9. CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN THÁI ĐỘ TUÂN THỦ TỰ NGUYỆN CỦA

NGƯỜI NỘP THUẾ TRONG LĨNH VỰC THUẾ TẠI VIỆT NAM

DETERMINANTS OF TAXPAYERS' VOLUNTARY TAX COMPLIANCE ATTITUDE

IN VIETNAM

ThS. Trần Thị Thùy Trang*

*Trường Đại học Thủ Dầu Một

Tóm tắt

Nghiên cứu này nhằm xác định các yếu tố ảnh hưởng đến thái độ tuân thủ tự nguyện của

người nộp thuế (NNT) tại Việt Nam. Sử dụng phương pháp nghiên cứu hỗn hợp kết hợp

định tính và định lượng với phần mềm SPSS và AMOS dựa trên mô hình cấu trúc tuyến tính

SEM, dữ liệu được thu thập từ 441 NNT và đại diện nộp thuế trong khu vực. Kết quả phân

tích cho thấy các yếu tố xã hội, cá nhân, thể chế, nhân khẩu học và kinh tế đều có ảnh

hưởng đáng kể đến thái độ tuân thủ tự nguyện của NNT. Dựa trên kết quả này, nghiên cứu

đề xuất các giải pháp nhằm giúp cơ quan thuế hiểu rõ hơn về thái độ tuân thủ của NNT và

xây dựng chính sách thuế hiệu quả hơn, từ đó đạt mục tiêu tăng nguồn thu thuế để hỗ trợ

phát triển kinh tế đất nước.

Từ khóa: thái độ, tuân thủ tự nguyện, Thuế, tuân thủ Thuế, Việt Nam.

Abstract

This study aims to identify factors affecting the voluntary compliance attitude of taxpayers

in Vietnam. Using a mixed research method combining qualitative and quantitative methods

with SPSS and AMOS software based on the SEM linear structural model, data were

collected from 441 taxpayers and tax representatives in the region. The analysis results

show that social, personal, institutional, demographic, and economic factors all have a

significant impact on the voluntary compliance attitude of taxpayers. Based on these

results, the study proposes solutions to help tax authorities better understand taxpayers'

compliance attitudes and develop more effective tax policies, thereby achieving the goal of

increasing tax revenue to support the country's economic development.

Keywords: attitude, voluntary compliance, Taxation, Tax compliance, Vietnam.

JEL Classifications: H20, H27, H29.

1. Giới thiệu

Thuế đóng vai trò thiết yếu không chỉ trong việc cung cấp nguồn tài chính cho các dịch vụ

công ích của nhà nước mà còn là công cụ điều tiết nền kinh tế vĩ mô. Tuy nhiên, mức thu

thuế phụ thuộc nhiều vào sự tự giác và cam kết của người nộp thuế (NNT). Ở các quốc gia

đang phát triển, vấn đề quản lý yếu kém và hệ thống thuế thiếu công bằng có thể dẫn đến

1

bất ổn kinh tế. Tình trạng thiếu tuân thủ thuế tự nguyện thường bị ảnh hưởng bởi các yếu tố

nhân khẩu học, cá nhân, xã hội và thể chế.

Từ ngày 01/7/2007, Luật Quản lý Thuế đã đánh dấu sự chuyển đổi quan trọng trong hệ

thống Thuế Việt Nam. Cho phép NNT tự khai, tự tính và tự nộp thuế vào ngân sách nhà

nước, nhằm nâng cao tính tự chủ và ý thức tuân thủ pháp luật thuế của NNT. Theo số liệu

từ Tổng cục Thuế (2024), tổng thu ngân sách nhà nước trong bốn tháng đầu năm 2024 ước

đạt 640.298 tỷ đồng, tương đương 43% so với dự toán và tăng 10,7% so với cùng kỳ năm

2023. Số tiền kiến nghị xử lý qua thanh tra và kiểm tra đạt 9.956 tỷ đồng, tương đương

57,7% so với cùng kỳ. Tổng số thuế nộp vào ngân sách là 1.704 tỷ đồng, bằng 56,8% số

tăng thu qua thanh tra kiểm tra. Mặc dù, có sự gia tăng trong thu ngân sách, Việt Nam và

nhiều quốc gia đang phát triển vẫn gặp khó khăn trong việc tối ưu hóa doanh thu thuế để

thúc đẩy tăng trưởng kinh tế. Nghiên cứu này đóng góp thêm bằng chứng khoa học về thái

độ tuân thủ thuế tự nguyện của NNT tại Việt Nam, nhằm cung cấp cơ sở cho các chính sách

cải cách thuế hiệu quả hơn.

2. Tổng quan nghiên cứu

Theo James và Alley (2002), tuân thủ thuế đơn giản là mức độ NNT thực hiện nghĩa vụ

thuế theo Luật định. OECD (2004) nhấn mạnh, nghĩa vụ này bao gồm nộp tờ khai đúng

hạn, khai báo chính xác và nộp thuế đúng thời gian. Bayer và Sutter (2009) cho rằng, sự

quan tâm của NNT thường tập trung vào thuế suất hơn là hình phạt, gây ra mối lo ngại cho

các nhà hoạch định chính sách về chi phí thực thi.

Tại Việt Nam, Nguyễn Thị Lệ Thúy (2009) xác định, tuân thủ thuế của doanh nghiệp là

việc thực hiện nghĩa vụ thuế một cách tự nguyện và đúng hạn. Đặng Thị Bạch Vân (2014)

cho rằng, việc đo lường mức độ tuân thủ thuế quan trọng hơn việc xác định các yếu tố tác

động đến hành vi trốn thuế. Bùi Ngọc Toản (2017) chỉ ra bảy yếu tố ảnh hưởng đến hành vi

tuân thủ thuế: đặc điểm cơ quan thuế, chính sách và pháp luật về thuế, tâm lý doanh nghiệp,

hoạt động doanh nghiệp, đặc điểm ngành, yếu tố kinh tế và xã hội.

Từ tổng quan nghiên cứu cho thấy, có nhiều yếu tố khác nhau ảnh hưởng đến thái độ

tuân thủ tự nguyện của NNT tại Việt Nam như sau: Xã hội, Áp lực từ thuế, Thể chế, Nhân

khẩu học, Kinh tế, Trình độ nhân viên kế toán và Nhận thức của nhà quản lý.

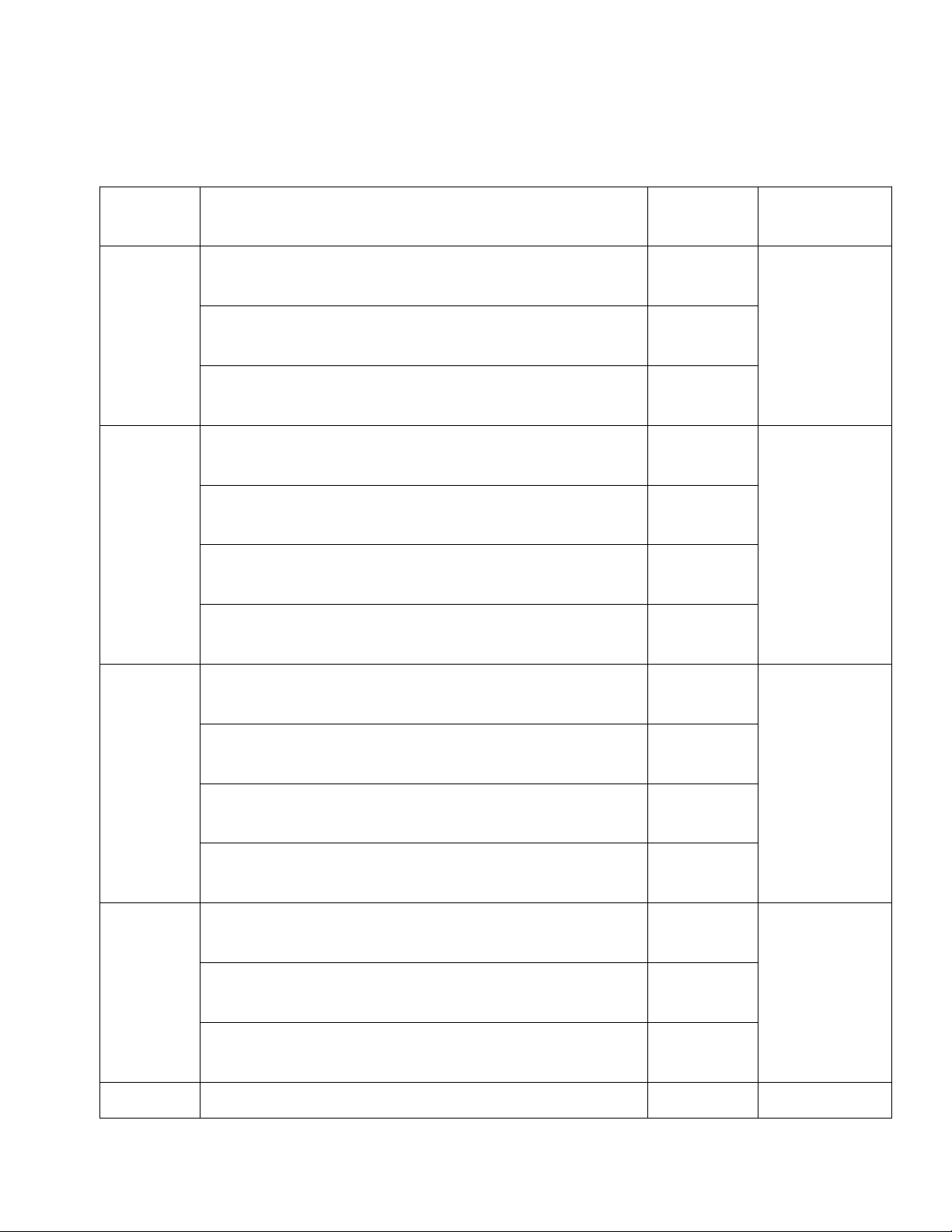

Từ tổng quan nghiên cứu, mô hình đề xuất như sau:

2

Các giả thuyết nghiên cứu:

Biến độc lập: H1: Xã hội (XH)

H2: Áp lực từ thuế (AL)

H3: Thể chế (TC)

H4: Nhân khẩu học (NKH)

H5: Kinh tế (KT)

H6: Trình độ nhân viên kế toán (TD)

Biến trung gian: Nhận thức của nhà quản lý (NT)

Biến phụ thuộc: Thái độ tuân thủ thuế (TĐ)

3. Phương pháp, dữ liệu và mô hình nghiên cứu

3.1. Phương pháp nghiên cứu

Nghiên cứu này sử dụng phương pháp định tính và định lượng để phân tích các yếu tố ảnh

hưởng đến tuân thủ tự nguyện của người nộp thuế. Một bảng câu hỏi bán cấu trúc được thiết

kế để khảo sát các yếu tố này. Dữ liệu thu thập được phân tích bằng phần mềm SPSS và

AMOS dựa trên mô hình SEM. Trước khi hoàn thiện, bảng câu hỏi được điều chỉnh thông

qua phỏng vấn sơ bộ với chuyên viên kế toán doanh nghiệp để đảm bảo tính chính xác và

phù hợp.

3.2. Dữ liệu nghiên cứu

Nghiên cứu thu thập dữ liệu từ 550 phiếu khảo sát gửi đến 275 doanh nghiệp và nhận được

441 phiếu hợp lệ. Sau khi kiểm định các giả thuyết, nghiên cứu đưa ra một số đề xuất để

làm cơ sở cho các giải pháp tiếp theo.

3.3. Mô hình nghiên cứu

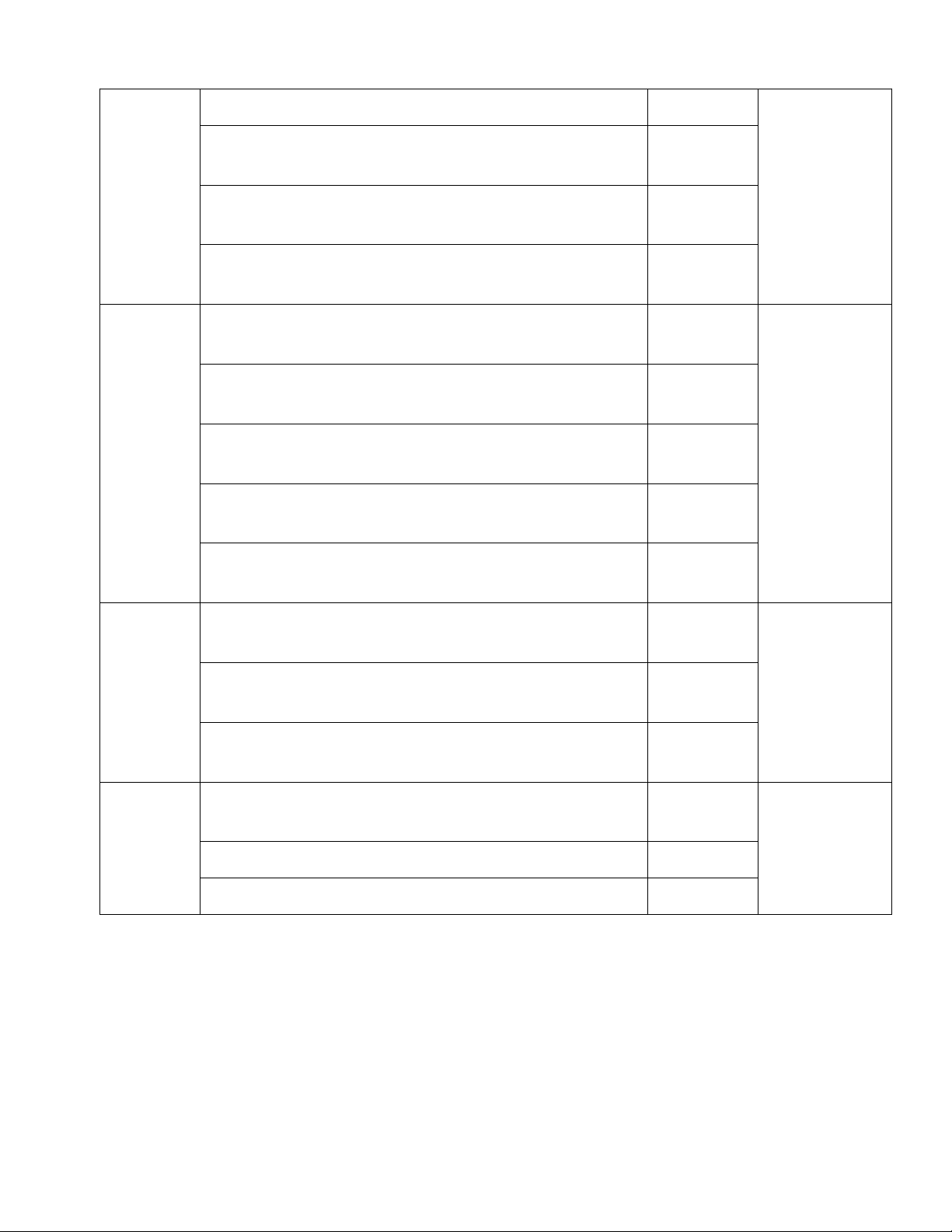

Bảng 1. Diễn giải các biến quan sát trong mô hình nghiên cứu

3

Nhận thức của

nhà

quản lý

Thái độ tuân

thủ thuế

Xã hội

Trình độ nhân viên

kế toán

Áp lực từ thuế

Thể chế

Nhân khẩu học

Kinh tế

H2+

H3+

H4+

H5+

H6+

H7

+

H1+

Khái

niệm

Tên biến quan sát Thang đo Nguồn

tham khảo

Xã hội

XH1. Vị thế xã hội của NNT thúc đẩy tuân thủ thuế

tự nguyện hiệu quả. Likert 1-5

Thuý (2009)

XH2. Công bằng trong chính sách thuế thúc đẩy

hành vi tuân thủ thuế tự nguyện. Likert 1-5

XH3. Xử phạt nghiêm trốn thuế nâng cao thái độ

tuân thủ tự nguyện. Likert 1-5

Áp lực từ

thuế

AL1. Áp dụng quy định thuế ưu tiên giúp khai báo

và quyết toán thuận lợi. Likert 1-5

Haseldine

(2003)

AL2. Quy định xác định thuế và lợi nhuận khi kiểm

tra. Likert 1-5

AL3. Doanh nghiệp né tránh chuẩn mực kế toán do

áp lực thuế. Likert 1-5

AL4. Người lập báo cáo tài chính phục vụ chủ yếu

cơ quan thuế. Likert 1-5

Thể chế

TC1. Luật thuế rõ ràng tăng cường thái độ tuân thủ

tự nguyện. Likert 1-5

Palil (2010)

TC2. Tuyên truyền hỗ trợ nâng cao thái độ tuân thủ

thuế tự nguyện. Likert 1-5

TC3. Thủ tục thuế đơn giản tăng cường mức độ tuân

thủ tự nguyện. Likert 1-5

TC4. Kiểm tra thuế chặt chẽ nâng cao tuân thủ tự

nguyện tốt hơn. Likert 1-5

Nhân

khẩu học

NKH1. Hiểu biết chính sách thuế cao tăng cường

tuân thủ tự nguyện. Likert 1-5

OECD

(2004); Thuý

(2009);

NKH2. Độ tuổi khác biệt ảnh hưởng đến tuân thủ

thuế tự nguyện. Likert 1-5

NKH3. Nữ nộp thuế có thái độ tuân thủ cao hơn

nam. Likert 1-5

Kinh tế KT1. NNT năng lực tài chính tốt tuân thủ thuế tự Likert 1-5 Daniel (2006)

4

nguyện tốt hơn.

KT2. Chi phí tuân thủ thuế thấp nâng cao thái độ

tuân thủ. Likert 1-5

KT3. Tiền thuế sử dụng hiệu quả tăng cường tuân

thủ tự nguyện. Likert 1-5

KT4. Chi phí kê khai, giải trình ảnh hưởng đến tuân

thủ thuế. Likert 1-5

Trình độ

nhân viên

kế toán

TD1. Nhân viên kế toán hiểu và áp dụng quy định kế

toán thực tế. Likert 1-5

Giulia (2014)

TD2. Nhân viên kế toán hiểu rõ nghiệp vụ kinh tế

doanh nghiệp. Likert 1-5

TD3. Nhân viên kế toán thường xuyên được cập nhật

đào tạo và pháp luật. Likert 1-5

TD4. Nhân viên kế toán nắm rõ quy trình và hoạt

động kinh doanh doanh nghiệp. Likert 1-5

TD5. Trình độ nhân viên kế toán đáp ứng yêu cầu kế

toán thuế. Likert 1-5

Nhận

thức của

nhà quản

lý

NT1. QLDN nhận thức hành vi phạm tội khi không

tuân thủ. Likert 1-5

OECD

(2004); Thuý

(2009);

NT2. QLDN nhận thức xử phạt tăng cường tuân thủ

thuế. Likert 1-5

NT3. QLDN hiểu chi tiêu nhà nước ảnh hưởng đến

tuân thủ thuế. Likert 1-5

Thái độ

tuân thủ

tự nguyện

về thuế

TĐ1. NNT kê khai đầy đủ và chính xác các khoản

thu nhập chịu thuế. Likert 1-5 OECD

(2004);

Thuý (2009);

TĐ2. NNT tự nguyện nộp các khoản thuế đúng hạn. Likert 1-5

TĐ3. NNT sẵn sàng thực hiện các nghĩa vụ về thuế. Likert 1-5

Nguồn: tổng hợp từ tổng quan nghiên cứu

4. Kết quả nghiên cứu và thảo luận

4.1. Thống kê theo biến quan sát

Kết quả phân tích từ SPSS cho thấy, các yếu tố khảo sát có giá trị trung bình từ 3.40 đến

4.05, chứng minh ảnh hưởng của chúng đối với thái độ tuân thủ tự nguyện của NNT (Bảng

2).

5