Y BAN CH NG KHOÁN NHÀ N CỦ Ứ ƯỚ

TRUNG TÂM NGHIÊN C U KHOA H CỨ Ọ

VÀ ĐÀO T O CH NG KHOÁNẠ Ứ

PHÂN TÍCH C B N C PHI UƠ Ả Ổ Ế

HÀ N I, THÁNG 1 NĂM 2007Ộ

Nh ng nhà đ u t c phi u quan tâm ữ ầ ư ổ ế

đ n giá th tr ng c a c phi u và d ế ị ườ ủ ổ ế ự

báo xu h ng bi n đ ng giá c phi u. ướ ế ộ ổ ế

Quá trình này g i là phân tích c phi u ọ ổ ế

v i n i dung:ớ ộ

C phi u nào tăng giá (gi m giá)ổ ế ả

S tăng (gi m) đ n m c nàoẽ ả ế ứ

C n bao nhiêu th i gian đ đ t t i m c ầ ờ ể ạ ớ ứ

giá đó.

Đ làm rõ nh ng n i dung trên, có 2 lo i ể ữ ộ ạ

ng i s d ng 2 lo i ph ng pháp khác ườ ử ụ ạ ươ

nhau:

Các nhà đ u c c phi u quan tâm đ n c tính ầ ơ ổ ế ế ướ

cung - c u v c phi u, theo dõi bi n đ ng giá c ầ ề ổ ế ế ộ ổ

phi u v thành bi u đ đ d đoán mua - bán c ế ẽ ể ồ ể ự ổ

phi u . Đó là phân tích k thu t. Không gi i thích ế ỹ ậ ả

lý do bi n đ ng giá mà nghiên c u b n thân di n ế ộ ứ ả ễ

bi n c a th tr ng.ế ủ ị ườ

Các nhà đ u t quan tâm đ n m c c t c, kh ầ ư ế ứ ổ ứ ả

năng sinh l i c a công ty, t đó đánh giá tri n ờ ủ ừ ể

v ng tăng tr ng c a công ty và c tính m c giá ọ ưở ủ ướ ứ

c phi u trong t ng lai. Đó là phân tích c b nổ ế ươ ơ ả

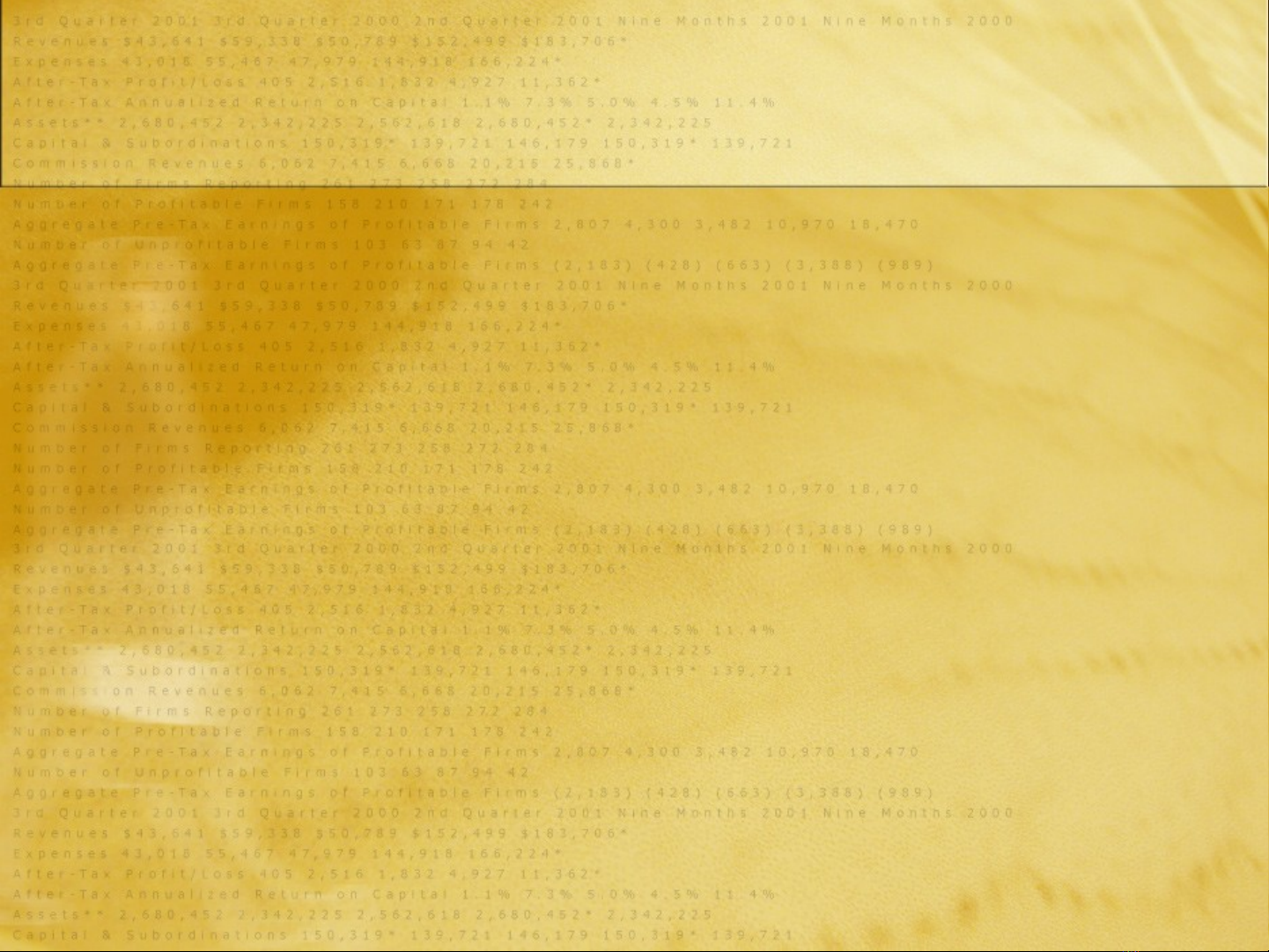

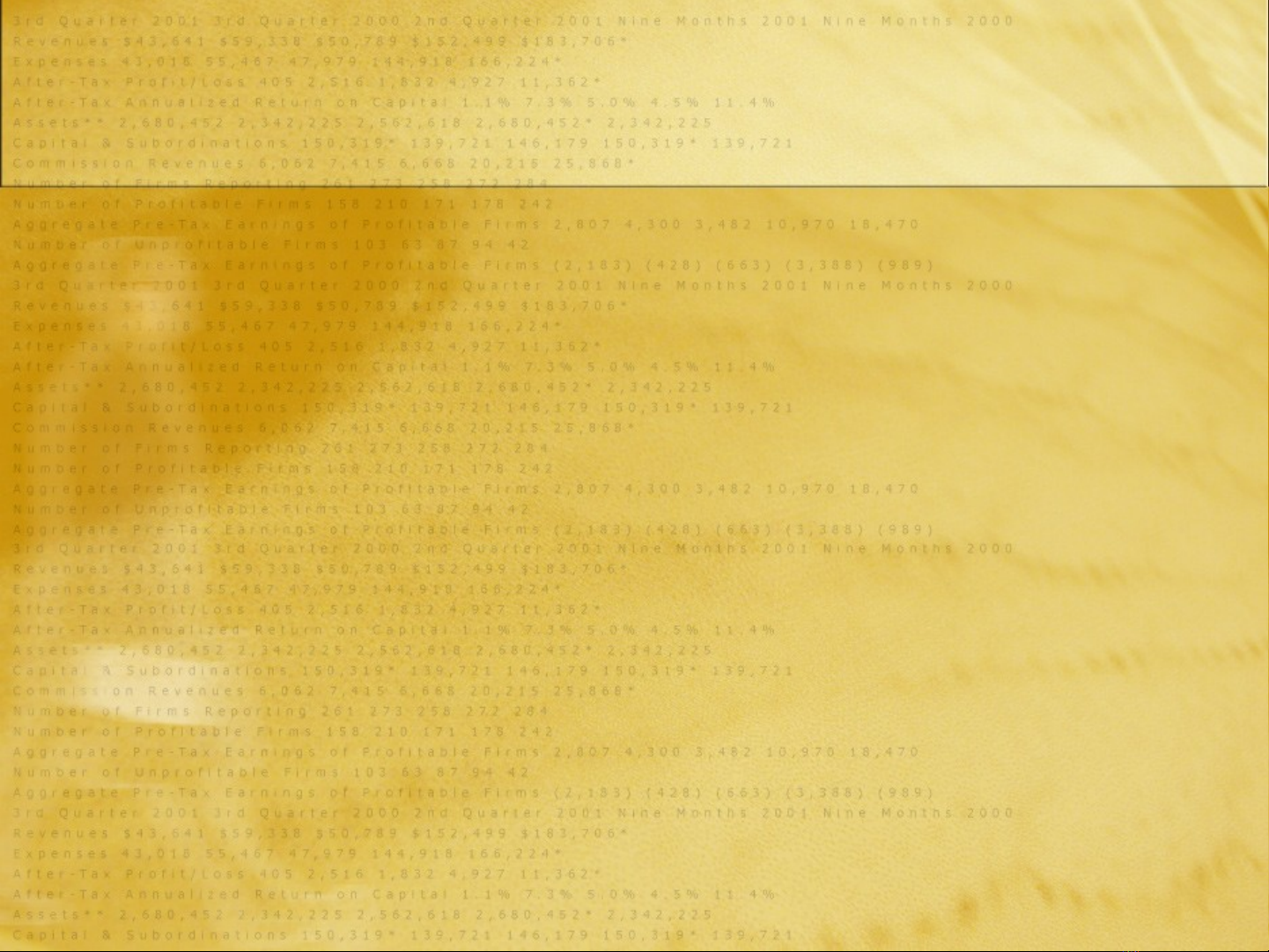

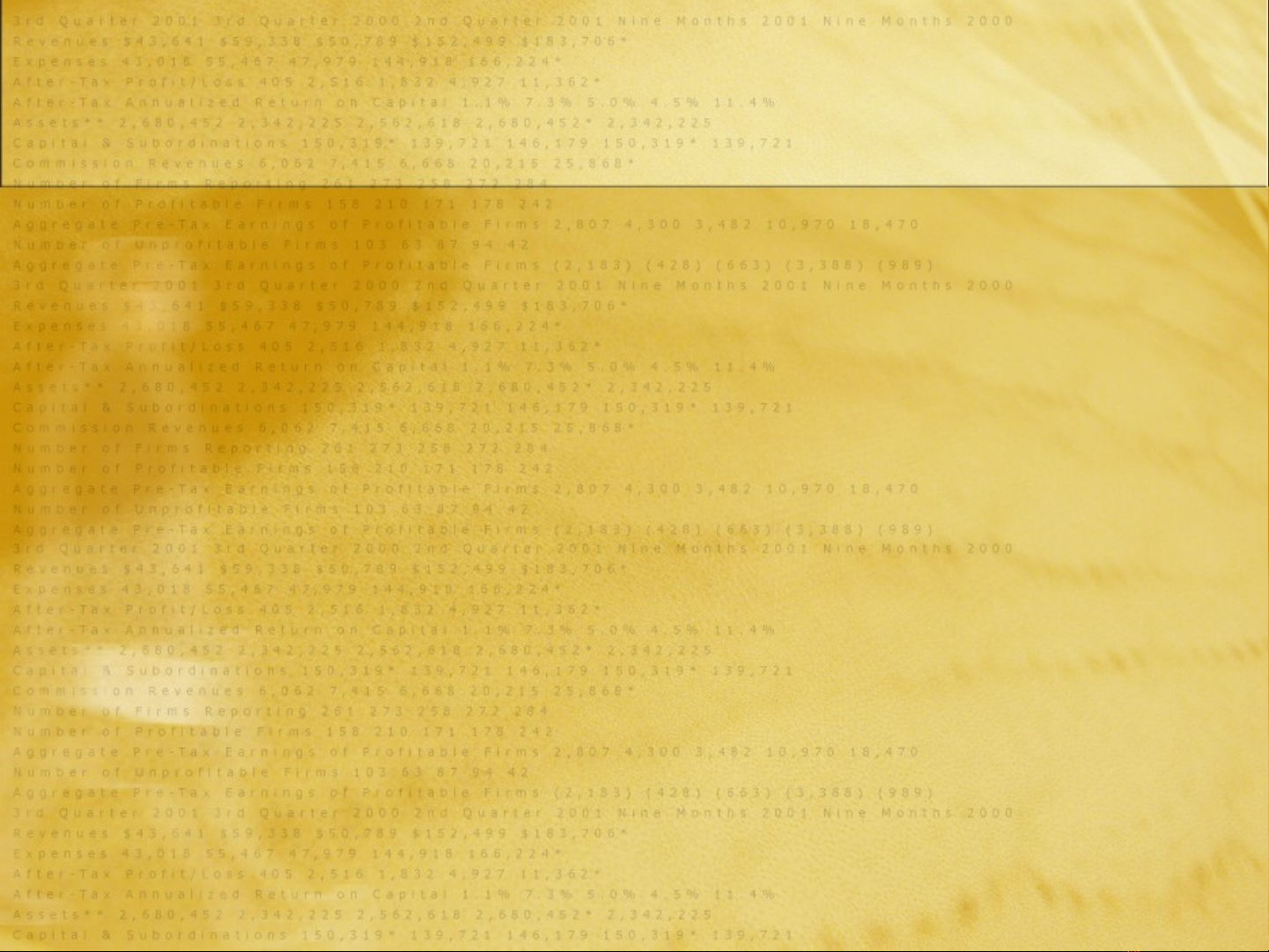

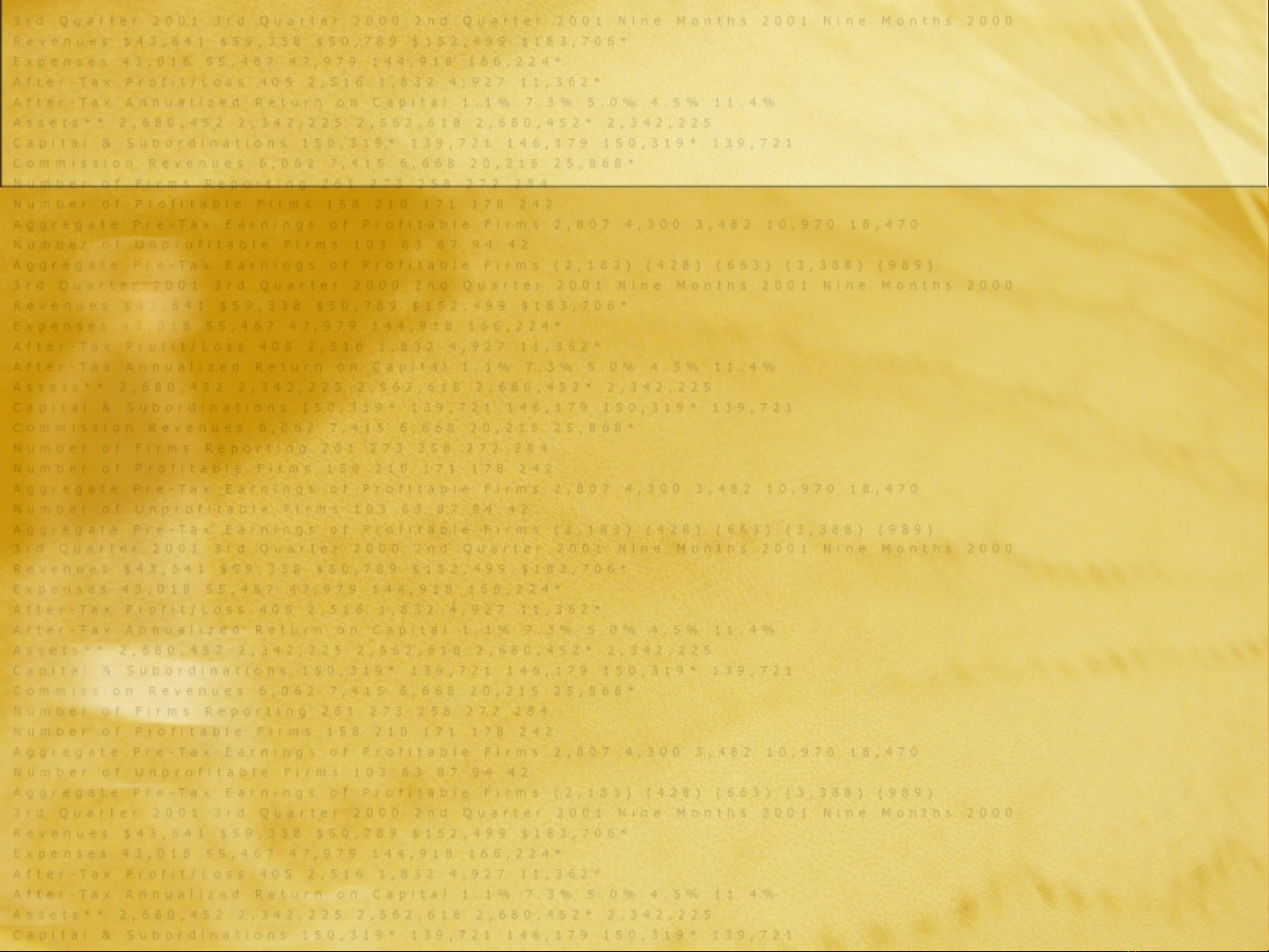

QUÁ TRÌNH PHÂN TÍCH C B N G M 3 Ơ Ả Ồ

GIAI ĐO N:Ạ

Đánh giá môi tr ng kinh t t ng th , trong ườ ế ổ ể

n c và qu c t , bao g m c y u t b t l i và ướ ố ế ồ ả ế ố ấ ợ

có l i cho công ty nh t giá, lãi su t, thu , h i ợ ư ỷ ấ ế ộ

nh p.ậ

Xem xét ngành và tác đ ng đ n công ty. So sánh ộ ế

h s tài chính c a công ty v i toàn ngành: ệ ố ủ ớ

ngành có đ c khuy n khích m r ng? Kh ượ ế ở ộ ả

năng c nh tranh.ạ

Phân tích ho t đ ng c a công ty trên các m t: ạ ộ ủ ặ

ho t đ ng qu n lý, ho t đ ng R&D, tình tr ng ạ ộ ả ạ ộ ạ

tài chính, kh năng l i nhu n, tri n v ng tăng ả ợ ậ ể ọ

tr ng. Quan tr ng nh t là phân tích báo cáo tài ưở ọ ấ

chính doanh nghi p.ệ

PH NG PHÁP PHÂN TÍCH C B N CH Y U LÀ ƯƠ Ơ Ả Ủ Ế

ÁP D NG MÔ HÌNH PHÂN TÍCH SWOTỤ

Th m nh (Strengths);ế ạ

Đi m y u (Weaknesses);ể ế

Thu n l i (Opportunities);ậ ợ

R i ro (Threats);ủ

T đó, rút ra k t lu n v đ u t c phi uừ ế ậ ề ầ ư ổ ế

![Câu hỏi trắc nghiệm và bài tập Thị trường chứng khoán [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260127/hoahongcam0906/135x160/57691769497618.jpg)