TR NG CAO Đ NG KINH T TÀI CHÍNH VĨNH LONGƯỜ Ẳ Ế

KHOA TÀI CHÍNH

TI U LU NỂ Ậ

MÔN: TH M Đ NH TÍN D NG.Ẩ Ị Ụ

KHÓA : K6

L P: NGÂN HÀNG 1Ớ

NHÓM TH C HI N: 01Ự Ệ

GVHD: BÙI THÀNH QUÍ

Vĩnh Long, tháng 10 năm 2012.

1

NH N XÉT C A GIÁO VIÊNẬ Ủ

ĐI M:Ể

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

.................................................................................................................................................

2

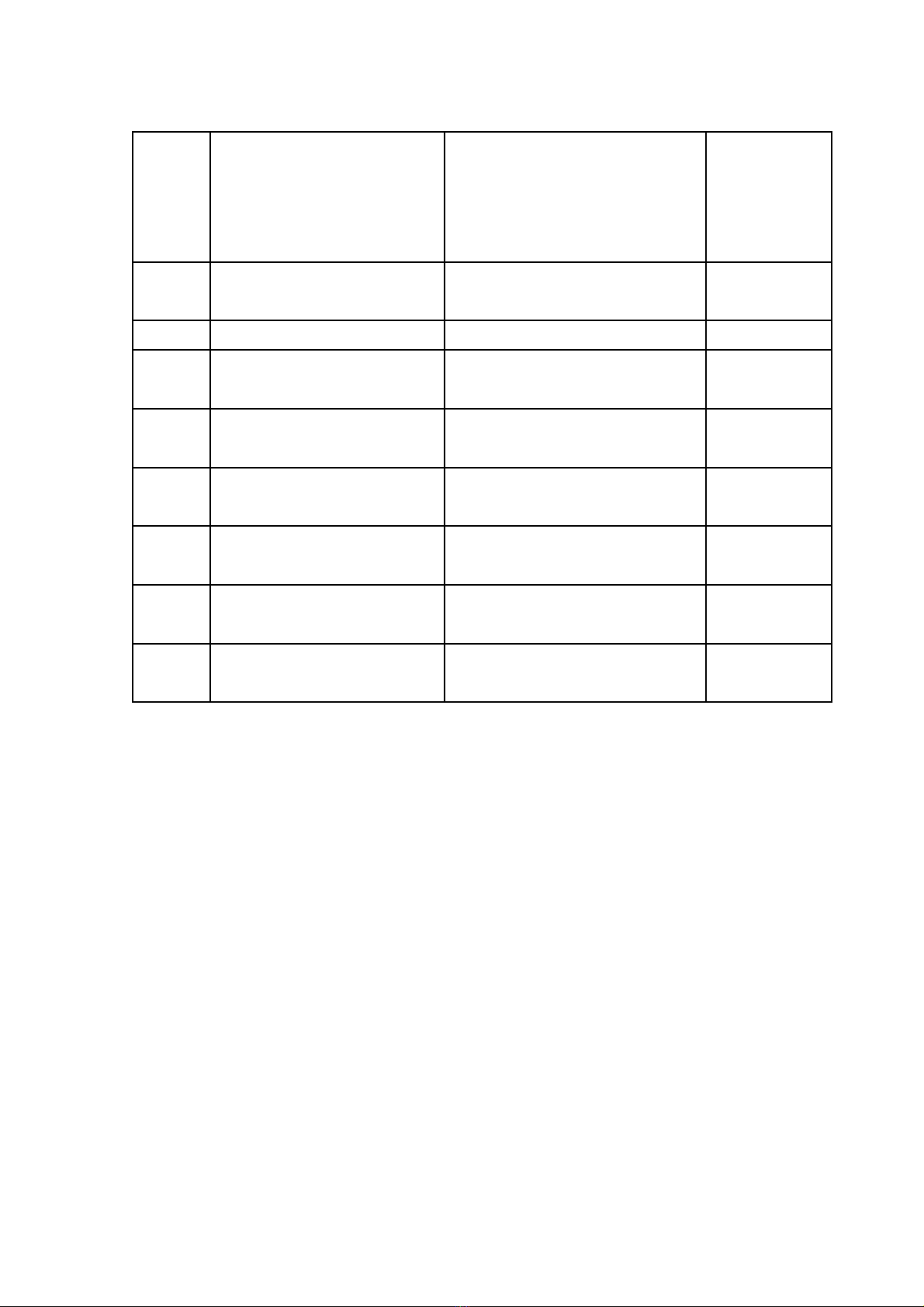

DANH SÁCH NHÓM

MSSV H VÀ TÊNỌ

NHI M VỆ Ụ

CÔNG VI CỆ

HOÀN

THÀNH

CÔNG

VI CỆ

010 Nguy n Th B oễ ị ả

Châu

Tìm tài li u ch ngệ ươ

II,hoàn t t,ấ

95%

015 Nguy n Th Kim Cúcễ ị Tìm tài li u ch ng II.ệ ươ 95%

030 Võ Thanh Hà Tìm tài li u ch ng II,ệ ươ

hoàn t tấ

95%

044 Bùi Th Kim HoanhịTìm tài li u ch ng II,ệ ươ

hoàn t t.ấ

95%

063 Nguy n Chí LinhễTìm tài li u ch ng II,ệ ươ

làm bìa.

95%

143 Tr n Nguy n Minhầ ễ

Thông

Tìm tài li u ph n k tệ ầ ế

bài,l p bài nhápậ

95%

182 Đ T ng Viỗ ườ Tìm tài li u ph n mệ ầ ở

đ u, l p bài nhápầ ậ

95%

Tìm tài li u ch ng II,ệ ươ

l p bài nháp.ậ

95%

M C L CỤ Ụ

Trang

3

L I NÓI Đ U.Ờ Ầ ..............................................................................................5

N I DUNG.Ộ.................................................................................................6

CH NG IƯƠ : T NG QUAN CHUNG V TÍN D NG.Ổ Ề Ụ ............................6

1. Các khái ni m chung v tín d ng:ệ ề ụ ...............................................6

2. V n đ đ t ra đ i v i công tác th m đ nh.ấ ề ặ ố ớ ẩ ị ......................6

CH NG 2ƯƠ

: N I DUNG TH M Đ NH NĂNG L CỘ Ẩ Ị Ự

PHÁP LÝ C A KHÁCH HÀNG.Ủ......................................................... 7

I. N I DUNG TH M Đ NH NĂNG L C PHÁP LÝ.Ộ Ẩ Ị Ự .....................7

1. Khái ni m.ệ....................................................................................7

2. M c đích th m đ nh khách hàng.ụ ẩ ị ................................................8

3. Ph ng pháp th m đ nh.ươ ẩ ị ..............................................................8

4. Phân lo i t cách pháp lý.ạ ư .............................................................8

5. Đi u ki n đ c vay v n.ề ệ ượ ố ..............................................................10

6. M t s đi m c n l u ý khi xem xét, đánh giá năngộ ố ể ầ ư

l c pháp lý c a khách hàng doanh nghi p.ự ủ ệ ..............................................11

7. N i dung b h s pháp lý.ộ ộ ồ ơ ..........................................................13

II.GI I PHÁP GÓP PH N NÂNG CAO CH T L NG Ả Ầ Ấ ƯỢ

TH M Đ NH TÍN D NG.Ẩ Ị Ụ ...........................................................................14

1. Gi i pháp nâng cao ch t l ng th m đ nh tín d ng.ả ấ ượ ẩ ị ụ ....14

2. Gi i pháp h tr đ y m nh ch t l ng tín d ng.ả ỗ ợ ẩ ạ ấ ượ ụ ........17

CH NG 3ƯƠ

: K T LU N.Ế Ậ .......................................................................20

TÀI LI U THAM KH O.Ệ Ả .......................................................................21

L I NÓI Đ UỜ Ầ

Ngân hàng là h th n kinh, trái tim c a n n kinh t , là d u hi u báo hi u tr ngệ ầ ủ ề ế ấ ệ ệ ạ

thái s c kho c a n n kinh t . V i t cách là t ch c trung gian tài chính nh n ti nứ ẻ ủ ề ế ớ ư ổ ứ ậ ề

4

g i và ti n hành các ho t đ ng cho vay và đ u t . Ngân hàng đã thâm nh p vào m iử ế ạ ộ ầ ư ậ ọ

lĩnh v c kinh t - xã h i nh là ng i m đ ng, ng i tham gia, ng i quy t đ nhự ế ộ ư ườ ở ườ ườ ườ ế ị

đ i v i m i quá trình s n xu t kinh doanh. ố ớ ọ ả ấ

Ngân hàng là m t doanh nghi p đ c bi t kinh doanh trên lĩnh v c ti n t . Trong s cácộ ệ ặ ệ ự ề ệ ố

nghi p v kinh doanh c a mình thì tín d ng là nghi p v kinh doanh ch y u và cũng là n iệ ụ ủ ụ ệ ụ ủ ế ộ

dung ch y u c a b n thân các nhân viên c a toàn h th ng. Đây là nghi p v t o ra l iủ ế ủ ả ủ ệ ố ệ ụ ạ ợ

nhu n cao nh t, nó chi m kho ng 2/3 l i t c nghi p v ngân hàng có t ti n lãi cho vay.ậ ấ ế ả ợ ứ ệ ụ ừ ề

Nh ng đây cũng là nghi p v ch a đ ng nhi u r i ro nh t. Có vô s các r i ro khác nhauư ệ ụ ứ ự ề ủ ấ ố ủ

khi cho vay, xu t phát t nhi u y u t và có th d n đ n vi c không chi tr đ c n khiấ ừ ề ế ố ể ẫ ế ệ ả ượ ợ

đ n h n làm cho ngân hàng b phá s n gây nh h ng nghiêm tr ng cho toàn b n n kinhế ạ ị ả ả ưở ọ ộ ề

t . ế

Quá trình phát tri n c a Vi t Nam theo h ng CNH - HĐH theo chi n l c phát tri nể ủ ệ ướ ế ượ ể

kinh t - xã h i đ n năm 2020 c a Đ ng, Nhà n c đòi h i vi c tri n khai ngày càng nhi uế ộ ế ủ ả ướ ỏ ệ ể ề

các d án đ u t , v i ngu n v n trong và ngoài n c, thu c m i thành ph n kinh t . Đóự ầ ư ớ ồ ố ướ ộ ọ ầ ế

cũng đ t ra m t thách th c không nh đ i v i các ngân hàng v s an toàn và hi u qu c aặ ộ ứ ỏ ố ớ ề ự ệ ả ủ

ngu n v n cho vay theo d án. B i vì, các d án đ u t th ng đòi h i s v n l n, th iồ ố ự ở ự ầ ư ườ ỏ ố ố ớ ờ

gian kéo dài và r i ro r t cao.ủ ấ Do đó vai trò c a ngân hàng trong n n kinh t là vô cùngủ ề ế

quan tr ng, không ch vi c cung ng v n k p th i và đ y đ mà ngân hàng còn đóngọ ỉ ệ ứ ố ị ờ ầ ủ

vai trò h n ch nh ng t n th t ạ ế ữ ổ ấ kinh t do vi c th c hi n các d án không kh thi thông quaế ệ ự ệ ự ả

vai trò th m đ nh các d án đ c l p.ẩ ị ự ộ ậ Chính vì v y, nhóm em đã đi sâu và tìm hi u công tác th mậ ể ẩ

đ nh cho vay trong các d án. Do đó, nhóm em xin trình bày v m t ph n nh c a n i dung trongị ự ề ộ ầ ỏ ủ ộ

công tác th m đ nh đó là:ẩ ị Th m đ nh năng l c pháp lý c a khách hàngẩ ị ự ủ đ làm rõ thêmể

n i dung này. ộ

N I DUNGỘ

5