**** Ngân hàng gi i th ng Th y Đi n v Khoa h c Kinh t 2003 đ t ng nh Alfredả ưở ụ ể ề ọ ế ể ưở ớ

Nobel - Thông tin đ c công b r ng rãi. ****ượ ố ỗ

Khi đánh giá các m i quan h , làm các công tác d báo và ki m tra các gi thi t t h cố ệ ự ể ả ế ừ ọ

thuy t kinh t , các nhà nghiên c u th ng s d ng s li u theo d ng chu i th i gian - cácế ế ứ ườ ử ụ ố ệ ạ ỗ ờ

s ki n quan sát đ c s p x p theo trình t th i gian - đ nghiên c u các bi n s kinh t vĩự ệ ượ ắ ế ự ờ ể ứ ế ố ế

mô. S tiêu dùng trong m t n n kinh t do v y ph thu c vào t ng thu nh p lao đ ng vàự ộ ề ế ậ ụ ộ ổ ậ ộ

c a c i, ti n lãi th c t , phân b đ tu i c a dân s ... Cu n sách giáo khoa d hi u nh tủ ả ề ự ế ố ộ ổ ủ ố ố ễ ể ấ

đ a ra ví d c a m i quan h đó là m t ph ng trình tĩnh, bi u th c tuy n tính v i haiư ụ ủ ố ệ ộ ươ ể ứ ế ớ

bi n s :ế ố

Căn c vào ph ng trình này, bi n s yt (l y ví d , s tiêu dùng trong quý t) ph thu c vàoứ ươ ế ố ấ ụ ự ụ ộ

bi n s xt (l y ví d thu nh p trong cùng th i kỳ). S cu i c a ph ng trình, sai s ng uế ố ấ ụ ậ ờ ố ố ủ ươ ố ẫ

nhiên, s h ng et, bi u th bi n s t i yt mà nó không gi i thích đ c b ng mô hình. B ngố ạ ể ị ế ố ạ ả ượ ằ ằ

ph ng pháp chu i th i gian đ i v i các bi n s yt và xt, các tham s α và β có th đ cươ ỗ ờ ố ớ ế ố ố ể ượ

c tính b ng các ph ng pháp th ng kê (đ c bi t đ n nh phân tích h i quy). Các k tướ ằ ươ ố ượ ế ế ư ồ ế

lu n có c s ph ng đoán r ng các ph ng pháp này r t phù h p v i nh ng đ c tính cậ ơ ở ỏ ằ ươ ấ ợ ớ ữ ặ ụ

th c a trình t th i gian. Các nhà kinh t đ c gi i th ng năm nay đã phát tri n cácể ủ ự ờ ế ượ ả ưở ể

ph ng pháp n m b t hai thu c tính ch y u c a nhi u chu i th i gian kinh t đó là : tínhươ ắ ắ ộ ủ ế ủ ề ỗ ờ ế

b t tĩnh và hay bi n đ i c a th i gian .ấ ế ổ ủ ờ

Tính b t tĩnh, Các xu h ng chung và Cùng h i nh pấ ướ ộ ậ

(Nonstationarity, Common Trends and Cointegration)

Nhi u chu i th i gian kinh t vĩ mô mang tính b t tĩnh: m t bi n s , nh GDP, do đóề ỗ ờ ế ấ ộ ế ố ư

th ng tuân theo xu h ng dài h n, t i đó các xáo tr n t m th i nh h ng t i nó v i m cườ ướ ạ ạ ộ ạ ờ ả ướ ớ ớ ứ

đ lâu dài. Trái ng c v i các chu i th i gian tĩnh, chu i b t tĩnh không th hi n b t kỳ xuộ ượ ớ ỗ ờ ỗ ấ ể ệ ấ

h ng quay tr l i c a m t giá tr b t bi n hay m t xu h ng nh t đ nh nào m t cách rõướ ở ạ ủ ộ ị ấ ế ộ ướ ấ ị ộ

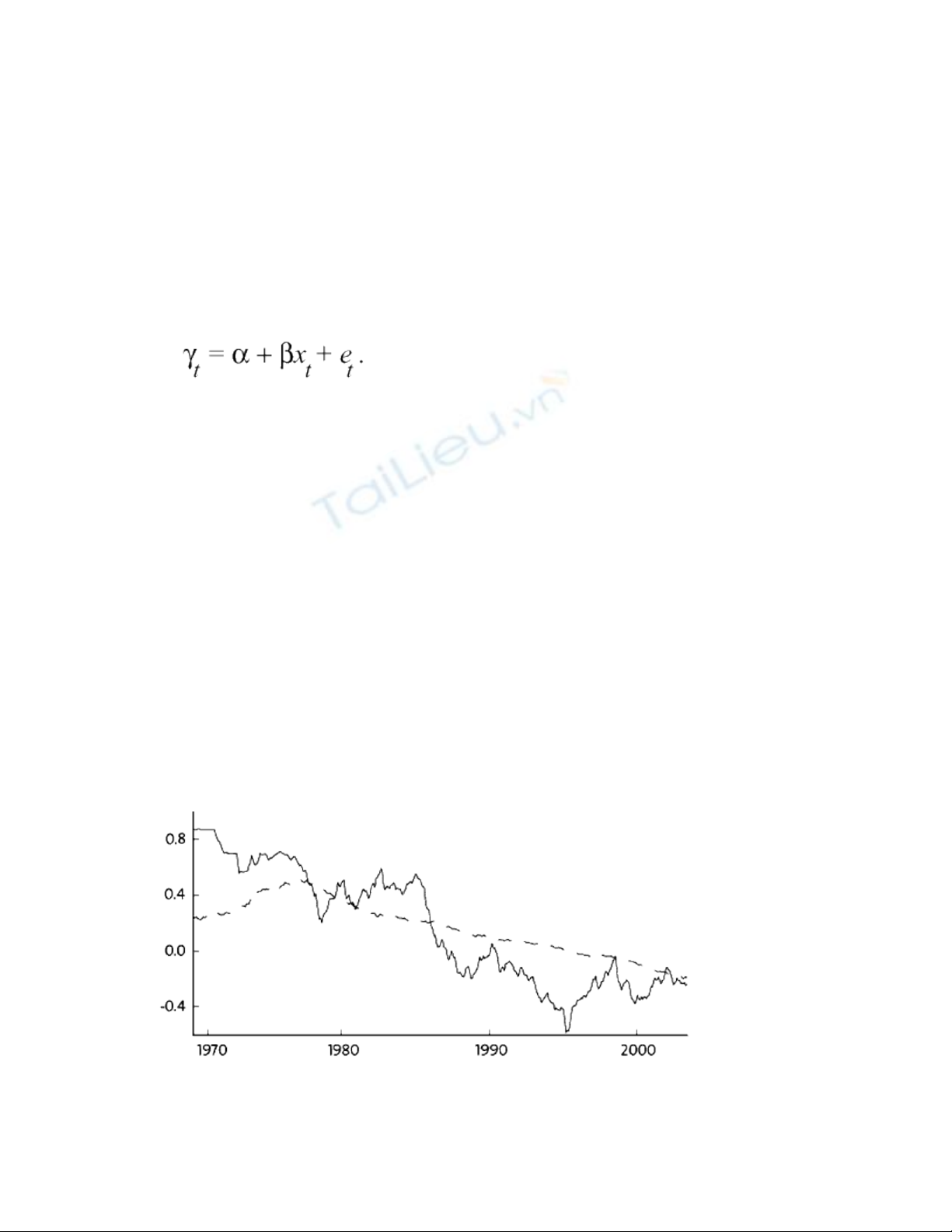

ràng. Hình 1 cho th y hai ví d c a các chu i th i gian này. Đ ng cong có đ u nh n, v iấ ụ ủ ỗ ờ ườ ầ ọ ớ

các bi n s ng n h n l n bi u di n t giá t ng tháng t năm 1970 gi a đ ng Yên Nh t vàế ố ắ ạ ớ ể ễ ỷ ừ ừ ữ ồ ậ

đ ng Đô la M . Còn đ ng cong b ng ph ng h n bi u di n quan h gi a m c giá tiêuồ ỹ ườ ằ ẳ ơ ể ễ ệ ữ ứ

dùng Nh t và M trong cùng th i kỳ.ở ậ ở ỹ ờ

Hình 1: Loga c a t l h i đoái gi a Yen Nh t/đô lar US và lô-ga c a t lủ ỷ ệ ố ữ ậ ủ ỷ ệ

gi a ch giá tiêu th n c Nh t và n c Hoa Kỳữ ỉ ụ ướ ậ ướ

Nh ng khó khăn th ng kêữ ố

(Statistical pitfalls)

Trong m t giai đo n dài, m c dù các chu i th i gian kinh t vĩ mô th ng là b t tĩnh nh ngộ ạ ặ ỗ ờ ế ườ ấ ư

các nhà nghiên c u m i ch ti p c n đ n các ph ng pháp chu n đ c xây d ng cho sứ ớ ỉ ế ậ ế ươ ẩ ượ ự ố

li u tĩnh. Năm 1974, Clive Granger (và đ ng nghi p Paul Newbold c a ông) đã ch ng minhệ ồ ệ ủ ứ

r ng vi c đánh giá các m i quan h gi a các bi n s b t tĩnh có th mang l i nh ng k tằ ệ ố ệ ữ ế ố ấ ể ạ ữ ế

qu vô lý do nh ng nh m l n trong vi c ch ra các m i quan h có ý nghĩa gi a toàn b cácả ữ ầ ẫ ệ ỉ ố ệ ữ ộ

bi n s không liên quan. (Trong ph ng trình nêu trên, v n đ n y sinh n u sai s ng uế ố ươ ấ ể ả ế ố ẫ

nhiên e là b t tĩnh. M t bài ki m tra chu n có th ch ra r ng ß khác 0, m c dù rõ ràng giáấ ộ ể ẩ ể ỉ ằ ặ

tr đúng ph i là 0.)ị ả

Nh ng khó khăn th ng kê cũng có th làm gia tăng k t qu nh m l n trong các tr ng h pữ ố ể ế ả ầ ẫ ườ ợ

khi m t m i quan h th c t không t n t i. Nói m t cách c th , r t khó có th phân bi tộ ố ệ ự ế ồ ạ ộ ụ ể ấ ể ệ

gi a các m i quan h t m th i và lâu dài trong chu i th i gian b t tĩnh. L y ví d , h cữ ố ệ ạ ờ ỗ ờ ấ ấ ụ ọ

thuy t kinh t m c nhiên công nh n r ng, trong dài h n, m t t giá m nh h n s đi kèmế ế ặ ậ ằ ạ ộ ỷ ạ ơ ẽ

v i s tăng giá ch m t ng đ i b i vì giá c th hi n m t đ ng ti n chung không th quáớ ự ậ ươ ố ở ả ể ệ ộ ồ ề ể

tách r i l n nhau. Xu h ng đó cũng đ c th hi n Hình 1, t i đi m t giá đ ng Yênờ ẫ ướ ượ ể ệ ở ạ ể ỷ ồ

Nh t m nh h n đ ng Đô la M trong m t giai đo n thì m c giá tiêu dùng M tăng lên soậ ạ ơ ồ ỹ ộ ạ ứ ở ỹ

v i m c giá tiêu dùng t i Nh t. Tuy nhiên, trong giai đo n ng n, s kỳ v ng và bi n đ ngớ ứ ạ ậ ạ ắ ự ọ ế ộ

c a v n s có nh h ng r ng rãi đ n t giá mà các ph ng pháp chu n có th không dủ ố ẽ ả ưở ộ ế ỷ ươ ẩ ể ự

báo đ c m t cách chính xác m i quan h dài h n đó.ượ ộ ố ệ ạ

M t cách ti p c n ph bi n đ gi i quy t v n đ s li u b t tĩnh là ch rõ các mô hìnhộ ế ậ ổ ế ể ả ế ấ ể ố ệ ấ ỉ

th ng kê nh m i quan h gi a s chênh l ch v giá c , có nghĩa là t l tăng. Thay vì số ư ố ệ ữ ự ệ ề ả ỷ ệ ử

d ng t giá và m c giá t ng đ i, có th đánh giá m i quan h gi a s s t giá c a ti n tụ ỷ ứ ươ ố ể ố ệ ữ ự ụ ủ ề ệ

và l m phát t ng đ i. N u t l tăng là qu th t là tĩnh, thì ph ng pháp truy n th ng sạ ươ ố ế ỷ ệ ả ậ ươ ề ố ẽ

cho ta các k t qu đúng. Nh ng th m chí n u m t mô hình th ng kê ch d a trên các sế ả ư ậ ế ộ ố ỉ ự ố

h ng khác bi t thì nó ch n m b t đ c các đ ng l c ng n h n trong m t quá trình mà khóạ ệ ỉ ắ ắ ượ ộ ự ắ ạ ộ

có th nói đ c v s hi p bi n dài h n c a các bi n s . Th t là không may khi h c thuy tể ượ ề ự ệ ế ạ ủ ế ố ậ ọ ế

kinh t th ng đ c hình thành trên ph ng di n c a m c đ và s không chênh l ch.ế ườ ượ ươ ệ ủ ứ ộ ự ệ

Do các thu c tính c a s li u b t tĩnh nên vi c tìm các ph ng pháp có th ch ra m i quanộ ủ ố ệ ấ ệ ươ ể ỉ ố

h dài h n ti m năng b che đ y b i s huyên náo c a các dao đ ng ng n h n tr nên m tệ ạ ề ị ậ ở ự ủ ộ ắ ạ ở ộ

nhi m v khó khăn. Công vi c c a Clive Granger đã t o ra m t ph ng pháp lu n cho phânệ ụ ệ ủ ạ ộ ươ ậ

tích th ng kê.ố

Đóng góp c a Grangerủ

Trong công trình nghiên c u xu t b n trong nh ng năm 1980's, Granger đã phát tri n cácứ ấ ả ữ ể

khái ni m và ph ng pháp phân tích k t h p gi a các vi n c nh ng n và dài h n. Đi m c tệ ươ ế ợ ữ ễ ả ắ ạ ể ố

y u c a nh ng ph ng pháp này và k t lu n th ng kê có c s là vi c phát hi n c a ôngế ủ ữ ươ ế ậ ố ơ ở ệ ệ ủ

v m t s k t h p c th gi a hai (hay nhi u) chu i b t tĩnh có th là tĩnh. H c thuy tề ộ ự ế ợ ụ ể ữ ề ỗ ấ ể ọ ế

kinh t th ng đ a ra các d đoán chính xác: N u có m t s cân b ng quan h gi a haiế ườ ư ự ế ộ ự ằ ệ ữ

bi n s kinh t , chúng có th đi tr ch s cân b ng trong ng n h n, nh ng s đi u ch nhế ố ế ể ệ ự ằ ắ ạ ư ẽ ề ỉ

đ i v i s cân b ng trong dài h n. L y ví d , h c thuy t c đi n d đoán m t s cân b ngố ớ ự ằ ạ ấ ụ ọ ế ổ ể ự ộ ự ằ

dài h n trong t giá t i đó các m c giá đ c th hi n trong cùng m t đ ng ti n chung có tạ ỷ ạ ứ ượ ể ệ ộ ồ ề ỷ

su t ngang nhau. Granger đã đ a ra thu t ng cùng h i nh p cho m t s k t h p tĩnh c aấ ư ậ ữ ộ ậ ộ ự ế ợ ủ

các bi n s b t tĩnh.ế ố ấ

Granger cũng ch ng minh r ng s k t h p năng đ ng gi a các bi n s cùng h i nh p cóứ ằ ự ế ợ ộ ữ ế ố ộ ậ

th đ c th hi n trong m t cái g i là mô hình s a sai. M t mô hình nh th không ch r tể ượ ể ệ ộ ọ ử ộ ư ế ỉ ấ

th ng kê mà còn mang l i m t s gi i thích v m t kinh t r t có ý nghĩa. L y ví d số ạ ộ ự ả ề ặ ế ấ ấ ụ ự

năng đ ng trong t giá và giá đ c tác đ ng b i hai l c đ ng th i: m t xu h ng đ gi iộ ỷ ượ ộ ở ự ồ ờ ộ ướ ể ả

quy t s chênh l ch t t giá quân bình dài h n và dao đ ng ng n h n xung quanh vi cế ự ệ ừ ỷ ạ ộ ắ ạ ệ

đi u ch nh h ng t i cân b ng dài h n.ề ỉ ướ ớ ằ ạ

Khái ni m cùng h i nh p s không có ích trong th c t n u không có s c m nh c a cácệ ộ ậ ẽ ự ế ế ứ ạ ủ

ph ng pháp th ng kê đ đánh giá và ki m tra các gi thi t. Clive Granger và Robert Engleươ ố ể ể ả ế

đã gi i thi u các ph ng pháp này trong m t bài báo gây nh h ng m nh m đ c xu tớ ệ ươ ộ ả ưở ạ ẽ ượ ấ

b n vào năm 1987. Trong bài báo này h đã trình bày m t bài ki m tra gi thi t r ng m t sả ọ ộ ể ả ế ằ ộ ố

c a các bi n s b t tĩnh không cùng h i nh p, cũng nh hai b c c a ph ng pháp dùngủ ế ố ấ ộ ậ ư ướ ủ ươ

đ đánh giá mô hình s a sai. Soren Johansen sau này đã phát tri n các ph ng pháp này vàể ử ể ươ

làm cho chúng tr thành chu n m c nh ngày nay.ở ẩ ự ư

Trong các công trình ti p sau cùng v i các nhà nghiên c u khác, Granger đã m r ng phânế ớ ứ ở ộ

tích cùng h i nh p trong nhi u khía c ch khác, g m c kh năng gi i quy t nhi u chu iộ ậ ề ạ ồ ả ả ả ế ề ỗ

v i các m u hình th i v (cùng h i nh p th i v ) và các chu i mà đó vi c đi u ch nhớ ẫ ờ ụ ộ ậ ờ ụ ỗ ở ệ ề ỉ

h ng t i cân b ng không xu t hi n cho đ n khi s ch ch h ng v t quá giá tr t i h nướ ớ ằ ấ ệ ế ự ệ ướ ượ ị ớ ạ

(cùng h i nh p ng ng).ộ ậ ưỡ

ng d ngỨ ụ

Công trình c a Clive Granger đã làm bi n đ i cách các nhà kinh t x lý s li u chu i th iủ ế ổ ế ử ố ệ ỗ ờ

gian. Ngày nay, các ki m tra tĩnh và cùng h i nh p đ c th c hi n đ u đ n nh m t bànể ộ ậ ượ ự ệ ề ặ ư ộ

đ p h ng đ n vi c ch rõ các mô hình toán kinh t năng đ ng. Phân tích cùng h i nh p đãạ ướ ế ệ ỉ ế ộ ộ ậ

tr nên đ c bi t có giá tr trong các h th ng mà đó các đ ng l c ng n h n b nh h ngở ặ ệ ị ệ ố ở ộ ự ắ ạ ị ả ưở

b i các xáo tr n ng u nhiên, trong khi các bi n s dài h n b ch ng b i các quan h quânở ộ ẫ ế ố ạ ị ế ự ở ệ

bình kinh t . M t ví d là quan h gi a t giá và m c giá. Các ví d khác là m i quan hế ộ ụ ệ ữ ỷ ứ ụ ố ệ

gi a tiêu dùng và c a c i (chúng có quan h r t v ng ch c v i nhau trong dài h n, m c dùữ ủ ả ệ ấ ữ ắ ớ ạ ặ

đ ng tiêu dùng b ng ph ng h n đ ng c a c i trong ng n h n), gi a c t c và giá ch ngườ ẳ ẳ ơ ườ ủ ả ắ ạ ữ ổ ứ ứ

khoán (t i đó giá ch ng khoán đi theo s phát tri n c a c t c trong dài h n, nh ng thạ ứ ự ể ủ ổ ứ ạ ư ể

hi n s bi n đ ng l n h n khá nhi u trong ng n h n) và lãi su t c a các kỳ đáo h n khácệ ự ế ộ ớ ơ ề ắ ạ ấ ủ ạ

nhau (t i đó lãi su t ng n và dài h n đ c k t n i cùng v i nhau b i các kỳ v ng v tạ ấ ắ ạ ượ ế ố ớ ở ọ ề ỷ

su t ng n h n trong t ng lai, th m chí n u chúng d ch chuy n theo các h ng khác nhauấ ắ ạ ươ ậ ế ị ể ướ

trong ng n h n).ắ ạ

Tính hay bi n đ i c a th i gian và ARCHế ổ ủ ờ

(Time-Varying Volatility and Arch)

Đánh giá nguy c là đi m c t lõi c a các ho t đ ng v th tr ng tài chính. Các nhà đ u tơ ể ố ủ ạ ộ ề ị ườ ầ ư

đánh giá ti n lãi c a tài s n so v i r i ro c a nó. Các ngân hàng và các T ch c tài chínhề ủ ả ớ ủ ủ ổ ứ

khác mu n đ c đ m b o r ng giá tr tài s n c a h không b gi m d i m c th p nh tố ượ ả ả ằ ị ả ủ ọ ị ả ướ ứ ấ ấ

mà nó có th d n đ n v n . Các đánh giá này không th th c hi n đ c n u không dùngể ẫ ế ỡ ợ ể ự ệ ượ ế

bi n pháp đo tính hay thay đ i c a ti n lãi tài s n. Robert Engle đã xây d ng các ph ngệ ổ ủ ề ả ự ươ

pháp đ c c i ti n h n nh m th c hi n các đánh giá này.ượ ả ế ơ ằ ự ệ

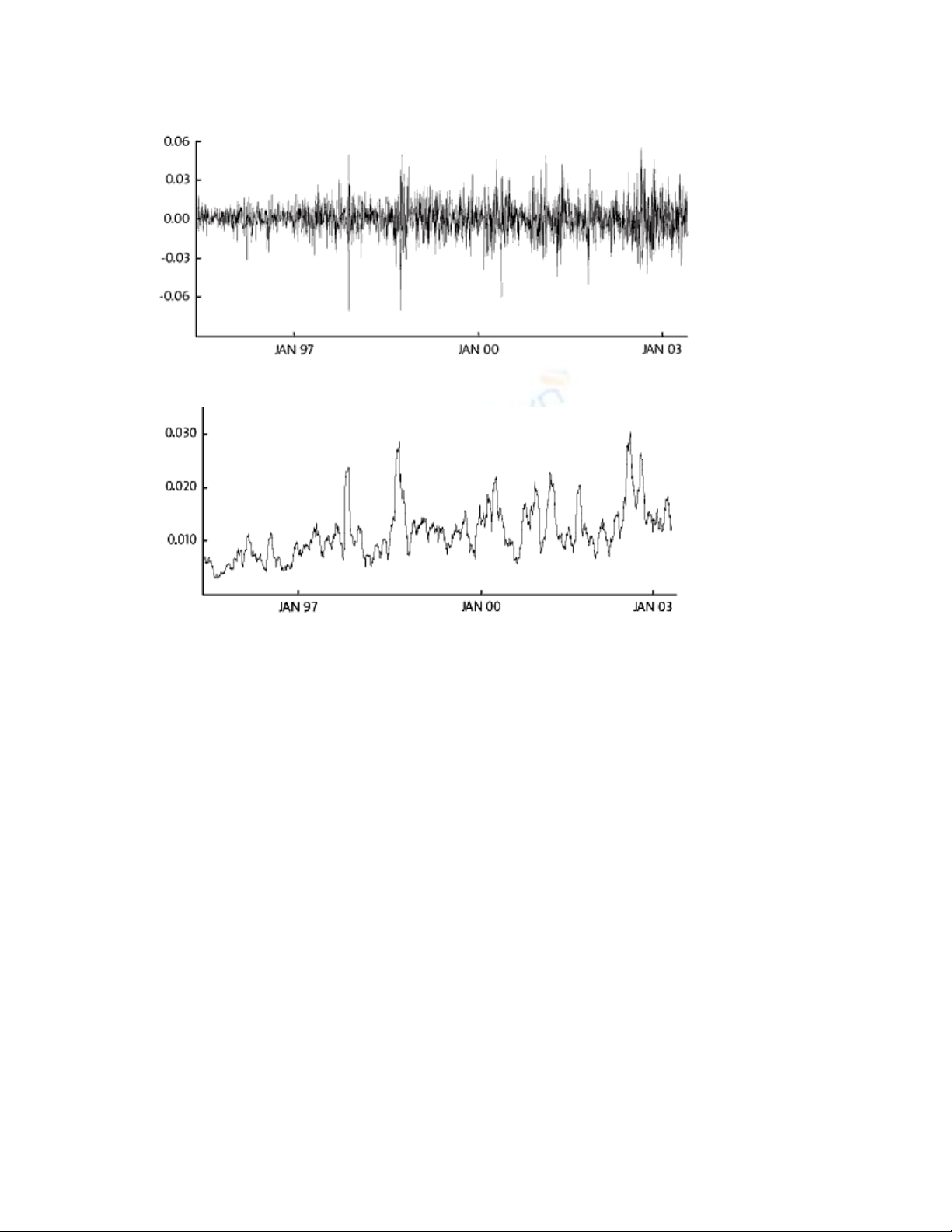

Hình 2: Ph n trăm ti n l i hàng ngày c a S&P 500 t ngày 16 tháng 5 năm 1996ầ ề ờ ủ ừ

đ n ngày 29 tháng 4 năm 2003ế

Hình 3: Sai sót tiêu chu n (standard error) c a ph n trăm ti n l i tẩ ủ ầ ề ờ ừ

ngày 16 tháng 5 năm 1996 đ n ngày 29 tháng 4 năm 2003, tính t b n tu n tr c.ế ừ ố ầ ướ

Hình 2 cho th y ti n lãi khi đ u t vào ch s ch ng khoán t i NYSE (S giao d ch ch ngấ ề ầ ư ỉ ố ứ ạ ở ị ứ

khoán New York -- Standards and Poor 500) cho t t c các ngày giao d ch c phi u t thángấ ả ị ổ ế ừ

5 năm 1995 đ n tháng 4 năm 2003. M c lãi trung bình là 5,3% m i năm. T i cùng th i đi mế ứ ỗ ạ ờ ể

nh ng ngày đó, s bi n đ ng v giá l n h n (c ng hay tr ) 5%. Đ l ch chu n trong ti nữ ự ế ộ ề ớ ơ ộ ừ ộ ệ ẩ ề

lãi hàng ngày đ c tính cho toàn b quá trình là 1,2%. Tuy nhiên, vi c ki m tra c th choượ ộ ệ ể ụ ể

th y r ng tính hay bi n đ i theo th i gian là l n (lên hay xu ng) th ng đ c đi theo b iấ ằ ế ổ ờ ớ ố ườ ượ ở

các bi n đ ng l n, còn s thay đ i nh có xu h ng đi theo b i các bi n đ ng nh . Đi uế ộ ớ ự ổ ỏ ướ ở ế ộ ỏ ề

này đ c minh h a rõ trong hình 3, hình 3 cũng ch ra s l ch chu n đ c đo trong vòng 4ượ ọ ỉ ự ệ ẩ ượ

tu n qua đã d ch chuy n theo th i gian nh th nào. Rõ ràng r ng, s l ch chu n bi n thiênầ ị ể ờ ư ế ằ ự ệ ẩ ế

khá l n, t kho ng 0,5% trong th i kỳ yên n đ n g n 3% trong su t th i kỳ xáo đ ng.ớ ừ ả ờ ổ ế ầ ố ờ ộ

Nhi u chu i th i gian tài chính đ c đ c tr ng b i s bi n đ i th i gian gi ng nhau trongề ỗ ờ ượ ặ ư ở ự ế ổ ờ ố

tính d thay đ i.ễ ổ

Đóng góp c a Engleủ

Hình 3 cho th y các tính toán v tr c c a tính hay bi n đ i c a th i gian. Nh ng các nhàấ ề ướ ủ ế ổ ủ ờ ư

đ u t và các T ch c tài chính c n các đánh giá có liên quan đ n t ng lai - d báo- c aầ ư ổ ứ ầ ế ươ ự ủ

tính d bi n đ i trong ngày t i, tu n t i và năm t i. Trong m t bài báo đáng chú ý nămễ ế ổ ớ ầ ớ ớ ộ

1982, Robert Engle đã đ a ra m t mô hình cho phép ta th c hi n các đánh giá liên quan đ nư ộ ự ệ ế

t ng lai đó.ươ

Các mô hình th ng kê v ti n lãi c a tài s n ch có th gi i thích m t ph n nh c a bi nố ề ề ủ ả ỉ ể ả ộ ầ ỏ ủ ế

s t m t ngày đ n ngày k ti p. Do đó h u h t tính hay bi n đ i đ c gán v i s h ngố ừ ộ ế ế ế ầ ế ế ổ ượ ớ ố ạ

sai s ng u nhiên (e, trong ph ng trình m đ u) - hay, nói cách khác, đ c gán vào sai số ẫ ươ ở ầ ượ ố

d đoán c a mô hình. Trong các mô hình th ng kê chu n s khác bi t đ c trông đ i c aự ủ ố ẩ ự ệ ượ ợ ủ

sai s ng u nhiên đ c cho là b t bi n theo th i gian. Rõ ràng r ng còn xa m i có th n mố ẫ ượ ấ ế ờ ằ ớ ể ắ

b t đ c các bi n s l n trong ti n lãi c a tài s n đ c minh ho Hình 3.ắ ượ ế ố ớ ề ủ ả ượ ạ ở

Engle gi đ nh r ng s thay đ i c a sai s ng u nhiên trong m t mô hình th ng kê nh tả ị ằ ự ổ ủ ố ẫ ộ ố ấ

đ nh ph thu c m t cách có h th ng vào các sai s ng u nhiên thu đ c tr c đó, b i v yị ụ ộ ộ ệ ố ố ẫ ượ ướ ở ậ

các sai s l n (nh ) có xu h ng tuân theo các sai s l n (nh ). V ph ng di n k thu t,ố ớ ỏ ướ ố ớ ỏ ề ươ ệ ỹ ậ

bi n s ng u nhiên th hi n autoregressive conditional heteroskedasticity. Cách th c đó c aế ố ẫ ể ệ ứ ủ

ông do v y đ c g i t c là ARCH. ví d c a chúng ta, mô hình bây gi ch a đ ngậ ượ ọ ắ Ở ụ ủ ờ ứ ự

không ch m t ph ng trình d đoán v ti n lãi tài s n mà nó còn g m c m t s c a cácỉ ộ ươ ự ề ề ả ồ ả ộ ố ủ

thông s ch xem s thay đ i c a c a sai s ng u nhiên trong ph ng trình này ph thu cố ỉ ự ổ ủ ủ ố ẫ ươ ụ ộ

vào vi c d đoán các sai s trong giai đo n s m h n nh th nào. Engle đã ch ng minh cácệ ự ố ạ ớ ơ ư ế ứ

mô hình ARCH có th đ c đánh giá và gi i thi u m t th nghi m th c t đ i v i giể ượ ớ ệ ộ ử ệ ự ế ố ớ ả

thuy t r ng s thay đ i có đi u ki n c a sai s ng u nhiên là h ng s nh th nào.ế ằ ự ổ ề ệ ủ ố ẫ ằ ố ư ế

Trong công trình ti p theo cùng v i các sinh viên và đ ng nghi p c a mình Engle đã phátế ớ ồ ệ ủ

tri n khái ni m này theo nhi u chi u h ng khác nhau. Công trình phát tri n n i ti ng nh tể ệ ề ề ướ ể ổ ế ấ

là mô hình ARCH t ng quát (GARCH) đ c Tim Bollerslev xây d ng năm 1986. Trong côngổ ượ ự

trình này, s khác bi t c a sai s ng u nhiên trong m t giai đo n nh t đ nh không ch phự ệ ủ ố ẫ ộ ạ ấ ị ỉ ụ

thu c vào các sai s ng u nhiên tr c đó mà còn ph thu c vào b n thân s khác bi t trongộ ố ẫ ướ ụ ộ ả ự ệ

các giai đo n s m h n. S phát tri n này đã tr nên h t s c h u ích; GARCH là mô hìnhạ ớ ơ ự ể ở ế ứ ữ

đ c ng d ng nhi u nh t ngày nay.ượ ứ ụ ề ấ

Các ng d ngứ ụ

Trong bài báo đ u tiên c a mình v ARCH, Engle đã s d ng mô hình tính hay bi n đ i vầ ủ ề ử ụ ế ổ ề

th i gian c a mình đ nghiên c u l m phát. Tuy nhiên, tr c đó không lâu, rõ ràng r ng cácờ ủ ể ứ ạ ướ ằ

ng d ng quan tr ng nh t c a ARCH là trong lĩnh v c tài chính, t i đó các ho t đ ng nh mứ ụ ọ ấ ủ ự ạ ạ ộ ằ

gi i quy t và đ t giá co các lo i hình khác nhau c a r i ro. Các mô hình đ nh giá do đó trìnhả ế ặ ạ ủ ủ ị

bày quan h gi a giá c a ch ng khoán và tính không n đ nh: ti n l i trông đ i t các cệ ữ ủ ứ ổ ị ề ạ ợ ừ ổ

phi u c th ph thu c vào s hi p bi n gi a ti n lãi c phi u và danh m c v n đ u tế ụ ể ụ ộ ự ệ ế ữ ề ổ ế ụ ố ầ ư

c a th tr ng (theo mô hình/h c thuy t CAPM do Sharpe xây d ng, đ c gi i th ng kinhủ ị ườ ọ ế ự ượ ả ưở

t năm 1990), giá c l a ch n ph thu c vào s khác bi t trong ti n lãi c a tài s n c b nế ả ự ọ ụ ộ ự ệ ề ủ ả ơ ả

(theo công th c Black-Scholes c a Merton và Scholes đ c trao gi i kinh t năm 1997)...ứ ủ ượ ả ế

Trong công trình chung th c hi n cùng v i các nhà nghiên c u khác, Engle đã n m b t cácự ệ ớ ứ ắ ắ

m i quan h b ng cách phát tri n các mô hình (GARCH-M) mà t i đó ti n lãi trông đ i phố ệ ằ ể ạ ề ợ ụ

thu c vào các khác bi t v tính hay thay đ i c a th i gian và tính hi p bi n có liên quan t iộ ệ ề ổ ủ ờ ệ ế ớ

b n thân tính hay thay đ i c a th i gianả ổ ủ ờ

Cái gì là ng ý th c t c a tính hay bi n đ i c a th i gian? N u m t mô hình GARCHụ ự ế ủ ế ổ ủ ờ ế ộ

đ c ng d ng cho ti n lãi c phi u trong Hình 2, tính hay thay đ i có đi u ki n đ c thượ ứ ụ ề ổ ế ổ ề ệ ượ ể

hi n nh m t s l ch chu n, thì dao đ ng gi a 0,5 và 3% trong su t giai đo n th t đángệ ư ộ ự ệ ẩ ộ ữ ố ạ ậ

nghi ng . N u m t nhà đ u t có danh m c v n đ u t t ng ng v i M c chu n và Kémờ ế ộ ầ ư ụ ố ầ ư ươ ứ ớ ứ ẩ

500 thì cô ta có nguy c b l bao nhiêu v n vào ngày ti p theo? Gi s m c l ch chu n làơ ị ỗ ố ế ả ử ứ ệ ẩ

0,5%, thì cô y có th l - v i xác su t là 99%- không quá 1,2% tr giá danh m c đ u t .ấ ể ỗ ớ ấ ị ụ ầ ư

N u m c l ch chu n d đoán là 3%, thì m c l t ng ng s là 6,7%. Các tính toán t ngế ứ ệ ẩ ự ứ ỗ ươ ứ ẽ ươ

![SQL: Ngôn Ngữ Truy Vấn Cấu Trúc và DDL, DML, DCL [Hướng Dẫn Chi Tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250812/kexauxi10/135x160/13401767990844.jpg)

![Hệ Thống Cơ Sở Dữ Liệu: Khái Niệm và Kiến Trúc [Chuẩn SEO]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250812/kexauxi10/135x160/89781767990844.jpg)

![Hệ Cơ Sở Dữ Liệu: Tổng Quan, Thiết Kế, Ứng Dụng [A-Z Mới Nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250812/kexauxi10/135x160/61361767990844.jpg)