CHƢƠNG 5

TỔNG QUAN VỀ CÁC NGUỒN THU NGÂN SÁCH

THUẾ VÀ TÁC ĐỘNG CỦA THUẾ ĐẾN PHÂN PHỐI THU NHẬP

1

TÀI LIỆU THAM KHẢO

2

•Slide bài giảng của GVGD

•ThS. Phan Thị Quốc Hương, Bài giảng Lý thuyết Tài chính công, Khoa

TC-NH & QTKD, Trường Đại học Quy Nhơn, 2011: Chương 6

•PGS. TS. Sử Đình Thành, Giáo trình Lý thuyết Tài chính công, Trường

Đại học Kinh tế TP. HCM, NXB Đại học Quốc gia, 2009: Chương 5,

Chương 6, Chương 7.

•ThS. Vũ Cương, Giáo trình Kinh tế và tài chính công, Trường Đại học

Kinh tế quốc dân, NXB Đại học Kinh tế quốc dân, 2014: Chương 7,

Chương 8.

•Các TLTK khác…

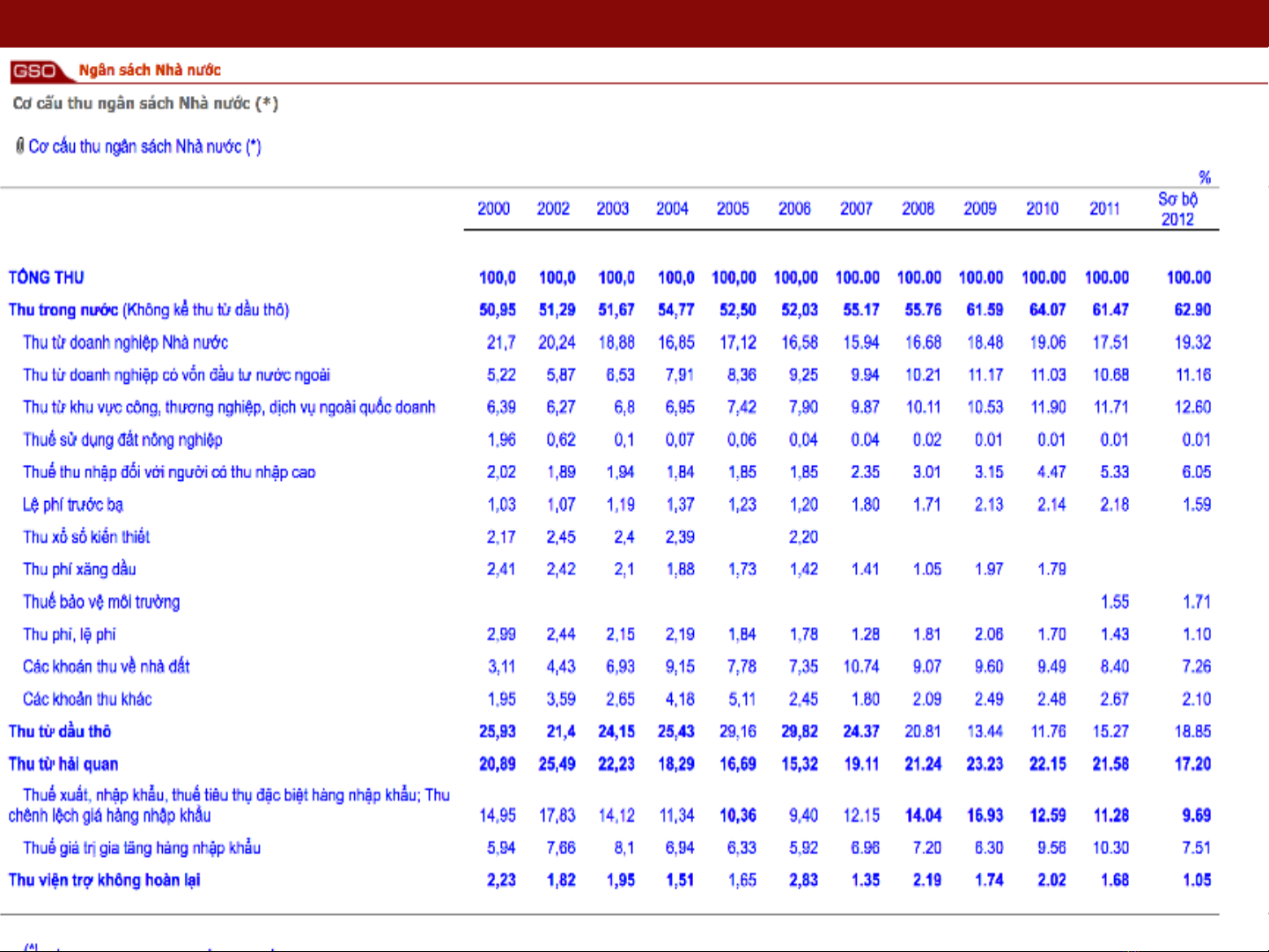

1. GIỚI THIỆU VỀ NGÂN SÁCH NHÀ NƢỚC

1.1. Khái niệm NSNN

Ngân sách nhà nước là toàn bộ các khoản thu, chi của Nhà nước đã

được cơ quan nhà nước có thẩm quyền quyết định và được thực hiện

trong một năm để bảo đảm thực hiện các chức năng, nhiệm vụ của

Nhà nước (Điều 1, Chương 1 Luật NSNN 2002).

1.2. Khái niệm thu, chi NSNN

•Thu ngân sách nhà nước bao gồm các khoản thu từ thuế, phí, lệ phí;

các khoản thu từ hoạt động kinh tế của Nhà nước; các khoản đóng

góp của các tổ chức và cá nhân; các khoản viện trợ; các khoản thu

khác theo quy định của pháp luật.

•Chi ngân sách nhà nước bao gồm các khoản chi phát triển kinh tế -

xã hội, bảo đảm quốc phòng, an ninh, bảo đảm hoạt động của bộ

máy nhà nước; chi trả nợ của Nhà nước; chi viện trợ và các khoản

chi khác theo quy định của pháp luật.

(Điều 1, Chương 1 Luật NSNN 2002)

3

4

5

![Bài giảng Hóa đơn, chứng từ Thuế nhà nước [Chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2024/20240701/thuyduong0906/135x160/2796842_3132.jpg)