1

Học viện Ngân hàng

Kế toán Ngân hàng

To Ths –NCS Đinh Đức Thịnh

Chủ nhiệm Bộ mônKế toán Ngân hàng

June 3, 2012

1

2

Chuyên đề 1

Tng quan về Kế toán NHTM

Khi nim, vai tr

Khi nim:

Nghiên cu v đ ra PP gh i chp bng con s

Tnh ton, tng hp, lưu tr &cung cp thông tin

Mc đch bo v ti sn, qun tr KD, qun l KT.

V a i tr:

Vi Ch s hu

Vi Ban Gim đc

Vi cc nh đu tư

Vi cơ quan qun l Nh nư c

Vi cc đi tc khc

Bên trong

Bên ngoi

2

3

Sự khác biệt về đối tượng k ế toán

K ton ni chung

Vn v s vn đng ca n trong qu trnh SX, KD

K ton Ngân hng

Vn v s vn đng ca n trong qu trnh thc hin cc chc

năng ca NH. C s khc bit:

Ch y u tn ti dưi hnh thc gi tr

C mi quan h cht ch vi cc DN, TCKT, CN..

Quy mô ln, phm vi rng, vn đng thưng xuyên

H thng ngân hng hai cp, chc năng nhim v mi cp

khc nhau nên đi tưng cng khc nhau.

4

Nhiệm v chủ yếu của kế toán

Ghi chp, phn nh, tnh ton theo đng php lut,

chun m c k ton,ch đ v quy trnh k ton

Phân loi, tng hp, phân tch &cung cp thông tin

cho cc đi tưng đ QL, qun tr, kinh doanh ngân

hng

Gim đc qu trnh S D ti sn, tăng cưng k lut

ti chnh, cng c ch đ hch ton kinh t

T chc tt c ô n g tc k ton ti c h i nhnh cng như

ton h thng, giao dch vi khch hng văn minh,

gp phn thc hin c h i n lưc khch hng

3

5

Đc đim của kế toán ngân hàng

K ton Ngân hng l k ton “hai trong một”

K ton ngân hng mang tnh tng hp cao

T i n hnh đng thi giao dch v hch ton

Mang tch “cp nht” v chnh xc cao

Chng t k ton ngân hngc khi lưng rt ln, đa dng v

luân chuyn phc tp

Ti khon k ton ngân hng do NHNN Vit Nam ban hnh

K ton Ngân hng Vit Nam chưa tnh đưc giá thành sp, dv

S dng thưc đo tin t lm đơn v đo lưng ch y u trong

hu ht cc nghip v

6

Sự khác nhau về Mô hnh t chc

Mô hnh t chc công tc k ton ca m t php

nhân ngân hàng

K ton phân tn ti chi nhnh

K ton tp trung ti Hi s

K ton phi tp trung (va tp trung va phân tn)

K ton khi ng dng công ngh ngân hng hin đi (k

ton t đng).

Mô hnh t chc ca phng k ton

Mô hnh k ton giao dch nhiu ca

Mô hnh k ton giao dch mt ca

4

7

8

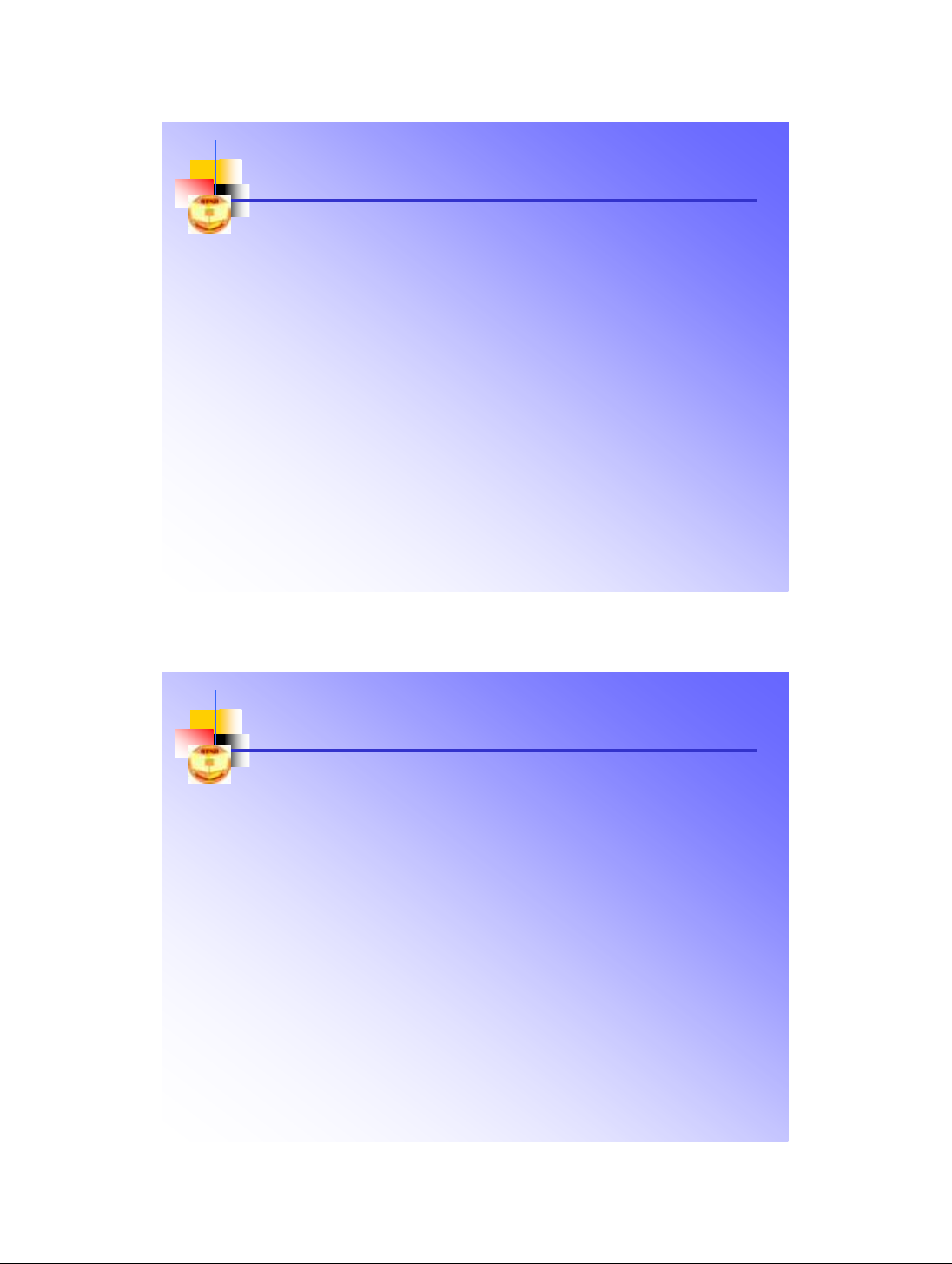

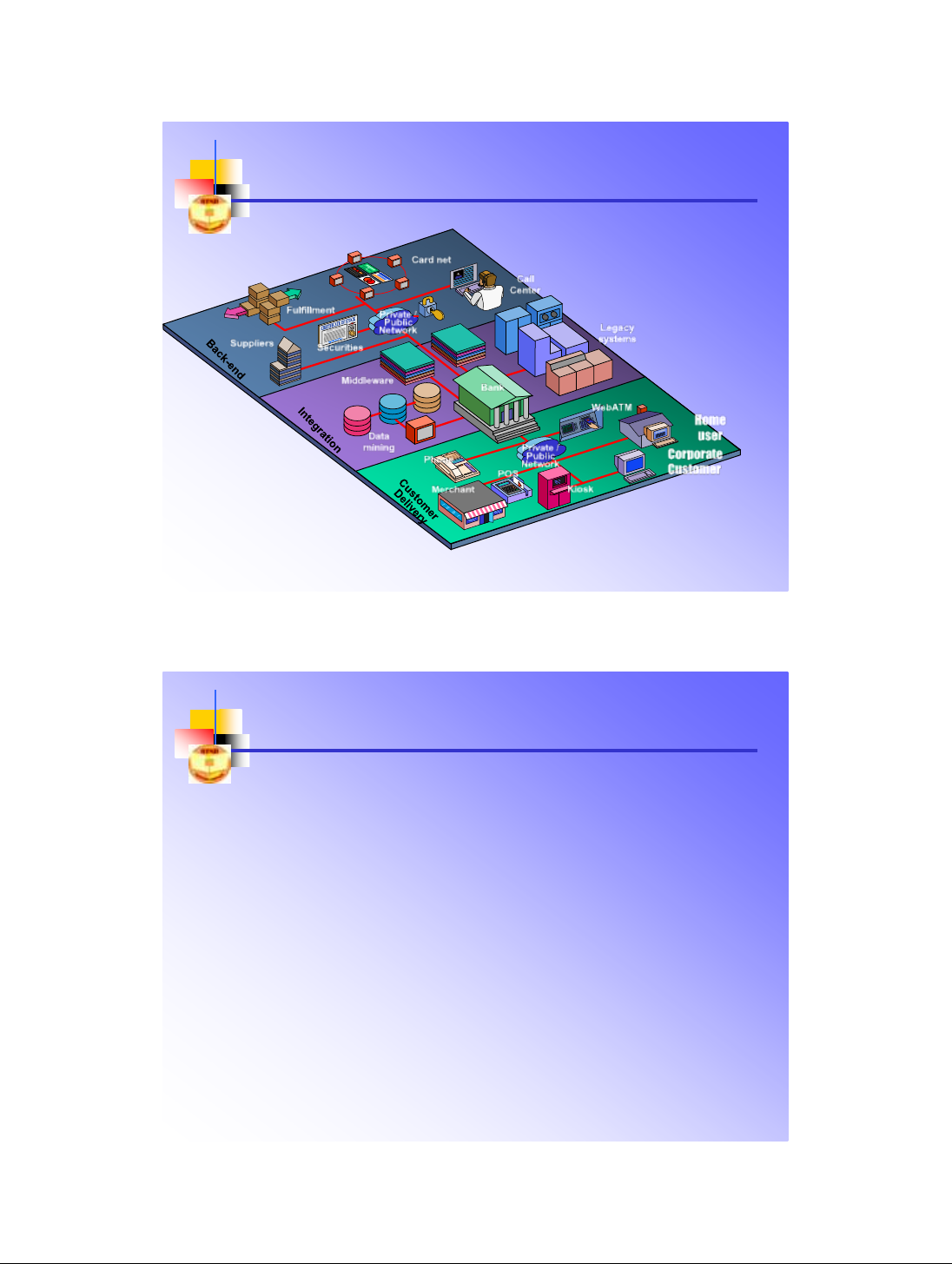

Cu trc x l nghip v cp chi nhnh

Customer Services

Self Services

5

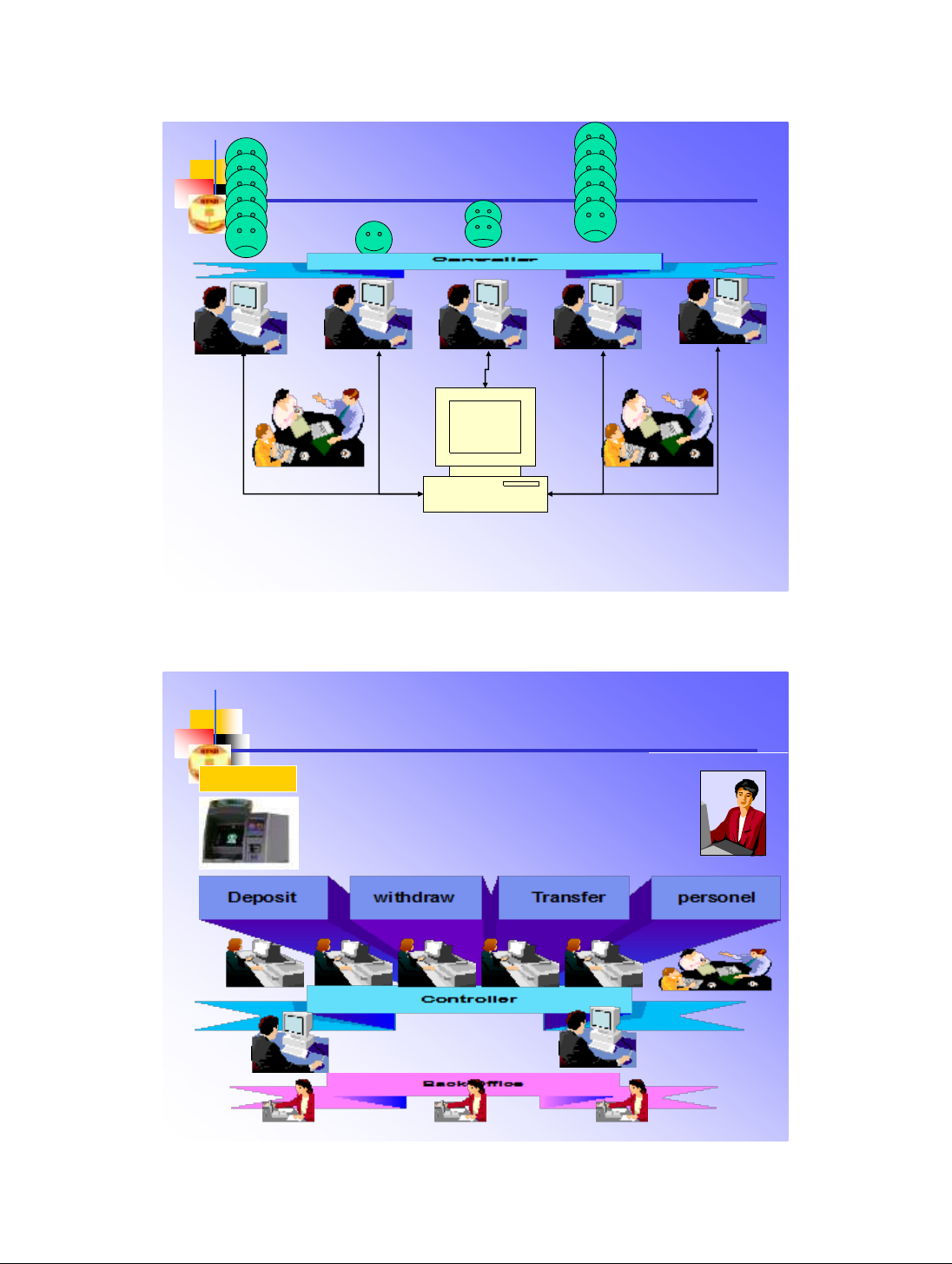

9

Data

mining

POS

Kiosk

WebATM

Middleware

Legacy

systems

Bank

Merchant

Suppliers

Fulfillment

Securities

Private /

Public

Network

Corporate

Customer

Home

user

Call

Center

Card net

Phone

Private /

Public

Network

Cu trc Ngân hng

10

Yêu cu t chc lao đng

kế toán ngân h à ng

Đm bo hot đng k ton đưc tin hnh trôi chy,

an ton, thun tin &nhanh chng, chnh xc c tnh

đn h thng k ton t đng

Đm bo nguyên tc luân chuyn C t , kim sot ni b

trong ton h thng nhm bo v an ton ti sn

Thi gian giao dch ti thiu, an ton, chnh xc

Đy dch v Ngân hng r a khi Ngân hng, thc hin

giao dch 24/24; 7/7 & 365/365

S dng cơ ch t đng, tm lưu &chuyn tip cao

Kt hp giao dch vi khch hng &kim sot x l

nghip v

![Bài giảng Kế toán ngân hàng thương mại Đại học Thương mại [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250806/kimphuong1001/135x160/60021754451420.jpg)