9/9/2011

1

1. Tổng quan về Luật NHNN và Luật các TCTD

2. Hoạt động huy động vốn của NHTM

3. Hoạt động tín dụng của NHTM

4. Hoạt động thanh toán quốc tế của NHTM

5. Hoạt động thanh toán giữa các NHTM

6. Giới thiệu Luật CK, UBCKNN, SGD.TPHCM&HN

7. Công ty đại chúng

8. Công ty chứng khoán

9. Quỹ đầu tư chứng khoán, công ty quản lý quỹ

10. Tổng kết

11:18 AM GV. Nguyen Ngoc Han

LOGO

Giới thiệu tổng quát về Luật NHNN VN

1

Nội dung Luật ngân hàng

Giới thiệu Ngân hàng Nhà nước VN

2

Hoạt động của Ngân hàng thương mại

3

11:18 AM GV. Nguyen Ngoc Han

9/9/2011

2

LOGO

Pháp luật ngân hàng: Các văn bản quy phạm pháp luật của

NHNN và của Đảng, Nhà nước, Chính phủ, Quốc hội, các Bộ,

ngành về ngân hàng.

Bao gồm:

Các Luật về Ngân hàng(Luật số 46/2010/QH12;Quyết định,

Chỉ thị, Thông tư của NHNN;

Chỉ thị, Nghị quyết của Bộ Chính trị;

Chỉ thị, Nghị định, Quyết định, Nghị quyết của Chính

phủ/Thủ tướng Chính phủ;

Quyết định, Chỉ thị, Thông tư của các Bộ, ngành về Ngân

hàng.

11:18 AM GV. Nguyen Ngoc Han

11:18 AM GV. Nguyen Ngoc Han

1951-1954

Thành lập NH Quốc gia VN

Phát hành giấy bạc ngân hàng, quản lý KBNN,thống nhất

quản lý thu chi ngân sách;Phát triển tín dụng ngân hàng phục

vụ SX, lưu thông HH, tăng cường lực lượng kinh tế quốc

doanh và đấu tranh tiền tệ với địch.

1945

Ngân hàng Đông Dương

Vừa là NHTW, vừa là NHTM

1955-1975

Kháng chiến chống Mỹ, m.Bắc xây dựng chiến đấu, chi viện

cho CMGP m.Nam. Ngân hàng Quốc gia thực hiện nhiệm vụ:

Củng cố thị trường tiền tệ, phát triển công tác tín dụng góp

phần thực hiện nhiệm vụ: xd nền KT XHCN m.Bắc và giải

phóng m.Nam. 21/1/1960: đổi tên thành NH Nhà Nước VN.

11:18 AM GV. Nguyen Ngoc Han

9/9/2011

3

1975-1985

Ngân hàng Quốc gia VN của chính quyền Việt Nam cộng

hoà (ở miền Nam) sáp nhập vào hệ thống NHNN VN, cùng

thực hiện nhiệm vụ thống nhất tiền tệ cả nước, phát hành

các loại tiền mới của nước CHXHCN VN, thu hồi các loại

tiền cũ ở cả hai miền Nam -Bắc vào năm 1978.

1986-1990

2 pháp lệnh NH ra đời chính thức chuyển cơ chế hoạt động

của hệ thống NH VN từ 1 cấp sang 2 cấp

NHTW - là NH duy nhất được phát hành tiền; Là NH của các

NH và là NH của Nhà nước; điều hành hệ thống các NH cấp 2.

Các NH cấp 2 gồm NHTM quốc doanh, cổ phần, NH liên

doanh, chi nhánh hoặc văn phòng đại diện của NH nước ngoài,

HTX tín dụng, QTDND, công ty tài chính… 4 NHTM quốc doanh

lớn đã được thành lập gồm: 1) NH Nông nghiệp VN; 2) NH

ĐT&PT VN; 3) NH Công thương VN; 4) NH ngoại thương VN.

11:18 AM GV. Nguyen Ngoc Han

1993:Bình thường hoá các mối quan hệ với các tổ chức tài chính tiền

tệ quốc tế (IMF, WB, ADB).1995:QH thông qua nghị quyết bỏ thuế

doanh thu đối với hoạt động ngân hàng; thành lập ngân hàng phục vụ

người nghèo.

1997:Ban hành Luật NHNN VN và Luật các TCTD (ngày 2/12/1997)và

có hiệu lực thi hành từ 1/10/1998; Thành lập NH phát triển Nhà Đồng

bằng Sông cửu long. 9/11/1999:Thành lập BH tiền gửi VN.

2000:Cơ cấu lại tài chính & hoạt động của các NHTMNN và NHTMCP.

2002:Tự do hoá LS cho vay VND của các TCTD - Bước cuối cùng tự

do hoá hoàn toàn LS thị trường tín dụng ở cả đầu vào và đầu ra.

Hiện nay, NHNN thực hiện nhiệm vụ, quyền hạn quy định tại NĐ số

86/2002/NĐ – CP và NĐ 52/NĐ-CP ngày 19/5/2003 của Chính phủ.NHNN

đặt trụ sở chính tại thủ đô Hà Nội, các Chi nhánh NH tại các tỉnh, thành

phố và các chi điếm NH cơ sở tại các huyện, quận trên phạm vi cả nước.

11:18 AM GV. Nguyen Ngoc Han

LOGO

Giới thiệu tổng quát về Luật ngân hàng

1

Nội dung Luật ngân hàng

Giới thiệu Ngân hàng Nhà nước VN

2

Hoạt động của Ngân hàng thương mại

3

11:18 AM GV. Nguyen Ngoc Han

9/9/2011

4

LOGO

Là cơ quan của Chính phủ,

Là ngân hàng Trung ương của nước

CHXHCN VN.

Là pháp nhân.

Có vốn pháp định thuộc sở hữu nhà

nước.

Trụ sở chính tại Hà Nội.

11:18 AM GV. Nguyen Ngoc Han

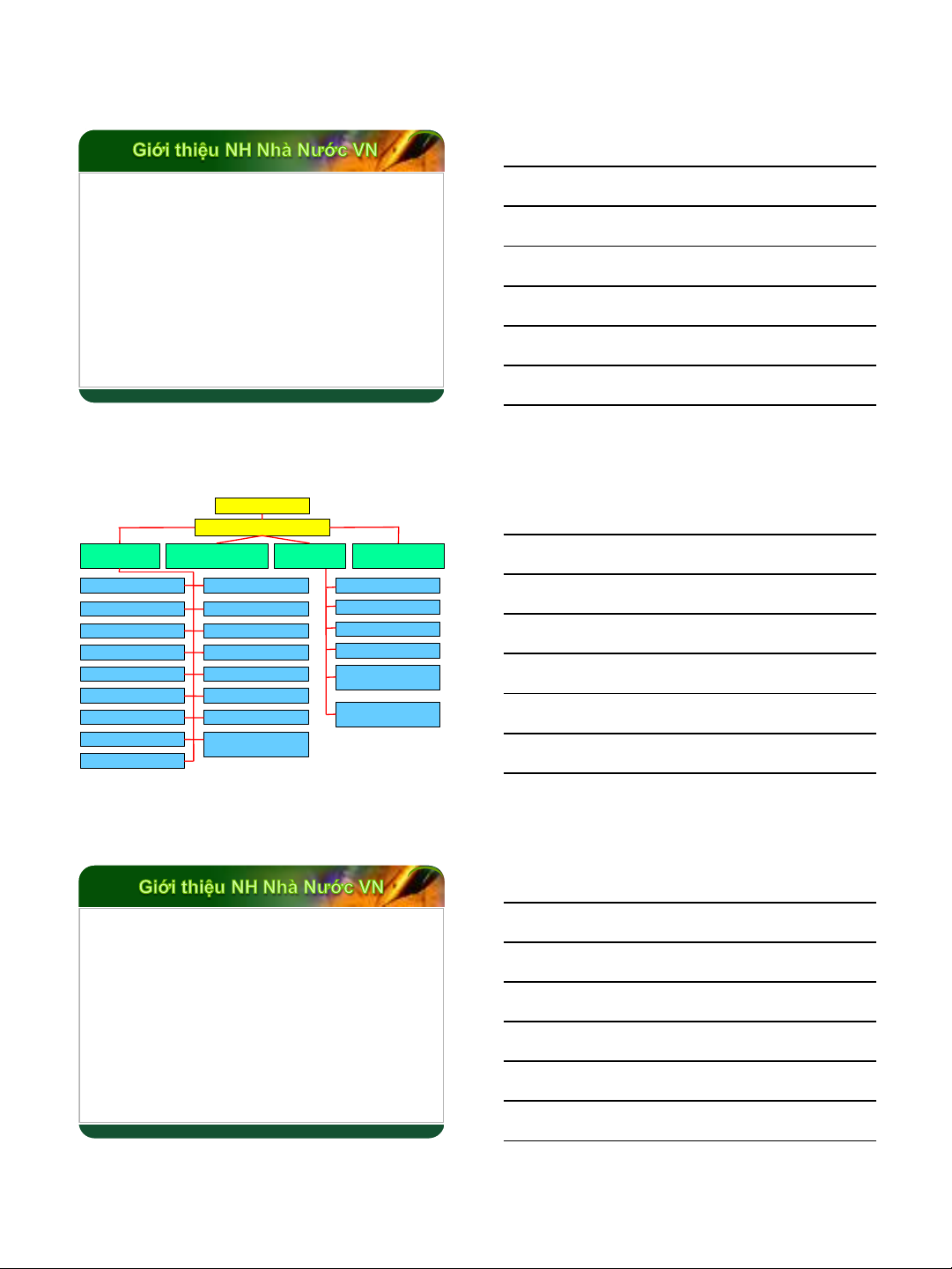

Thống đốc NHNN

Các phó thống đốc NHNN

Vụ cục NHTW Vp đại diện NHNN tại

TPHCM

Các tổ chức

sự nghiệp

63 chi nhánh NHNN

tỉnh, TP

Vụ chính sách tiền tệ

Vụ hợp tác quốc tế

Vụ thanh toán

Vụ kiểm toán nội bộ

Vụ dự báo thống kê ttệ

Cục p.hành&kho quỹ

Cơ quan t.tra,g.sát NH

Cục công nghệ tin học

Cục quản trị

Vụ tín dụng

Vụ quản lý ngoại hối

Vụ pháp chế

Vụ tài chính-kế toán

Vụ tổ chức cán bộ

Sở giao dịch

Văn phòng NHNN

Vụ thi đua

-khen thưởng

Viện chiến lược NH

Thời báo NH

Tạp chí NH

T.Tâm t.tin tín dụng

Trường bồi dưỡng

cán bộ NH

Ban quản lý các dự án

tín dụng quốc tế

11:18 AM GV. Nguyen Ngoc Han

LOGO

Hoạt động của Ngân hàng Nhà nước:

Thực hiện chính sách tiền tệ quốc gia.

Phát hành tiền giấy và tiền kim loại.

Hoạt động cho vay, bảo lãnh, tạm ứng cho Ngân

sách

Hoạt động thanh toán và ngân quỹ.

Quản lý ngoại hối và hoạt động ngoại hối.

Hoạt động thông tin, báo cáo.

11:18 AM GV. Nguyen Ngoc Han

9/9/2011

5

LOGO

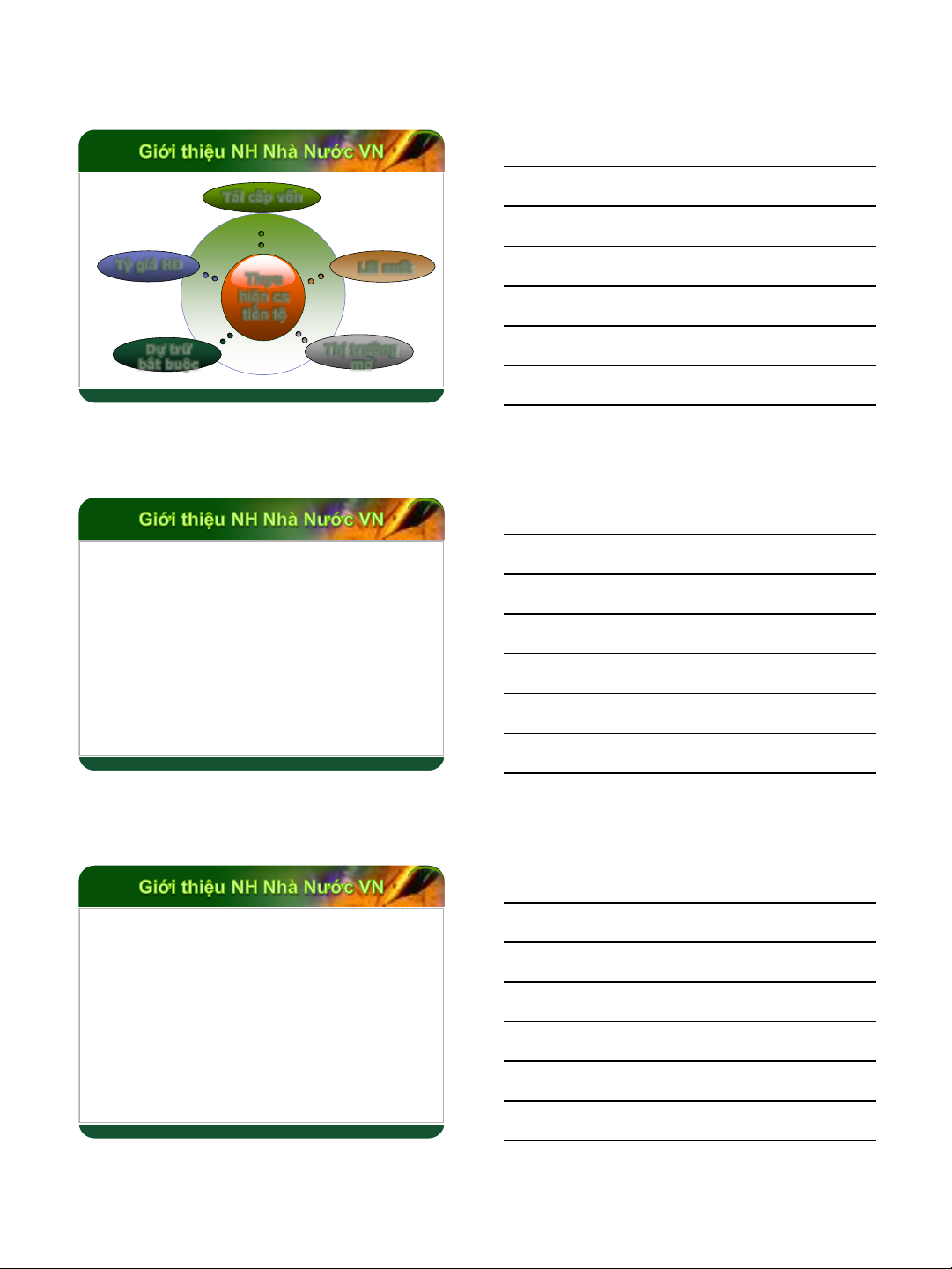

Thực

hiện cs

tiền tệ

Tái cấp vốn

Dự trữ

bắt buộc

Lãi suất

Thị trường

mở

Tỷ giá HĐ

11:18 AM GV. Nguyen Ngoc Han

LOGO

1.Thực hiện chính sách tiền tệ quốc gia bằng các

công cụ:

Tái cấp vốn: cung ứng vốn ngắn hạn và

phương tiện thanh toán cho các TCTD.

Cho vay có bảo đảm bằng cầm cố GTCG.

Chiết khấu GTCG.

Các hình thức tái cấp vốn khác.

11:18 AM GV. Nguyen Ngoc Han

LOGO

1.Thực hiện chính sách tiền tệ quốc gia bằng các

công cụ:

Lãi suất:NHNN công bố LS cơ bản, LS tái cấp

vốn và các loại lãi suất khác để điều hành chính

sách tiền tệ, chống cho vay nặng lãi.

Tỷ giá hối đoái:được hình thành trên cơ sở

cung cầu ngoại tệ trên thị trường có sự điều tiết

của Nhà nước.NHNN công bố TGHĐ, quyết định

chế độ TGHĐ, cơ chế điều hành tỷ giá.

11:18 AM GV. Nguyen Ngoc Han