1

CHUYÊN ĐỀ 2: NGÂN HÀNG & QUẢN TRỊ CÁC ĐỊNH CHẾ TÀI CHÍNH

1. NHTW – MỘT VIỄN CẢNH TOÀN CẦU

1.1. Hệ thống dự trữ Liên bang

1.1.1. Nguồn gốc ra đời của Hệ thống dự trữ LB:

Do người Mỹ không có lòng tin vào giới Ngân hàng và họ chống quyền lực tập trung, vì vậy họ

chống đối và chính điều này đã dẫn tới sự sụp đổ của 2 hệ thống Ngân hàng. Một vấn đề đưa ra ở đây là

không có người cho vay cuối cùng. Đến lúc này, họ cần có 1 NHTW, nhưng họ không muốn thành lập 1

NHTW duy nhất như ở Anh và Chính phủ không được can thiệp quá sâu vào công việc của NHTW. Lúc

nay, Quốc hội của Mỹ đã họp và đưa ra 1 đạo luật đó là Đạo luật về Quỹ dự trữ Liên Bang năm 1913- văn

bản tạo ra Hệ thống dự trữ Liên Bang với 12 ngân hàng dự trữ liên bang khu vực.

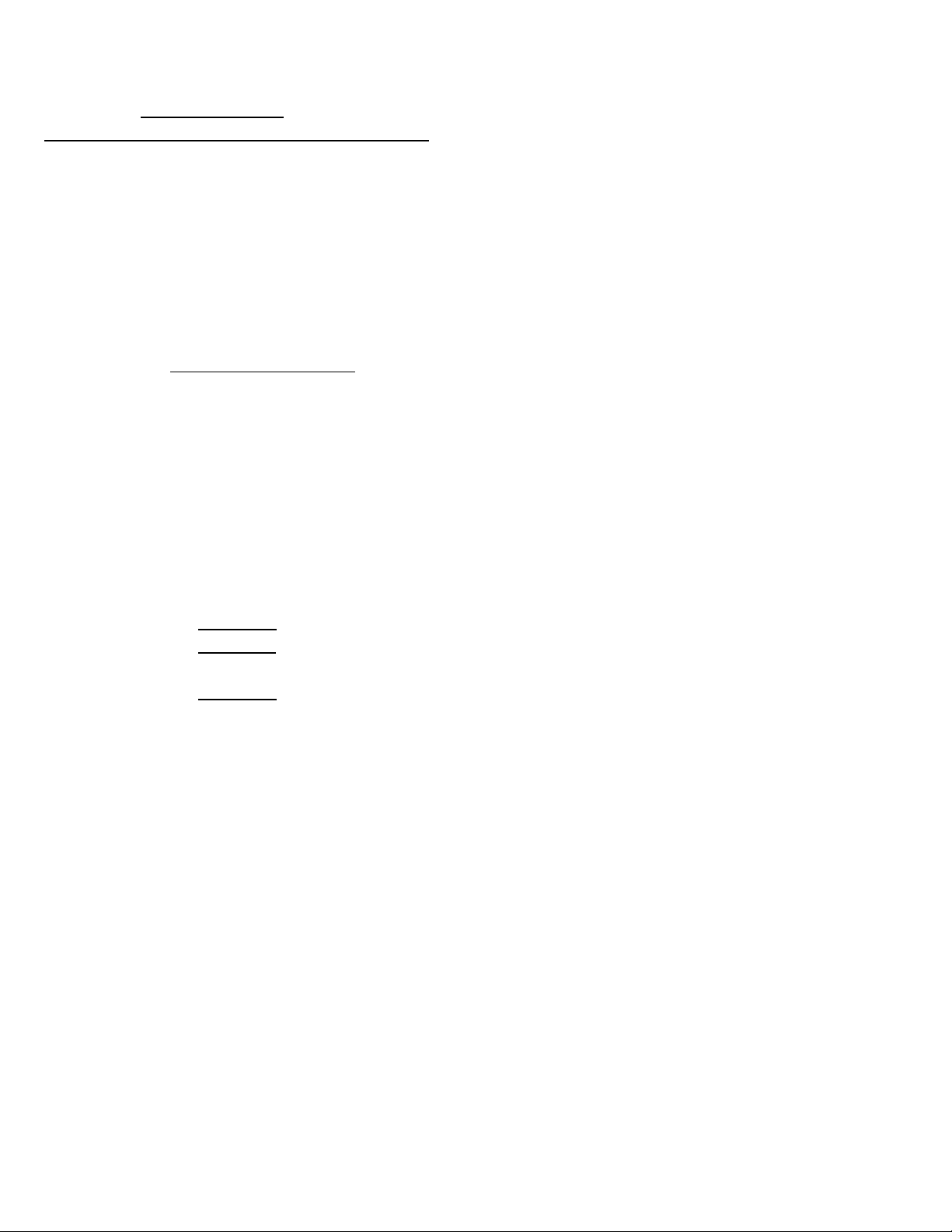

1.1.2. Cấu trúc của Hệ thống dự trữ liên bang:

1.1.2.1. Ngân hàng dự trữ LB :

o Chiếm khoảng ¼ tổng tài sản, là NH liên bang quan trọng nhất. Hệ thống Dự trữ Liên bang

chia nước Mỹ thành 12 khu vực, mỗi khu vữ có 1 NH dự trữ Liên bang lớn. Với 3 NH dự trữ liên

bang lớn nhất là: NH New York, NH San Francisco, NH Chicago 3 NH này nắm trên 50% tổng

tài sản của hệ thống dự trữ liên bang

o NH dự trữ liên bang: là 1 tổ chức bán công (một phần là tư nhân, một phần là Chính phủ),

thuộc sở hữu của các NH thương mại tư nhân trong khu vực là thành viên của Hệ thống Dự trữ

Liên bang. Các NH thành viên này đã mua mua cổ phiếu của NH Dự trữ Liên bang trong khu vực(

đây là yêu cầu để được chấp nhận là thành viên) vả mức cổ tức là 6%/ năm.

o NH dự trữ liên bang gồm có:

06 Giám đốc: Do NH thành viên bầu. Giám đốc chia thành 3 loại:

Nhóm A: do NH thành viên bầu ra, là các nhà NH chuyên nghiệp

Nhóm B: do NH thành viên bầu ra, là các vị lãnh đạo hàng đầu đại diện cho ngành công

nghiệp, công nhân, ông nghiệp hoặc người tiêu dùng.

Nhóm C: được hội đồng thống đốc bổ nhiệm, đại diện cho lợi ích công cộng (tức là toàn

quốc). Họ không được phép là công chức, công nhân hoặc cổ đông của các NH.

Đảm bảo các giám đốc của mỗi NH dự trữ liên bang đại diện cho tất cả các thể chế tồn tại

trong xã hội Mỹ.

03 người: Do hội đồng thống đốc bổ nhiệm

09 giám đốc này bỏ phiếu bầu ra thống đốc ngân hàng khu vực mình và phải được hội đồng

thống đốc phê chuẩn

2

3

o 12 NH dự trữ liên bang

Tham gia vào chính sách tiền tệ theo nhiều cách:

1. “Thiết lập” lãi suất chiết khấu

2. Họ quyết định ngân hàng nào có thể nhận được các khoản cho vay chiết khấu từ ngân

hàng dự trữ liên bang

3. Bầu một trong các nhà ngân hàng thương mại trong khu vực làm thành viên của Hội

đồng cố vấn liên bang

4. Năm trong số 12 thống đốc ngân hàng khu vức được quyền bỏ phiếu trong Ủy ban thị

trường tự do liên bang. Trong đó có thống đốc của ngân hàng khu vực Niu Oóc và 4 thống

đốc của các ngân hàng khu vực khác theo nguyên tắc luân phiên hàng năm

Thực hiện 8 chức năng:

1. Thanh toán séc

2. Phát hành tiền mới. Rút các đồng tiền cũ nát ra khỏi lưu thông

3. Quản lý và thực hiện các khoản cho vay chiết khấu đối với những ngân hàng trong khu

vực của mình

4. Xem xét và đánh giá các vụ sáp nhập dự kiến và đơn mở rộng hoạt động của các ngân

hàng

5. Đóng vai trò là người liên lạc giữa cộng đồng doanh nghiệp và hệ thống dự trữ liên bang

6. Giám sát các công ty nắm giữ ngân hàng và các ngân hàng thành viên thành lập theo

quy chế bang

7. Thu thập số liệu về tình hình hoạt động của các doanh nghiệp ở địa phương

8. Sử dụng đội ngũ các nhà kinh tế chuyên nghiệp để nghiên cứu những đề tài liên quan

đến chính sách tiền tệ

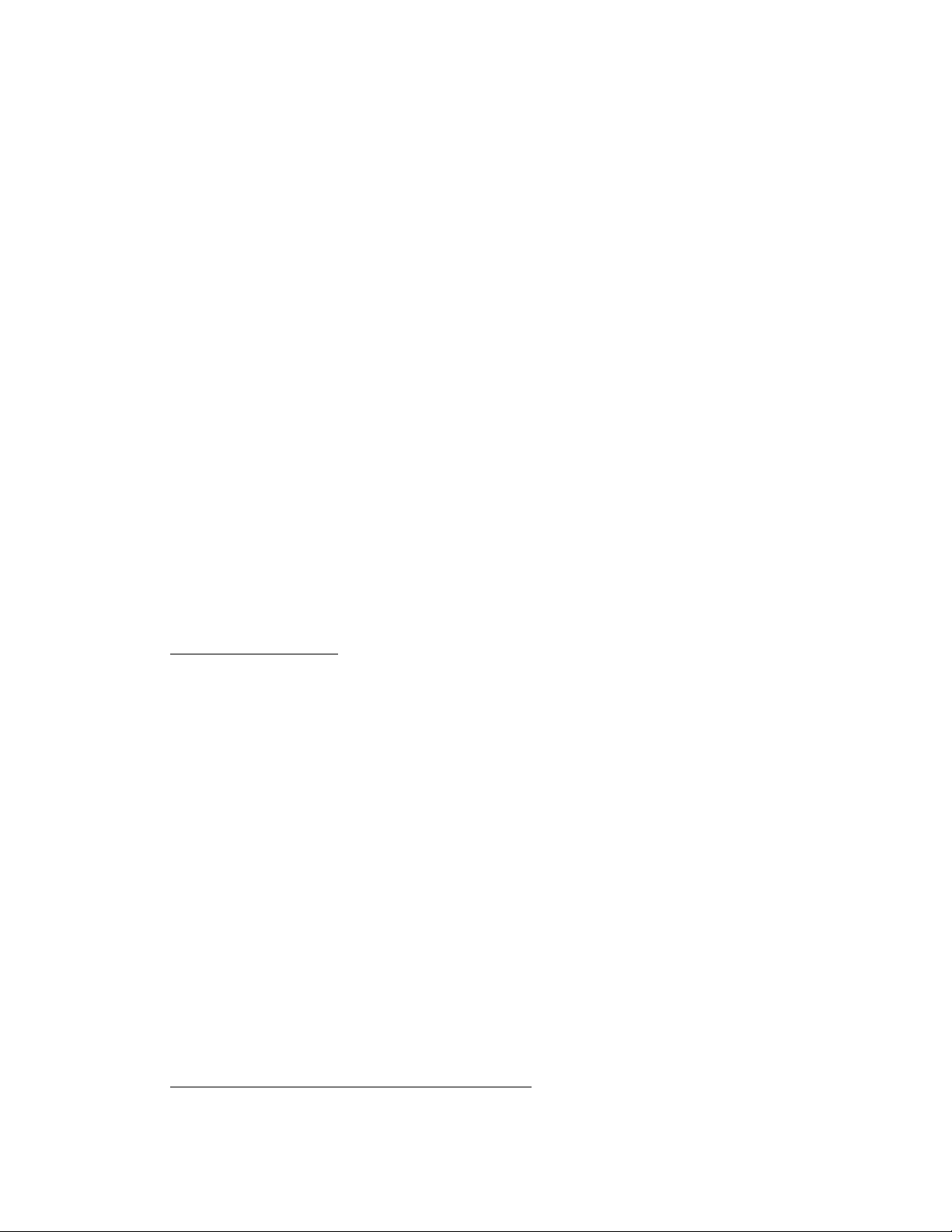

1.1.2.2. Hội đồng thống đốc:

o Cơ cấu tổ chức:

Gồm 7 người do tổng thống bổ nhiệm và hạ viện phê chuẩn

Làm việc 14 năm không tái nhiệm,

Là những người từ các khu vực khác nhau

o Chủ tịch hội đồng thống đốc:

Được chọn trong số 7 thống đốc

Làm việc trong thời hạn 4 năm để tránh ưu ái địa phương

Khi chủ tịch mới được chọn thì cũng chính là lúc chủ tịch cũ ra khỏi hội đồng thống đốc

o Thực thi chính sách tiền tệ

7 thống đốc là thành viên của FOMC và có quyền bỏ phiếu cho thực thi nghiệp vụ thị trường

mở

Hội đồng đặt ra tỷ lệ dự trữ bắt buộc và kiểm soát lãi suất chiết khấu

Chủ tịch hội đồng tư vấn cho tổng thống về chính sách kinh tế, điều trần trước Quốc hội và

là người phát ngôn của hệ thống dự trữ liên bang trước công chúng, đại diện cho nước Mỹ

trong các cuộc thương lượng cấp chính phủ về các vấn đề kinh tế

Hội đồng có một đội ngũ các nhà kinh tế chuyên nghiệp có nhiệm vụ tiến hành các phân

tích kinh tế mà hội đồng sử dụng để đưa ra các quyết định của mình

1.1.2.3. Ủy ban thị trường tự do Liên bang (FOMC): FOMC gồm:

o 7 thành viên của hội đồng thống đốc (chủ tịch hội đồng là chủ tịch FOMC)

4

Họp 8 lần/năm: đưa ra quyết định liên quan đến thực thi nghiệp vụ thị trường mở nhằm

tác động cơ sở tiền tệ

o Thống đốc ngân hàng dự trữ liên bang Niu Oóc .

o Thống đốc của 4 ngân hàng dự trữ liên bang khác.

FOMC nhất thiết phải là tâm điểm cho quá trình hoạch định chính sách trong hệ thống

dự trữ liên bang

1.1.2.4. Ngân hàng thành viên ;

o Tất cả các NH quốc gia đều là thành viên của Hệ thống Dự trữ Liên bang

o Các NHTM theo quy chế bang không bắt buộc phải là thành viên,nhưng có thể tham gia theo

nguyên tắc tự nguyện

Trước 1980

NH thành viên: gửi dự trữ tại NH dự trữ liên bang và không được hưởng lãi

NH không là thành viên: Chấp hành tỷ lệ dự trữ do bang quy định và nắm giữ dự trữ

dưới dạng chứng khoán sinh lãi

Nhiều NH thành viên rời bỏ hệ thống.

Năm 1987: Tất cả các NH:

phải gửi dự trữ bắt buộc

có thể tiếp cận dịch vụ của NH dự trữ liên bang như chiết khấu, thanh toán séc

Bình đẳng như nhau

o Fed độc lập như thế nào?

Fed độc lập

Có quyền quyết định sử dụng công cụ chính sách tiền tệ và quyết định mục tiêu của

chính sách tiền tệ

5

Chịu ít sức ép về chính trị. Do các thành viên của Hội đồng thống đốc không những

được bổ nhiệm cho nhiệm kì 14 năm và vì thế không thể bị sa thải; mà không được tái

bổ nhiệm các vị thống đốc không có động cơ phải làm hài lòng chính phủ và Quốc

hội.

Nguồn thu độc lập và lớn, và có quyền kiểm soát nói chung. Tổng cục kế toán và cơ

quan kiểm toán của Chính phủ Liên bang không thể kiểm toán chính sách tiền tệ hoặc

các chức năng thị trường chuyển hối đoái của Fed

Fed chịu tác động

Quốc hội: làm ra luật về quỹ dự trữ liên bang

Thay đổi sự độc lập của Fed bất cứ lúc nào

Để Fed có trách nhiệm hơn với hoạt động của mình

Tổng thống:

Tác động vào Quốc hội

Bổ nhiệm thành viên Hội đồng thống đốc và chủ tịch mới của Hội đồng thống

đốc

o Có nên để cho Fed độc lập?

Ủng hộ Fed độc lập:

Fed có điều kiện để quan tâm đến mục tiêu dài hạn như bảo vệ đồng $ mạnh và giá

cả ổn định

Đặt Fed dưới sự kiểm soát của Quốc hội hay tổng thống có thể làm chu kỳ kinh doanh

trở nên tồi tệ hơn do khi một cuộc bầu cử đến gần, chính sách tiền tệ mở rộng được sử

dụng để cắt giảm thất nghiệp và lãi suất; sau cuộc bầu cử , tác động tiêu cực của chính

sách này – lạm phát và lãi suất cao- xuất hiện và đòi hỏi phải thực hiện chính sách tiền

tệ thu hẹp.

Đặt Fed dưới sự kiểm soát của Quốc hội hay tổng thống có thể sử dụng Fed để tài trợ

cho thâm hụt ngân sách thông qua việc mua trái phiếu Kho bạc

Việc kiểm soát chính sách tiền tệ quá quan trọng nên không thể trao cho những người

không đủ khả năng chuyên môn

Sự độc lập của Fed có thể tạo điều kiện cho nó theo đuổi các chính sách không hợp

lòng dân nhưng vẫn phù hợp với lợi ích công chúng

Chống lại sự độc lập:

Fed độc lập sẽ do 1 nhóm người kiểm soát không chịu trách nhiệm với ai và không

bị thay thế khi hoạt động không tốt

Quốc hội cũng biểu quyết cho những vấn đề dài hạn

Loại trừ sự chồng chéo hoặc trung hòa của chính sách tiền tệ và chính sách tài khóa

Không phải lúc nào Fed cũng sử dụng có hiệu quả quyền tự do của mình

Fed có thể theo đuổi quyền lợi của một số người chứ không phải của công chúng

Ai thích chính sách của Fed ủng hộ Fed độc lập. Ai không thích chính sách của Fedchống

lại sự độc lập của Fed

1.2. Lí giải hành vi của NHTW

Có hai quan điểm lý giải về hành vi của NHTW:

- Quan điểm thứ nhất là hành vi của NHTW phục vụ lợi ích công cộng

- Quan điểm thứ hai là hành vi của NHTW nhằm tối đa hóa phúc lợi riêng của nó, vì vậy nó luôn

tìm cách để làm tăng sức mạnh và địa vị của nó. Quan điểm này dự báo rằng Quỹ Dự Trữ Liên Bang

Mỹ sẽ đấu tranh không khoan nhượng để duy trì quyền tự trị của mình. Dự báo này cũng đã được kiểm