LuËn v¨ n tèt nghiÖp

TrÇn Thu Hång -B¶o hiÓm K42B

22

4. Một số vấn đề về trục lợi bảo hiểm

4.1 Khái niệm trục lợi bảo hiểm

Trục lợi bảo hiểm là hành vi cố tình gian dối, lừa đảo có thể có chủ ý

ngay từ khi tham gia bảo hiểm hoặc phát sinh sau khi đã xảy ra rủi ro cho đối

tượng bảo hiểm nhằm chiếm đoạt một số tiền từ doanh nghiệp bảo hiểm mà

đáng lý ra họ không được hưởng. Đây là một sự gian lận trong bảo hiểm và là

vấn đề nhức nhối đối với các doanh nghiệp bảo hiểm. Trục lợi bảo hiểm diễn ra

ở hầu hết các nghiệp vụ bảo hiểm và bất cứ nước nào đã triển khai BHTM thì ở

nước đó sẽ có trục lợi bảo hiểm, phổ biến đến nỗi hàng năm trên thế giới họ đã

thống kê về tình hình trục lợi cũng như trao đổi thông tin, tổ chức các buổi hội

thảo thường kỳ liên quan đến chống gian lận bảo hiểm.

4.2 Nguyên nhân và hậu quả của trục lợi bảo hiểm

Về nguyên nhân: Có rất nhiều nguyên nhân dẫn đến hiện tượng trục lợi

bảo hiểm. Tuy nhiên, có thể kể đến một số nguyên như sau:

+ Do những kẽ hở pháp luật và do thực hiện pháp luật không nghiêm,

thiếu sự kiểm tra, kiểm soát và xử lý nên nhiều người nảy sinh hành vi gian lận.

Ví dụ các nghiệp vụ bảo hiểm mà luật kinh doanh bảo hiểm quy định bắt buộc

như bảo hiểm trách nhiệm dân sự của chủ xe cơ giới đối với người thứ ba,

nhưng các chủ xe không tham gia bảo hiểm vì không có sự kiểm tra xử phạt.

+ Thị trường bảo hiểm luôn sôi động, phức tạp, tình hình cạnh tranh

ngày càng khốc liệt nên các doanh nghiệp bảo hiểm luôn phải giữ bí mật thông

tin. Việc trao đổi những thông tin cần thiết về khách hàng giữa các doanh nghiệp

bảo hiểm hầu như không có. Vì vậy, một đối tượng tài sản nào đó có thể tham

gia bảo hiểm ở nhiều doanh nghiệp bảo hiểm. Khi rủi ro tổn thất xảy ra họ đã

được nhận tiền bồi thường ở tất cả các công ty bảo hiểm.

+ Nhận thức của người dân về pháp luật còn nhiều yếu kém, nhất là

những văn bản pháp quy về bảo hiểm. Nhiều người dân nhận thức còn rất mơ hồ

về bảo hiểm và họ cho rằng quỹ bảo hiểm giống như quỹ phúc lợi. Cho nên đã

có rất nhiều trường hợp nói sai sự thật để giúp nạn nhân nhận quyền lợi bảo

hiểm.

+ Không gian địa lý cũng là nơi phát sinh gian lận bảo hiểm. Đối với

những tổn thất xảy ra ở xa, hoang vắng, ít người qua lại (đối với bảo hiểm xe cơ

LuËn v¨ n tèt nghiÖp

TrÇn Thu Hång -B¶o hiÓm K42B

23

giới, tàu thuyền), khó có thể giữ nguyên hiện trường, sự thay đổi tình tiết hiện

trường có lợi cho người tham gia bảo hiểm là rất dễ xảy ra.

+ Do lỗi vô tình hay cố ý của các nhân viên bảo hiểm. Họ có thể vô tình

ghi sai ngày tham gia bảo hiểm trên giấy chứng nhận bảo hiểm hoặc do thiếu

trách nhiệm đã không đánh giá đúng mức độ trầm trọng của rủi ro cũng có thể

nhân viên bảo hiểm thông đồng với khách hàng để trục lợi bảo hiểm. Họ có thể

đánh giá cao mức độ tổn thất hoặc vạch đường đi nước bước cho khách hàng lợi

dụng các kẽ hở về giấy tờ, về thủ tục giám định, bồi thường để trục lợi.

+ Do sự thông đồng giữa những người tham gia bảo hiểm có hành vi

gian lận với những người có liên quan như y, bác sỹ, những người làm chứng

trong các tai nạn, rủi ro… Ví dụ như mua chuộc bác sỹ để dựng lên bệnh án

hoặc làm giả, kê những đơn thuốc đắt tiền để đòi được số tiền bảo hiểm nhiều

hơn… khá phổ biến trong loại hình bảo hiểm con người

- Hậu quả của trục lợi bảo hiểm: Theo Hiệp hội các hãng bảo hiểm châu

Âu, hàng năm họ bị thiệt hại vì trục lợi bảo hiểm không dưới 10 tỷ USD , chiếm

gần 2,5% số phí bảo hiểm. Chỉ riêng các vụ gian lận về cháy, mất cắp xe hơi,

mất trộm tại nhà, hàng năm các hãng bảo hiểm ở Pháp đã thiệt hại tới gần 10 tỷ

France (theo giáo trình Quản trị kinh doanh bảo hiểm). Một vài con số như thế

tuy chưa khái quát được hết tác hại nghiêm trọng của trục lợi bảo hiểm đối với

kết quả hoạt động kinh doanh của doanh nghiệp bảo hiểm nhưng cũng đủ làm

cho các nhà bảo hiểm phải giật mình vì lượng thất thoát đi là khá lớn. Ở nước ta

hiện nay, chưa có công ty bảo hiểm nào thống kê được chính xác hàng năm

doanh nghiệp mình bị trục lợi mất bao nhiêu .

- Có thể kể đến một số hậu quả do trục lợi bảo hiểm gây ra như sau :

+ Đối với doanh nghiệp bảo hiểm hậu quả có thể tính toán được do hành

vi trục lợi bảo hiểm là làm giảm lợi nhuận hiệu quả kinh doanh bị hạn chế.

Thậm chí còn tác động xấu đến uy tín của doanh nghiệp .

+ Đối với khách hàng là những người trung thực sẽ bị thiệt thòi về quyền

lợi bởi vì phí bảo hiểm mà họ phải nộp lại dùng để trả cho những khoản tiền

gian lận không được phát hiện ra. Do vậy doanh nghiệp nào có nhiều vụ gian lận

thì sẽ có phí bảo hiểm cao hơn những doanh nghiệp kiên quyết chống và loại trừ

những kẻ trục lợi bảo hiểm .

LuËn v¨ n tèt nghiÖp

TrÇn Thu Hång -B¶o hiÓm K42B

24

+ Đối với xã hội gian lận bảo hiểm là một nguy cơ về đạo đức, làm tha

hoá, biến chất cán bộ nhà nước, làm cho môi trường kinh doanh thiếu lành mạnh

và thiếu sự công bằng. Điều đó dẫn đến tình trạng coi thường pháp luật, gây rối

trật tự an ninh xã hội .

4.3. Các biện pháp phòng chống trục lợi bảo hiểm .

Trên thế giới, việc phòng chống trục lợi bảo hiểm được các doanh nghiệp

bảo hiểm hết sức coi trọng. Nhiều doanh nghiệp bảo hiểm đã thành lập các đội,

các ban phòng chống trục lợi bảo hiểm của riêng mình và ở nhiều nước đã áp

dụng một cách khá hiệu quả các biện pháp sau :

- Không ngừng hoàn thiện hệ thống pháp luật về bảo hiểm. Đối với những

nghiệp vụ bảo hiểm mà pháp luật quy định bắt buộc khách hàng phải tham gia

cần có sự phối hợp với các cơ quan chức năng để kiểm tra theo dõi và đưa ra

những mức tiền phạt thích đáng cao hơn mức phí bảo hiểm mà họ phải nộp .

- Doanh nghiệp bảo hiểm phải tổ chức các đầu mối quản lý, theo dõi kiểm

tra chặt chẽ các cán bộ, các đại lý và cộng tác viên bảo hiểm. Một mặt phải

nhắc nhở họ thực hiện đúng chức năng quyền hạn nhiệm vụ. Mặt khác phải đề ra

những cơ chế quản lý phù hợp: phí bảo hiểm thu được trong ngày, cuối ngày

phải nộp; giấy chứng nhận bảo hiểm cấp trong ngày phải thông báo cho doanh

nghiệp bảo hiểm vào cuối ngày; khi khách hàng tham gia bảo hiểm với số tiền

lớn là bao nhiêu thì phải báo cáo về doanh nghiệp bảo hiểm kiểm tra theo dõi …

- Quá trình giám định và bồi thường, chi trả bảo hiểm phải thực hiện

đúng nguyên tắc và trình tự mỗi khâu: nếu thấy nghi ngờ một loại giấy tờ nào

đó hoặc không rõ thời gian, không gian trong các vụ tổn thất cần xác minh lại

ngay. Nếu thấy cần thiết phải báo ngay để doanh nghiệp bảo hiểm tổ chức xác

minh, điều tra cho rõ. Ngoài phương án điều tra độc lập, cần tranh thủ sự giúp

đỡ của các bên có liên quan như: chính quyền địa phương, công an, y bác sỹ và

những người làm chứng...

- Nếu phát hiện có sự gian lận cần phải theo dõi chặt chẽ đối tượng, tổ

chức điều tra xác minh chính xác và nhờ các cơ quan chức năng can thiệp. Kinh

nghiệm của nhiều nước cho thấy cần tập trung điều tra những đối tượng sau:

+ Những người tham gia bảo hiểm với nhiều loại hình khác nhau và ở

nhiều doanh nghiệp bảo hiểm khác nhau

LuËn v¨ n tèt nghiÖp

TrÇn Thu Hång -B¶o hiÓm K42B

25

+ Tai nạn xảy ra gần với ngày kí hợp đồng hoặc tai nạn xảy ra ngay sau

khi khách hàng mua bảo hiểm với số tiền bảo hiểm lớn.

+ Số vụ tai nạn tăng cùng một địa điểm.

+ Số vụ tai nạn xảy ra do cùng một nguyên nhân.

+ Giấy yêu cầu bảo hiểm không phải do chính người được bảo hiểm

hoặc người thụ hưởng bảo hiểm đề nghị.

+ Quan tâm giáo dục ý thức, trách nhiệm, tính kỷ luật trong tất cả các

khâu công việc do cán bộ nhân viên kể cả đại lý và công tác viên trong doanh

nghiệp. Bên cạnh đó phải có chính sách đãi ngộ thoả đáng với họ, thưởng phạt

phải hết sức nghiêm túc và có nề nếp.

Tuy vậy, việc theo dõi phòng chống gian lận bảo hiểm không được làm

ảnh hưởng đến các công việc khác trong hoạt động kinh doanh. Nhất là không

được chậm trễ trong quá trình thanh toán bảo hiểm cho khách hàng vì tuyệt đại

đa số khách hàng là những người trung thực.

LuËn v¨ n tèt nghiÖp

TrÇn Thu Hång -B¶o hiÓm K42B

26

PHẦN II:

THỰC TRẠNG CÔNG TÁC GIẢI QUYẾT KHIẾU NẠI CÁC

NGHIỆP VỤ BẢO HIỂM CON NGƯỜI TẠI PJICO

I. Vài nét về công ty PJICO.

1. Lịch sử ra đời và phát triển .

Từ năm 1994 về trước, trên thị trường bảo hiểm nước ta duy nhất chỉ có một

doanh nghiệp nhà nước hoạt động theo kiểu"một mình một chợ", đó là Tổng

Công Ty (TCT) Bảo Việt thuộc Bộ Tài Chính. Nhưng cùng với sự phát triển của

nền kinh tế xã hội, đến nay trên thị trường đã có gần 20 doanh nghiệp cùng hoạt

động, cạnh tranh và tăng tốc. Công ty bảo hiểm xăng dầu PJICO là một trong

những doanh nghiệp thành đạt đó.

Hai năm sau khi chính phủ ban hành Nghị định số 100/NĐ-CP ngày

18/12/1993 thì PJICO ra đời, với các thành viên sáng lập có tiềm lực kinh tế

mạnh như các TCT: thép, xăng dầu, đường sắt, ngân hàng ngoại thương Việt

Nam, công ty tái bảo hiểm quốc gia, công ty vật tư và thiết bị toàn bộ, điện tử

Hà Nội, công ty TNHH thiết bị an toàn. Công ty có tổng vốn đầu tư là 55 tỷ

đồng, tiền ký quỹ là 2 tỷ đồng. Tổng vốn đầu tư được chia thành 27.500 cổ

phần, mệnh giá cổ phiếu là 2.000.000 đ Việt Nam, cụ thể là:

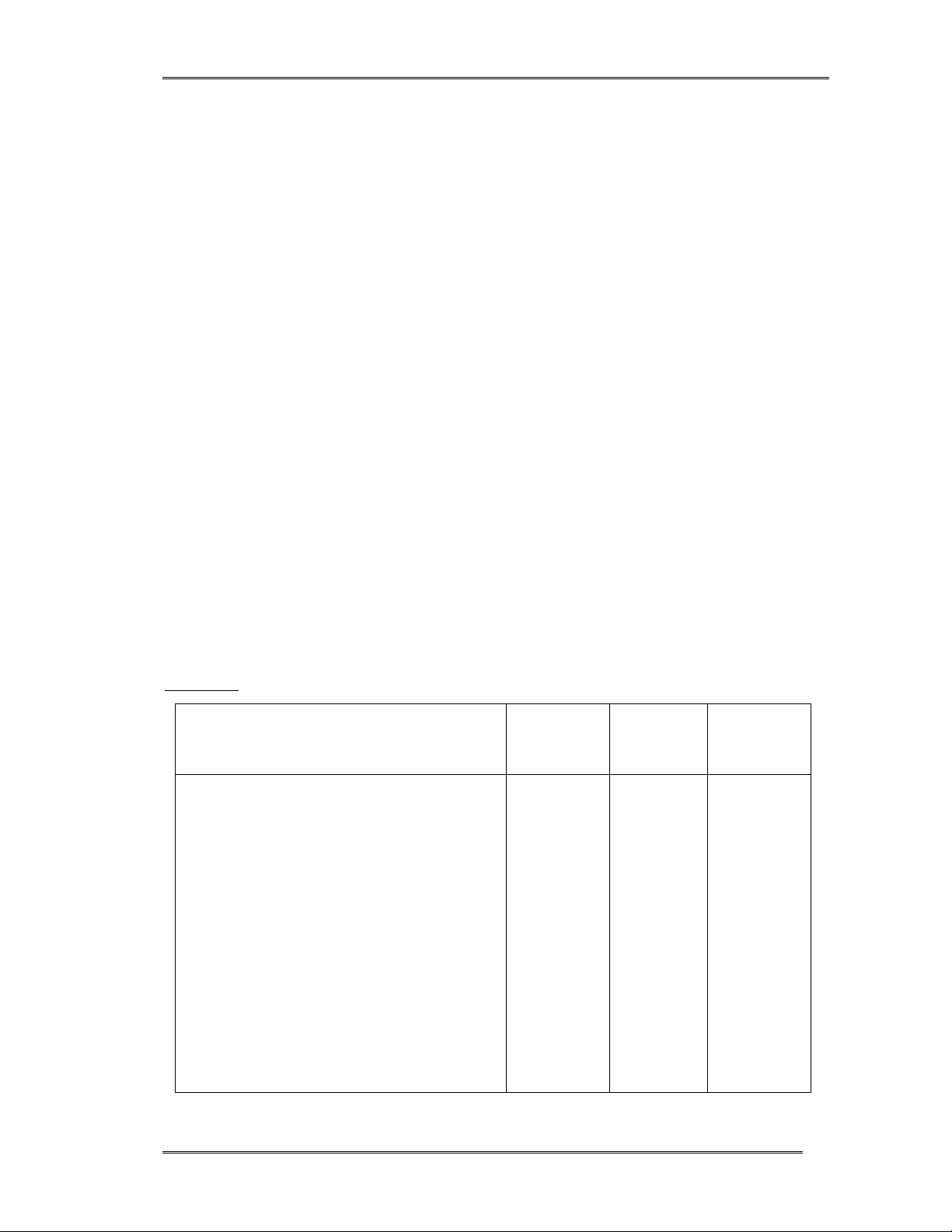

BẢNG 3: Danh sách các cổ đông chính của PJICO và tỷ lệ vốn góp (năm 1995)

Cổ đông Tỷ lệ

(%)

Vốn góp

(tr.đ)

Cổ phiếu

(tờ)

1. Tổng công ty xăng dầu Việt Nam

2. Ngân hàng ngoại thương Việt Nam

3. Tổng công ty thép Việt Nam

4. Công ty tái bảo hiểm quốc gia

5. Công ty vật tư và thiết bị toàn bộ

6. Công ty TNHH thiết bị an toàn

7. Công ty điện tử Hà Nội

8. Cá nhân khác

51

10

6

8

3

0,5

2

19,5

28.050

5.500

3.300

4.400

1.650

275

1.100

10.725

4.025

2.750

1.650

2.200

825

138

550

5.362

( Nguồn: công ty PJICO)

![Đề thi kết thúc học phần Bảo hiểm [năm] [khóa] mới nhất](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251014/khunglongboiboi/135x160/86391760435872.jpg)

![Bài giảng Bảo hiểm nhân thọ: Phần 2 - TS. Nguyễn Thị Hữu Ái [Mới Nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2024/20240517/khanhchi2560/135x160/1644230422.jpg)

![Bài giảng Bảo hiểm nhân thọ: Phần 1 - TS. Nguyễn Thị Hữu Ái [Full]](https://cdn.tailieu.vn/images/document/thumbnail/2024/20240517/khanhchi2560/135x160/1291416841.jpg)

![Bài giảng Bảo hiểm nhân thọ [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2021/20210501/minhminh_12/135x160/9191619888017.jpg)

![Sổ tay Thuế điện tử dành cho kế toán trưởng doanh nghiệp [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251017/kimphuong1001/135x160/4621760667251.jpg)