Chương 3

Thuế hiệu quả và thuế tối ưu

TS. Lê Quang Cường

ĐÁNH THUẾ VÀ HIỆU QUẢ KINH TẾ

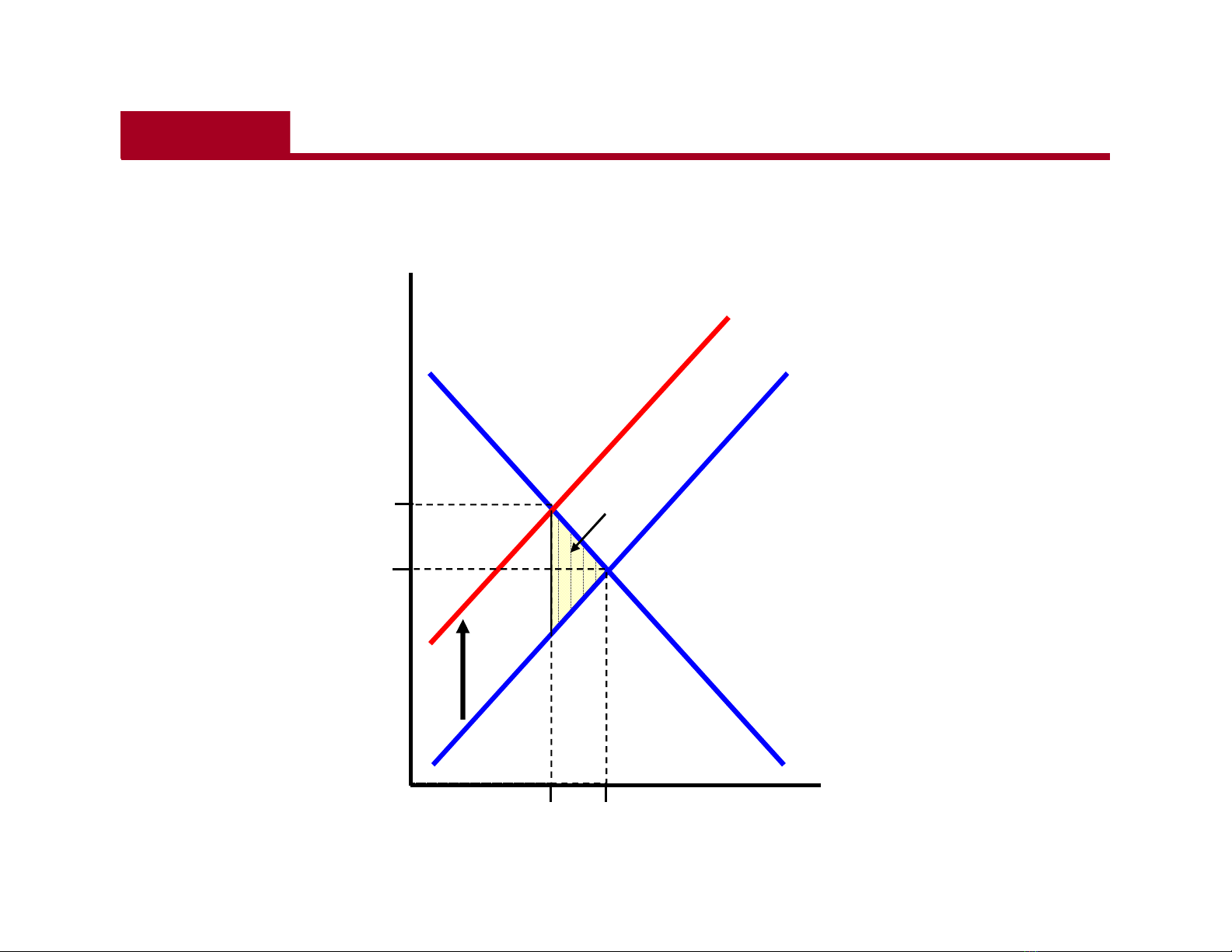

Cách tiếp cận bằng đồ thị

Thuế làm thay đổi đường giới hạn ngân

sách và kéo theo thay đổi tiêu dùng của xã

hội.

Khi đánh thuế vào thị trường dẫn đến tổn

thất xã hội (deadweight loss: DWL).

XemXem HìnhHình 33..11 –Tổn thất xã hội do thuế gây

ra.

A

D1

S1

S2

B

P2= $1.80

Q2= 90

$0.50

Price per

gallon (P)

Quantity in billions

of gallons (Q)

C

P1= $1.50

Q1= 100

DWL

Hình 3.1 Tổn thất xã hội do thuế gây ra

D

Điểm cân bằng ban đầu A với lượng tiêu thụ 100

gallon, giá bán $1.5. Đường cung phản ảnh chi phí

biên của xã hội (SMC). Đường cầu phản ảnh lợi ích

biên của xã hội (SMB) và SMC = SMB.

Trong thị trường cạnh tranh hoàn hảo, đánh thuế

50¢ /gallon sẽ làm tăng chi phí sản xuất làm giảm

sản lượng xuống mức Q2= 90 gallon và giá bán

tăng lên mức P2= $1.8. Điểm cân bằng mới là điểm

B. Việc giảm lượng tiêu thụ và tăng giá bán đã tạo

ra tổn thất xã hội theo diện tích BAC.

ĐÁNH THUẾ VÀ HIỆU QUẢ KINH TẾ

Cách tiếp cận bằng đồ thị

ĐÁNH THUẾ VÀ HIỆU QUẢ KINH TẾ

Cách tiếp cận bằng đồ thị

Việc tăng giá lên $1.8 khiến người tiêu dùng giảm

lượng tiêu thụ từ 100 tỷ gallon xuống còn 90 tỷ gallon.

Điều này làm cho thặng dư của người tiêu dùng bị giảm

xuống bằng với diện tích BAD do thôi không mua 10 tỷ

gallon nữa.

Việc đánh thuế 50¢ /gallon khiến cho nhà sản xuất

không kiếm được lợi nhuận đối với 10 tỷ gallon giảm

xuống. Do đó, thặng dư của người sản xuất giảm xuống

bằng với diện tích DAC.

Tổng cộng mức giảm thặng dư của người sản xuất và

người tiêu dùng chính là tổn thất của xã hội:

BAD + DAC = BAC

![Bài giảng Hệ thống thuế nhà nước [chuẩn SEO]](https://cdn.tailieu.vn/images/document/thumbnail/2013/20130817/insert_12/135x160/8221376713383.jpg)

![Sổ tay Thuế điện tử dành cho kế toán trưởng doanh nghiệp [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251017/kimphuong1001/135x160/4621760667251.jpg)