Các công cụcủa chính sách tiền tệ ở Việt

Nam - Thực trạng và giải pháp hoàn thiện

--0o0--

Chơng 1

chính sách tiền tệtrong nền kinh tế

thịtrờng .

1.1. Khái niệm, vịtrí của chính sách tiền tệ:

Khái niệm chính sách tiền tệ: Chính sách tiền tệlà một chính sách kinh tếvĩmô

do Ngân hàng trung ơng khởi thảo và thực thi, thông qua các công cụ, biện pháp của

mình nhằmđạt các mục tiêu :ổnđịnh giá trị đồng tiền, tạo công ăn việc làm ,tăng trởng

kinh tế.

Tuỳ điều kiện các nớc, chính sách tiền tệcó thể đợc xác lập theo hai hớng: chính

sách tiền tệmởrộng (tăng cung tiền ,giảm lãi suấtđể thúc đẩy sản xuất kinh doanh ,giảm

thất nghiệp nhng lạm phát tăng -chính sách tiền tệchống thất nghiệp) hoặc chính sách tiền

tệthắt chặt(giảm cung tiền , tăng lãi suất làm giảmđầu t vào sản xuất kinh doanh từ đó

làm giảm lạm phát nhng thất nghiệp tăng-chính sách tiền tệ ổnđịnh giá trị đồng tiền)

Vịtrí chính sách tiền tệ:Trong hệthống các công cụ đIều tiết vĩmô của Nhà nớc thì

chính sách tiền tệlà một trong những chính sách quan trọng nhất vì nó tác động trực tiếp

vào lĩnh vực lu thông tiền tệ.Song nó cũng có quan hệchặt chẽvới các chính sách kinh tế

vĩmô khác nh chính sách tài khoá,chính sách thu nhập,chính sách kinh tế đối ngoại.

Đối với Ngân hàng trung ơng ,việc hoạch định và thực thi chính sách chính sách tiền

tệlà hoạtđộng cơbản nhất ,mọi hoạtđộng của nó đều nhằm làm cho chính sách tiền tệ

quốc gia đợc thực hiện có hiệu quảhơn.

1.2 Mục tiêu của chính sách tiền tệ:

*ổnđịnh giá trị đồng tiền: NHTW thông qua CSTT có thểtác động đến sựtăng hay

giảm giá trị đồng tiền của nớc mình.Giá trị đồng tiềnổnđịnh đợc xem xét trên 2 mặt: Sức

mua đối nội củađồng tiền(chỉsốgiá cảhàng hoá và dịch vụtrong nớc)và sức mua đối

ngoại(tỷgiá củađồng tiền nớc mình so với ngoại tệ).Tuy vậy ,CSTT hớng tớiổnđịnh giá

trị đồng tiền không có nghĩa là tỷlệlạm phát =0 vì nh vậy nền kinh tếkhông thểphát triển

đợc,để có một tỷlệlạm phát giảm phảI chấp nhận một tỷlệthất nghiệp tăng lên.

*Tăng công ăn việc làm: CSTT mởrộng hay thu hẹp có ảnh hởng trực tiếp tới việc

sửdụng có hiệu qủa các nguồn lực xã hội,quy mô sản xuất kinh doanh và từ đó ảnh hởng

tới tỷlệthất nghiệp của nền kinh tế.Để có một tỷlệthất nghịêp giảm thì phải chấp nhận

một tỷlệlạm phát tăng lên.

*Tăng trởng kinh tế:Tăng trởng kinh tếluôn là mục tiêu của mọi chính phủtrong

việc hoạch định các chính sách kinh tếvĩmô của mình, để giữcho nhịpđộ tăng trởng đó

ổnđịnh, đặc biệt việcổnđịnh giá trị đồng bản tệlà rất quan trọng ,nó thểhiện lòng tin của

dân chúng đối với Chính phủ.Mục tiêu này chỉ đạtđợc khi kết quảhai mục tiêu trên đạt

đợc một cách hài hoà.

Mối quan hệgiữa các mục tiêu :Có mối quan hệchặt chẽ,hỗtrợnhau, không tách rời.

Nhng xem xét trong thời gian ngắn hạn thì các mục tiêu này có thểmâu thuẫn với nhau

thậm chí triệt tiêu lẫn nhau.Vậyđể đạtđợc các mục tiêu trên một cách hài hoà thì NHTW

trong khi thực hiện CSTT cần phải có sựphối hợp với các chính sách kinh tếvĩmô khác.

1.3 Các công cụcủa CSTT :

1.3.1.Nghiệp vụthịtrờng mở:

Khái niệm: Là những hoạtđộng mua bán chứng khoán do NHTW thực hiện trên thị

trờng mởnhằm tác động tới cơsốtiền tệqua đó đIều tiết lợng tiền cung ứng.

Cơchếtác động:Khi NHTW mua (bán)chứng khoán thì sẽlàm cho cơsốtiền tệtăng

lên (giảmđi) dẫnđến mức cung tiền tăng lên (giảmđi).

Nếu thịtrờng mởchỉgồm NHTW và các NHTM thì hoạtđộng này sẽlàm thay đổi

lợng tiền dựtrữcủa các NHTM (R ),nếu bao gồm cảcông chúng thì nó sẽlàm thay đổi

ngay lợng tiền mặt trong lu thông(C)

Đặcđiểm:Do vận dụng tính linh hoạt của thịtrờng nên đâyđợc coi là một công cụ

rất năng động ,hiệu quả,chính xác của CSTT vì khối lợng chứng khoán mua( bán ) tỷlệ

với qui mô lợng tiền cung ứng cầnđIều chỉnh,ít tốn kém vềchi phí ,dễ đảo ngợc tình

thế.Tuy vậy, vì đợc thực hiện thông qua quan hệtrao đổi nên nó còn phụthuộc vào các

chủthểkhác tham gia trên thịtrờng và mặt khác để công cụnày hiệu quảthì cần phảI có

sựphát triểnđồng bộcủa thịtrờng tiền tệ,thịtrờng vốn.

1.3.2 Dựtrữbắt buộc:

Khái niệm:Sốtiền dựtrữbắt buộc là sốtiền mà các NH phảI giữlại,do NHTW qui

định ,gửi tại NHTW,không hởng lãI,không đợc dùng để đầu t,cho vay và thông thờng đợc

tính theo một tỷlệnhấtđịnh trên tổng só tiền gửi của khách hàng để đảm bảo khảnăng

thanh toán,sự ổnđịnh của hệthống ngân hàng

Cơchếtác động:Việc thay đổi tỷlệdựtrữbắt buộcảnh hởng trực tiếpđến sốnhân

tiền tệ(m=1+s/s+ER+RR) trong cơchếtạo tiền của các NHTM.Mặt khác khi tăng (giảm )

tỷlệdựtrữbắt buộc thì khảnăng cho vay của các NHTM giảm (tăng), làm cho lãI suất

cho vay tăng (giảm),từ đó làm cho lợng cung ứng tiền giảm (tăng).

ĐặcđIểm:Đây là công cụmang nặng tính quản lý Nhà nớc nên giúp NHTW chủ

động trong việcđIều chỉnh lợng tiền cung ứng và tác động của nó cũng rất mạnh (chỉcần

thay đổi một lợng nhỏtỷlệdựtrữbắt buộc là ảnh hởng tới một lợng rất lớn mức cung

tiền). Song tính linh hoạt của nó không cao vì việc tổchức thực hiện nó rất chậm ,phức tạp,

tốn kém và nó có thể ảnh hởng không tốt tới hoạtđộng kinh doanh của các NHTM.

1.3.3 Chính sách tái chiết khấu:

Khái niệm:Đây là hoạtđộng mà NHTW thực hiện cho vay ngắn hạnđối với các

NHTM thông qua nghiệp vụtái chiết khấu bằng việcđIều chỉnh lãI suất táI chiết khấu (đối

với thơng phiếu) và hạn mức cho vay táI chiết khấu(cửa sổchiết khấu)

Cơchếtác động:Khi NHTW tăng (giảm ) lãi suất tái chiết khấu sẽhạn chế(khuyến

khích) việc các NHTM vay tiền tại NHTW làm cho khảnăng cho vay của các NHTM

giảm (tăng) từ đó làm cho mức cung tiền trong nền kinh tếgiảm (tăng).Mặt khác khi

NHTW muốn hạn chếNHTM vay chiết khấu của mình thì thực hiện việc khép cửa sổ

chiết khấu lại.

Ngoài ra, ởcác nớc có thịtrờng cha phát triển (thơng phiếu cha phổbiếnđể có thể

làm công cụtáI chiết khấu) thì NHTW còn thực hiện nghiệp vụnày thông qua việc cho

vay táI cấp vốn ngắn hạnđối với các NHTM.

Đặcđiểm:Chính sách tái chiết khấu giúp NHTW thực hiện vai trò là ngời cho vay

cuối cùng đối với các NHTM khi các NHTM gặp khó khăn trong thanh toán ,và có thế

kiểm soát đựoc hoạtđộng tín dụng của các NHTM đồng thời có thểtác động tới việcđIều

chỉnh cơcấuđầu t đối với nền kinh tếthông qua việc u đãi tín dụng vào các lĩnh vực cụ

thể.Tuy vậy ,hiệu qủa của cộng cụnày còn phụthuộc vào hoạtđộng cho vay của các

NHTM, mặt khác mức lãi suất tái chiết khấu có thểlàm méo mó ,sai lệch thông tin về

cung cầu vốn trên thịtrờng.

Trên đâylà 3 công cụtác động gián tiếp tới qui mô lợng tiền cung ứng,trong một nền

kinh tếnếu NHTW sửdụng có hiệu quảcấc công cụnày thì sẽkhông cầnđến bất cứmột

công cụnào khác .Tuy vậy trong những điều kiện cụthể(các quốc gia đang phát triển ;các

giai đoạn kinh tếquá nóng ) thì để đạtđợc mục tiêu của mình ,NHTW có thểsửdụng các

công cụ điều tiết trực tiếp sau:

1.3.4. Quản lý hạn mức tín dụng của các NHTM

Khái niệm :là việc NHTW quy định tổng mức d nợcủa các NHTM không đợc vợt

quá một lợng nào đó trong một thời gian nhấtđịnh(một năm) để thực hiện vai trò kiểm

soát mức cung tiền của mình.Việcđịnh ra hạn mức tín dụng cho toàn nền kinh tếdựa trên

cơsởlà các chỉtiêu kinh tếvĩmô(tốcđộ tăng trởng ,lạm phátiêu thụ..)sau đó NHTW sẽ

phân bổcho các NHTM và NHTM không thểcho vay vợt quá hạn mức do NHTW quy

định .

Cơchếtác động:Đây là một cộng cụ điều chỉnh một cách trực tiếpđối với lợng tiền

cung ứng,việc quy định pháp lý khối lợng hạn mức tín dụng cho nền kinh tếcó quan hệ

thuận chiều với qui mô lợng tiền cung ứng theo mục tiêu của NHTM.

Đặcđiểm:Giúp NHTW điều chỉnh ,kiểm soát đợc lợng tiền cung ứng khi các công cụ

gián tiếp kém hiệu quả,đặc biệt tác dụng nhất thời của nó rất cao trong những giai đoạn

phát triển quá nóng,tỷlệlạm phát quá cao của nền kinh tế.Song nhợcđiểm của nó rất lớn :

triệt tiêu động lực cạnh tranh giữa các NHTM,làm giảm hiệu quảphân bổvốn trong nến

kinh tế,dễphát sinh nhiều hình thức tín dụng ngoàI sựkiểm soát của NHTW và nó sẽtrở

nên quá kìm hãm khi nhu cầu tín dụng cho việc phát triển kinh tếtăng lên .

1.3.5 Quản lý lãi suất của các NHTM:

Khái niệm :NHTW đa ra một khung lãi suất hay ấn dịnh một trần lãi suất cho vay để

hớng các NHTM điều chỉnh lãi suất theo giới hạnđó,từ đó ảnh hởng tới qui mô tín dụng

của nền kinh tếvà NHTW có thể đạtđợc quản lý mức cung tiền của mình.

Cơchếtác động:Việcđiều chỉnh lãi suất theo xu hớng tăng hay giảm sẽ ảnh hởng

trực tiếp tới qui mô huy động và cho vay của các NHTM làm cho lợng tiền cung ứng thay

đổi theo.

Đặcđiểm:Giúp cho NHTW thực hiện quản lý lợng tiền cung ứng theo mục tiêu của

từng thời kỳ,đIều này phù hợp với các quốc gia khi cha có điều kiệnđể phát huy tác dụng

của các công cụgián tiếp.Song, nó dễlàm mấtđi tính khách quan của lãi suất trong nền

kinh tếvì thực chất lãI suất là “giá cả”của vốn do vậy nó phảiđợc hình thành từchính

quan hệcung cầu vềvốn trong nến kinh tế.Mặt khác việc thay đổi quy định đIều chỉnh

lãI suất dễlàm cho các NHTM bị động,tốn kém trong hoạtđộng kinh doanh của mình.

Chơng 2

Thực trạng việc sửdụng các công cụcủa chính sách tiền tệ ở Việt Nam hiện nay.

2.1 Sự đổi mới trong việc thực hiện chính sách tiền tệ.

Kểkhi đất nớc chuyển sang nền kinh tếthịtrờng thì quá trình thực hiện chính sách

tiền tệcũng đợc xây dựng, đổi mới theo đúng ý nghĩa kinh tếcủa nó và phù hợp với thực

tiễn Việt Nam, thểhiệnởmột sốmặt sau:

Cách xác định lợng tiền cung ứng: Nếu nh trong thời kỳbao cấp chúng ta chỉquan

niệm lợng tiền cung ứng cho nền kinh tếchỉbao gồm tiền mặt và mức cung là bao nhiêu, ở

thời kỳnào là do chính phủphê duyệt thì ngày nay việc quan niệm vềlợng tiền cung ứng

để thay đổi bên cạnh lợng tiền mặt (C) còn tính đến khảnăng tạo tiền của các NHTM, tổ

chức tín dụng khác (D). Bên cạnh đó lợng tiền cung ứng hàng năm phải dựa trên cơsở: tỉ

lệlạm phát ớc tính, tốcđộ tăng trởng kinh tếtheo kếhoạch, vòng quay tiền tệ...

Việc sửdụng các công cụcủa chính sách tiền tệ:Đợc sửdụng một cách linh hoạt,

phù hợp vớiđiều kiện Việt Nam ởcác thờiđiểm cụthểchứkhông đông cứng, đóng băng

nh thời kì bao cấp (lãi mất cố định nhiều năm...)

Cơchế điều hành: Năm 1988, Hệthlống NH đã đợc phân thành 2 cấp NHNN và các

NHTM, trong đó NHNN là cơquan quản lý Nhà nớc trên lĩnh vực tiền tệ- tín dụng- ngân

hàng; trực thuộc chính phủ. Thống đốc NHNN có quyền chủ động hơn và chịu trách

nhiệm trực tiếp trong việc thực hiện chính sách tiền tệquốc gia.

2.2 Việc sửdụng các công cụcủa chính sách tiền tệnhững năm qua.

2.2.1. Công cụlãi suất:

ởViệt Nam, lãi suấtđợc sửdụng nh công cụchính của chính sách tiền tệ, nó là yếu

tố đánh dấu sựchuyển biến từcơchếkinh tếkếhoạch hoá stập trung sang cơchếthịtrờng,

nó còn là công cụquan trọng để chuyển các Ngân hàng sang cơchếtựhạch toán kinh

doanh.

Giai đoạn 1988- 1991: Chính sách lãi suấtđợc thay đổi cơbản: Lãi suất tiết kiệm cao

hơn tốcđộ trợt giá (lạm phát ), nâng lãi suất tiền gửi và tiền vay của các tổchức kinh tế

tiến gần với lãi suất huy động tiết kiệm.Lãi suất cho vay vốn lu động và tốcđộ lạm phát

(%)

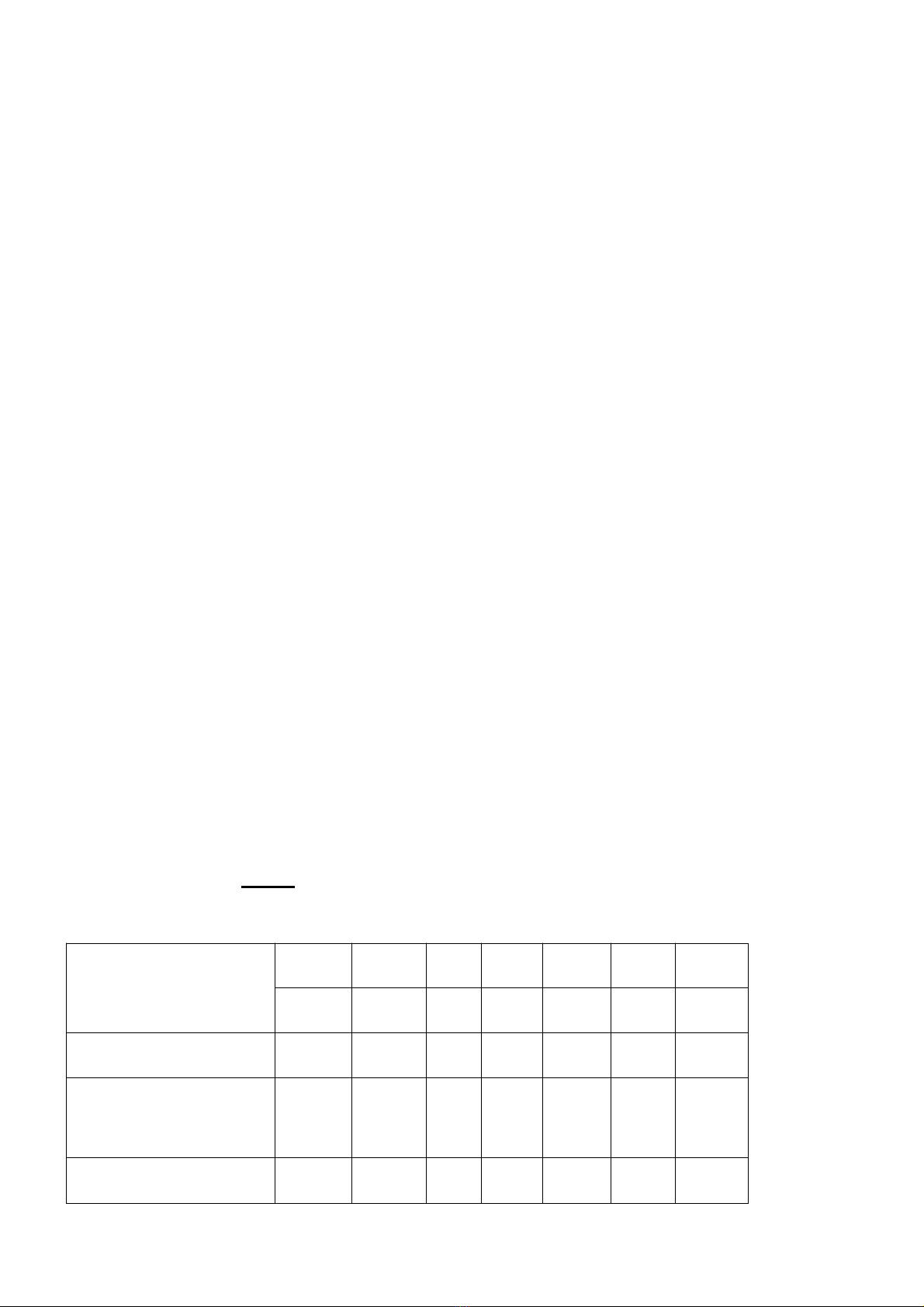

Biểu1:Lãi suất cho vay vốn lu động và tốcđộ lạm phát(%).

TừT3/81- T10/91

1. Lãi tiết kiệm

- Loại 3T

3/89 6/89 7/89 2/90 IV/90 7/91 10/91

12 9 7 7 4 3,5 3,5

- Loại không kì hạn 9 7 5 5 2,4 2,1 2,1

2. Lãi cho vay vốn lu

động

6,8-

6,5

5,1-

5,5

3-4 3-4 1,8 1,8 2,1-

3,7

3. Tốcđộ ép + 5,4 - 2,9 -2,5 +0,2 +7,6 +2,5 +5,5

![Báo cáo thực tập: Thực trạng kế toán các phần hành chủ yếu tại Công ty Cổ phần Hà An Ô tô [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251212/tambang1205/135x160/93591768810799.jpg)