Khéo chuyển nợ thành

vốn góp

Nợ chồng chất khiến các doanh nghiệp tìm cách cơ cấu lại nợ, khoanh nợ

và kể cả biện pháp kỹ thuật chuyển nợ thành vốn góp.

Câu chuyện của Bianfishco

Theo thống kê của Ngân hàng Nhà nước, tính đến hết tháng 4/2012, nợ xấu

của toàn hệ thống tổ chức tín dụng xấp xỉ 108,6 nghìn tỷ đồng, tăng 28,18

nghìn tỷ đồng (35%), bình quân tăng 8,6%/tháng, cao hơn so với mức bình

quân cùng kỳ năm trước. Nợ trở thành gánh nặng với những doanh nghiệp

mất cân đối tài chính nghiêm trọng khi hệ số nợ gấp 4-5 lần vốn chủ sở hữu.

Không chỉ riêng các doanh nghiệp nhà nước đang phải vất vả xoay sở với

nghĩa vụ nợ lên tới 16,9% tổng dư nợ tín dụng (số liệu 2011) mà các doanh

nghiệp tư nhân cũng vậy. Vì thế, cơ cấu và bán lại nợ, chuyển nợ thành vốn

góp hiện đang không còn là chuyện của riêng ai nữa.

CTCP Thủy sản Bình An (Bianfishco) phải sống "bất an" trong vòng 6

tháng qua do các khoản nợ khổng lồ, không vốn lưu động, hoạt động kinh

doanh đình trệ.

Theo thông cáo mới nhất của Tổng giám đốc Bianfishco, tổng dư nợ các tổ

chức tín dụng của doanh nghiệp này là 988 tỷ đồng, nợ các doanh nghiệp là

78 tỷ đồng và nợ các hộ dân nuôi cá là 235 tỷ đồng.

Tài sản phục vụ cho việc thanh toán nợ của Bianfishco nằm ở tài sản cố định

(nhà xưởng, máy móc) và hàng tồn kho. Do vậy, để tái cơ cấu nợ vay và tạo

nguồn vốn lưu động, công ty không còn lựa chọn nào khác ngoài việc phải

chuyển đổi nợ vay thành vốn chủ sở hữu.

Bianfishco sẽ bán lại 49% cổ phần tại Công ty sản xuất Collagen với tổng giá

trị 70 tỷ đồng. Thêm vào đó, Viện Nghiên cứu Thủy sản được công ty đầu tư

77 tỷ đồng sẽ được chuyển giao cho Bộ Nông nghiệp và Phát triển nông thôn.

Hướng giải quyết này tỏ ra khá tích cực đối với doanh nghiệp, ở chỗ doanh

nghiệp không bị siết nợ đến mức phải tuyên bố phá sản; giảm bớt nghĩa vụ trả

nợ và tái cấu trúc tài chính một cách tổng thể. Tuy nhiên, đứng trên góc độ

chủ nợ, hướng xử lý hoàn toàn trái ngược về động cơ và lợi ích.

Biện pháp này mang nhiều tính thủ thuật để thu hồi nợ khi mà các "con nợ"

rơi vào bước đường cùng. Xét cho cùng, kỹ thuật này chỉ che chắn cho các

NHTM thoát được việc trích lập dự phòng khoản nợ mất khả năng thanh toán.

Xét về lâu dài, các khoản nợ được vốn hóa này vẫn có khả năng mất đi nếu

doanh nghiệp tiếp tục thua lỗ, phá sản... Do vậy, nếu thiếu vắng sự can thiệp

của các cổ đông mới trong doanh nghiệp nhằm tái cấu trúc, tăng cường hiệu

quả quản lý và điều hành thì việc chuyển đổi nợ thành vốn góp không có ý

nghĩa và hiệu quả tài chính lâu dài.

Nợ xấu của hệ thống tổ chức

tín dụng tăng 35% tính đến hết

tháng 4/2012, cao hơn cùng kỳ

năm trước

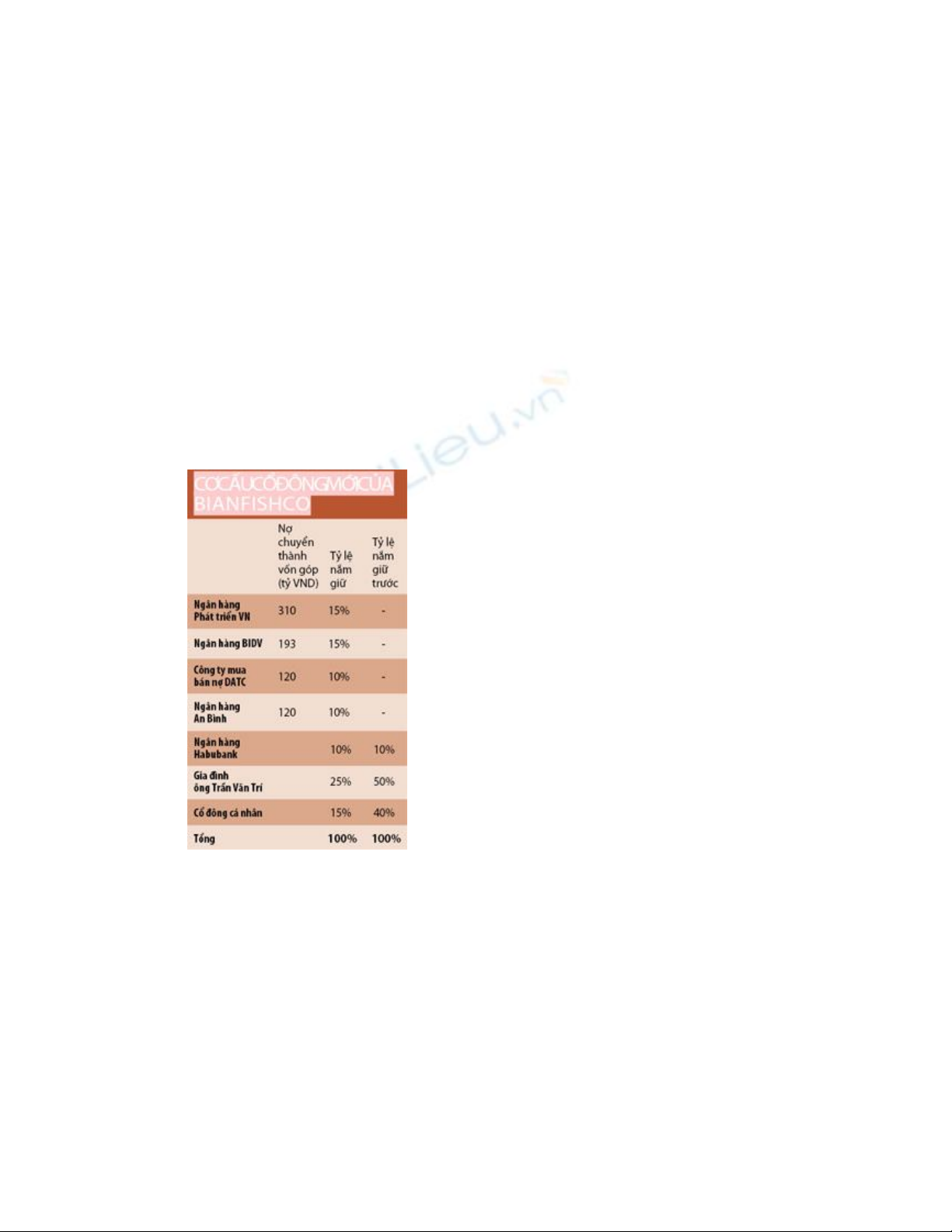

Quay trở lại với Bianfishco, sau khi cơ cấu nợ vay, công ty sẽ tăng vốn điều lệ

từ 500 tỷ lên 1.200 tỷ với cơ cấu cổ đông mới (như bảng bên). Theo ông

Phạm Thanh Quang, Tổng giám đốc Công ty Mua bán nợ và tài sản tồn đọng

của doanh nghiệp (DATC), việc mua nợ của Bình An gắn chặt với hoạt động

của nhà máy thủy sản và thương hiệu Bình An.

Nếu Bình An cố gắng tập trung vào ngành nghề cốt lõi, ổn định sản xuất, khả

năng thu hồi vốn là có thể. Rõ ràng, điều kiện quan trọng để các chủ nợ chấp

nhận chuyển đổi nợ thành vốn góp là tiềm năng phát triển của doanh nghiệp

để có thể sinh lời trên vốn mới.

Khéo chuyển nợ thành vốn góp!

Câu chuyện của Bình An đang mở ra cơ hội mới đối với các công ty mua bán

nợ có tiềm lực tài chính và có "nghề" tái cấu trúc doanh nghiệp như DATC,

chứ không đơn thuần là những công ty đi mua bán nợ.

Thành lập từ năm 2003, DATC lãnh sứ mệnh mua nợ để tái cơ cấu doanh

nghiệp nhà nước (DNNN). Mục tiêu của DATC là các DNNN không thể cổ

phần hóa do thua lỗ, nợ xấu, âm vốn chủ sở hữu, giúp các doanh nghiệp này

tái cấu trúc tài chính, có đủ vốn để tiếp tục hoạt động, chuyển đổi sở hữu

thông qua chuyển nợ thành vốn góp tại doanh nghiệp.

Yếu tố "nghề" của DATC phản ánh qua các tiêu

chí lựa chọn đối tác mua nợ: tiềm năng phát triển, hiệu quả sau khi cơ cấu lại

nếu giải quyết được những khó khăn tạm thời; mức độ hợp tác của doanh

nghiệp khi áp dụng các biện pháp quản lý thích hợp. Sau đó DATC xúc tiến

tìm kiếm đối tác thích hợp để tiếp quản doanh nghiệp sau thời kỳ khó khăn.

Khác với tổ chức cho vay trở thành các cổ đông thông thường sau khi chuyển

nợ thành vốn góp, vai trò của các công ty mua bán nợ chuyên nghiệp như