Trường Đại học Kinh tế Nghệ An

106

NGHIÊN CỨU LÃI SUẤT ĐIỀU HÀNH CỦA NGÂN HÀNG NHÀ

NƯỚC VIỆT NAM GIAI ĐOẠN HIỆN NAY

Nguyễn Thị Ngọc Liên1,*, Lê Thị Dung1

Đặng Thị Thu Oanh2, Cao Thị Duyên2, Nguyễn Trần Phương Uyên2

1Trường Đại học Kinh tế Nghệ An; 2Sinh viên Trường Đại học Kinh tế Nghệ An;

*Email: nguyenthingoclien@naue.edu.vn

Tóm tắt: Trong năm 2023, Ngân hàng Nhà nước Việt Nam đã bốn lần đưa ra các quyết

định liên quan đến việc giảm lãi suất điều hành (bao gồm lãi suất cho vay trên thị trường mở

(OMO), lãi suất tín phiếu, lãi suất chiết khấu, lãi suất tái cấp vốn và lãi suất dự trữ bắt buộc).

Việc thay đổi lãi suất điều hành cùng với việc thực hiện chính sách tài khóa và các chính sách

kinh tế vĩ mô khác nhằm góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, ổn định thị

trường tiền tệ, tạo nên tác động tích cực tới việc hỗ trợ phục hồi tăng trưởng kinh tế. Tuy nhiên,

việc giảm lãi suất điều hành cũng không thể tránh khỏi một số tác động tiêu cực. Bài viết tập

trung nghiên cứu về các mức lãi suất điều hành của Ngân hàng Nhà nước Việt Nam thời gian

qua, nguyên nhân và tác động của việc tăng giảm lãi suất điều hành tới nền kinh tế.

Từ khóa: Lãi suất điều hành, Ngân hàng Nhà nước Việt Nam, Quyết định.

1. ĐẶT VẤN ĐỀ

Lãi suất điều hành (LSĐH) là một công cụ

và chính sách do Ngân hàng Trung Ương

(NHTW) sử dụng nhằm điều tiết hoạt động

tài chính và thúc đẩy phát triển kinh tế quốc

gia, cũng như hỗ trợ hoạt động sản xuất của

các cơ quan, tổ chức và doanh nghiệp thông

qua việc điều chỉnh lãi suất giảm. Theo Vũ

Mai Chi & cs., (2022), LSĐH được các nước

sử dụng với mục đích cuối cùng để thực hiện

các nhiệm vụ được giao cho NHTW, tuy có

sự khác biệt về cách thức và tầm quan trọng

của các mục tiêu mà NHTW theo đuổi, nhưng

chủ yếu các NHTW thực hiện 02 nhiệm vụ

chính: (i) Kiểm soát lạm phát và ổn định thị

trường tiền tệ; (ii) Hỗ trợ phát triển nền kinh

tế, đảm bảo việc làm cho người dân. Lãi suất

điều hành thường được áp dụng để định

hướng cho lãi suất thị trường. Ở Việt Nam,

quyết định về việc tăng hoặc giảm lãi suất

điều hành là do Ngân hàng Nhà nước đưa ra

chỉ đạo, trong khi các ngân hàng thương mại

sẽ thực hiện quyết định đó.

Tính đến cuối năm 2023, tổng phương tiện

thanh toán của các TCTD tăng 10,03%; huy

động vốn của các tổ chức tín dụng tăng

10,85%; tăng trưởng tín dụng của nền kinh tế

đạt 11,09% so với cùng kỳ 2022 (Tổng cục

Thống kê, 2023). Nhìn chung, mặc dù năm

2023 tình hình kinh tế xã hội trong nước còn

nhiều khó khăn, nhưng lạm phát đã được

kiểm soát; thanh khoản của các tổ chức tín

dụng, chi nhánh ngân hàng nước ngoài vẫn

được đảm bảo. Do đó, trong năm 2023, Ngân

hàng Nhà nước đã liên tục đưa ra các quyết

định điều chỉnh các mức lãi suất điều hành để

tiếp tục thực hiện chủ trương của Quốc hội,

chỉ đạo của Chính phủ, Thủ tướng Chính phủ

về giảm mặt bằng lãi suất, hỗ trợ người dân

và doanh nghiệp tăng khả năng tiếp cận vốn,

góp phần phục hồi sản xuất kinh doanh.

Tạp chí Khoa học, Tập 3, Số 1/2024

107

2. NỘI DUNG

2.1. Các văn bản pháp luật về mức lãi

suất điều hành mới nhất hiện nay

2.2.1. Quyết định 1123/QĐ-NHNN về

giảm lãi suất tái cấp vốn

Ngày 16/06/2023, Ngân hàng Nhà nước

Việt Nam đã ban hành Quyết định 1123/QĐ-

NHNN về lãi suất tái cấp vốn, lãi suất tái chiết

khấu, lãi suất cho vay qua đêm trong thanh

toán điện tử liên ngân hàng và cho vay bù đắp

thiếu hụt vốn trong thanh toán bù trừ của

Ngân hàng Nhà nước Việt Nam đối với tổ

chức tín dụng, chi nhánh ngân hàng nước

ngoài, quyết định này có hiệu lực ngày

19/06/2023 để thay thế cho QĐ 950/QĐ-

NHNN được ban hành ngày 23/05/2023 trước

đó. Theo đó, các mức lãi suất của NHNN

được điều chỉnh có sự thay đổi như sau:

- Lãi suất tái cấp vốn từ 5% giảm xuống

còn 4,5% mỗi năm.

- Lãi suất tái chiết khấu từ 3,5% giảm

xuống còn 3% mỗi năm.

- Lãi suất cho vay qua đêm trong thanh

toán điện tử liên ngân hàng và cho vay bù đắp

thiếu hụt vốn trong thanh toán bù trừ của

Ngân hàng Nhà nước Việt Nam đối với tổ

chức tín dụng, chi nhánh ngân hàng nước

ngoài từ 5,5% giảm xuống còn 5,0%/năm.

2.2.2. Quyết định 1124/QĐ-NHNN về

giảm lãi suất tiền gửi

Ngày 16/06/2023, Ngân hàng Nhà nước

Việt Nam đã ban hành Quyết định 1124/QĐ-

NHNN về các mức lãi suất tối đa đối với tiền

gửi bằng đồng Việt Nam của tổ chức, cá nhân

tại tổ chức tín dụng, chi nhánh ngân hàng nước

ngoài theo quy định tại Thông tư 07/2014/TT-

NHNN, QĐ này có hiệu lực kể từ ngày

19/06/2023 thay thế cho QĐ 951/QĐ-NHNN

ban hành ngày 23/05/2023 trước đó. Cụ thể các

mức lãi suất tối đa áp dụng cho tiền gửi bằng

Việt Nam đồng của tổ chức (trừ tổ chức tín

dụng và chi nhánh ngân hàng nước ngoài) và cá

nhân tại tổ chức tín dụng và chi nhánh ngân

hàng nước ngoài theo quy định tại thông tư

07/2014/TT-NHNN đã có sự thay đổi như sau:

- Mức lãi suất tối đa áp dụng đối với tiền

gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng

giảm từ 5% xuống 4,75%/năm.

- Mức lãi suất tối đa áp dụng đối với tiền

gửi bằng Việt Nam đồng tại Quỹ tín dụng

nhân dân và Tổ chức tài chính vi mô áp dụng

mức lãi suất tối đa đối với tiền gửi có kỳ hạn

từ 1 tháng đến dưới 6 tháng giảm từ 5,5%

xuống 5,25%/năm.

2.2.3. Quyết định 1125/QĐ-NHNN về giảm

lãi suất cho vay ngắn hạn tối đa bng VND

Ngày 16/06/2023, Ngân hàng Nhà nước Việt

Nam đã ban hành Quyết định 1125/QĐ-NHNN

về mức lãi suất cho vay ngắn hạn tối đa bằng

VND của TCTD đối với khách hàng vay để đáp

ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành

kinh tế để thay thế cho Quyết định 576/QĐ-

NHNN ban hành ngày 03/4/2023. Tại quyết

định này, mức lãi suất cho vay ngắn hạn tối đa

bằng đồng Việt Nam theo quy định tại khoản 2

Điều 13 Thông tư 39/2016/TT-NHNN như sau:

- Tổ chức tín dụng, chi nhánh ngân hàng

nước ngoài (trừ Quỹ tín dụng nhân dân và Tổ

chức tài chính vi mô) áp dụng mức lãi suất

cho vay ngắn hạn tối đa bằng đồng Việt Nam

là 4,0%/năm, tỷ lệ này giảm 0,5% so với tỷ lệ

lãi suất được ban hành tại Quyết định

576/QĐ-NHNN ngày 03/4/2023.

- Quỹ tín dụng nhân dân và Tổ chức tài

chính vi mô áp dụng mức lãi suất cho vay ngắn

hạn tối đa bằng đồng Việt Nam là 5%, giảm

0,5% so với tỷ lệ lãi suất được quy định tại

Quyết định 576/QĐ-NHNN ngày 03/4/2023.

Trường Đại học Kinh tế Nghệ An

108

2.2.4. Quyết định 577/QĐ-NHNN về giảm

lãi suất tiền gửi với tiền gửi bng VND của

Kho bạc Nhà nước

Ngày 31/03/2023, Ngân hàng Nhà nước

Việt Nam đã ban hành Quyết định 577/QĐ-

NHNN về mức lãi suất tiền gửi của Kho bạc

Nhà nước, Bảo hiểm tiền gửi Việt Nam tại

NHNN để thay thế Quyết định 1350/QĐ-

NHNN ban hành ngày 24/8/2021. Theo đó

tại Quyết định 577/QĐ-NHNN, mức lãi suất

áp dụng đối với tiền gửi của KBNN, Bảo

hiểm tiền gửi Việt Nam tại NHNN Việt Nam

đều giảm từ mức 0,8% xuống còn 0,5% , còn

lãi suất đối với tiền gửi bằng ngoại tệ của Kho

bạc Nhà nước giữ ở mức 0%/năm.

2.2.5. Quyết định 578/QĐ-NHNN về giảm

lãi suất đối với tiền gửi bng VND của Ngân

hàng Phát triển Việt Nam

Ngày 31/03/2023, Ngân hàng Nhà nước

Việt Nam đã ban hành Quyết định 577/QĐ-

NHNN về mức lãi suất tiền gửi của Ngân

hàng Phát triển Việt Nam, Ngân hàng Chính

sách xã hội, Quỹ tín dụng nhân dân, Tổ

chức tài chính vi mô tại NHNN. Cụ thể,

mức lãi suất áp dụng đối với tiền gửi bằng

VND của Ngân hàng Phát triển Việt Nam,

Ngân hàng Chính sách xã hội, Quỹ tín dụng

nhân dân, Tổ chức tài chính vi mô tại

NHNN tại Quyết định 578/QĐ-NHNN đều

là 0,5%/năm, so với Quyết định 1350/QĐ-

NHNN ngày 06/8/2020 thì mức lãi suất này

đã giảm từ 0,8%/năm xuống 0,5%/năm.

Quyết định 578/QĐ-NHNN có hiệu lực từ

ngày 03/4/2023 và thay thế Quyết định

1350/QĐ-NHNN ngày 06/8/2020.

2.2. Nguyên nhân NHNN giảm lãi suất

điều hành

Văn phòng Chính phủ đã ban hành văn bản

số 225/TB-VPCP thông báo kết luận của

Thường trực Chính phủ tại cuộc họp về

những nhiệm vụ, giải pháp lớn ổn định kinh

tế vĩ mô, kiểm soát lạm phát, thúc đẩy tăng

trưởng và đảm bảo các cân đối lớn của nền

kinh tế trong tình hình hiện nay, thường trực

Chính phủ yêu cầu Ngân hàng Nhà nước Việt

Nam theo chức năng, nhiệm vụ, thẩm quyền

được giao khẩn trương thực hiện đồng bộ,

hiệu quả các công cụ của chính sách tiền tệ;

khẩn trương có ngay các giải pháp thiết thực,

cụ thể để giảm mặt bằng lãi suất; trong đó

giảm lãi suất điều hành ngay trong tháng 6

năm 2023 và định hướng giảm lãi suất huy

động và cho vay đối với khách hàng của các

tổ chức tín dụng nhằm tích cực hỗ trợ doanh

nghiệp, người dân phục hồi sản xuất, kinh

doanh, thúc đẩy tăng trưởng; khắc phục hiệu

quả ngay việc tăng trưởng tín dụng thấp như

thời gian trước đó.

Theo Tổng cục Thống kê (2022), lạm phát

năm 2022 tăng 3,15% (đây là mức tăng thấp

hơn so với mục tiêu 4% mà Quốc hội đề ra).

Bình quân 5 tháng đầu năm 2023, tỷ lệ lạm

phát là 3,55%, có thể thấy mức độ lạm phát

đã có xu hướng chậm lại. Theo thông cáo báo

chí về tình hình kinh tế - xã hội quý 2 và 6

tháng đầu năm 2023 của Tổng cục Thống kê

(2023), tăng trưởng kinh tế còn nhiều khó

khăn, từ đầu năm đến tháng 6/2023, Ngân

hàng Nhà nước đã điều chỉnh giảm 3 lần các

mức lãi suất điều hành, đưa mặt bằng lãi suất

của các khoản cho vay mới giảm khoảng

0,9% bình quân so với cuối năm 2021 để

giảm lãi suất cho vay và thực hiện các biện

pháp tháo gỡ khó khăn cho nền kinh tế, hỗ trợ

phục hồi tăng trưởng theo chỉ đạo của Chính

phủ, Thủ tướng Chính phủ. Cùng với đó,

trong tháng 5/2023, thực hiện chỉ đạo của

Ngân hàng Nhà nước, các tổ chức tín dụng đã

có các biện pháp giảm lãi suất cho vay nhằm

hỗ trợ doanh nghiệp, người dân và nền kinh

Tạp chí Khoa học, Tập 3, Số 1/2024

109

tế phục hồi sản xuất kinh doanh. Tháng

6/2023, NHNN đã tiếp tục ra các quyết định

liên quan đến việc giảm lãi suất điều hành lần

thứ 4 trong năm 2023.

2.3. Tác động của việc giảm lãi suất điều

hành của Ngân hàng Nhà nước tới nền

kinh tế

2.3.1. Tác động tích cực

Trong lần giảm lãi suất điều hành lần thứ tư,

có hiệu lực từ 19/6/2023, đã tạo điều kiện cho

các tổ chức tín dụng giảm chi phí vay từ

NHNN, qua đó nâng cao hiệu quả sử dụng và

luân chuyển vốn của các Ngân hàng Thương

mại (NHTM), cũng như tác động tích cực đến

thị trường 1(nơi diễn ra các giao dịch giữa các

định chế tài chính với doanh nghiệp và người

dân), theo hướng tạo điều kiện để các NHTM

giảm lãi suất tiền gửi tổ chức kinh tế và tiền gửi

tiết kiệm dân cư. Với các biện pháp điều hành

và chỉ đạo của Ngân hàng Nhà nước, về cơ bản

mặt bằng lãi suất đã ổn định, lãi suất tiền gửi và

cho vay mới có xu hướng giảm dần cuối năm

2023. Lãi suất tiền gửi bình quân của các ngân

hàng thương mại ở mức khoảng 5,8%/năm

(giảm 0,7% so với cuối năm 2022); lãi suất cho

vay bình quân VND ở mức khoảng 8,9%/năm

(giảm 1,0%/năm so với cuối năm 2022)

(https://baochinhphu.vn/nhnn-nam-2023-tang-

truong-tin-dung-toan-he-thong-khoang-14

102230710184453473.htm).

Trong điều hành tín dụng: Ngân hàng Nhà

nước đã điều hành tín dụng hợp lý, góp phần

kiểm soát lạm phát, hỗ trợ tăng trưởng kinh

tế. Năm 2023, trên cơ sở mục tiêu tăng trưởng

kinh tế năm 2023 khoảng 6,5% và lạm phát

khoảng 4,5% được Quốc hội, Chính phủ đặt

ra, Ngân hàng Nhà nước định hướng tăng

trưởng tín dụng năm 2023 khoảng 14-15%,

có điều chỉnh phù hợp diễn biến, tình hình

thực tế (https://baochinhphu.vn/nhnn-nam-

2023-tang-truong-tin-dung-toan-he-thong-

khoang-14-102230710184453473.html).

Đến ngày 30/6/2023, dư nợ tín dụng nền kinh

tế đạt trên 12,4 triệu tỷ đồng, tăng 4,73% so với

cuối năm 2022 (https://tapchitaichinh.vn/du-no-

tin-dung-nen-kinh-te-6-thang-dau-nam-tang-4-

73.html). Trong đó, cơ cấu tín dụng tiếp tục tập

trung vốn cho lĩnh vực sản xuất kinh doanh, lĩnh

vực ưu tiên theo chủ trương của Chính phủ, đóng

góp tích cực vào tăng trưởng GDP cả nước. Tín

dụng đối với các lĩnh vực tiềm ẩn rủi ro được

kiểm soát.

Đồng thời lãi suất giảm sẽ có tác động tích

cực một phần lên Thị trường chứng khoán

(TTCK) và bất động sản khi mà nhà đầu tư có

thể sẽ chuyển dịch một phần từ tiền tiết kiệm

sang chứng khoán, mua bất động sản với mong

muốn tìm kiếm tỷ suất sinh lời cao hơn cùng với

kỳ vọng về triển vọng phục hồi của TTCK hoặc

chi phí mua bất động sản thấp hơn.

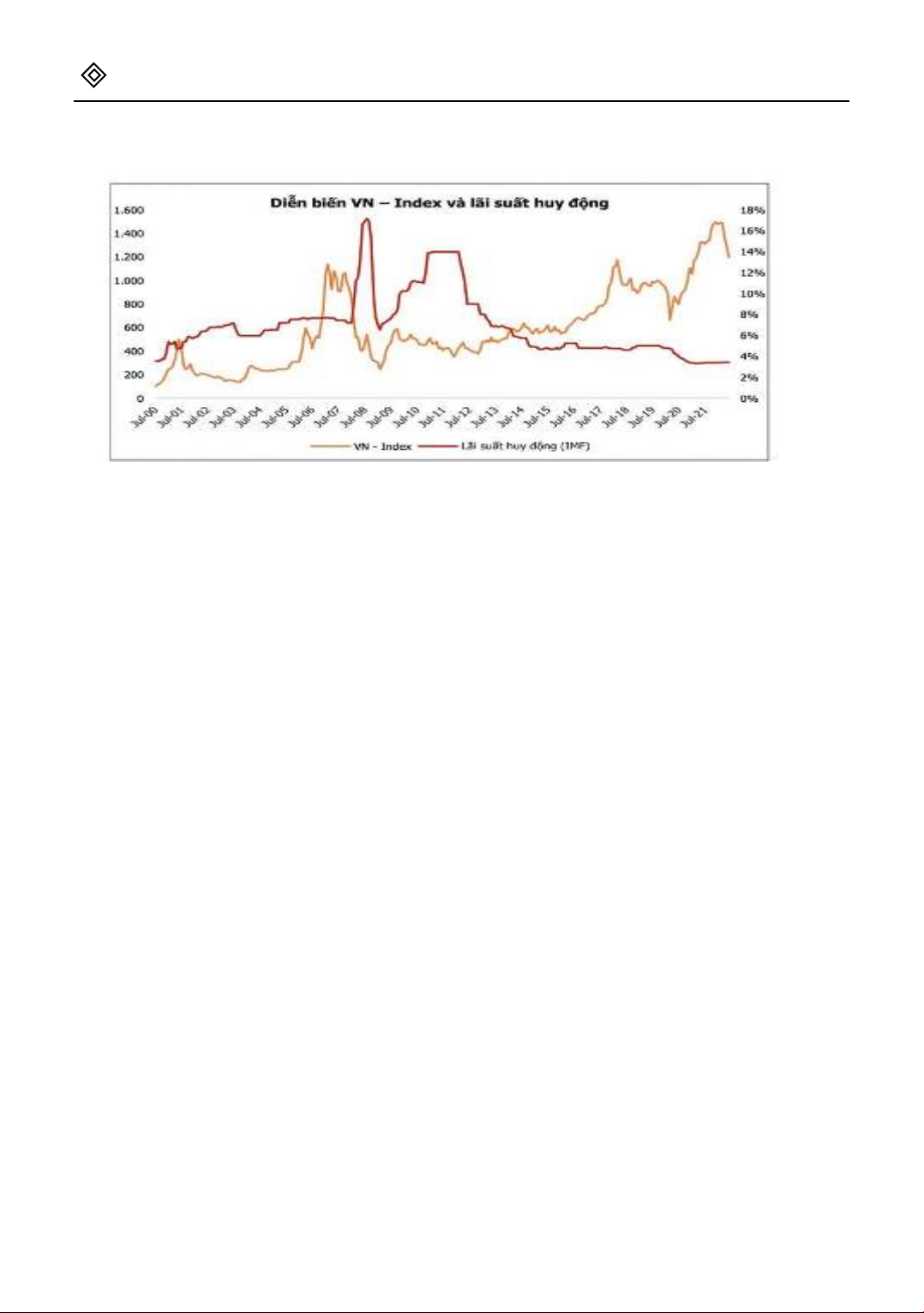

Theo thống kê từ công ty chứng khoán

Agribank, chỉ số VN-Index có sự tương quan

chặt chẽ với diễn biến lãi suất. Khi lãi suất

giảm sẽ có lợi hơn cho thị trường chứng

khoán và ngược lại.

Trường Đại học Kinh tế Nghệ An

110

Bảng 1. Diễn biến VN- Index và lãi suất huy động bình quân giai đoạn 06/2000 -

06/2021

Nguồn: IMF (2021)

2.3.2. Tác động tiêu cực

Lãi suất giảm gây tác động đảo ngược tới

tiết kiệm. Cụ thể, lãi suất thấp làm cho các tùy

chọn tiết kiệm truyền thống ít hấp dẫn hơn,

không khuyến khích người dân gửi tiền. Thực

tế cho thấy, thời gian vừa qua người dân đổ

xô vào thị trường vàng và tạo ra cơn sốt và

biến động giá liên tục. Theo tính toán, năm

2023 vàng nhẫn có tỷ suất lợi nhuận hơn 20%

còn vàng miếng 14%. Bên cạnh thị trường

vàng thì dòng tiền cũng đang có xu hướng

dịch chuyển vào chứng khoán, chỉ số VN–

index đã có nhiều phiên tăng điểm sau khi có

các quyết định giảm lãi suất của NHNN đặc

biệt là vào tháng 9/2023 và những tháng đầu

năm 2024. Theo đó, năm 2024, nhiều nhà đầu

tư vẫn kỳ vọng những phân khúc này sẽ mang

lại lợi nhuận hơn gửi tiết kiệm. Dòng tiền đầu

tư có xu hướng dịch chuyển từ ngân hàng

sang các kênh khác khiến cho các Ngân hàng

gặp khó khăn trong việc huy động vốn, có khả

năng làm giảm lợi nhuận của các Ngân hàng.

Bên cạnh đó, khi người dân có xu hướng

dịch chuyển dòng tiền từ tiết kiệm sang tiêu

dùng hoặc các hình thức đầu tư khác sẽ khiến

cho giá cả các loại hàng hóa trên thị trường

có khả năng tăng cao và có khả năng gây ra

lạm phát, làm mất giá trị đồng tiền.

Theo Đào Hoàng Tuấn (2023), tiếp tục

giảm lãi suất VND có thể gây ra tác động tiêu

cực đến tỷ giá, ảnh hưởng tiêu cực đến lạm

phát. Các số liệu tích cực về FDI và kiều hối

đã hạ sức ép lên tỷ giá trong cuối năm 2022.

Tuy nhiên, rủi ro về tác động của chênh lệch

lãi suất lên tỉ giá vẫn còn, thể hiện qua: (i) Tỷ

giá tiếp tục tăng cao trong giai đoạn gần đây;

(ii) Khoản mục sai sót ròng trong thống kê

cán cân vãng lai ở mức rất lớn, lên tới 7,5 tỷ

USD phản ánh việc dòng vốn được chuyển ra

nước ngoài qua các kênh không chính thức

(World Bank, 2023). Đối với nền kinh tế Việt

Nam, các biện pháp thúc đẩy tăng trưởng sử

dụng chính sách tiền tệ trong bối cảnh hiện

nay sẽ có thể chỉ mang lại hiệu quả hạn chế,

do sức hấp thụ của khu vực doanh nghiệp còn

yếu, dẫn đến sự đánh đổi giữa lạm phát và tỉ

giá cho tăng trưởng sẽ lớn hơn.

3. KẾT LUẬN

Qua bốn lần đưa ra các quyết định giảm lãi

suất điều hành của Ngân hàng Nhà nước Việt

Nam, có thể thấy rằng, việc giảm lãi suất điều

hành trong thời gian qua là cần thiết, mang lại

![Ngân hàng câu hỏi trắc nghiệm Lý thuyết Tài chính - Tiền tệ: Học phần [Mô tả thêm về nội dung học phần nếu có]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251003/kimphuong1001/135x160/26991759476043.jpg)

![Bài tập Tài chính doanh nghiệp có đáp án [kèm lời giải chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250927/aimy1105nd@gmail.com/135x160/92021759119232.jpg)