Bài 8: Kế toán các khoản nợ phải trả

ACC301_Bai8_v2.0013107203 175

BÀI 8: KẾ TOÁN CÁC KHOẢN NỢ PHẢI TRẢ

Giới thiệu

Bài học này sẽ hướng dẫn bạn nguyên tắc

và phương pháp kế toán các khoản nợ

phải trả.

Nợ phải trả của doanh nghiệp bao gồm

các khoản vay, nợ của các tổ chức, cá

nhân trong và ngoài doanh nghiệp. Đây là

một phần quan trọng trong nguồn vốn của

doanh nghiệp. Vì thế, doanh nghiệp cần

theo dõi chi tiết đối tượng và thời hạn các

khoản nợ phải trả nhằm đảm bảo việc

thanh toán, duy trì tốt mối quan hệ với các

tổ chức, cá nhân.

Mục tiêu Nội dung

Học xong bài học, các bạn sẽ:

Hiểu rõ nội dung các khoản mục thuộc nợ

phải trả.

Nắm vững nguyên tắc ghi nhận các khoản

nợ phải trả của doanh nghiệp.

Nắm được các chứng từ, tài khoản, trình

tự ghi sổ một số nghiệp vụ chủ yếu và sổ

sách kế toán liên quan đến các khoản nợ

phải trả.

Thời lượng học

12 tiết.

Các quy định chung về nợ phải trả.

Kế toán các khoản nợ phải trả nhà

cung cấp.

Kế toán các khoản thanh toán với

Nhà nước.

Kế toán các khoản phải trả nội bộ.

Kế toán các khoản vay ngắn hạn và

dài hạn.

Kế toán nợ dài hạn đến hạn trả.

Kế toán trái phiếu phát hành.

Kế toán các khoản ký cược, ký quỹ.

Bài 8: Kế toán các khoản nợ phải trả

176 ACC301_Bai8_v2.0013107203

TÌNH HUỐNG DẪN NHẬP

Tình huống

Các khoản nợ phải trả quan trọng bởi vì chúng có liên quan

chặt chẽ tới mục tiêu lợi nhuận và khả năng thanh toán của

doanh nghiệp. Việc đạt được mức độ thích hợp về các khoản

nợ quyết định đến thành công của doanh nghiệp. Một công ty

có quá ít các khoản nợ có thể không đạt được tối đa các tiềm

năng của mình. Tuy nhiên, có quá nhiều các khoản nợ cũng có

thể khiến công ty phải chịu những rủi ro quá mức. Thông

thường các khoản nợ phải trả thường chiếm 75% trên tổng tài sản, trong đó các khoản nợ ngắn

hạn thường chiếm từ 25 – 50 % tổng tài sản.

(Nguồn Giáo trình Financial Accounting, Belverd E.Needles- DePaul University & Marian Powers -

Northwestern University)

Câu hỏi

Từ phân tích trên đây, chúng ta có thể thấy được tầm quan trọng của các khoản nợ phải trả

trong hoạt động kinh doanh của doanh nghiệp.

Câu hỏi đặt ra: Vấn đề quản lý nợ phải trả của các doanh nghiệp Việt Nam những năm gần đây

như thế nào?

Bài 8: Kế toán các khoản nợ phải trả

ACC301_Bai8_v2.0013107203 177

8.1. Các quy định chung về nợ phải trả

8.1.1. Khái niệm và nội dung của nợ phải trả

Nợ phải trả là tổng các khoản nợ phát sinh do doanh

nghiệp đi vay và nợ các tổ chức hoặc cá nhân.

Các mối quan hệ vay, nợ chủ yếu và phát sinh thường

xuyên bao gồm các quan hệ thanh toán giữa doanh

nghiệp với nhà cung cấp; khách hàng; ngân hàng; các

đối tác liên doanh, liên kết; các khoản thuế, phí, lệ phí

phải nộp cho ngân sách Nhà nước; và các khoản thanh

toán nội bộ của doanh nghiệp.

Các khoản nợ phải trả được phân loại theo thời hạn

thanh toán được chia thành:

Nợ phải trả ngắn hạn: Là các khoản vay, nợ có thời hạn trả trong vòng một chu kỳ

hoạt động bình thường hoặc trong vòng một năm. Vay ngắn hạn được sử dụng cho

các mục đích về vốn lưu động trong cả ba giai đoạn của quá trình sản xuất (dự trữ,

sản xuất và tiêu thụ).

Nợ phải trả dài hạn: Là các khoản vay, nợ có thời hạn trên một năm hoặc ngoài

một chu kỳ hoạt động bình thường. Vay dài hạn được sử dụng cho các mục đích

xây dựng cơ bản và mua sắm tài sản cố định, mở rộng sản xuất kinh doanh, đầu tư

dài hạn…

Ngành điện tử qua BCTC 2008

Số liệu đánh giá hệ số nợ của các doanh nghiệp thuộc lĩnh vực vật liệu thiết bị điện, điện tử,

vật liệu viễn thông Việt Nam năm 2008:

Nợ ngắn hạn chiếm phần lớn trong cơ cấu nợ phải trả của các doanh nghiệp. Trong năm

2008, bình quân trong ngành tỷ lệ nợ ngắn hạn trên tổng nợ phải trả lên đến 87.82%; ở mức

độ toàn thị trường, tỷ lệ bình quân này chỉ đạt 59.77%

Các khoản nợ của nhóm doanh nghiệp trong ngành có xu hướng giảm dần cả về số lượng

tuyệt đối lẫn tỷ trọng trong tương quan với tài sản và nguồn vốn. Đến năm 2008, với tỷ lệ

chỉ là 25.57%, cơ cấu nợ của ngành có thể coi đã ở mức an toàn thậm chí là ở mức độ khá

bảo thủ khi so với tỷ lệ Nợ/TS của bình quân thị trường là xấp xỉ 60%.

Chi tiêu Nợ/Tài sản Nợ/VCSH

2006 2007 2008 2006 2007 2008

Toàn

thị trường 58.23% 53.24% 58.40% 139.41% 113.87% 140.37%

Ngành

thiết bị,

điện tử

62.34% 40.19% 25.57% 165.54% 67.19% 34.35%

Trong điều kiện khó khăn của nền kinh tế, duy trì hoạt động và tồn tại sẽ là mục tiêu quan

trọng nhất, nên việc hạ thấp tỷ lệ vay nợ có thể là một quyết định hợp lý của nhóm doanh

nghiệp. Tuy nhiên, khi nền kinh tế hồi phục, một cơ cấu nợ thấp sẽ khó có thể gia tăng mức

sinh lợi so với các doanh nghiệp khác có tỷ lệ nợ cao hơn.

Trần Văn Nhiên

http://vietstock.com.vn/

Bài 8: Kế toán các khoản nợ phải trả

178 ACC301_Bai8_v2.0013107203

8.1.2. Nguyên tắc kế toán nợ phải trả

Nguyên tắc chi tiết theo từng đối tượng: Kế toán phải theo dõi chi tiết theo từng

đối tượng (khoản vay, loại vay, lần vay, hình thức vay). Thường xuyên tiến hành

đối chiếu, kiểm tra, đôn đốc để việc thanh toán được kịp thời.

Nguyên tắc phân loại theo thời hạn thanh toán: Kế toán phải tiến hành phân loại

các khoản vay, nợ theo thời hạn thanh toán để có kế hoạch và biện pháp huy động

nguồn và trả nợ kịp thời.

Nguyên tắc đánh giá: Đối với các khoản vay, nợ bằng ngoại tệ, vàng, bạc, kim loại

quý hiếm, khi kết thúc kỳ kế toán theo quy định, nếu có sự biến động lớn về giá cả,

về tỷ giá, kế toán phải tiến hành đánh giá lại các khoản vay, nợ để phản ánh đúng

giá trị thực của tài sản kinh doanh.

Nguyên tắc trình bày báo cáo tài chính: Kế toán cần phải căn cứ vào số dư chi tiết

từng bên của các tài khoản nợ phải trả để lấy số liệu để ghi vào các chỉ tiêu liên

quan trên Bảng cân đối kế toán và các báo cáo tài chính liên quan khác mà

tuyệt đối không được bù trừ số dư giữa hai bên Nợ, Có của bản thân các tài khoản

với nhau.

8.2. Kế toán các khoản nợ phải trả nhà cung cấp

An toàn trong thanh toán: Cẩn trọng

Một chu kỳ từ sản xuất cho đến bán hàng thường qua nhiều khâu. Đầu tiên là doanh nghiệp

mua hàng nhập kho để sản xuất. Nếu mua chịu, doanh nghiệp sẽ phát sinh một khoản phải

trả người bán. Sau đó, doanh nghiệp còn phải trả các chi phí hoạt động khác như tiền lương,

điện, nước, thuế, bảo hiểm... Việc không trả được các khoản nợ có thể đẩy doanh nghiệp

đến mức phá sản. Do vậy việc quản lý khoản phải trả là tính toán sao cho có thể tận dụng

mọi nguồn lực sẵn có để sinh lợi cho công ty, nhưng không làm mất uy tín công ty. Chẳng

hạn, công ty có thể cân nhắc giữa mức chiết khấu 20% nếu thanh toán sớm tiền hàng với

khả năng thu lợi từ tận dụng cơ hội sử dụng vốn là 18%. Hay doanh nghiệp có thể ứng dụng

công nghệ thông tin để theo dõi, tính toán các khoản mua, thời hạn phải thanh toán, nguồn

tài chính cho việc thanh toán cho các nhà cung cấp... Ngoài ra, doanh nghiệp cũng có thể

quản lý khoản phải trả bằng cách giám sát số dư khoản phải trả v.v…

Nguồn: www.doanhnhan360.com.vn

8.2.1. Tài khoản kế toán sử dụng

Để phản ánh tình hình thanh toán với các nhà cung

cấp, kế toán sử dụng tài khoản 331: “Phải trả cho

người bán”.

Tài khoản 331 có thể có số dư bên Nợ trong các trường

hợp: nhận ứng trước tiền hàng hoặc số tiền trả thừa cho

người bán.

Tài khoản 331 mở chi tiết theo từng người bán.

Bài 8: Kế toán các khoản nợ phải trả

ACC301_Bai8_v2.0013107203 179

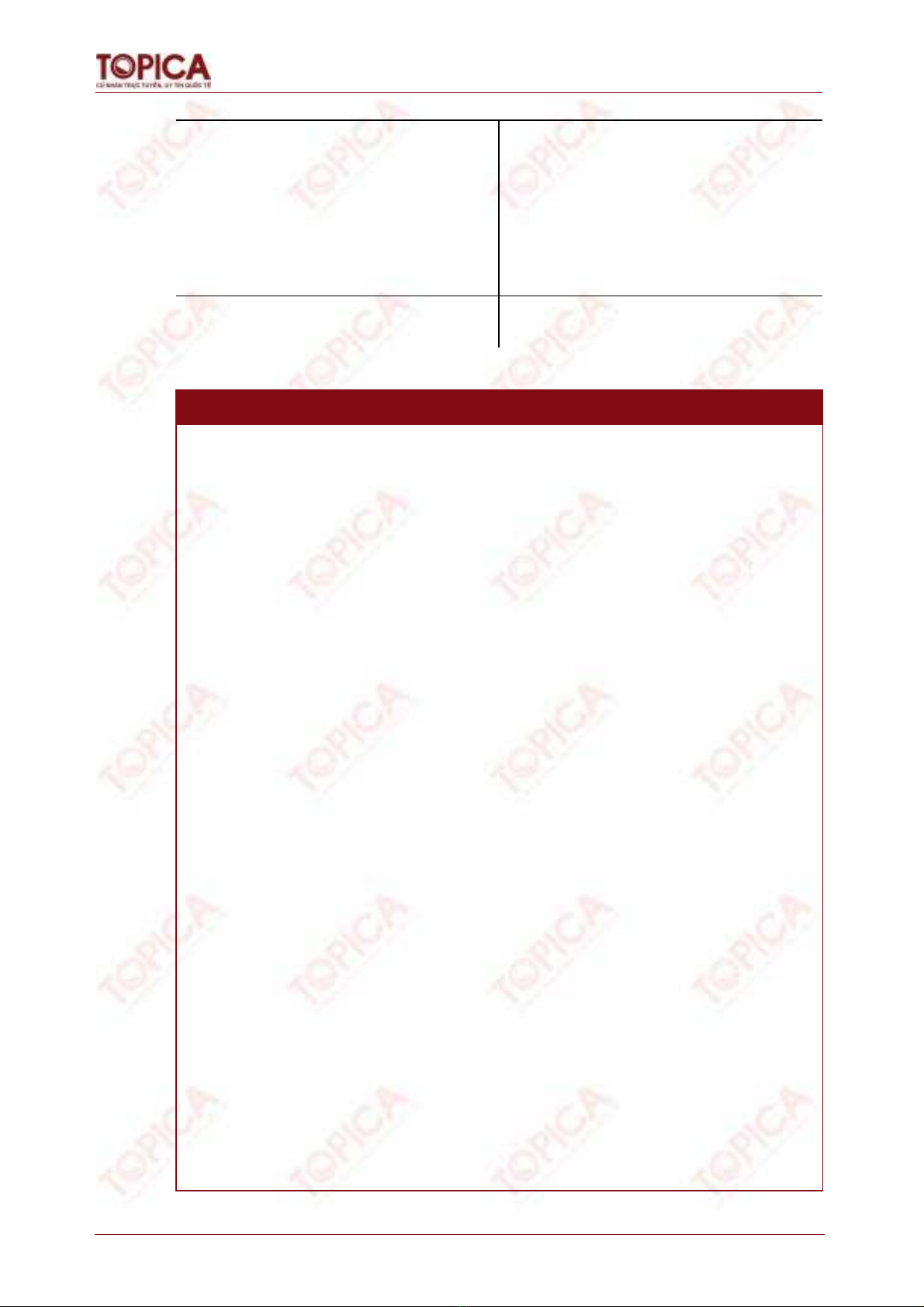

Tài khoản 331

- Số tiền đã trả cho người bán (kể cả tiền

đặt trước).

- Các khoản chiết khấu thương mại, giảm giá

hàng mua và trả lại hàng mua, chiết khấu thanh

toán được người bán chấp nhận trừ vào số nợ

phải trả.

- Các nghiệp vụ khác phát sinh làm giảm nợ phải

trả người bán (thanh toán bù trừ, nợ vô chủ…).

SDĐK

- Tổng số tiền hàng phải trả cho người bán.

- Số tiền ứng thừa được người bán trả lại.

- Các nghiệp vụ khác phát sinh làm tăng nợ phải

trả người bán (chênh lệch tỷ giá, điều chỉnh tăng

giá tạm tính…).

Dư Nợ: Số tiền ứng trước cho người bán.

SDCK

Dư Có: Số tiền còn phải trả người bán.

Kết cấu của tài khoản 331 “Phải trả cho người bán”

Bạn sẽ quản lý các khoản nợ phải trả nhà cung cấp của doanh nghiệp như thế nào?

Có thể tham khảo một chế độ kiểm soát các khoản phải trả nhà cung cấp của Công ty

Bảo Minh như sau:

1) Thủ tục kiểm soát mua hàng :

- Mỗi khi có nhu cầu mua hàng, kho hàng và bộ phận kiểm soát hàng tồn kho sẽ chuẩn bị

và lập phiếu đề nghị mua hàng gửi cho bộ phận mua hàng. Phiếu này được lập khi có nhu

cầu đột xuất hay thường xuyên.

Khi nghiệp vụ mua hàng đã hoàn thành, chứng từ sẽ được lưu trữ riêng và đính kèm với

chứng từ liên quan như Đơn đặt hàng, phiếu nhập kho,…sau khi đã đối chiếu.

- Bộ phận mua hàng căn cứ vào phiếu đề nghị mua hàng để xem xét về nhu cầu và chủng

loại cần mua, đồng thời khảo sát về các nhà cung cấp về chất lượng, giá cả, điều khoản

thanh toán… Sau đó bộ phận mua hàng phát hành đơn đặt hàng, đơn này được đánh số liên

tục và lập thành 4 liên :

+ Liên 1 : Gửi nhà cung cấp

+ Liên 2 : Gửi bộ phận kho

+ Liên 3 : Gửi bộ phận nhận hàng

+ Liên 4 : Gửi bộ phận kế toán NPT

- Việc nhận hàng : Khi tiếp nhận hàng tại kho, bộ phận nhận hàng kiểm tra lô hàng về số

lượng , chất lượng, mẫu mã, thời gian nhận hàng và các điều khoản ghi trên đơn đặt hàng.

Mọi nghiệp nhận hàng phải phải được lập phiếu nhập kho hoặc báo cáo nhận hàng , có chữ

ký của người giao hàng , bộ phận nhận hàng và thủ kho. Báo cáo nhận hàng là bằng chứng

về việc nhận hàng và kiểm tra hàng hóa, dùng để theo dõi thanh toán. Báo cáo này gửi bộ

phận mua hàng, bộ phận kho và bộ phận kế toán NPT.

2) Thủ tục kiểm soát về thanh toán:

Ở bộ phận kế toán NPT, tất cả các chứng từ cần được đóng dấu ngày nhận và các chứng từ

khác phát sinh trong bộ phận này phải được đánh số liên tục.

So sánh số lượng trên hóa đơn với số lượng trên báo cáo nhận hàng mục đích là để không

thanh toán vượt quá số lượng đặt hàng hoặc số lượng thực nhận

So sánh giá cả chiết khấu trên đơn đặt hàng và trên hoá đơn để đảm bảo không thanh toán

vượt số NPT người bán.

Cuối tháng, bộ phận kế toán NPT cần đối chiếu giữa sổ chi tiết người bán với sổ cái. Việc

đối chiếu được thực hiện trên bảng tổng hợp chi tiết.

Hàng tháng, kế toán đối chiếu bảng kê của nhà cung cấp với sổ chi tiết để tìm mọi sai biệt

nếu có, và sửa chữa sai sót trên sổ sách hoặc thông báo cho nhà cung cấp

![Bài tập Kế toán tài chính 1: Câu hỏi lý thuyết và bài tập [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260310/hoaphuong0906/135x160/66981773197831.jpg)

![Bài giảng Kế toán ngân hàng Phần 2: [Mô tả chi tiết nội dung]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260306/hoaphuong0906/135x160/41331773028940.jpg)

![Giáo trình Hệ thống thông tin kế toán nâng cao: Phần 1 [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260306/hoaphuong0906/135x160/4331773028942.jpg)

![Tài liệu học tập Kế toán doanh nghiệp xuất nhập khẩu Phần 2: [Mô tả chi tiết nội dung - Ví dụ: Nghiệp vụ, bài tập... ]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260306/hoaphuong0906/135x160/91841773028944.jpg)