Đề tài tham dự cuộc thi

Sinh viên nghiên cứu khoa học năm 2010

Chứng khoán hóa các khoản cho vay thế chấp, giải

pháp mới cho thị trường bất động sản Việt Nam

http://svnckh.com.vn

1

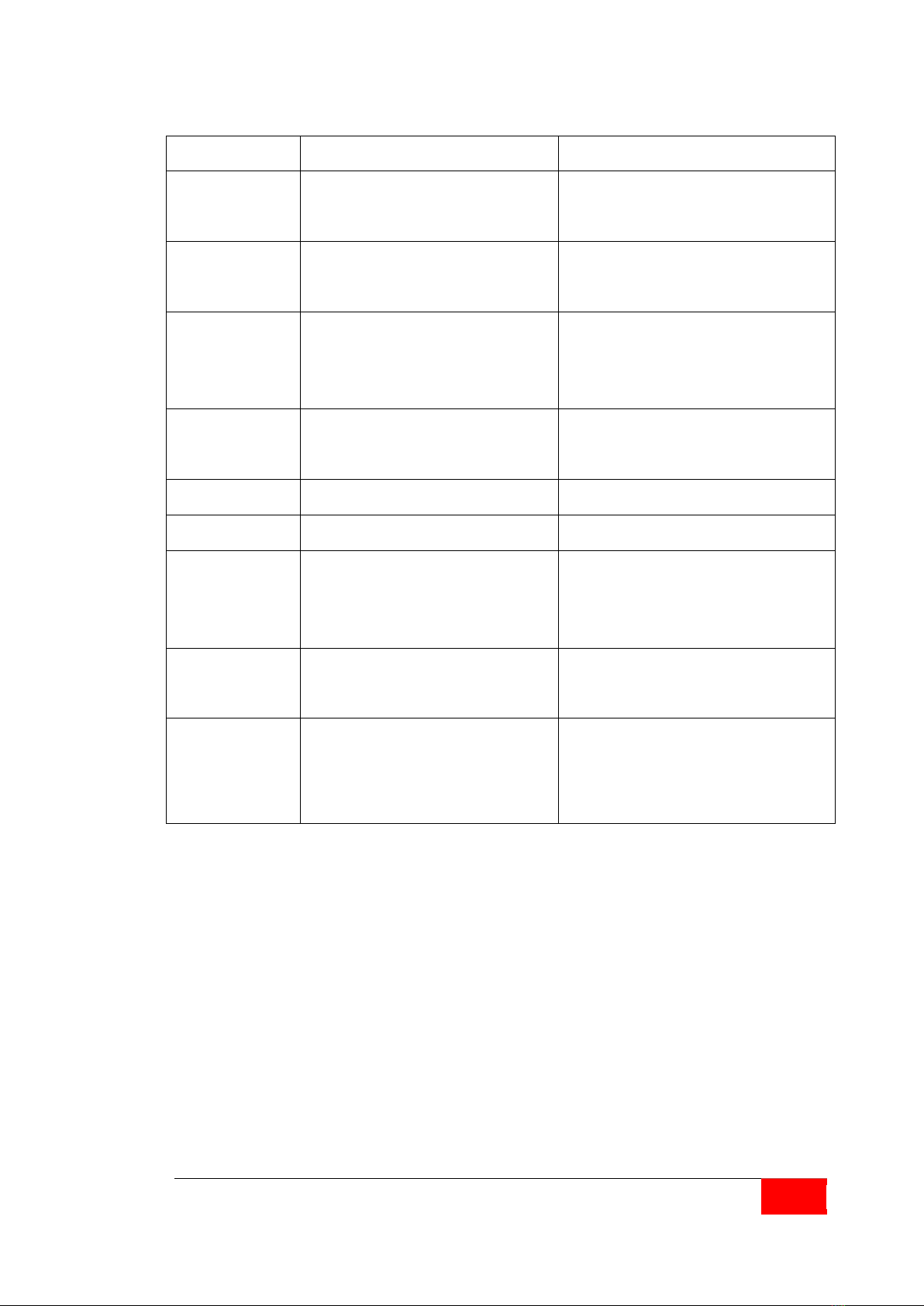

DANH MỤC NHỮNG TỪ VIẾT TẮT TRONG ĐỀ TÀI

Từ viết tắt

Tên tiếng Anh

Tên tiếng việt

ABS

Asset-Backed Security

Chứng khoán bảo đảm bằng tài

sản tài chính

MBS

Mortgage- Backed Security

Chứng khoán có thế chấp đảm

bảo bằng tài sản

SPV/SPE

Special Purpose

Vehicle/Entity - SPV/SPE

Pháp nhân đặc biệt

CMO

Collateralised Mortgage

Obligations

Chứng khoán tái thế chấp

MBB

Mortgage - Backed Bond

Trái phiếu thế chấp

CDS

Credit default swap

Hoán đổi rủi ro tín dụng

CDO

Collateralized Debt

Obligation

Nghĩa vụ nợ có thế chấp

LIBOR

London Interbank Offered

Rate

Lãi suất LIBOR

OECD

Organisation for Economic

Co-operation and

Development

Tổ chức Hợp tác và Phát triển

Kinh tế

http://svnckh.com.vn

2

LỜI NÓI ĐẦU

Với sự phát triển của nền kinh tế, quá trình đô thị hoá diễn ra mạnh mẽ

khiến nhu cầu nhà ở, văn phòng, đất thương mại… tăng cao trong khi nguồn

cung hạn chế. Bên cạnh đó, vốn đầu tư cho các dự án bất động sản là rất lớn và

được tài trợ chủ yếu từ hệ thống ngân hàng (chiếm đến 70-80% giá trị công

trình). Tuy nhiên, nhu cầu vốn của các doanh nghiệp bất động sản phần lớn là

các nguồn trung và dài hạn nhưng nguồn huy động của các ngân hàng lại là vốn

ngắn hạn vì thế rất dễ gây ra rủi ro cho các ngân hàng. Do đó các ngân hàng

cũng chỉ có thể cân đối một phần tín dụng của mình cho các dự án bất động sản.

Trong khi lượng tiền nhàn rỗi trong nhân dân rất lớn nhưng việc thu hút đầu tư

vào thị trường bất động sản vẫn còn hạn chế là bởi sản phẩm bất động sản có giá

trị lớn trong khi vốn nhàn rỗi thường là vốn nhỏ lẻ nên khó có thể tham gia vào

được. Để giải quyết những bất cập trên thị trường bất động sản, chúng ta cần có

những hướng giải quyết mới và trong đề tài của mình, nhóm nghiên cứu giới

thiệu đến công cụ chứng khoán hoá.

Chứng khoán hoá các khoản cho vay bất động sản sẽ giải quyết vướng

mắc trên khi nó sẽ chia dự án thành nhiều chứng chỉ có mệnh giá phù hợp để

người dân, các nhà đầu tư có thể tham gia vào thị trường. Hơn nữa, thị trường

các chứng chỉ được chứng khoán hoá sẽ là kênh đầu tư hấp dẫn đối với nhiều

quỹ đầu tư xã hội, bảo hiểm, công ty tài chính, chứng khoán và ngân hàng tạo sự

liên thông giữa thị trường vốn – tiền tệ - bất động sản.

Vai trò huy động vốn và tạo sự liên thông trên thị trường tài chính là

không thể phủ nhận, nhưng bản chất của nó thể hiện ở việc đã tách bạch được

nhu cầu đầu tư và nhu cầu sở hữu. Chúng ta có thể hiểu chứng khoán bất động

sản là một loại chứng khoán đặc biệt kết hợp giữa hai hình thức đầu tư chứng

khoán và đầu tư bất động sản, được đảm bảo bằng giá trị bất động sản mà nó đại

diện, đồng thời cho phép các nhà đầu tư kiếm lời trên biến động giá trị của bất

động sản này nhưng không nắm giữ quyền sở hữu trực tiếp một phần hay toàn

bộ bất động sản đó trong quá trình sở hữu chứng khoán. Các chứng khoán bất

động sản này sẽ được giao dịch và chuyển nhượng tự do trên các sàn giao dịch

http://svnckh.com.vn

3

để tạo tính thanh khoản và đến khi toàn bộ dự án hoàn thành sẽ được bán đấu

giá và chia cho các nhà đầu tư theo tỷ lệ nắm giữ chứng khoán bất động sản. Khi

đó những người có nhu cầu thực sự sẽ là những người sở hữu nhà.

Đi cùng với việc chứng khoán hoá sẽ kèm theo yêu cầu về minh bạch

thông tin. Việc cần thiết là hoàn thiện các tổ chức đánh giá xếp hạng tín dụng

đối với các chủ thể tham gia quá trình. Thông tin về các dự án bất động sản phải

được công khai và các bước tiến hành công bố thông tin tương tự như các doanh

nghiệp khi muốn niêm yết trên sàn chứng khoán, các dự án sẽ phải có bản giới

thiệu chi tiết về mục đích, quy mô dự án, tiến độ hoàn thành, nhu cầu vốn và các

chế tài đối với doanh nghiệp khi không hoàn thành đúng hẹn hoặc thông tin

công bố không chính xác từ phía cơ quan quản lý, tổ chức giám sát, tổ chức bảo

lãnh phát hành.

Với những nội dung đã trình bày về mặt yêu cầu và lợi ích của hoạt động

chứng khoán hoá các khoản cho vay thế chấp bất động sản, đề tài sẽ được bố trí

với bố cục như sau:

Chƣơng I: Tổng quan về chứng khoán hoá các khoản cho vay bất động

sản.

Chƣơng II: Triển vọng áp dụng chứng khoán hoá các khoản cho vay thế

chấp tại Việt Nam.

Chƣơng III: Các giải pháp, kiến nghị nhằm ứng dụng công cụ chứng

khoán hoá các khoản cho vay bất động sản ở Việt Nam.

Với bố cục đề tài như trên chương I nhằm mục đích giải thích về chứng

khoán hoá và lợi ích cũng như rủi ro của chứng khoán hoá, đồng thời cũng đưa

ra một số bài học từ một số quốc gia. Chương tiếp theo là tổng quan về thị

trường bất động sản, hoạt động tín dụng bất động sản và một số hình thức áp

dụng công cụ này tại Việt Nam. Và nội dung cuối cùng sẽ là một số giải pháp,

kiến nghị đối với cơ quan quản lý nhằm tạo hành lang pháp lý và cơ chế chính

sách thuận lợi cho công cụ này phát triển.

Mặc dù đã cố gắng hoàn thành đề tài song do nhận thức còn hạn chế nên

đề tài không tránh khỏi sai sót, các thành viên của đề tài rất mong nhận được

những ý kiến đóng góp của hội đồng xét duyệt.

http://svnckh.com.vn

4

CHƢƠNG I: TỔNG QUAN VỀ CHỨNG KHOÁN HOÁ CÁC KHOẢN

CHO VAY BẤT ĐỘNG SẢN

I. Cho vay thế chấp bằng tài sản

1. Thế nào là cho vay thế chấp

Cho vay có thế chấp bằng tài sản là một khoản vay có tài sản để đảm bảo

việc hoàn trả. Các khoản cho vay có thế chấp là các khoản nợ dài hạn, việc

thanh toán định kì của khoản nợ được tính toán dựa trên công thức giá trị tiền tệ

theo thời gian. Người vay sẽ phải trả một khoản tiền lãi cố định hàng tháng

trong thời gian từ 10 đến 20 năm, tùy vào điều kiện cụ thể. Trong khoảng thời

gian này, tiền gốc của khoản vay sẽ được trả dần.

Trên thế giới hiện nay, có rất nhiều loại hình thế chấp được sử dụng, về cơ

bản các loại hình này đều có chung một số đặc tính nhất định và chịu sự chi phối

của pháp luật mỗi nước. Lãi suất đối với khoản cho vay này có thể là cố định

hoặc được điều chỉnh lại tại các mốc thời gian đã định trước giữa các bên.

Người đi vay có thể trả nợ dần quan các kỳ và do đó kéo dài thời gian vay nợ.

Số tiền thanh toán của mỗi kỳ có thể là như nhau hoặc tăng hoặc giảm dần tùy

theo thỏa thuận của các bên. Tuy nhiên, một số ngân hàng và công ty tài chính

có thể sẽ yêu cầu người vay thanh toán toàn bộ số nợ vào một ngày xác định.

2. Tác dụng của cho vay thế chấp

Trong hoạt động tín dụng, người cho vay thường gặp phải rất nhiều rủi ro:

rủi ro về mặt lãi suất, rủi ro về tài chính và thanh toán chậm của khách hàng.

Với những khoản cho vay có tài sản thế chấp, nếu người vay không thanh toán

được nợ, người cho vay sẽ thanh lý tài sản thế chấp, thu lại một phần hoặc toàn

bộ tiền gốc, do đó làm giảm bớt độ rủi ro khi cho vay.

Khoản vay thế chấp bằng bất động sản (tiếng anh là Mortagage) là một

sản đó (toà nhà, căn hộ,…) để đảm bảo thanh toán. Nếu chủ sở hữu của ngôi nhà

(người vay thế chấp, có thể là các cá nhân hay các hãng phát triển nhà) không

trả được nợ thì người cho vay (người nhận thế chấp) có quyền thu hồi khoản vay

và tịch thu tài sản để đảm bảo khoản vay được hoàn trả. Khi người cho vay thực

![Báo cáo seminar chuyên ngành Công nghệ hóa học và thực phẩm [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250711/hienkelvinzoi@gmail.com/135x160/47051752458701.jpg)