Chương trình Giảng dạyKinhtếFulbright

2005-2006

Bài giảng 7.1 - Kinh tếhọcvềthuế

Phần1: Thuếvà hiệuquảkinh tế

Trương Quang Hùng 1

Tài chính công

KINH TẾ HỌC VỀ THUẾ

Phần1: Hiệuquảkinh tế

và công bằng xã hội

SO SÁNH THUẾ

VÀ PHÍ SỬ DỤNG

Thuế

•Đóng góp mang tính bắtbuộc cho chính phủmà không

gắnvớimộtlợi ích cụthể

•Chuyểnquyềnkiểm soát các nguồnlựckinhtếtừngười

nộpthuếsang nhà nước

•Nguồn thu chung và phân bổthông qua chính sách chi

tiêu

•Thuếđượcnộpbằng tiềnhoặcbằng hiệnvật.

Phí sửdụng

• Thanh toán mang tính tựnguyệnđốivới hàng hoá /dịch

vụ.

•Lợiíchnhậnđượcgắntrựctiếpvớisốtiềnphảitrả.

Chương trình Giảng dạyKinhtếFulbright

2005-2006

Bài giảng 7.1 - Kinh tếhọcvềthuế

Phần1: Thuếvà hiệuquảkinh tế

Trương Quang Hùng 2

Tài chính công

VAI TRÒ CỦA THUẾ

•Vaitròcủathuế

–Tăng nguồnthuđể tài trợcho các chương trình chi

tiêu của chính phủ

–Phânphốilại thu nhập

–Côngcụđểquảnlýkinhtếvĩmô

•Thuếlà công cụnhạycảmvềchính trị

– Chính sách thuếđược chính trịhoá cao độ

–Thuếkhông thểquan sát đượccóthểđượcưathích

hơn

–Mục tiêu chính trịngắnhạncóthểmâu thuẩn tính

hợp lý trong dài hạn

CÁC LOẠI THUẾ Ở VIỆT NAM

• Có 10 sắcthuếvà các loạiphívàlệphí

•Cơcấuthuế

–Thuếtrựcthu: Thuếthu nhập doanh nghiệp, thuế

thu nhậpđốivớingười có thu nhập cao, thuếnhà đất,

thuếsửdụng đất nông nghiệp, thuếtài nguyên

–Thuếgián thu: VAT, thuếtiêu thụđặcbiệt, thuếxuất

nhậpkhẩu, thuếchuyển quyềnsửdụng đất, thuế

môn bài

–Phí và lệphí: Lệphí trướcbạ, phí xăng dầu, các loại

phí và lệphí khác

Chương trình Giảng dạyKinhtếFulbright

2005-2006

Bài giảng 7.1 - Kinh tếhọcvềthuế

Phần1: Thuếvà hiệuquảkinh tế

Trương Quang Hùng 3

Tài chính công

CƠ CẤU NGUỒN THU NGÂN SÁCH

TỪ THUẾ NĂM 2004

•Thuếthu nhập 34,74%

– Doanh nghiệp 31,64%

–Cánhân3,1%

• VAT 34,83%

•Thuếxuất, nhậpkhẩu 17,28%

•Thuếtiêu thụđặcbiệt 10,60%

•Cácloạithuếkhác 2,55%

Thuế thu

nhập

VAT

Thuế

xuất,

nhập

khẩu

Thuế

khác

TIÊU CHUẨN CHO MỘT HỆ THỐNG

THUẾ TỐT

•Hiệuquả

–Tốithiểu hoá tổnthấtxãhội.

–Sửdụng thuếđểnộibộhoá ngoạitác.

–Thuếphải trung lập.

• Công bằng

–Côngbằng ngang.

–Côngbằng dọc.

•Quảnlýthuế

–Giảm chi phí củanhững ngườiđóng thuếvềthời

gian, tiền, những bấttiện.

–Giảm chi phí hành chính cho quảnlýthuế.

Chương trình Giảng dạyKinhtếFulbright

2005-2006

Bài giảng 7.1 - Kinh tếhọcvềthuế

Phần1: Thuếvà hiệuquảkinh tế

Trương Quang Hùng 4

Tài chính công

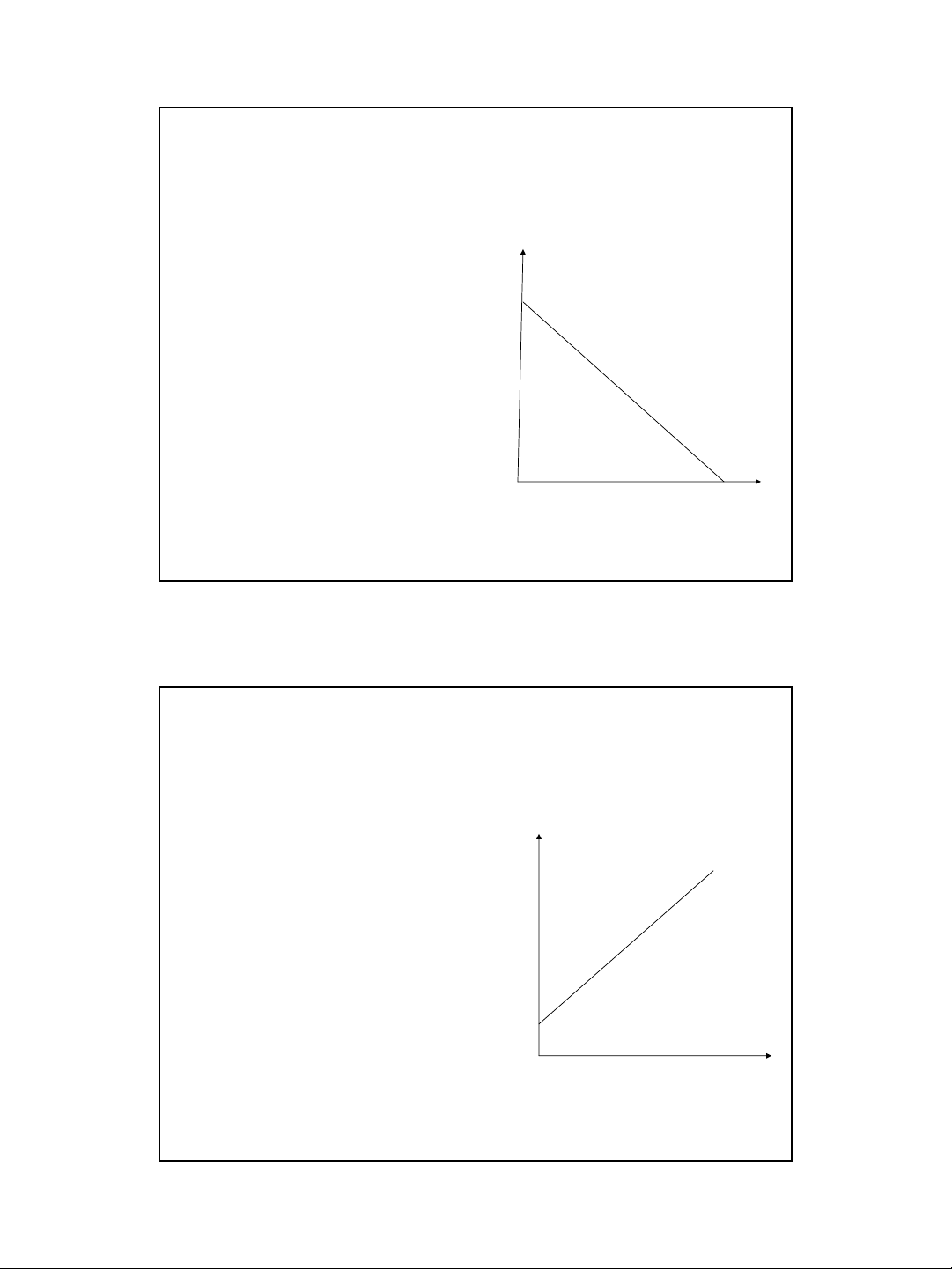

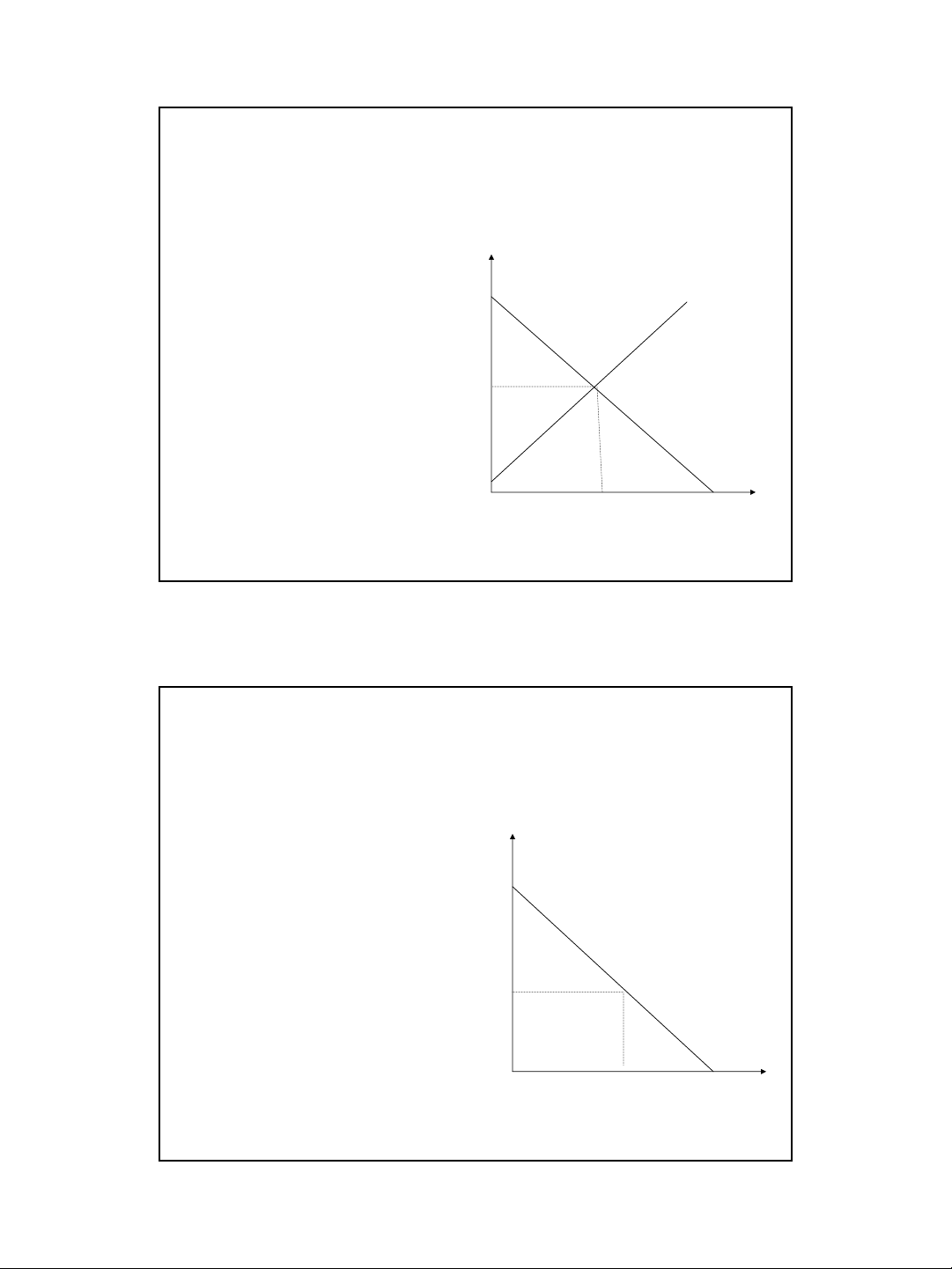

ĐƯỜNG CẦU

•Phản ánh mứcsẵn

lòng chi trảcủa

người tiêu dùng

•Mứcsẵnlòngchi trả

dựavàomứclợiích

tăng thêm mà người

tiêu dùng nhậnđược

khitiêudùnghàng

hoá

•Mứclợi ích tăng

thêm giảmdần

P

0Q

ĐƯỜNG CUNG

•Phản ánh chi phí

nguồnlựckinhtế

củasảnxuất.

P

0Q

S

Chương trình Giảng dạyKinhtếFulbright

2005-2006

Bài giảng 7.1 - Kinh tếhọcvềthuế

Phần1: Thuếvà hiệuquảkinh tế

Trương Quang Hùng 5

Tài chính công

CÂN BẰNG THI TRƯỜNG

•Thịtrường cân

bằng khi lượng

cung bằng với

lượng cầu

–Q

S= QD= Q0

•Giámàngười

tiêu dùng trả

bằng vớigiámà

nhà sảnxuất

nhậnđược

–P

D= PS= P0

s

D

Q

Q0

p

p0E

THẶNG DƯ TIÊU DÙNG

• Chênh lệch giữa

những gì mà người

tiêu dùng sẵn sàng

trảvà những gì mà

họthựcsựtrả

•Lợiíchnhậnđược

hay mứcsẵn sàng

trả

–OP

2Q1

• Chi phí phảitrả

–OP

1Q1

•Thặng dưtiêu dùng

•CS = P

1P2AQ

P

0Q1

P1 A

P2

![Bài tập môn Định giá tài sản [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250926/julianguyen2706@gmail.com/135x160/5591758870701.jpg)

![Bài giảng Bảo hiểm: Chương 2 - Nguyễn Đoàn Châu Trinh [FULL]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250414/trantrongkim2025/135x160/440_bai-giang-bao-hiem-chuong-2-nguyen-doan-chau-trinh.jpg)