BỘ GIÁO DỤ C VÀ ĐÀO TẠ O

TRƯ Ờ NG ĐẠ I HỌ C CÔNG NGHỆ TP.HCM

KHOA KẾ TOÁN - TÀI CHÍNH - NGÂN HÀNG

KHÓA LUẬ N TỐ T NGHIỆ P

QUẢ N TRỊ RỦ I RO TÍN DỤ NG NGÂN HÀNG

TMCP PHÁT TRIỂ N TP.HCM

Ngành:TÀI CHÍNH –NGÂN HÀNG

Chuyên ngành:TÀI CHÍNH –NGÂN HÀNG

Giả ng viên hư ớ ng dẫ n: THS. NGUYỄ N VĂN PHONG

Sinh viên thự c hiệ n :LÊ PHƯ Ớ C HỒ NG CHÂU

MSSV : 1211190196 LỚ P: 12DTNH03

TP. Hồ Chí Minh, Năm 2016

i

BỘ GIÁO DỤ C VÀ ĐÀO TẠ O

TRƯ Ờ NG ĐẠ I HỌ C CÔNG NGHỆ TP.HCM

KHOA KẾ TOÁN - TÀI CHÍNH - NGÂN HÀNG

KHÓA LUẬ N TỐ T NGHIỆ P

QUẢ N TRỊ RỦ I RO TÍN DỤ NG NGÂN HÀNG

TMCP PHÁT TRIỂ N TP.HCM

Ngành:TÀI CHÍNH –NGÂN HÀNG

Chuyên ngành:TÀI CHÍNH –NGÂN HÀNG

Giả ng viên hư ớ ng dẫ n: THS. NGUYỄ N VĂN PHONG

Sinh viên thự c hiệ n :LÊ PHƯ Ớ C HỒ NG CHÂU

MSSV : 1211190196 LỚ P: 12DTNH03

TP. Hồ Chí Minh, Năm 2016

ii

LỜ I CAM ĐOAN

Tôi cam đoan đây là đề tài nghiên cứ u củ a tôi. Nhữ ng kế t quả và số liệ u báo cáo trong

bài làm, không sao chép bấ t kỳ nguồ n nào khác. Tôi hoàn toàn chiệ u trách nhiệ m trư ớ c nhà

trư ờ ng về lờ i cam đoan này.

Tp. Hồ Chí Minh, ngày…tháng…năm 2016

Tác giả

LỜ I CẢ M Ơ N

Đư ợ c sự giúp đỡ tậ n tình củ a trư ờ ng Đạ i họ c Công Nghệ TP.HCM, các thầ y cô trong

Khoa Kế toán – Tài chính – Ngân Hàng đã tạ o điề u kiệ n hư ớ ng dẫ n em hoàn thành tố t bài

Khoá luậ n này. Em xin gử i lờ i cám ơ n và tri ân sâu sắ c đế n nhà trư ờ ng, các thầ y cô trong

Khoa Kế toán – Tài chính – Ngân Hàng.

Đặ c biệ t em xin gử i lờ i cám ơ n sâu sắ c nhấ t đế n thầ y Nguyễ n Văn Phong. Trong thờ i

gian thự c tậ p và hoàn thành bài khoá luậ n này, thầ y đã tậ n tình hư ớ ng dẫ n, sử a chữ a nhữ ng

sai sót và dành cho em nhữ ng lờ i góp ý chân thành nhấ t để em có thể hoàn thành tố t bài

khoá luậ n này.

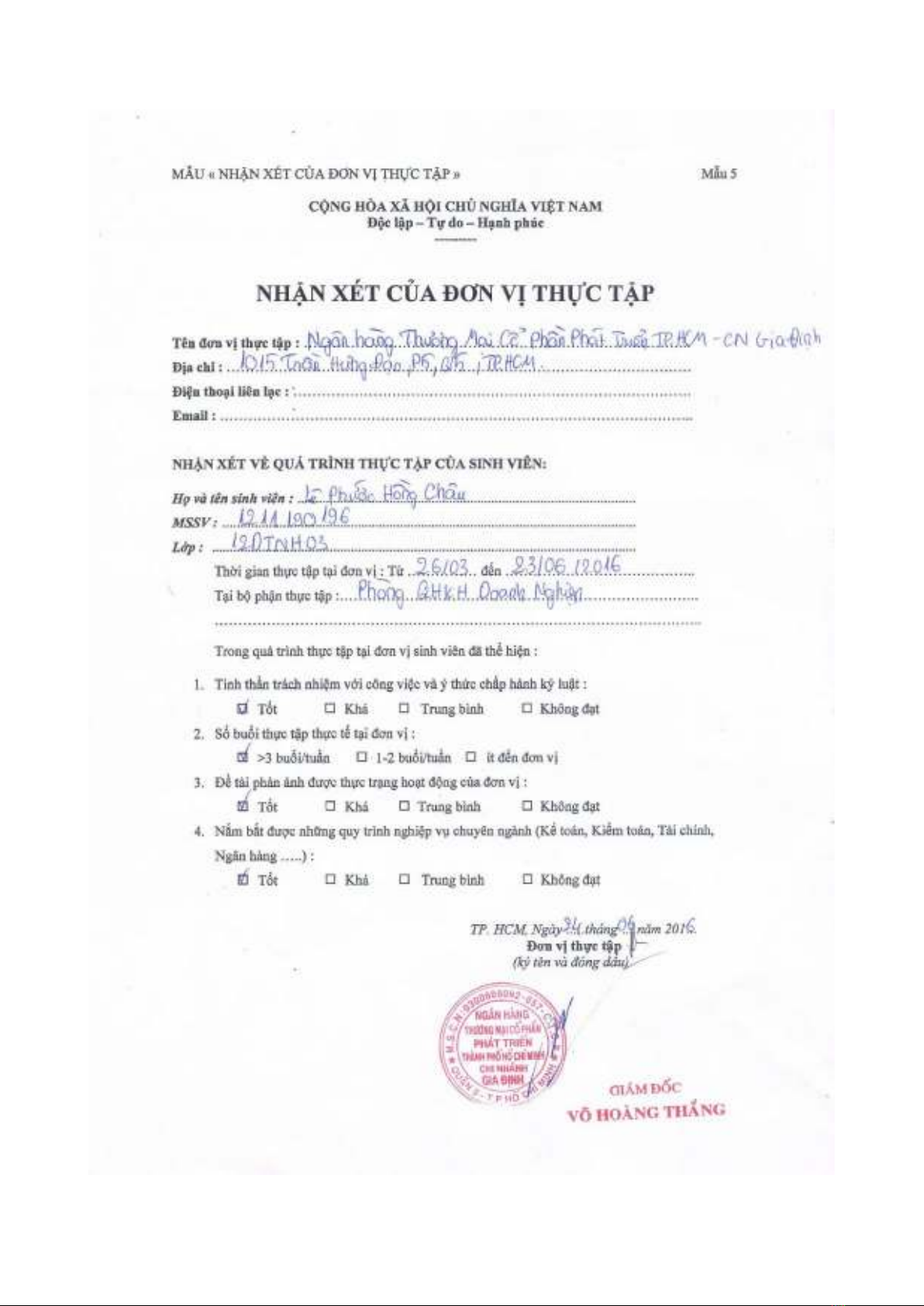

Cuố i cùng, em xin cả m ơ n Ban lãnh đạ o ngân hàng HDBank – CN Gia Đị nh đã đồ ng ý

tiế p nhậ n em vào thự c tậ p. Đặ c biệ t, em xin gở i lờ i cám ơ n đế n các anh (chị ) trong ngân

hàng đã cở i mở , hư ớ ng dẫ n em trong suố t thờ i gian thự c tậ p tạ i Ngân hàng.

Xin chân thành cám ơ n!

Tp.Hồ Chí Minh, ngày .... tháng 06 năm 2016