Tuyển tập Hội nghị Khoa học thường niên năm 2024. ISBN: 978-604-82-8175-5

455

SỬ DỤNG CHỈ BÁO KHỐI LƯỢNG ĐỂ XÁC ĐỊNH

BỐN GIAI ĐOẠN TRONG CHU KỲ GIÁ CỦA CỔ PHIẾU

Trần Khắc Ninh, Trần Quốc Hưng

Trường Đại học Thủy lợi, email: ninhtk@tlu.edu.vn

1. GIỚI THIỆU CHUNG

Giá cổ phiếu thể hiện sự đồng thuận, đó là

mức giá mà một người đồng ý mua còn người

khác đồng ý bán. Nếu kỳ vọng giá cổ phiếu

tăng, nhà đầu tư sẵn lòng mua vào, còn nếu kì

vọng giá cổ phiếu giảm, họ sẽ bán ra. Thực tế

cho thấy khi bước vào mỗi giai đoạn trong

chu kì giá của cổ phiếu, sẽ có những dấu hiệu

được bộc lộ qua sự thay đổi của khối lượng

giao dịch và chuyển động của giá hình thành

nên một xu hướng rõ ràng hơn. Vì vậy, nghiên

cứu này hướng tới mục tiêu cung cấp cơ sở lý

luận, các căn cứ khoa học nhằm tìm hiểu các

dấu hiệu của bốn giai đoạn trong chu kì giá

của cổ phiếu. Từ đó, các nhà đầu tư có thể xây

dựng các phương pháp để lựa chọn được thời

điểm mua cổ phiếu một cách hợp lý.

2. PHƯƠNG PHÁP NGHIÊN CỨU

2.1. Phương pháp nghiên cứu

Đối tượng nghiên cứu là mối quan hệ giữa

các khối lượng giao dịch với giá cổ phiếu ở

các giai đoạn trong chu kì giá của cổ phiếu.

Trong bài báo tác giả sử dụng một số phương

pháp nghiên cứu như: Phương pháp tổng

hợp, phân tích: Thu thập các số liệu về khối

lượng giao dịch, chỉ số VNIndex để xác định

mối quan hệ của khối lượng giao dịch và chỉ

số VNIndex trong mỗi giai đoạn giá của cổ

phiếu. Phương pháp nghiên cứu tổng quan từ

các nghiên cứu của các tác giả thế giới về các

dấu hiệu trong chu kì giá của cổ phiếu.

2.2. Khung phân tích

Steven B.Achelis (2011, tr.356) có viết

rằng: “Khối lượng giao dịch thấp cho thấy kì

vọng không rõ ràng xuất hiện trong giai đoạn

tích lũy. Khối lượng giao dịch thấp cũng xuất

hiện trong giai đoạn lưỡng lự tại đáy thị

trường. Khối lượng giao dịch cao thường xuất

hiện khi thị trường tạo đỉnh, nghĩa là có nhiều

nhà đầu tư cùng chung kì vọng giá sẽ tăng cao

hơn. Khối lượng giao dịch cao cũng thường

xuất hiện khi xu hướng mới bắt đầu. Trước khi

thị trường tạo đáy, khối lượng giao dịch

thường tăng trong giai đoạn bán hoảng loạn”.

Theo Wyckoff (2010) một chu kỳ thị trường sẽ

gồm bốn giai đoạn: Tích lũy - Tăng giá - Phân

phối - Giảm giá. Ý tưởng của Wyckoff là chu

kỳ chính là kết quả hành động của những nhà

đầu tư tổ chức - những người đã lên kế hoạch

hoạt động của mình trên thị trường để sử dụng

phản ứng không phù hợp của đám đông với

biến động giá, vì vậy chu kỳ Wyckoff có thể

chỉ đơn giản là một cách biểu đạt những biểu

hiện tâm lý bình thường của con người trên thị

trường. Khi nói đến phương pháp Wyckoff có

thể sẽ gây hiểu nhầm, vì ông không đưa ra một

hệ thống đơn giản hoặc một cách giao dịch

duy nhất. Thay vào đó, Wyckoff đã tạo ra một

phương pháp để hiểu niềm tin mua - bán của

các nhà giao dịch và tổ chức tầm cỡ thông qua

sự thay đổi của giá và khối lượng - mà đây

chính là dấu vết để lại từ hoạt động của

họ. Nếu một nhà giao dịch nhỏ lẻ có thể nhận

ra những dấu hiệu mà nhà đầu tư tổ chức để lại

trên thị trường, anh ta có thể điều chỉnh vị thế

của mình phù hợp với hoạt động và lợi ích của

họ; cuối cùng, chính áp lực mua - bán của các

dòng tiền lớn này mới thực sự làm thay đổi thị

trường. Cụ thể bốn giai đoạn trong chu kì giá

cổ phiếu sẽ có những dấu hiệu như sau: Giai

đoạn 1: Tích lũy; Đây là giai đoạn đầu tiên,

Tuyển tập Hội nghị Khoa học thường niên năm 2024. ISBN: 978-604-82-8175-5

456

khi nó bắt đầu, nhà đầu tư tổ chức sẽ mua cổ

phiếu với một số lượng nhỏ và mua trong

nhiều phiên nhằm gom được nhiều cổ phiếu

với giá rẻ nhất có thể. Giai đoạn tích lũy thông

thường ít gây ra biến động lớn trên thị trường.

Trong giai đoạn tích lũy, giá cổ phiếu thường

đi ngang khiến cho nhà đầu tư mất kiên nhẫn

mà bỏ qua cổ phiếu. Nhờ đó, nhà đầu tư tổ

chức có thể mua được số lượng cổ phiếu lớn

với giá thấp và có lợi nhuận khi thị trường tăng

mạnh. Một số dấu hiệu nhận biết như: Giá cổ

phiếu đi ngang trong một ngưỡng kháng cự và

hỗ trợ nhất định, giá trong ngày không biến

động nhiều. Khối lượng giao dịch ít với khối

lượng khớp rất thấp ở gần đường hỗ trợ và

tăng lên khi giá gặp kháng cự. Giai đoạn 2:

Tăng giá; Khi nhà đầu tư tổ chức đã tích lũy

đủ số lượng cổ phiếu đồng thời lượng cung

bên ngoài cũng dần cạn kiệt, lúc này nhà đầu

tư tổ chức sẽ cho thực hiện một phiên breakout

khiến giá cổ phiếu tăng mạnh. Giá cổ phiếu

tăng mạnh kèm theo khối lượng giao dịch lớn

sẽ thu hút nhà đầu tư mới chưa có cổ phiếu.

Lúc này, nhiều nhà đầu tư sẽ tranh mua cổ

phiếu bằng mọi giá, lượng cầu cao sẽ đẩy giá

cổ phiếu lên rất cao và nhà đầu tư tổ chức bắt

đầu bán cổ phiếu ra với giá cao hơn giá đã

mua gom ở vùng tích lũy. Tuy nhiên, giai đoạn

này sẽ có những thời điểm điều chỉnh 10-20%

giá trước khi tăng giá lại. Phiên điều chỉnh

được tạo ra dễ khiến nhà đầu tư mới khó có

thể xác định xu thế tiếp theo của nến giá. Một

số nhà đầu tư sẽ bán cổ phiếu sở hữu đi để

tránh rủi ro, thực chất, đây chỉ là những đợt

điều chỉnh ngắn hạn tạm thời. Sau đó, giá cổ

phiếu sẽ tiếp tục tăng mạnh tạo nên cảm giác

hối tiếc cho những nhà đầu tư đã bán. Nhiều

nhà đầu tư chấp nhận mua lại với mức giá cao

hơn do chính nhà đầu tư tổ chức bán. Một số

dấu hiệu nhận biết như: Xuất hiện sau giai

đoạn tích lũy sau khi giá tăng mạnh kèm khối

lượng giao dịch lớn chưa từng thấy ở giai đoạn

tích lũy. Giá cổ phiếu liên tiếp tăng với mức

cao trong ngày tạo ra những đáy mới cao hơn

đáy cũ. Giai đoạn 3: Phân phối; Phân phối là

quá trình nhà đầu tư tổ chức bán phần lớn cổ

phiếu của họ đang giữ với giá cao nhất có thể

để thu lợi nhuận. Giai đoạn phân phối cổ phiếu

diễn ra ngay sau giai đoạn giá tăng mạnh. Sau

khi đã đạt được lợi nhuận mục tiêu và số

lượng cổ phiếu lớn, nhà đầu tư tổ chức sẽ bán

ra để chốt lợi nhuận. Người mua cổ phiếu lúc

này thường là các nhà đầu tư nhỏ lẻ vào sau

với mong muốn tìm kiếm lợi nhuận khi thấy

giá cổ phiếu tăng liên tục. Lúc này, nhà đầu tư

tổ chức sẽ bán cổ phiếu ra một cách từ từ để

không gây biến động mạnh. Giá được giữ ở

mức không quá thấp so với đỉnh để nhiều nhà

đầu tư vào sau mua với hy vọng sẽ tăng giá.

Sau một thời gian, nhà đầu tư tổ chức tiến

hành bán ra toàn bộ cổ phiếu và tạo ra biến

động mạnh. Các nhà đầu tư nhỏ cũng sẽ bán

cổ phiếu bằng mọi giá khiến có giá cổ phiếu sẽ

giảm rất nhanh trong một vài phiên. Những

người còn lại giữ cổ phiếu với hy vọng giá sẽ

tăng trở lại, nhưng thực sự thì cổ phiếu đã

phân phối xong. Dấu hiệu của giai đoạn này là

tốc độ tăng giá của cổ phiếu bắt đầu có dấu

hiệu giảm dần, xuất hiện những ngày giảm

điểm mạnh với khối lượng giao dịch lớn. Giai

đoạn 4: Giảm giá; Giảm giá là giai đoạn xuất

hiện sau phân phối, nhà đầu tư tổ chức bán ra

hầu hết cổ phiếu để tái đầu tư, tạo ra chu kỳ

mới cho thị trường. Sau khi hoàn thành phân

phối cổ phiếu, nhà đầu tư tổ chức chỉ việc

quan sát các nhà đầu tư nhỏ lẻ tranh bán cổ

phiếu. Giai đoạn giảm giá tiếp theo sẽ diễn ra

trong một khoảng thời gian khá dài. Khối

lượng giao dịch lúc này tương đối thấp do các

nhà đầu tư lớn không mua vào và những nhà

đầu tư nhỏ lẻ cũng do thua lỗ quá nhiều nên

không muốn bán ra. Đây là sự kết thúc cho

một vòng quy trình hoạt động của cổ phiếu

theo mô hình Wyckoff. Khi nhà đầu tư tổ chức

đã xác định được mức giá hấp dẫn để mua cổ

phiếu, họ lại bắt đầu công cuộc mua gom mã

cổ phiếu mới trong thời gian dài và bắt đầu

giai đoạn tích lũy mới. Một số dấu hiệu nhận

biết như: Mẫu hình giá có dạng bậc thang đi

xuống, tức là liên tiếp có đáy thấp hơn và đỉnh

thấp hơn. Khối lượng giao dịch tăng vọt vào

những ngày giảm giá, trong khi đó khối lượng

giao dịch nằm ở mức thấp vào những ngày

tăng giá.

Tuyển tập Hội nghị Khoa học thường niên năm 2024. ISBN: 978-604-82-8175-5

457

3. KẾT QUẢ NGHIÊN CỨU

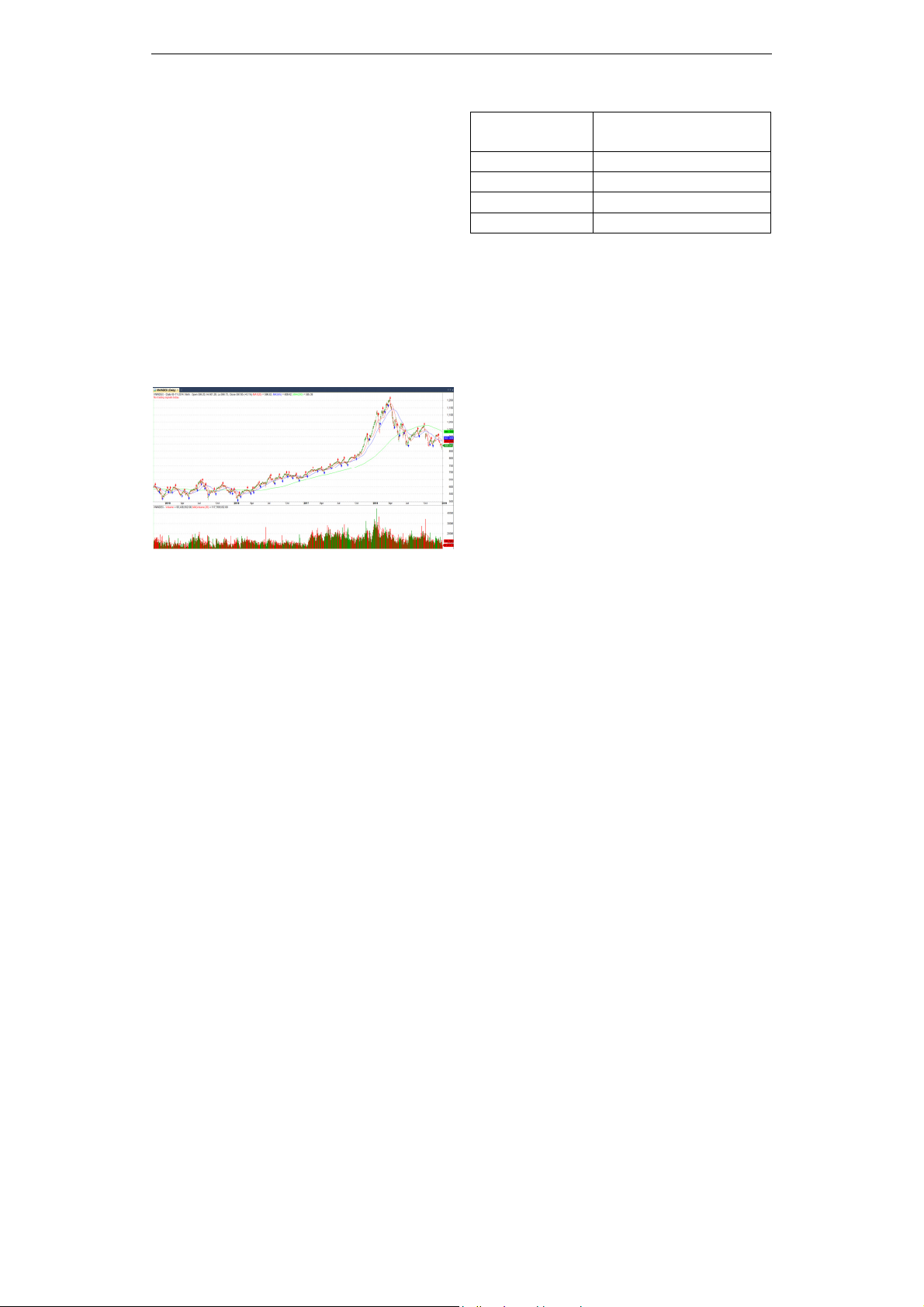

Giai đoạn tích lũy: Chứng khoán Việt

Nam biến động khá mạnh từ năm 2010, trong

giai đoạn từ năm 2015 đến tháng 7 năm

2016, chỉ số VNIndex chỉ dao động quanh

mức 500-650 điểm và khối lượng giao dịch

chỉ dưới 200 triệu cổ phiếu.

Giai đoạn tăng giá: Sau hơn 1 năm tích

lũy, chỉ số VnIndex bắt đầu tăng mạnh phá

vỡ mức kháng cự 650 điểm kèm theo khối

lượng giao dịch lớn và tiếp tục xu hướng tăng

trong 2 năm sau đó. Đến đầu tháng 1 năm

2018, sau khi khối lượng giao dịch tăng

mạnh lên mức 450 triệu cổ phiếu vào ngày

25/1/2018, chỉ số VnIndex (hình 1) lần lượt

vượt qua các mốc 1.000 điểm; 1.100 điểm.

Hình 1. VNI giai đoạn 2015-2018

Giai đoạn phân phối: Sau khi chỉ số

VNIndex vượt qua mốc 1.100 điểm thì xuất

hiện 2 phiên phân phối mạnh trong 2 ngày

liên tiếp 05 và 06/02/2018 với khối lượng

giao dịch lần lượt là 248 triệu cổ phiếu và

364 triệu cổ phiếu kéo chỉ số VnIndex xuống

dưới mức 1000 điểm. Đây là dấu hiệu cho

thấy đỉnh của đợt tăng trưởng đã gần kề, khi

mà sau một khoảng thời gian tăng trưởng

trong 2 năm, lúc này giai đoạn phân phối của

cổ phiếu đã bắt đầu hình thành. Từ tháng 2

đến tháng 4 năm 2018, một đợt hồi phục xuất

hiện đã giúp thị trường tăng trở lại mức 1100

điểm và đạt đỉnh ở mức 1200 điểm vào ngày

09/04/2018, tuy nhiên trong đợt hồi phục này

lại xuất hiện thêm đến 4 phiên phân phối lớn

như trong bảng 1. Sau khi đạt đỉnh ở mức

1200 điểm, xu hướng tăng của cổ phiếu đảo

chiều, giai đoạn phân phối đã kết thúc và mở

ra giai đoạn cuối của chu kì giá.

Bảng 1. Khối lượng giao dịch VnIndex

trong 4 phiên phân phối

Phiên giao dịch Khối lượng giao dịch

(cổ phiếu)

05/03/2018 253.000.000

23/03/2018 237.000.000

10/04/2018 247.000.000

11/04/2018 248.000.000

Giai đoạn giảm giá và tiếp tục chu kì mới:

Từ tháng 4/2018 đến tháng 7/2018, chỉ số

VnIndex đã giảm từ 1200 điểm xuống mốc

900 điểm, mặc dù có một số đợt tăng lại lên

1000 điểm, nhưng với khối lượng giao dịch

thấp trong những phiên tăng điểm đó (200

triệu cổ phiếu) khiến xu thế này không thể

tiếp tục và liên tục giữ ở mức 1000 điểm đến

hết năm 2019, điều này cũng cho thấy sự kết

thúc giai đoạn 4 trong chu kì giá của cổ phiếu

và bắt đầu chu kì mới trong giai đoạn 2019-

2023, cụ thể VNIndex tích lũy từ mốc 1000

điểm năm 2019, đạt đỉnh 1500 điểm ở đầu

năm 2022 sau đó phân phối và giảm về mốc

900 điểm ở đầu năm 2023 và tái tích lũy ở

mức 1000-1250 đến đầu năm 2024.

4. KẾT LUẬN

Việc nghiên cứu chu kì nói chung và chu kì

giá nói riêng là thật sự cần thiết. Mặc dù việc

nghiên cứu 4 giai đoạn trong chu kì giá của cổ

phiếu không nhằm mục đích cho việc định

thời điểm. Thay vào đó, điều hữu ích nhất mà

bốn giai đoạn này mang lại là giúp các nhà

đầu tư nhận ra một cổ phiếu đang ở giai đoạn

nào trong chu kì giá, từ đó các nhà đầu tư có

thể tiến hành nghiên cứu sâu hơn và chính xác

hơn về hành động giá trong giai đoạn mà cổ

phiếu đang trải qua. Một cổ phiếu có thể trải

qua chu kì giá trong nhiều lần. Với sự nghiên

cứu và hiểu biết về chu kì giá sẽ giúp các nhà

đầu tư vạch ra được nhiều chiến lược đầu tư

hợp lý trong mỗi giai đoạn của giá cổ phiếu.

5. TÀI LIỆU THAM KHẢO

[1] Ruben Villahermosa Chaves (2010), “The

Wyckoff methodology in depth”, The

McGraw-Hill Companies, Inc.

![Câu hỏi trắc nghiệm và bài tập Thị trường chứng khoán [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260127/hoahongcam0906/135x160/57691769497618.jpg)