9/12/2012

1

THUẾ VÀ HỆ THỐNG THUẾ

VIỆT NAM

CHƯƠNG 5: THUẾ XUẤT NHẬP KHẨU

Chương 5: Thuế xuất nhập khẩu

Thuế xuất nhập khẩu

A

Thuế TTĐB cho hàng XNK

B

Thuế VAT áp dụng cho hàng XNK

C

A. Thuế xuất nhập khẩu

Khái niệm

Phạm vi áp dụng

I

II

Biểu thuế, thuế suất

Căn cứ tính thuế

Miễn, giảm, hoàn lại, truy thu thuế XNK

III

IV

V

A. Thuế xuất nhập khẩu

Khái niệm

Phạm vi áp dụng

I

II

Biểu thuế, thuế suất

Căn cứ tính thuế

Miễn, giảm, hoàn lại, truy thu thuế XNK

III

IV

V

1. Khái niệm:

ThuếThuếxuấtxuấtkhẩu,khẩu, nhậpnhậpkhẩukhẩu

làlà

mộtmột

loạiloại

thuếthuế

quanquan

đánhđánh

làlà

mộtmột

loạiloại

thuếthuế

quanquan

đánhđánh

vàovào hànghàng mậumậudịch,dịch, phiphi mậumậu

dịchdịch,,khikhi hànghàng hóahóa điđi quaqua

khukhu vựcvựchảihải quanquan củacủamộtmột

nướcnước

2. Đặc điểm

Thuế xuất nhập khẩuThuế xuất nhập khẩu

Thuế

gián thu

Ngoại

thương

Yếu tố

quốc tế

9/12/2012

2

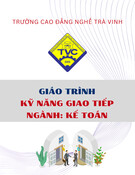

Yếu tố quốc tế

Các cam kết thuế quan ưu đãi đặc biệt của Việt Nam

14

16

18

ình

MFN

0

2

4

6

8

10

12

14

2005 2006 2007 2008 2010 2015 2018 2021 2023

Năm áp dụng

Thuế suất trung b

MFN

ACFTA

AKFTA

AJCEP

AFTA

3. Phân loại

MỤCĐÍCH

MỤC

ĐÍCH

Thuế tạo nguồn thu Thuế trừng phạt

Thuế bảo hộ

3. Phân loại

LUỒNG

DI CHUYỂN

DI

CHUYỂN

HÀNG HÓA

Thuế xuất khẩuThuế nhập khẩu

Thuế quá cảnh,chuyển khẩu

3. Phân loại

CÁCH THỨC

ĐÁNH THUẾ

Thuế tuyệt đốiThuế tương đối

Thuế hỗn hợp

4.Tác dụng của thuế XNK

a) Tạo nguồnthuchoNSNN

b) ThuếXNK góp phầnbảovệvà phát triển

sảnxuất trong nước

c) Hướng dẫn tiêu dùng trong nước

d)

Thuế

quan

góp

phần

thực

hiện

chính

sách

d)

Thuế

quan

góp

phần

thực

hiện

chính

sách

đối ngoạicủaNhànước

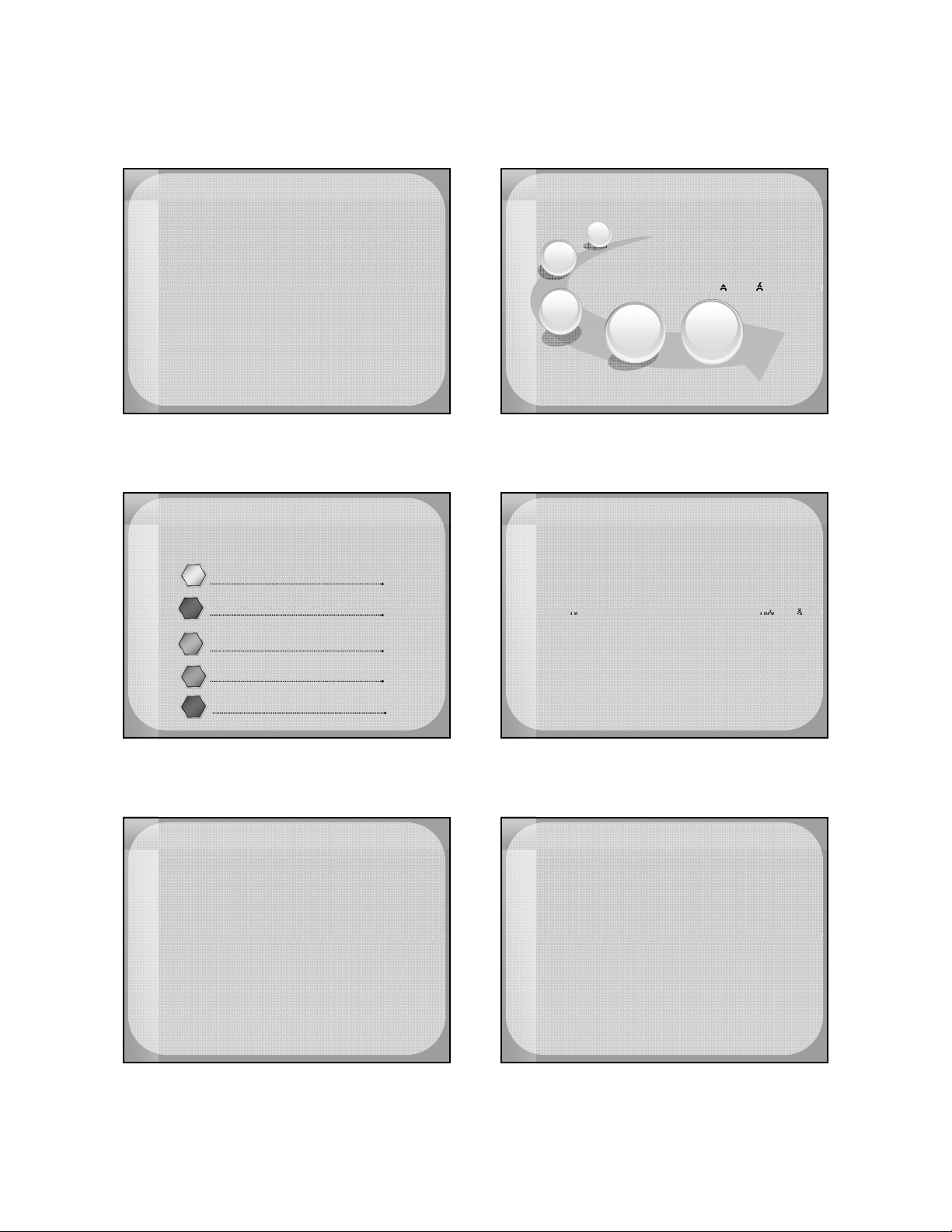

Thu thuế XNK trong NSNN

9/12/2012

3

Thuế quan là một công cụ để thực

hiện chính sách tự do hóa thương mại

Thuế hóa

Ràng buộc thuế

Cắt giảm thuế

5. Quá trình hình thành và phát triển của luật thuế

XNK ở VN

LuậtthuếXNKLuậtthuếXNK

1991

1951

Luật

thuế

XNKLuật

thuế

XNK

1998

1993

2005

A. Thuế xuất nhập khẩu

Khái niệm

Phạm vi áp dụng

I

II

Biểu thuế, thuế suất

Căn cứ tính thuế

Miễn, giảm, hoàn lại, truy thu thuế XNK

III

IV

V

Văn bản pháp lý:

LuậtthuếXNK 2005

Nghịđịnh 87/2010/NĐ–CP ngày 13/8 hướng dẫnthực

hiệnluậtthuếXNK

Nghịđịnh 40/2007/NĐ–CP ngày 16/3/2007 và thông tư

205/2010/TT-BTC ngày 15/12/2010 vềxác định trịgiá

hải quan

Thông

tư

194

/

2010

/TT

-

BTC

ngày

6

/

12

/

2010

hướng

dẫn

Thông

tư

194

/

2010

/TT

-

BTC

ngày

6

/

12

/

2010

hướng

dẫn

làm thủtụchải quan và quảnlýthuế

Thông tưsố157/2011/TT-BTC củaBộTài chính quy

định mứcthuếsuấtcủaBiểuthuếxuấtkhẩu, Biểuthuế

nhậpkhẩuưuđãi theo danh mụcmặt hàng chịuthuế

Thông tư07/2011/TT-BCT củaBộCông Thương quy

định Danh mụchàngtiêudùngđể phụcvụviệcxácđịnh

thờihạnnộpthuếnhậpkhẩu

Thông tư15/2012/TT-BTC vềmẫutờkhai hàng XNK

II. Phạm vi áp dụng:

1. Đối tượng nộp thuế XNK:

a)Chủ hàng hoáxuất khẩu, nhập khẩu;

b) Tổ chức nhận ủy thác xuất nhập khẩu hàng

hóa

c) C

á

nhân c

ó

h

à

ng ho

á

xuấtkhẩunhậpkhẩu

c)

C

á

nhân

c

ó

h

à

ng

ho

á

xuất

khẩu

,

nhập

khẩu

Luật thuế XNK 2005: thương nhân nước ngoài

không có hiện diện thương mại tại Việt Nam

Đối tượng được ủy quyền, bảo lãnh và nộp thay

thuế

a) Đại lý làm thủ tục hải quan

b) Doanh nghiệp cung cấp dịch vụ bưu chính, dịch

vụ chuyển phát nhanh quốc tế;

1. Đối tượng nộp thuế XNK

c) Tổ chức tín dụng hoặc tổ chức khác hoạt động

theo quy định của Luật Các tổ chức tín dụng

trong trường hợp bảo lãnh, nộp thay thuế cho đối

tượng nộp thuế.

9/12/2012

4

2. Đối tượng chịu thuế XNK

Hàng hoá xuất khẩu, nhập khẩu qua cửa khẩu,

biên giới Việt Nam

Hàng hoá được đưa từ thị trường trong nước

vào khu

p

hi thuế

q

uan và từ khu

p

hi thuế

q

uan

II. Phạm vi áp dụng:

p q p q

vào thị trường trong nước

Khu phi thuế quan bao gồm: khu chế xuất, doanh

nghiệp chế xuất, kho bảo thuế, khu bảo thuế, kho

ngoại quan, khu kinh tế thương mại đặc biệt, khu

thương mại - công nghiệp và các khu vực kinh tế

khác được thành lập theo Quyết định của Thủ

tướng Chính phủ

3.Đối tượng không chịu thuế XNK

Hàng hoá vận chuyển quá cảnh qua cửa khẩu,

biên giới

Hàng hoá viện trợ nhân đạo, hàng hoá viện trợ

khôn

g

hoàn l

ạ

i

II. Phạm vi áp dụng:

gạ

Hàng hoá từ khu phi thuế quan xuất khẩu ra

nước ngoài; hàng hoá nhập khẩu từ nước ngoài

vào khu phi thuế quan và chỉ sử dụng trong khu

phi thuế quan; hàng hoá đưa từ khu phi thuế

quan này sang khu phi thuế quan khác

Hàng hóa là dầu khí thuộc thuế tài nguyên khi

xuất khẩu

III. Biểu thuế, thuế suất

1. Phân loại biểu thuế theo mức độ ưu đãi:

1.1 Thuế suất ưu đãi (MFN)

Đối tượng áp dụng: hàng hóa từ các nước thành viên

WTO và các nước có thỏa thuận MFN với Việt Nam.

Điều kiện:

12Thuếsuấtưuđãi đặcbiệt

1

.

2

Thuế

suất

ưu

đãi

đặc

biệt

Đối tượng áp dụng: hàng hóa từ các nước có thỏa

thuận song phương, đa phương về FTA, liên minh

thuế quan, liên minh tiền tệ…

Điều kiện áp dụng: C/O, hàng hóa nằm trong DM

1.3 Thuế suất thông thường:

Đối tượng áp dụng: hàng hóa từ các nước không có

thỏa thuận.

2. Cấu tạo biểu thuế

2.1 Thuế nhập khẩu

2.1.1 Biểu thuế nhập khẩu ưu đãi

a) Biểu thuế ưu đãi theo tỷ lệ phần trăm

Mã hàng Mô tảhàng hóa Thuếsuất(%)

01 01

N

gự

a

,

lừa

,

la sốn

g

01

.

01

gự

,

,

g

0101 10 00 -Loạithuầnchủng để làm

giống

0

0101 90 -Loại khác:

0101 90 30 --Ngựa5

0101 90 90 --Loại khác 5

a) Biểu thuế nhập khẩu ưu đãi tương đối

Thông tư 157/2011/TT-BTC về biểu thuế suất

theo danh mục mặt hàng chịu thuế

Adobe Acrobat

Document

Microsoft Office

e

l 97-2003 Works

h

Document

b)Biểu thuế nhập khẩu ưu đãi theo mức thuế tuyệt đối

Quyết định 36/2011/QĐ-TTg ngày 29/06/2011

Thông tư 116/2011/TT-BTC hướng dẫn thực hiện

Quyết định số 36/2011/QĐ-TTg

Mô tảmặt hàng Mã số trong Biểu thuế

nhập khẩu ưu đãi

Đơn vị

tính

Mứcthuế

(USD)

1

X

từ

9

hỗ

ồi

tở

2. Cấutạobiểuthuế

Compressed

(zipped) Folder

1

.

X

e

từ

9

c

hỗ

ng

ồi

t

r

ở

xuống, kểcảlái xe, có

dung tích xi lanh động cơ:

-Dưới 1.000 cc 8703 Chiếc 3.500

-Từ1.000 cc đếndưới

1.500 cc

8703 Chiếc 8.000

2. Xe từ10–15chỗngồi,

kểcảlái xe

-Dưới 2.000 cc 8702 Chiếc 9500

- Trên 2.000 cc-> 3.000 cc 8702 Chiếc 13.000

- Trên 3.000 cc 8702 Chiếc 17.000

9/12/2012

5

c) Biểu thuế nhập khẩu ưu đãi hỗn hợp (kết hợp thuế

theo giá và theo lượng):

Mức thuế nhập khẩu xe ôtô chở người dưới 09 chỗ ngồi

(kể cả lái xe), mã số 8703 trong Biểu thuế nhập khẩu ưu

đãi xác định như sau:

Đối với xe ôtô loại có dung tích xi lanh từ 1.500cc đến

dới 2 500

2. Cấu tạo biểu thuế

d

ư

ới

2

.

500

cc:

Mức thuế nhập khẩu = X + 5.000 USD

Đối với xe ôtô có dung tích xi lanh từ 2.500cc trở lên:

Mức thuế nhập khẩu = X + 15.000 USD

Trong đó X là: Giá tính thuế xe ôtô đã qua sử dụng nhân

(x) với mức thuế suất của dòng thuế xe ôtô mới cùng loại

thuộc Chương 87 trong Biểu thuế nhập khẩu ưu đãi có

hiệu lực tại thời điểm đăng ký tờ khai hải quan.

Ví dụ biểu thuế hỗn hợp:

Một doanh nghiệpnhậpkhẩu01xehơi4chỗ

ngồiđã qua sửdụng từHoa Kỳ, dung tích xi

lanh 2200cc, tương ứng vớimãHSlà:

8703239300. Giá nhậpkhẩuvềđếncảng Cát

Lái là 10.000 USD, xác định sốthuếnhậpkhẩu

phải

nộp

cho

chiếc

xe

:

phải

nộp

cho

chiếc

xe

:

Mứcthuếsuấtcủaxemớitương ứng trong biểu

thuếsuấtưuđãi MFN là : 82%.

Mứcthuếnhậpkhẩuphảinộpchochiếcxehơi

đã qua sửdụng là:

(10.000 USD x 82%) + 5000 USD = 13.200 USD

Nếu tính theo mứcthuếtheo quyếtđịnh 69/2006/QĐ-TTg

thì sốthuếphảinộp là: 15.000 USD

2.1.2 Biểuthuếnhậpkhẩuưuđãi đặcbiệt

Thông tư58/2010/TT-BTC vềbiểuthuếnhập

khẩuưuđãi đặcbiệt ASEAN-ẤnĐộ

Thông tư217/2009/TT-BTC vềbiểuthuếnhập

khẩu ASEAN-ÚC-NEWZELAND

Thông

tư

158

/

2009

/TT

-

BTC

về

biểu

thuế

nhập

2. Cấu tạo biểu thuế

Thông

tư

158

/

2009

/TT

-

BTC

về

biểu

thuế

nhập

khẩuưuđãi đặcbiệt VN-NhậtBản

Thông tư161/2011/TT-BTC vềbiểuthuếnhập

khẩuưuđãi đặcbiệt theo hiệpđịnh ATIGA

Thông tư162/2011/TT-BTC vềbiểuthuếnhập

khẩuưuđãi đặcbiệt theo hiệpđịnh ACFTA

Thông tư163/2011/TT-BTC vềbiểuthuếnhập

khẩuưuđãi đặcbiệt theo hiệpđịnh AKFTA

2.1.3 Biểu thuế suất thông thường:

Công thức tính: thuế suất ưu đãi x 150%

2. Cấu tạo biểu thuế

2.1.4 Biểu thuế nhập khẩu theo hạn ngạch thuế

quan: Thông tư 188/2009/TT-BTC ngày 29/9/2009

Mã hàng Mô tảhàng hóa Thuế suất ngoài hạn

ngạch (%)

2009 2010 2011 Từ

2012

trở đi

2. Cấu tạo biểu thuế

trở

đi

04.07 Trứng chim và trứng gia cầm

nguyên vỏ, tươi, đã bảo quản,

hoặc đã làm chín

-Loại khác:

0407 00 91 - - Trứng gà 80 80 80 80

0407 00 92 - - Trứng vịt80808080

1701 99 11 - - - - Đường trắng 94 91 88 85

2.2 Biểu thuế xuất khẩu:

Không phân loại ưu đãi, áp dụng chung một biểu

thuế suất duy nhất.

2.2.1 Biểu thuế xuất khẩu tuyệt đối

STT

Giá

xuất

khẩu

(USD/

tấn

)

Mứcthuế

2. Cấu tạo biểu thuế

STT

Giá

xuất

khẩu

(USD/

tấn

)

Mức

thuế

tuyệt đối

(USD/tấn)

1Từ 100 USD đến dưới 120 USD 35

2Từ 120 USD đến dưới 140 USD 50

3Từ 140 USD đến dưới 160 USD 60

4Từ 160 USD trở lên 70

Lưu ý: Biểu thuế đã hết hiệu lực

![Đề thi trắc nghiệm chuyên ngành Ngạch chuyên viên, kiểm tra viên thuế [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2014/20140808/hoangbkv91/135x160/6961407491126.jpg)