Phụtrách: TS. Đinh Bá Hùng Anh

Tel: 01647.077.055/090.9192.766

Mail: anhdbh_ise7@yahoo.com

Phân tích Định lượng

Lý thuyết ra quyết định

Có sáu bước cơ bản trong quá trình ra quyết định

Bước 1: Xác định vấn đề.

Bước 2: Tìm các phương án có thể để đưa ra các quyết định tương ứng.

Bước 3: Xác định các kết quả có thể xảy ra theo các tình huống khác nhau.

Bước 4: Xác định chi phí hay lợi ích thu được ứng với tổ hợp từng tình huống

kết quả và từng phương án.

Bước 5: Xác định môi trường và lựa chọn một mô hình ra quyết định phù hợp.

Bước 6: Sử dụng mô hình và ra quyết định.

Chương 1: Lý thuyết ra quyết định

Nhà đầu tư xem xét đầu tư 10 tỷ đồng

(a) Thị trường chứng khoán

(b) Gửi ngân hàng với lãi suất cố định 9%/năm.

Kết quả đầu tư chứng khoán:

(1) Thị trường chứng khoán lạc quan (optimistic): lợi tức 14%/năm

(2) Bình thường (moderate) lợi tức 9% (= gửi ngân hàng)

(3) Bi quan (Pessimistic) lợi tức = 0 (bảo toàn vốn)

Cho xác suất để thị trường có viễn cảnh lạc quan (0,3), bình thường (0,5)

và bi quan (0,2).

Hãy ra quyết định đầu tư?

Bài toán 1:

Lý thuyết ra quyết định

Bước 1. Vấn đề: quyết định đầu tư hay không. Nếu có thì đầu tư vào chứng

khoán hay ngân hàng?

Bước 2. Các phương án có thể chọn lựa là:

•Phương án 1: Gửi toàn bộ số tiền vào ngân hàng

•Phương án 2: Đầu tư chứng khoán

•Phương án 3. Không đầu tư.

Bước 3. Các tình huống kết quả có thể xảy ra:

-Thị trường lạc quan

-Thị trường bình thường

-Thị trường bi quan

Bước 4. Xác định lợi ích - chi phí của từng phương án

Lợi tức theo phương án được biểu diễn qua bảng ra quyết định (Decision Table)

Lý thuyết ra quyết định

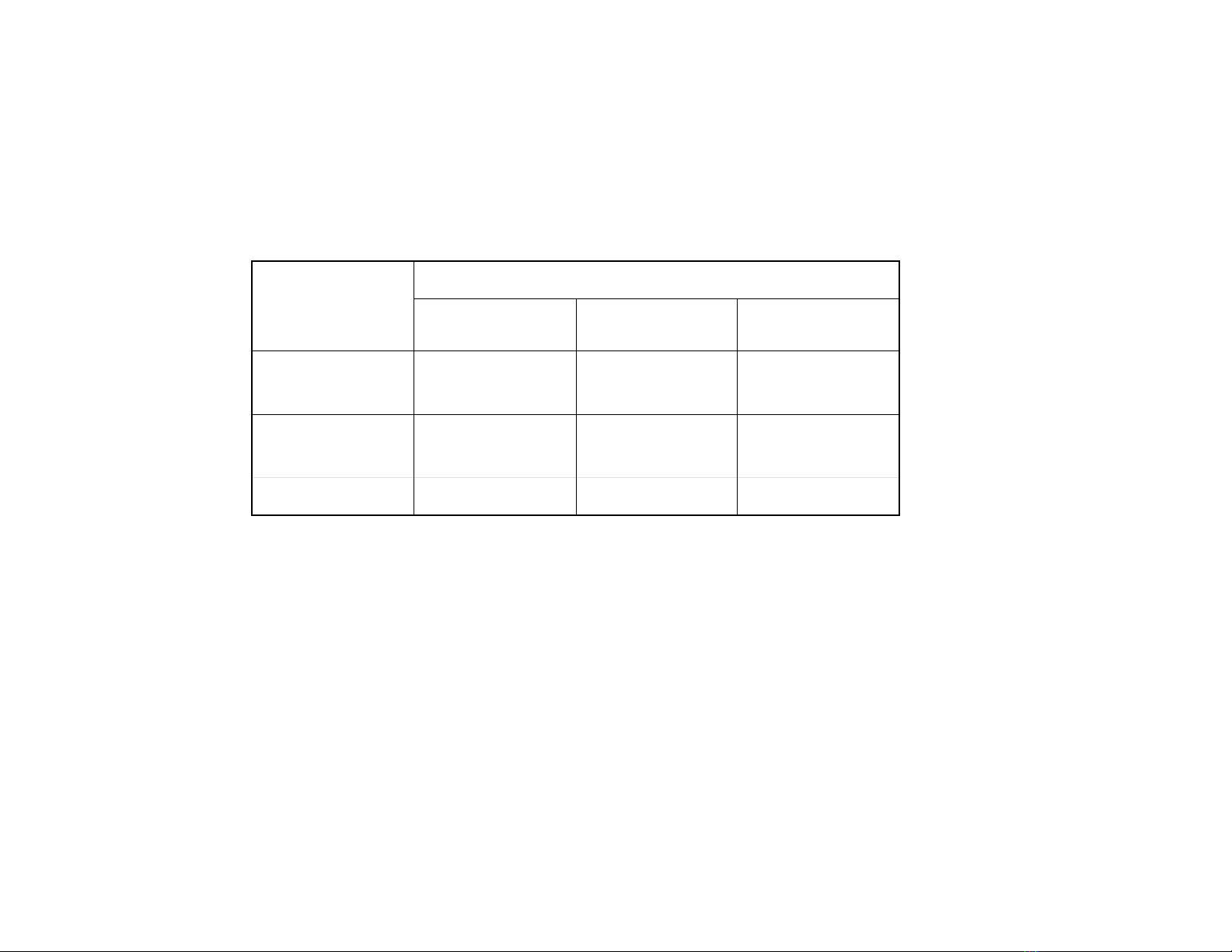

Bảng 1. Bảng ra quyết định

Đvt: tỷ VND

Các phương

án

Các trạng thái tự nhiên (state of nation)

Lạc quan Bình thường Bi quan

Gửi ngân

hàng

0,9 0,9 0,9

Mua chứng

khoán

1,4 0,9 0

Không đầutư000

Bước 5. Xác định môi trường ra quyết định: Xác định, rủi ro, không xác định

Bước 6. Lựa chọn mô hình và ra quyết định.

Lý thuyết ra quyết định

![Bài tập Kinh tế học đại cương [kèm lời giải/ đáp án/ chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250115/sanhobien01/135x160/59331768473355.jpg)

![Tài liệu hướng dẫn ôn tập và kiểm tra Kinh tế vi mô [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250611/oursky03/135x160/28761768377173.jpg)