1

1.6. Thị trường ngoại hối

• Khái niệm ngoại hối và thị trường ngoại hối

•Đặc điểm thị trường ngoại hối

•Chức năng thị trường ngoại hối

•

Thành viên tham gia thịtrường ngoạihối

Thành

viên

tham

gia

thị

trường

ngoại

hối

• Phân loại thị trường ngoại hối

• Các giao dịch trên thị trường ngoại hối

•Thị trường ngoại tệ liên ngân hàng Việt Nam

•Chế độ quản lý ngoại hối của Việt Nam

Ngoại hối

Ngoại hối (the foreign exchange) bao gồm các

phương tiện thanh toán được sử dụng trong thanh

toán quốc tế:

•Ngoại tệ: tiền nước ngoài như tiền mặt (tiền kim

loại, tiền giấy), tiền tín dụng (séc du lịch, tiền điện

ử ề ả

t

ử

, ti

ề

n trên tài kho

ả

n...).

• Các giấy tờ có giá ghi bằng ngoại tệ (ngân phiếu,

tín phiếu, cổ phiếu, trái phiếu,...).

• Các phương tiện thanh toán quốc tế ghi bằng

ngoại tệ (hối phiếu, kỳ phiếu, séc thương mại,...)

•Đồng tiền quốc gia do người không cư trú nắm

giữ.

Ngoại hối

• Vàng tiêu chuẩn quốc tế: Việt Nam quy định là

vàng khối, vàng thỏi có chất lượng từ 99,5% và

khối lượng từ 1 kg trở lên, có nhãn hiệu của nhà

sản xuất vàng được Hiệp hội vàng, Sở giao dịch

vàng quốc tế công nhận.

London Bullion Market Association quy định đơn

vị giao dịch tại the London Bullion Market là 1

ounce vàng tinh khiết/nguyên chất (pure gold).

Khách hàng trả tiền theo hàm lượng vàng tinh

khiết chứ không phải theo trọng lượng của thỏi

vàng. Vàng 24 carat/Karat (viết tắt là ct/K) là

vàng tinh khiết với hàm lượng vàng là 999.9%.

2

Ngoại hối

Theo Pháp lệnh ngoại hối 2005, ngoại hối bao gồm:

•Đồng tiền của quốc gia khác hoặc đồng tiền chung châu Âu và

đồng tiền chung khác được sử dụng trong thanh toán quốc tế

và khu vực (sau đây gọi là ngoại tệ);

•Phương tiện thanh toán bằng ngoại tệ, gồm séc, thẻ thanh

toán, hối phiếu đòi nợ, hối phiếu nhận nợ và các phương tiện

thanh toán khác;

thanh

toán

khác;

•Các loại giấy tờ có giá bằng ngoại tệ, gồm trái phiếu Chính

phủ, trái phiếu công ty, kỳ phiếu, cổ phiếu và các loại giấy tờ có

giá khác;

• Vàng thuộc dự trữ ngoại hối nhà nước, trên tài khoản ở nước

ngoài của người cư trú; vàng dưới dạng khối, thỏi, hạt, miếng

trong trường hợp mang vào và mang ra khỏi lãnh thổ Việt Nam;

•Đồng tiền của nước Cộng hoà xã hội chủ nghĩa Việt Nam trong

trường hợp chuyển vào và chuyển ra khỏi lãnh thổ Việt Nam

hoặc được sử dụng trong thanh toán quốc tế.

Trạng thái ngoại tệ

• Các giao dịch làm phát sinh sự chuyển giao

quyền sở hữu về ngoại tệ làm phát sinh trạng

thái ngoại tệ (exchange position).

•Thời điểm phát sinh trạng thái ngoại tệ là thời

đi

ể

m k

ý

kết hợ

p

đồn

g

chứ khôn

g

p

hải thời đi

ể

m

ý p g gp

thanh toán.

•Trạng thái ngoại tệ trường (long position) phát

sinh khi các giao dịch làm tăng quyền sở hữu về

một ngoại tệ (mua ngoại tệ).

•Trạng thái ngoại tệ đoản (short position) phát

sinh khi các giao dịch làm giảm quyền sở hữu

về một ngoại tệ (bán ngoại tệ).

Trạng thái ngoại tệ ròng

•Trạng thái ngoại tệ ròng (net exchange position) là

chênh lệch giữa doanh số phát sinh trạng thái

ngoại tệ trường và trạng thái ngoại tệ đoản đối với

ngoại tệ trong một thời kỳ nhất định.

NEPt= LEPt– SEPt

NEP

=NEP

+LEP

SEP

NEP

t

=

NEP

t-1

+

LEP

t

–

SEP

t

• NEP > 0 (trạng thái ngoại tệ trường ròng): đồng nội

tệ mất giá (tỷ giá tăng), ngân hàng lãi, đồng nội tệ

lên giá (tỷ giá giảm), ngân hàng lỗ.

• NEP < 0 (trạng thái ngoại tệ đoản ròng): đồng nội

tệ mất giá (tỷ giá tăng), ngân hàng lỗ, đồng nội tệ

lên giá (tỷ giá giảm), ngân hàng lãi.

• NEP = 0: không phát sinh lỗ lãi khi tỷ giá thay đổi.

3

Khái niệm thị trường ngoại hối

•Thị trường ngoại hối cung cấp cấu trúc vật chất

và thể chế thông qua đó đồng tiền của một nước

được trao đổi lấy đồng tiền của nước khác, qua

đó tỉ lệ trao đổi giữa các đồng tiền được xác

ố

định và các giao dịch ngoại h

ố

i được hoàn

thành.

•Ngắn gọn, thị trường ngoại hối là nơi các đồng

tiền quốc gia khác nhau có thể trao đổi (mua

hoặc bán) với nhau, qua đó tỷ giá hối đoái được

xác định.

Đặc điểm thị trường ngoại hối

• Không nhất thiết phải tập trung tại một vị trí địa

lý hữu hình nhất định mà có thể diễn ra ở bất cứ

đâu nơi mà các chủ thể kinh tế có thể mua hoặc

bán các đồng tiền khác nhau thông qua điện

thoại, telex, fax, máy tính...). Do đó nó mang tính

chất quốc tế hơn là quốc gia và nó còn được gọi

là thị trường không gian (space market).

•Đây là thị trường toàn cầu hay thị trường không

ngủ do có sự chênh lệch về múi giờ nên các

giao dịch được diễn ra suốt ngày đêm.

4

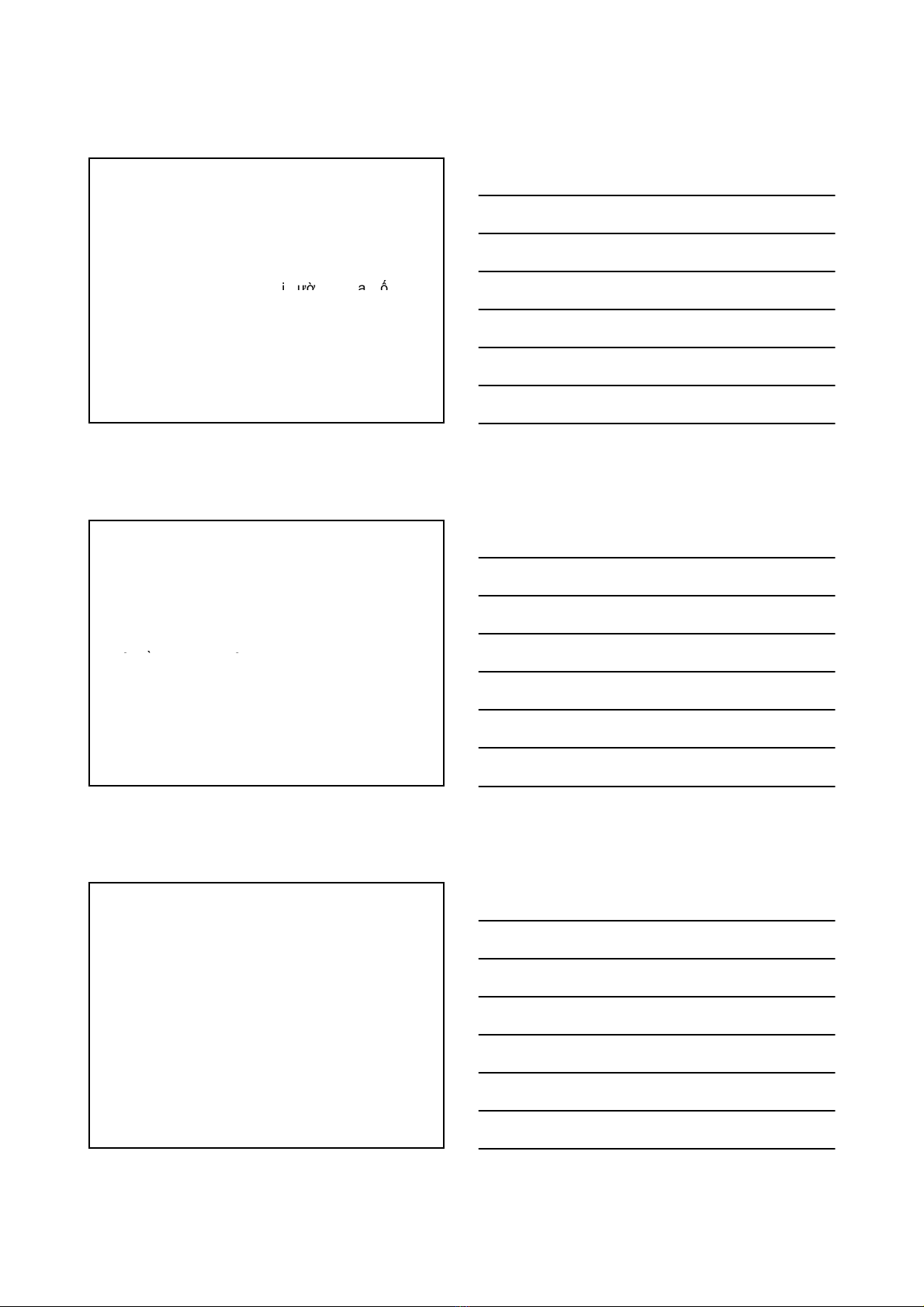

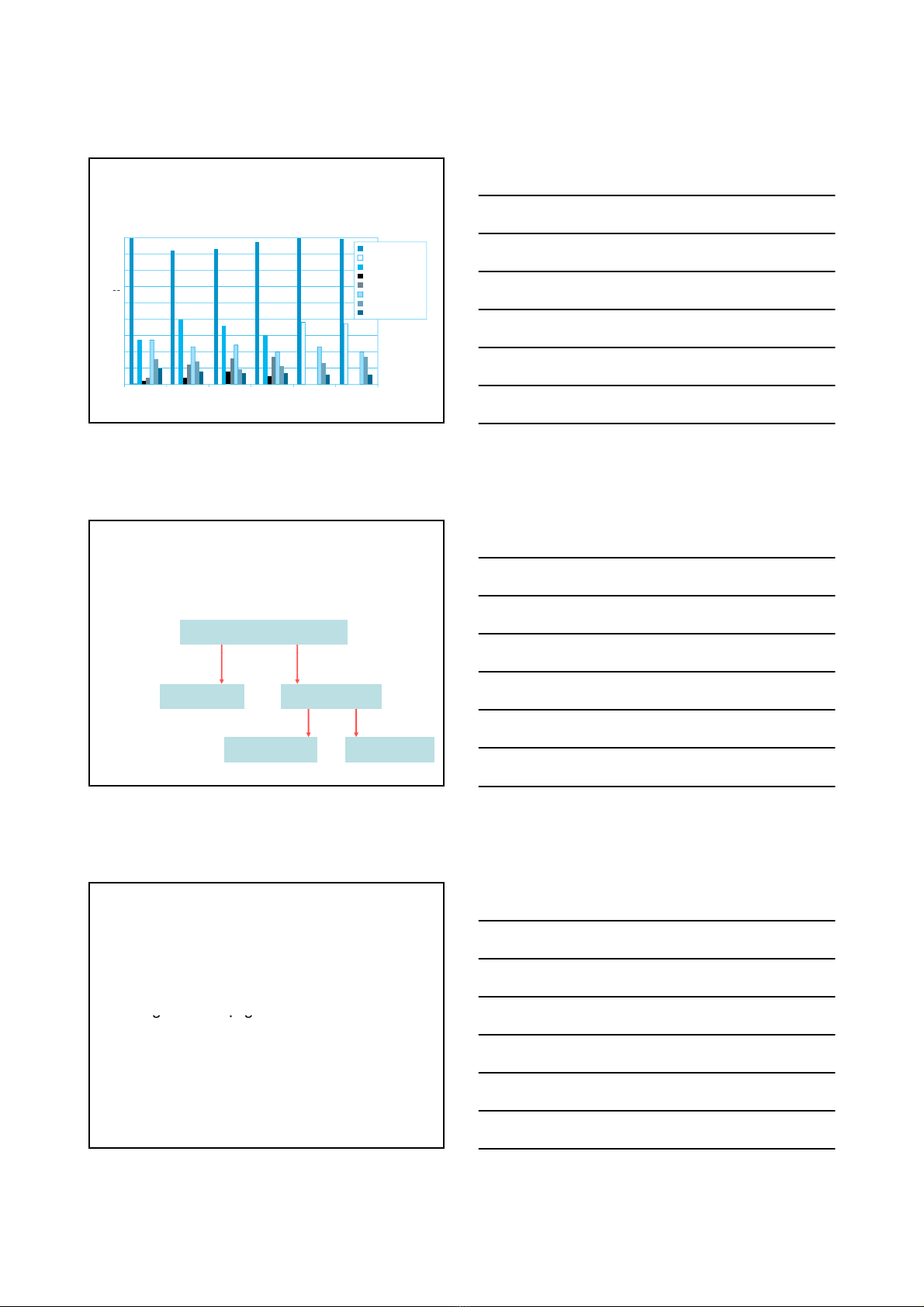

15,000

20,000

25,000

Exhibit 6.1 Measuring Foreign Exchange Market: Average

Electronic Conversations Per Hour

Copyright © 2007 Pearson Addison-Wesley. All rights reserved.

0

5,000

10,000

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24

Greenwich Mean

Time

Tokyo

opens

Asia

closing

10 AM

In Tokyo

Afternoon

in America

London

closing

6 pm

In NY

Americas

open

Europe

opening

Lunch

In Tokyo

Source: Federal Reserve Bank of New York, “The Foreign Exchange Market in the United States,” 2001, www.ny.frb.org.

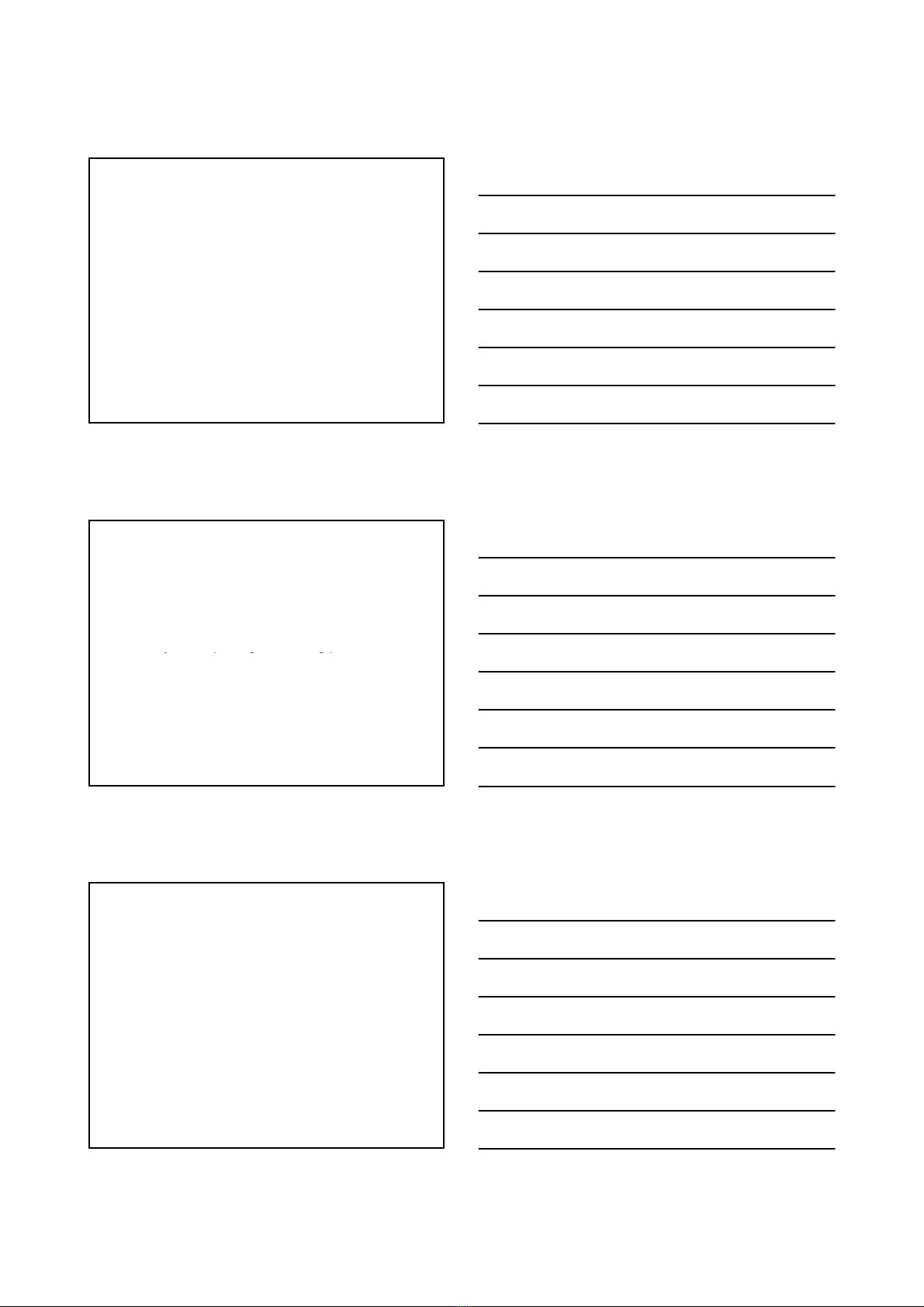

Exhibit 6.3

1000

900

800

700

600

Spot

Forwards

Swaps

Copyright © 2007 Pearson Addison-Wesley. All rights reserved.

500

400

300

200

100

01992

1989 1995 1998 2001 2004

Source: Bank for International Settlements, “Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity in April 2004,” September 2004, p. 9.

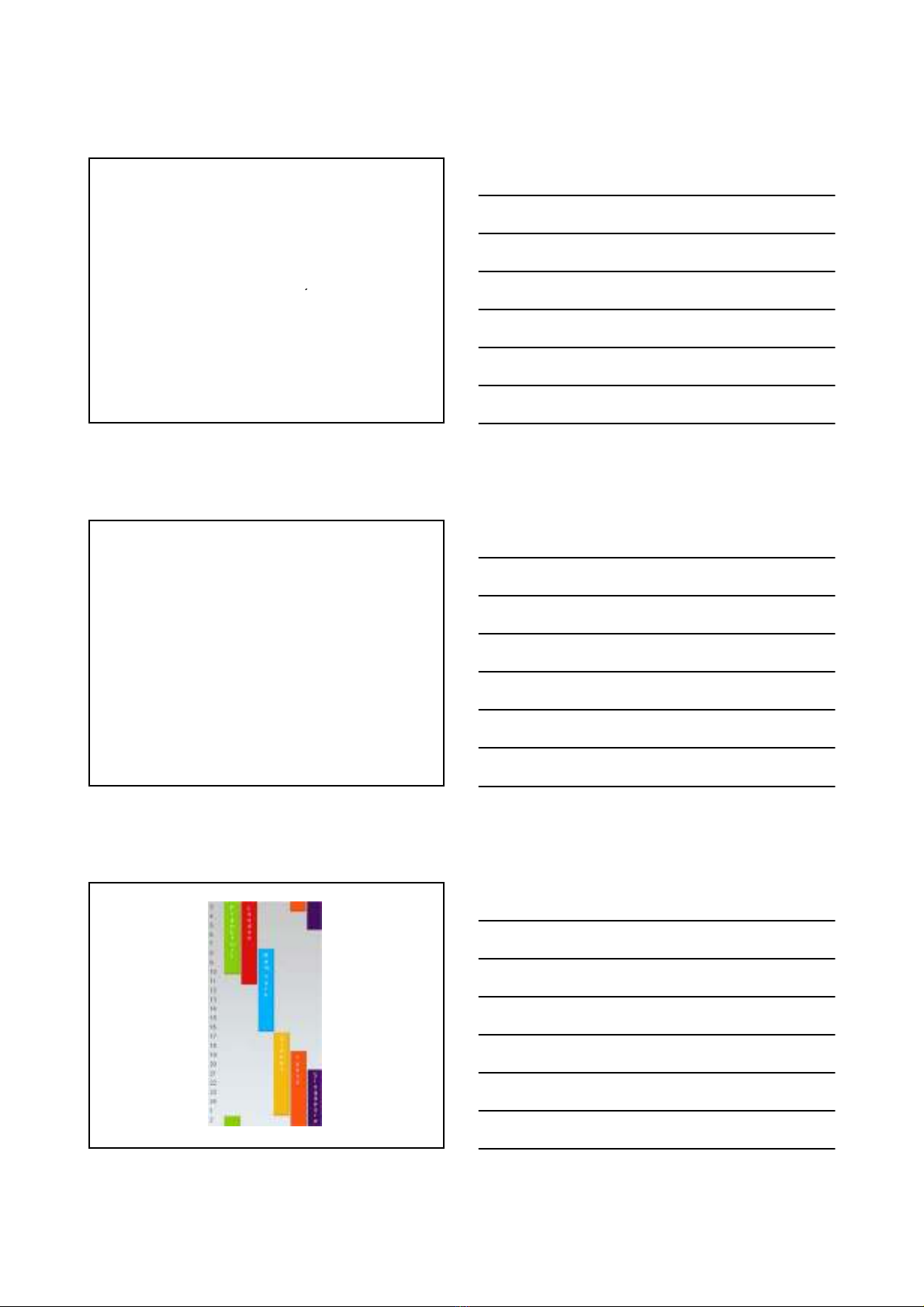

Exhibit 6.4

800

700

600

500

United States

United Kingdom

Japan

Singapore

German

y

Copyright © 2007 Pearson Addison-Wesley. All rights reserved.

400

300

200

100

0

y

1992

1989 1995 1998 2001 2004

Source: Bank for International Settlements, “Triennial Central Bank Survoreign Exchange and Deriv atives Market Activity in April 2004,” September 2004, p. 13.

5

Exhibit 6.5

90

80

70

60

Because all exchange transactions involve two currencies, percentage

shares total 200%

US Dollar

Euro

Deutschemark

French Franc

EMS Currencies

Copyright © 2007 Pearson Addison-Wesley. All rights reserved.

60

50

40

30

20

10

01992

1989 1995 1998 2001 2004

JapaneseYen

Pound Sterling

Swiss Franc

Source: Bank for International Settlements, “Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity in April 2004,” September 2004, p. 11.

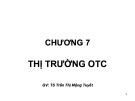

• Trung tâm của thị trường ngoại hối là thị trường liên

ngân hàng (NHTM, nhà môi giới ngoại hối, NHTW)

Đặc điểm thị trường ngoại hối

FOREIGN EXCHANGE MARKET (100%)

NONINTERBANK (15%)

(client/retail market)

INTERBANK (85%)

(wholesale market)

CLIENT-CLIENT (1%)BANK-CLIENT (14%)

•Tỷ giá trên các thị trường khác nhau có độ

chênh lệch không đáng kể do thị trường

có tính toàn cầu và hoạt động hiệu quả.

•

Đ

ồn

g

tiền sử d

ụ

n

g

nhiều nhất là USD

Đặc điểm thị trường ngoại hối

gụg

(chiếm 41,5% tổng số các đồng tiền tham

gia).

•Nhạy cảm với các sự kiện chính trị, kinh

tế, xã hội, tâm lý, chính sách tiền tệ của

các nước phát triển.

![Bài tập Tài chính doanh nghiệp có đáp án [kèm lời giải chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250927/aimy1105nd@gmail.com/135x160/92021759119232.jpg)