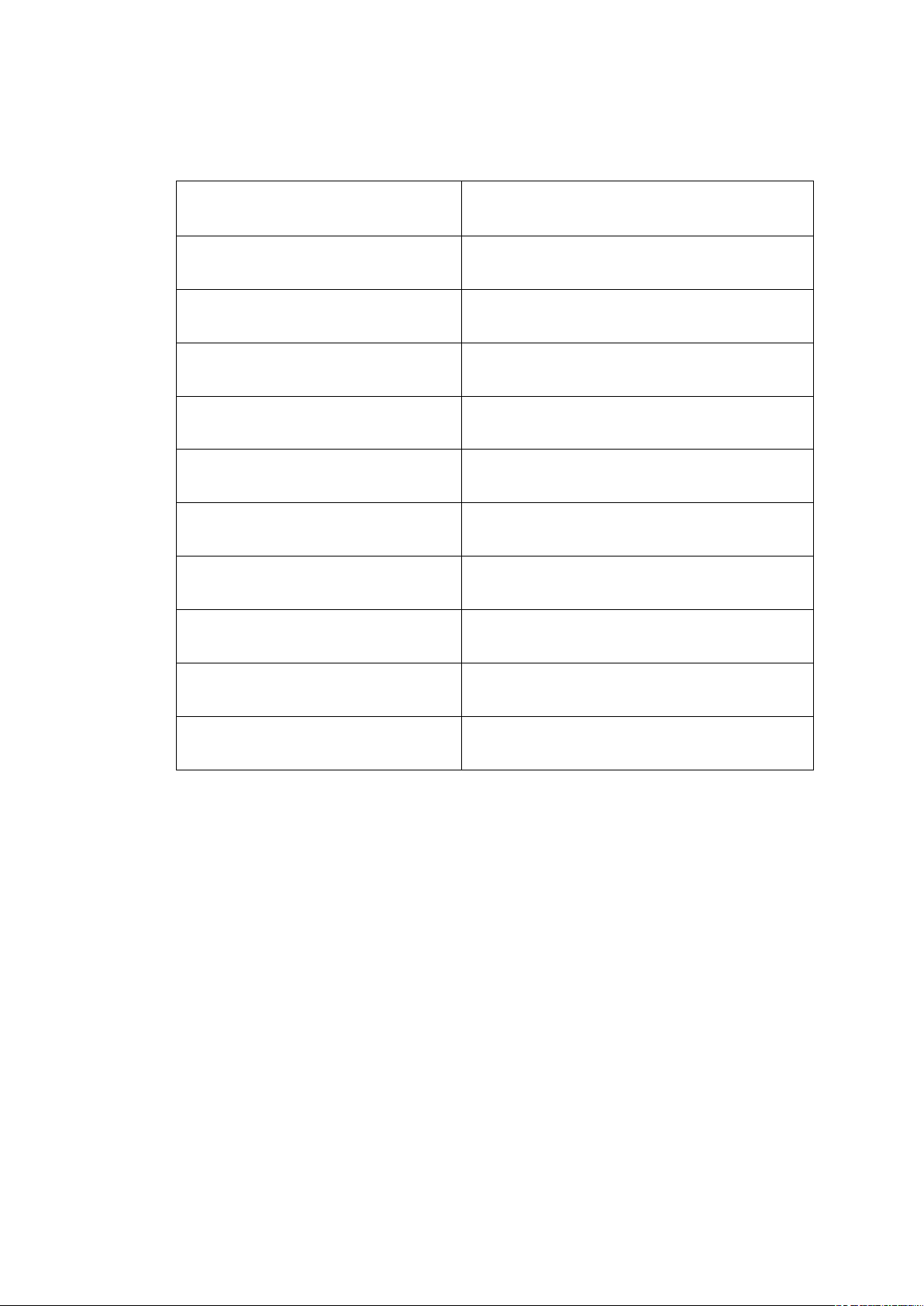

DANH MỤC TỪ VIẾT TẮT

Từ viết tắt Từ viết đầy đủ

BVMT Bảo vệ môi trường

MT Môi trường

NSNN Ngân sách nhà nước

NN Nhà nước

LHQ Liên Hợp Quốc

BĐKH Biến đổi khí hậu

TP. HCM Thành phố Hồ Chí Minh

CQNN Cơ quan Nhà nước

QPPL Quy phạm pháp luật

QHXH Quan hệ xã hội

1

MỤC LỤC

DANH MỤC TỪ VIẾT TẮT i

MỞ ĐẦU 1

NỘI DUNG 1

I. Một số vấn đề lý luận về thuế bảo vệ môi trường 1

1. Khái quát chung về thuế bảo vệ môi trường 1

1.1. Khái niệm thuế bảo vệ môi trường 1

1.2. Mục đích của thuế bảo vệ môi trường 1

1.3. Đặc trưng của thuế bảo vệ môi trường 2

1.4. Căn cứ xây dựng thuế bảo vệ môi trường 4

2. Khái quát chung về pháp luật thuế bảo vệ môi trường 4

2.1. Khái niệm, đặc điểm của pháp luật thuế bảo vệ môi trường 5

2.2. Căn cứ phát sinh quan hệ pháp luật thuế bảo vệ môi trường 5

II. Thực trạng pháp luật và kiến nghị nâng cao hiệu quả thu thuế bảo vệ môi

trường 6

1. Thực trạng pháp luật thuế bảo vệ môi trường 6

1.1. Đối tượng chịu thuế bảo vệ môi trường 6

1.2. Chủ thể tham gia vào quan hệ pháp luật thuế bảo vệ môi trường 7

1.3. Căn cứ tính thuế bảo vệ môi trường 8

1.4. Chế độ thu, nộp và hoàn thuế bảo vệ môi trường 8

2. Thành tựu áp dụng thuế bảo vệ môi trường 9

3. Những tồn tại và bất cập trong chính sách thuế bảo vệ môi trường 11

4. Một số kiến nghị pháp lý nâng cao hiệu quả thu thuế bảo vệ môi trường 13

KẾT LUẬN 15

DANH MỤC TÀI LIỆU THAM KHẢO 16

2

MỞ ĐẦU

Thuế là công cụ chủ yếu của NN nhằm tập trung tích lũy vào NSNN, là

công cụ quản lý và điều tiết vĩ mô nền kinh tế, tạo sự bình đẳng giữa các thành

phần kinh tế, góp phần thúc đẩy phát triển nền kinh tế đất nước. Trong số đó,

thuế BVMT là một trong những công cụ quan trọng trong chính sách MT của

nhiều quốc gia, trong đó có Việt Nam. Với mục tiêu không chỉ tạo nguồn thu cho

ngân sách mà còn khuyến khích các hành vi sản xuất, tiêu dùng bền vững, thuế

BVMT đóng vai trò lớn trong việc giảm thiểu tác động xấu đến MT. Tuy nhiên,

trong thực tế, việc thực thi và quản lý thuế BVMT ở Việt Nam vẫn còn nhiều

hạn chế, ảnh hưởng đến hiệu quả BVMT. Do đó, việc đánh giá thực trạng và đề

xuất các giải pháp nhằm nâng cao hiệu quả thu thuế BVMT là vô cùng cần thiết

trong bối cảnh hiện nay, và để làm rõ hơn về vấn đề này nhóm 4 bọn em chọn đề

số 28 bài tập của nhóm.

NỘI DUNG

I. Một số vấn đề lý luận về thuế bảo vệ môi trường

1. Khái quát chung về thuế bảo vệ môi trường

1.1. Khái niệm thuế bảo vệ môi trường

Khoản 1 Điều 2 Luật thuế BVMT năm 2010 quy định: “1. Thuế bảo vệ môi

trường là loại thuế gián thu, thu vào sản phẩm, hàng hóa (sau đây gọi chung là

hàng hóa) khi sử dụng gây tác động xấu đến môi trường.”. Qua đó, có thể hiểu

thuế BVMT là loại thuế đánh vào các chủ thể có hành vi tác động tiêu cực đến

MT thông qua các sản phẩm được tạo ra bởi các hành vi đó nhằm đảm bảo

nguồn thu cho NSNN và bảo đảm phát triển MT bền vững1.

1.2. Mục đích của thuế bảo vệ môi trường

Thứ nhất, thuế BVMT tạo nguồn thu ổn định cho ngân sách mỗi quốc gia2.

1 Nguyễn Thị Huyền Trang (2024), Thực trạng và giải pháp hoàn thiện pháp luật thuế bảo vệ môi trường,

Khoá luận tốt nghiệp, Trường Đại học Luật Hà Nội, tr. 9.

2 Nguyễn Thị Quỳnh Giao (2022), “Chính sách quản lý thuế bảo vệ môi trường tại Việt Nam và một số đề

xuất”, nguồn: https://mof.gov.vn/webcenter/portal/vclvcstc/pages_r/l/chi-tiet-tin?

dDocName=MOFUCM245977, truy cập ngày 30/03/2025.

3

Thứ hai, thông qua thuế BVMT, các quốc gia ban hành loại thuế này đều

hướng tới mục đích định hướng tiêu dùng, ý thức của người dân khi sử dụng các

mặt hàng có nguy cơ gây tổn hại MT khác nhau3.

Thứ ba, thuế BVMT “gánh” trách nhiệm cho các loại thuế khác nhằm mục

tiêu BVMT. Trước khi ban hành thuế BVMT, các quốc gia có thế sử dụng các

loại thuế gián thu khác cho mục đích này4.

Thứ tư, thuế BVMT góp phần làm thay đổi hành vi của các chủ thể kinh

doanh và tiêu dùng theo hướng có lợi cho MT hay nói cách khác, thuế BVMT có

vai trò và ý nghĩa trong việc định hướng sản xuất và tiêu dùng – sản xuất, nhập

khẩu hàng hóa “sạch”5.

Thứ năm, thuế BVMT góp phần khuyến khích sự năng động, sáng tạo trong

nghiên cứu và ứng dụng những quy định công nghệ phù hợp để giảm thiểu chất

thải, qua đó tiết kiệm nguyên liệu, tiết kiệm chi phí sản xuất, nâng cao hiệu quả

kinh doanh6.

Thứ sáu, thuế BVMT còn tạo ra sự chủ động cho các cơ sở sản xuất, kinh

doanh trong quá trình hoạt động cũng như chủ động ứng phó với các sự cố MT

có thể xảy ra7. Sử dụng công cụ kinh tế nói chung trong đó có thuế BVMT có vai

trò trong việc có thể làm giảm bớt gánh nặng quản lý cho hệ thống cơ quan quản

lý NN về BVMT8.

1.3. Đặc trưng của thuế bảo vệ môi trường

Thuế BVMT là một trong các loại thuế do NN ban hành, nên nó cũng mang

đầy đủ các đặc điểm chung của thuế như:

3 Nguyễn Thị Quỳnh Giao, tlđd.

4 Đinh Trọng Khang (2016), “Bảo vệ môi trường bằng công cụ thuế, phí môi trường và hiệu quả của giải

pháp hiện nay ở Việt Nam”, nguồn: https://tapchigiaothong.vn/bao-ve-moi-truong-bang-cong-cu-thue-phi-

moi-truong-va-hieu-qua-cua-giai-phap-hien-nay-o-viet-nam-18331112.htm, truy cập ngày 30/03/2025.

5 Nguyễn Thị Quỳnh Giao, tlđd.

6 Nguyễn Thị Quỳnh Giao, tlđd.

7 Lê Thị Loan, Đào Thanh Phương (2023), “Phát huy vai trò của thuế bảo vệ môi trường trong phát triển

kinh tế, giảm thiểu ô nhiễm môi trường”, nguồn: https://tapchitaichinh.vn/phat-huy-vai-tro-cua-thue-bao-ve-

moi-truong-trong-phat-trien-kinh-te-giam-thieu-o-nhiem-moi-truong.html, truy cập ngày: 30/03/2025.

8 Đinh Trọng Khang, tlđd.

4

Thứ nhất, thuế BVMT là khoản thu bắt buộc nộp vào NSNN9. Tính bắt

buộc thể hiện ở chỗ, đối với người nộp thuế, đây là nghĩa vụ chuyển giao tài sản

của họ cho NN khi họ có đủ điều kiện chịu thuế.

Thứ hai, thuế BVMT gắn với yếu tố quyền lực NN10. Tính quyền lực của

thuế được xuất phát bởi lý do xuất hiện các khoản thu về thuế của NN. Thuế xuất

hiện cùng với sự xuất hiện của NN, thực hiện việc cung cấp cơ sở vật chất cho

NN thực hiện chức năng và nhiệm vụ chính của mình. Chỉ gắn với yếu tố quyền

lực thì thuế mới được đảm bảo thực thi một cách đầy đủ.

Thứ ba, thuế BVMT không mang tính đối giá, không hoàn trả trực tiếp11.

Thuế BVMT là nghĩa vụ bắt buộc đối với chủ thể nào sử dụng hàng hoá ô nhiễm

MT, chủ thể nộp thuế sẽ không được nhận một khoản tiền tương ứng mà nhận lại

những lợi ích công cộng từ việc thụ hưởng những cơ sở vật chất, dịch vụ cộng

đồng của NN.

Căn cứ vào khái niệm và mục đích, thuế BVMT có các đặc điểm riêng sau:

Thứ nhất, thuế BVMT là thuế gián thu, được tính thêm vào giá bán của sản

phẩm, hàng hóa12. Theo đó, người tiêu dùng cuối cùng phải chịu thuế thay cho

nhà sản xuất kinh doanh.

Thứ hai, đối tượng chịu thuế có tính đặc thù và thể hiện được mục đích

định hướng tiêu dùng13. Đối tượng chịu thuế chỉ là hàng hóa, không bao gồm

dịch vụ và chỉ khi sử dụng mà gây tác động xấu tới MT mới là đối tượng chịu

thuế BVMT, tức là không bao hàm quá trình khi sản xuất ra các sản phẩm đó. Cụ

thể, khoản 1 Điều 2 Luật thuế BVMT năm 2010 quy định đối tượng chịu thuế

chỉ là hoạt động sử dụng hàng hóa, tức là không bao hàm quá trình sản xuất ra

các sản phẩm đó. Việc này hướng đến mục tiêu BVMT, góp phần giải quyết các

vấn đề ô nhiễm và suy thoái MT.

9 Nguyễn Thị Minh Huyền (2023), Pháp luật thuế bảo vệ môi trường ở một số quốc gia trên thế giới - Bài

học kinh nghiệm và giải pháp hoàn thiện pháp luật thuế bảo vệ môi trường Việt Nam, luận văn thạc sĩ Luật

học, Trường Đại học Luật Hà Nội, tr. 8-9.

10 Nguyễn Thị Minh Huyền, tlđd.

11 Nguyễn Thị Minh Huyền, tlđd.

12 Trường Đại học Luật Hà Nội (2022), Giáo trình Luật Thuế Việt Nam, NXB Công an nhân dân, Hà Nội, tr.

353-354.

13 Trường Đại học Luật Hà Nội (2022), Giáo trình Luật Thuế Việt Nam, NXB Công an nhân dân, Hà Nội, tr.

353-354.

5

![Báo cáo thực tập: Thực trạng kế toán các phần hành chủ yếu tại Công ty Cổ phần Hà An Ô tô [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251212/tambang1205/135x160/93591768810799.jpg)