ĐẠI HỌC QUỐC GIA HÀ NỘI

KHOA LUẬT

LÊ THỊ CẨM NHUNG

PHÁP LUẬT VỀ QUẢN LÝ THUẾ

THU NHẬP DOANH NGHIỆP Ở VIỆT NAM

KHÓA LUẬN TỐT NGHIỆP ĐẠI HỌC

NGÀNH LUẬT KINH DOANH

Hệ đào tạo: Chính quy

Khóa học: QH – 2012 - LKD

Hà Nội, 2016

ĐẠI HỌC QUỐC GIA HÀ NỘI

KHOA LUẬT

LÊ THỊ CẨM NHUNG

PHÁP LUẬT VỀ QUẢN LÝ THUẾ

THU NHẬP DOANH NGHIỆP Ở VIỆT NAM

KHÓA LUẬN TỐT NGHIỆP ĐẠI HỌC

NGÀNH LUẬT KINH DOANH

Hệ đào tạo: Chính quy

Khóa học: QH – 2012 - LKD

NGƯỜI HƯỚNG DẪN: TS.GVC.NGUYỄN TRỌNG ĐIỆP

Hà Nội, 2016

LỜI CAM ĐOAN

Tôi xin cam đoan Khóa luận là công trình nghiên cứu của riêng tôi. Các

kết quả nêu trong Khóa luận chưa được công bố trong bất kỳ công trình nào

khác. Các số liệu, ví dụ và trích dẫn trong Khóa luận này đảm bảo tính chính

xác, tin cậy và trung thực.

Tôi đã hoàn thành tất cả các môn học và đã thanh toán tất cả các nghĩa vụ

tài chính theo quy định của Khoa Luật - Đại học Quốc gia Hà Nội. Vậy tôi viết

Lời cam đoan này đề nghị Khoa Luật xem xét để tôi có thể bảo vệ Khóa luận.

Tôi xin chân thành cảm ơn!

Người cam đoan

Lê Thị Cẩm Nhung

LỜI CẢM ƠN

Em xin gửi lời cảm ơn chân thành nhất đến Ts.GVC.Nguyễn Trọng

Điệp - người đã tận tình hướng dẫn, giúp đỡ em, để em có thể hoàn thành tốt

Khóa luận này.

Em cũng xin gửi lời cảm ơn tới các thầy cô giáo - những người đã

truyền đạt kiến thức cho em trong suốt những năm học qua. Đồng thời em xin

gửi lời cảm ơn tới gia đình, bạn bè, những người đã luôn cổ vũ, động viên em

trong quá trình em hoàn thành Khoá luận này.

Em xin chân thành cảm ơn!

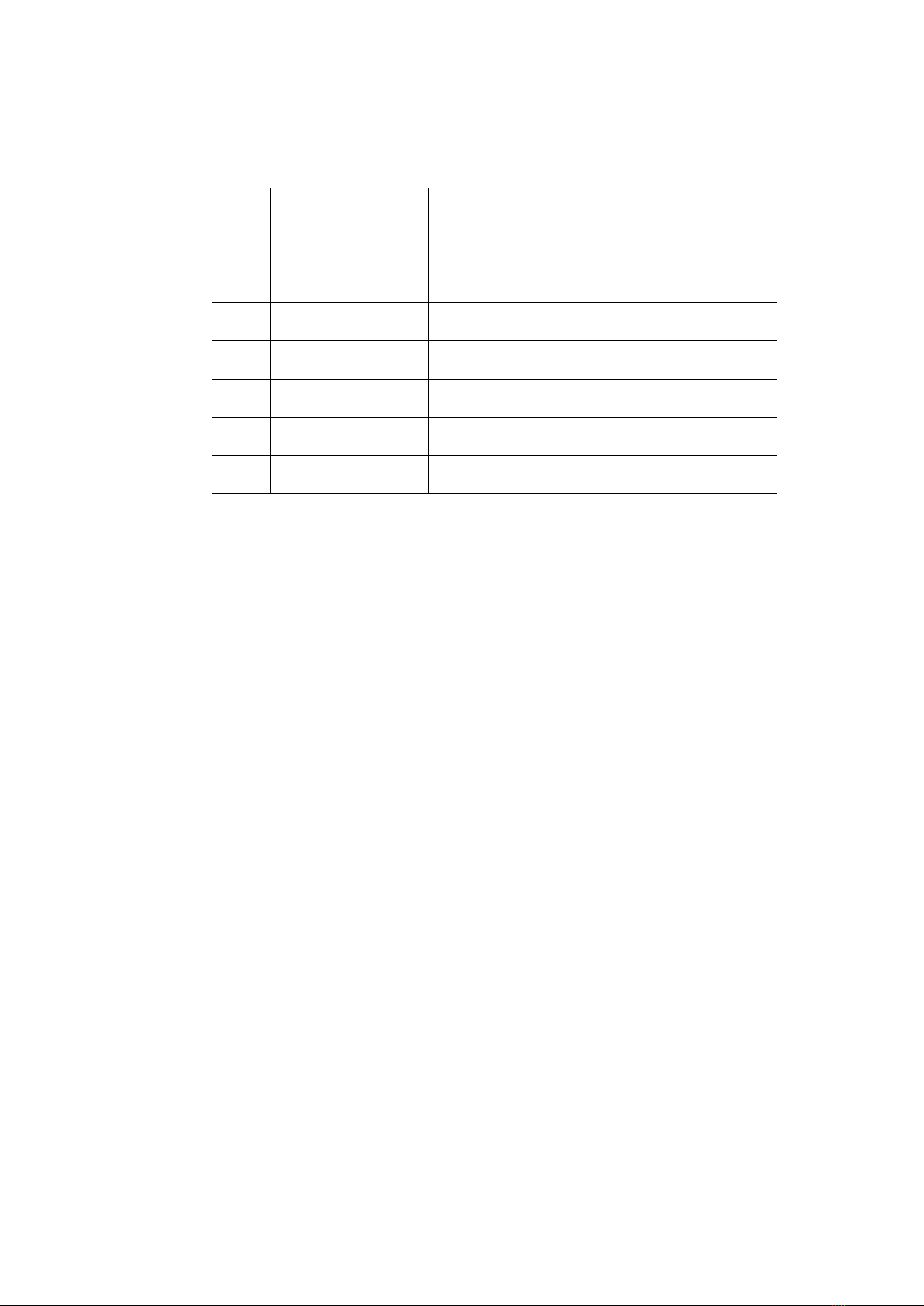

DANH MỤC CÁC TỪ VIẾT TẮT

STT

Từ viết tắt

Diễn giải

1.

TNDN

Thu nhập doanh nghiệp

2.

QLT

Quản lý thuế

3.

NNT

Người nộp thuế

4.

NSNN

Ngân sách nhà nước

5.

QTT

Quyết toán thuế

6.

DN

Doanh nghiệp

7.

SXKD

Sản xuất kinh doanh