1

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC KINH TẾ TP. HCM

KHOA KIỂM TOÁN

Lý Thuyết Tài Chính Tiền Tệ

Đề tài: Mối quan hệ giữa lạm phát mục

tiêu và ngưỡng bội chi

Giáo Viên Hướng Dẫn : Trương Minh Tuấn

Sinh Viên Thực Hiện : Nhóm 8

Lớp : VB2KI15

Tp. HCM Ngày 30, tháng 10 năm 2012

2

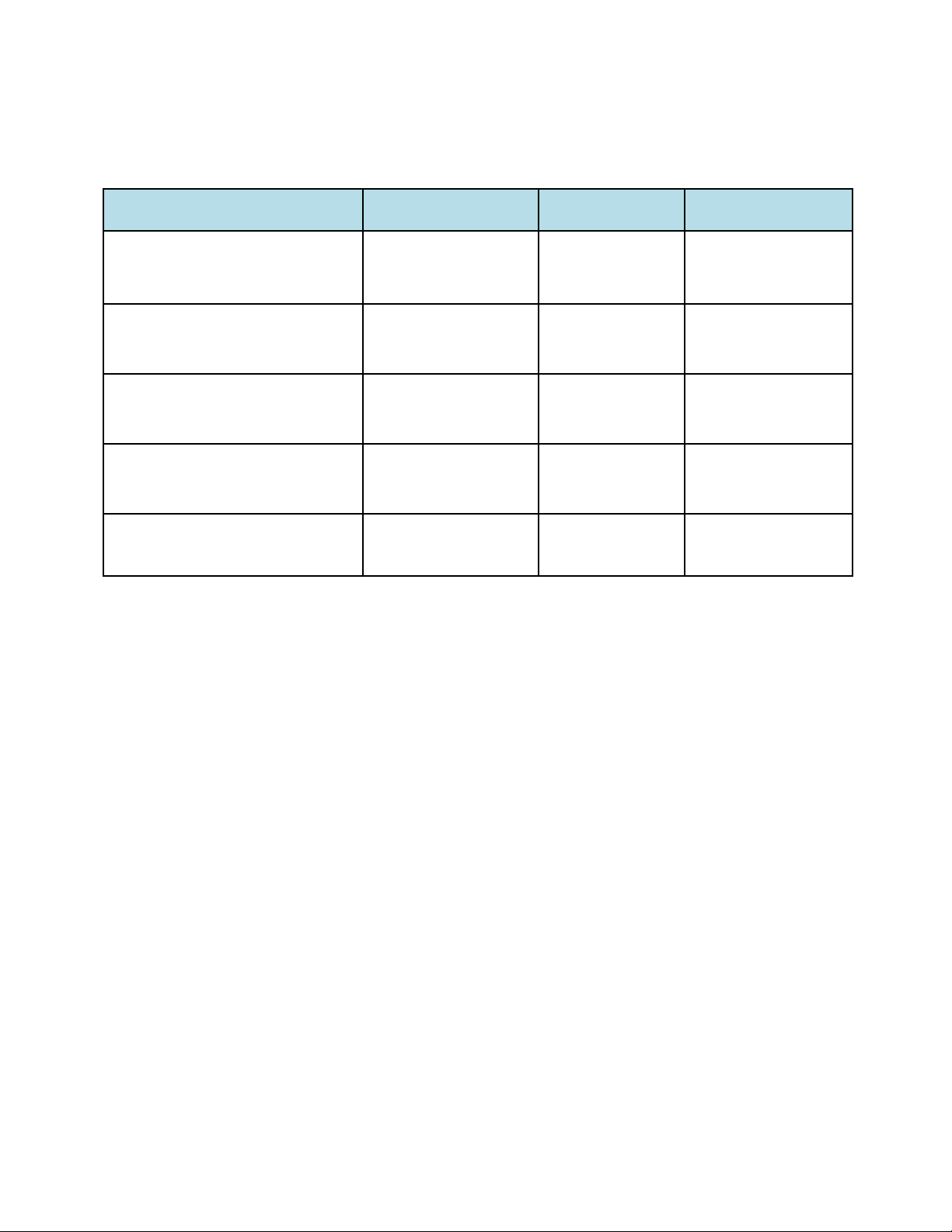

Thông Tin Nhóm 8

Họ Tên MSSV Số Báo Danh

Chữ Ký

Vũ Văn Nam

Nguyễn Thị Mỹ Ý

Nguyễn Thị Kim Vân

Huỳnh Thị Như Ngọc

Trần Thị Minh Phương

3

Mục Lục

Các Thuật Ngữ Viết Tắt .............................................................................................................. 4

Lời Mở Đầu ................................................................................................................................... 5

I. Lạm phát mục tiêu ................................................................................................................ 6

1. Khái niệm ............................................................................................................................ 6

2. Điều kiện để thực hiện khuôn khổ lạm phát mục tiêu ................................................. 6

3. Các bước thực hiện chính sách lạm phát mục tiêu ..................................................... 8

4. Cơ sở đưa ra chỉ tiêu lạm phát ....................................................................................... 8

5. Khả năng áp dụng Chính sách lạm phát mục tiêu tại Việt Nam .............................. 11

II. Bội chi ngân sách nhà nước ............................................................................................. 15

1. Khái niệm bội chi NSNN................................................................................................. 15

2. Nguyên nhân bội chi NSNN........................................................................................... 16

3. Các giải pháp xử lý bội chi NSNN ................................................................................ 17

4. Thực trạng bội chi ngân sách ở Việt Nam................................................................... 19

III. Mối quan hệ giữa lạm phát mục tiêu và ngưỡng bội chi........................................... 21

IV. Những vấn đề đặt ra về xử lý bội chi NSNN nhằm kiềm chế lạm phát .................. 22

TÀI LIỆU THAM KHẢO.............................................................................................................. 27

4

Các Thuật Ngữ Viết Tắt

NHTW : Ngân Hàng Trung ương

NSNN : Ngân Sách Nhà Nước

QH : Quốc hội

ĐBQH : Đại biểu quốc hội

TCNS : Tài chính ngân sách

GDP : Tổng sản phẩm quốc nội

UNDP : Chương trình Phát triển Liên Hợp Quốc

5

Lời Mở Đầu

Trong thời gian qua, lạm phát cao luôn là mối đe dọa đối với sự ổn định kinh tế vĩ

mô và tăng trưởng kinh tế dài hạn ở Việt Nam. Quá trình hội nhập quốc tế và tự do

hóa tài chính mạnh mẽ trong khi những nền tảng kinh tế vĩ mô còn lỏng lẻo khiến

nhiều người hoài nghi về khả năng ổn định và kiểm soát lạm phát trong những năm

tới. Điều đó đòi hỏi chúng ta phải thẳng thắn nhìn nhận lại cơ chế điều hành chính

sách tiền tệ ở nước ta hiện nay. Một câu hỏi đã và đang thu hút sự quan tâm của

nhiều đại biểu Quốc hội và các chuyên gia kinh tế là phải chăng cơ chế điều hành

chính sách tiền tệ hiện nay không thực sự mang lại hiệu quả trong bối cảnh kinh tế

trong nước diễn biến phức tạp và ngày càng hội nhập sâu rộng hơn vào nền kinh tế

thế giới đầy biến động.Với chính sách tiền tệ đa mục tiêu, chúng ta kỳ vọng vừa

đẩy nhanh tốc độ tăng trưởng, vừa kiểm soát giá cả - lạm phát, ổn định tiền tệ cũng

như sử dụng chính sách tiền tệ như một công cụ bổ trợ ổn định ngân sách, xóa đói

giảm nghèo, bảo đảm an ninh quốc gia.

Trong những năm gần đây cơ chế này đã bộc lộ rõ những hạn chế của mình. Kinh

nghiệm nhiều quốc gia trên thế giới cho thấy lạm phát mục tiêu có thể là một lựa

chọn hợp lý cho chính sách tiền tệ ở nước ta trong thời gian tới, theo đó duy trì

mức lạm phát hợp lý và ổn định trở thành mục tiêu hàng đầu của chính sách tiền tệ

để bảo đảm ổn định kinh tế vĩ mô.

![Báo cáo thực tập: Thực trạng kế toán các phần hành chủ yếu tại Công ty Cổ phần Hà An Ô tô [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251212/tambang1205/135x160/93591768810799.jpg)