1

GIÁ TRỊTHEO THỜI GIAN

CỦA TIỀN TỆVÀ ỨNG DỤNG

VÀO PHÂN TÍCH DỰÁN

ĐẦU TƯ

Ph.D. NGUYỄN THỊLAN

1

2

NỘI DUNG CƠ BẢN

2

GIÁ TRỊTHỜI GIAN CỦA TiỀN TỆ

ỨNG DỤNG GIÁ TRỊTHỜI GIAN CỦA TiỀN TỆ

VÀO PHÂN TÍCH DỰÁN ĐẦU TƯ.

HOẠCH ĐỊNH NGÂN SÁCH TRONG ĐiỀU

KiỆN LẠM PHÁT.

3

•

I- GIÁ TRỊTHỜI GIAN CỦA TiỀN TỆ

Với cùng một lượng tiền nhận được, giá trị

của nó sẽkhông giống nhau nếu vào những

thời điểm khác nhau.

3

Cơ sở?

4

GIÁ TRỊTHỜI GIAN CỦA TiỀN TỆ

4

Giá trị tương lai của tiền tệ

Giá trịhiện tại (hiện giá) của tiền tệ

Các xác định giá trịhiện tại và tương lai của

các dòng tiền đặc biệt

5

GIÁ TRỊ TƯƠNG LAI CỦA TiỀN TỆ

GIÁ TRỊ TƯƠNG LAI CỦA MỘT SỐTiỀN

FVn=V0(1+ i)n

Trong đó:

FV: giá trị tương lai cho một khoản đầu tư hiện tại

V0: sốtiền đầu tư hiện tại

n: số năm đầu tư

i: tỷsuất sinh lợi hàng năm

• (1+ i)n là hệsốgiá trị tương lai

5

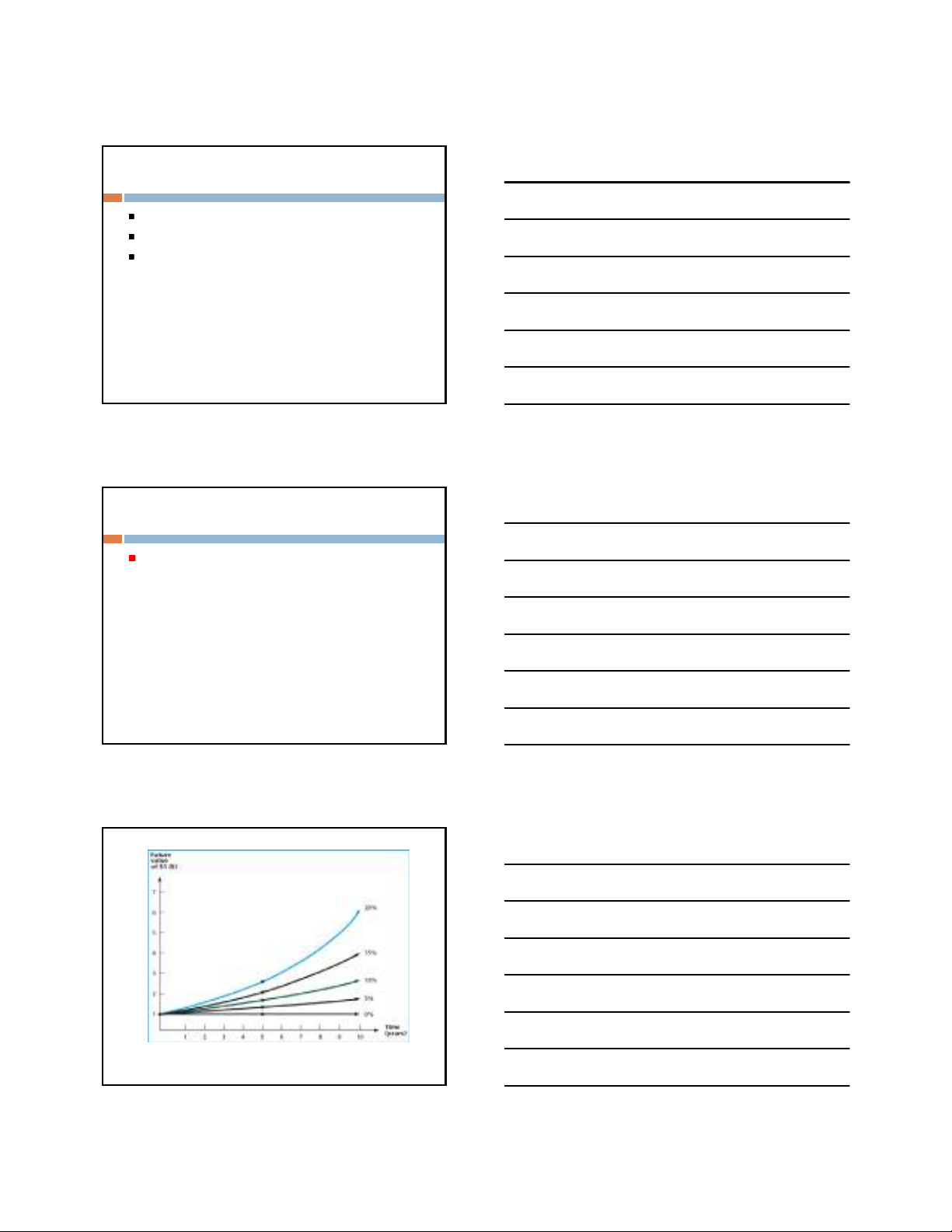

66

FV phụthuộc vào i và thời gian (t)

6

77

Mởrộng:

Tăng gấp đôi sốtiền đầu tư !→Quy tắc 72

Số năm cần thiết để một khoản đầu tư tăng

gấp đôi giá trịxấp xỉbằng 72/r, trong đór là

lãi suất tính theo năm.

Ví dụ:Gửi 100$ vào ngân hàng với lãi suất

10%/năm. Sau bao nhiêu năm, sốtiền sẽ tăng

gấp đôi?

7

8

GIÁ TRỊ TƯƠNG LAI CỦA TiỀN TỆ

GIÁ TRỊ TƯƠNG LAI CỦA CHUỖI TiỀN TỆ

Đối với chuỗi tiền tệ đầu kỳ:

8

V1V2V3Vn

n

n-1

3

210

Vn-1

n-2

Hay

)1()1(...)1()1( 2

1

1

21 iViViViVFV nn

nn ++++++++= −

−

∑

=

+−

+=

n

t

tn

tiVFV

1

1

)1(

9

GIÁ TRỊ TƯƠNG LAI CỦA TIỀN TỆ

GIÁ TRỊ TƯƠNG LAI CỦA CHUỖI TiỀN TỆ

Đối với chuỗi tiền tệcuối kỳ:

nn

nn ViViViVFV +++++++= −

−− )1(...)1()1( 1

2

2

1

1

V1V2V3Vn-1 Vn

n

n-1

3

210

∑

=

−

+=

n

t

tn

tiVFV

1

)1(

10

GIÁ TRỊHIỆN TẠI (HiỆN GIÁ) CỦA TIỀN TỆ

10

HIỆN GIÁ CỦA MỘT SỐTIỀN (TRONG TƯƠNG LAI)

Trong đó:

xr là mức lãi suất chiết khấu (discount rate)

xlà hệsốgiá trịhiện tại (hệsốchiết khấu)

Ví dụ:Ông A phải gửi 1 sốtiền vào NH là bao nhiêu để

sau 5 năm nữa ông A sẽnhận được 50.000.000 đ (biết

lãi suất NH là 10%/1năm).

n

n

n

n

r

FV

r

FV

PV )1(

1

)1( +

×=

+

=

n

r)1(

1

+

11

PV càng nhỏkhi thời gian càng dài

PV và r tỷlệnghịch với nhau

12

GIÁ TRỊHIỆN TẠI CỦA TiỀN TỆ

GIÁ TRỊHiỆN TẠI CỦA CHUỖI TiỀN TỆ

Đối với chuỗi tiền tệcuối kỳ:

Đối với chuỗi tiền tệ đầu kỳ:

12

∑

=+

×=

+

++

+

+

+

=

n

t

t

t

n

n

r

FV

r

FV

r

FV

r

FV

PV

1

2

21

)1(

1

)1(

...

)1()1(

∑

=

−

+=

n

t

t

trFVPV

1

)1(

∑

=

+−

+=

n

t

t

trFVPV

1

1

)1(

13

GIÁ TRỊHiỆN TẠI CỦA MỘT SỐDÒNG TiỀN ĐẶC BiỆT

13

Giá trịhiện tại của dòng niên kim (annuity)

Niên kim là dòng tiền cố định trong một thời gian nhất định

Trong đó:

xrlàlãi suất chiết khấu;

xC là sốtiền phải trả(hoặc nhận được) định kỳ;

xn là sốkỳ (năm) của dòng niên kim (kỳhạn của trái phiếu).

Ứng dụng: tính sốtiền phải trảgóp cố định theo định kỳ

và tính giá trịhiện tại của trái phiếu coupon.

)

)1(

1

1(

)1(

...

)1()1( 2

21

nn

n

rr

C

r

C

r

C

r

C

PV +

−×=

+

++

+

+

+

=

14

VÍ DỤ:Tính toán mức tiền phải trảkhi mua trả

góp hay thuê mua tài sản

Với: NG là sốtiền tài trợ ban đầu;at là sốtiền chi trả

trong kỳthứt

Trường hợp tiền trảdần đều vào cuối mỗi năm:

Trường hợp tiền trảdần đều vào đầu mỗi năm:

∑

=

−

+=

n

t

t

tiaNG

1

)1(

[]

n

i

i

a

NG −

+−×= )1(1

[]

n

i

i

ia

NG −

+−×

+

=)1(1

)1(

15

VÍ DỤ2:

Ông A mua trái phiếu của ngân hàng Liên Việt nhưng được trảtiền

trong 3 năm, mỗi năm nhận được 50 triệu. Như vậy, ông A nhận

được một khoản niên kim 50 triệu trong vòng 3 năm.

Công thức tính toán giá trịhiện tại của niên kim:

Với trường hợp trên, ông A sẽcó:

C= 50 triệu, n= 3 năm, với giả định tỷsuất chiết khấu là r =10%,

tương đương với các trái phiếu có cùng rủi ro và thời hạn trên thị

trường.

Sốtiền ông A bỏ ra để mua trái phiếu sẽlà:

PV = (50/0.1)x (1 – 1/1.13)=124.326 triệu.

)

)1(

1

1( n

rr

C

PV +

−×=

![Bài tập Kiểm toán doanh nghiệp [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251223/hoaphuong0906/135x160/34741769158973.jpg)

![Tài liệu trắc nghiệm Kiểm toán [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251230/phuongnguyen2005/135x160/12581768808254.jpg)

![Câu hỏi và bài tập về Bản chất và chức năng của kiểm toán [chuẩn SEO]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251016/phuongnguyen2005/135x160/16171768534163.jpg)

![Bài giảng Kiểm toán báo cáo tài chính căn bản: Chương 3 - TS. Phí Thị Kiều Anh [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250114/sanhobien72/135x160/82221768373230.jpg)