Tiểu luận

ĐÁNH THUẾ VÀ HIỆU QUẢ KINH TẾ

I. GIỚI THIỆU

1. Quan điểm Thuế hiệu quả:

+ Tính hiệu quả ở đây được so sánh giữa kết quả đạt được và chi phí bỏ ra.

+ Thuế hiệu quả được xem xét trên 2 góc độ:

- Hiệu quả Hành thu: Thể hiện tính hiệu quả của thuế là tổng số thuế thu được

là lớn nhất với chi phí hành chính thuế là thấp nhất. Chi phí hành chính thuế bao

gồm các khoản chi phí trực tiếp quản lý của cơ quan thuế và những chi phí gián tiếp

do người nộp thuế gánh chịu; các khoản chi phí này phụ thuộc vào: tính phức tạp

hay đơn giản của hệ thống thuế, số lượng và mức độ phân biệt của thuế suất đối với

người nộp thuế cũng như cơ sở tính thuế, sự lựa chọn các loại thuế. Nói chung các

loại thuế có cơ sở tính thuế phức tạp, yêu cầu quản lý cao thường có chi phí hành

chính lớn.

- Hiệu quả so với Xã hội (hiệu quả về góc độ xã hội): Tính hiệu quả của thuế

thể hiện ở chỗ gánh nặng phụ trội do thuế tạo ra phải ở mức thấp nhất. Gánh nặng

phụ trội ở đây là phần tổn thất phúc lợi xã hội vượt quá số thuế mà chính phủ thu

được, còn được gọi là chi phí phúc lợi xã hội hoặc phần mất trắng.

2. Mục tiêu:

Như quan điểm nêu trên về thuế hiệu quả, bài thuyết trình sẽ phân tích ở mức độ xã

hội: so sánh giữ thuế thu được và tổn thất xã hội mất đi do đánh thuế hay phần mất trắng.

Bài sẽ giúp các bạn phân tích sự ảnh hưởng của các nhân tố (thuế suất, độ co giãn của cung

cầu, tính chất thuế) trong từng loại thị trường (cạnh tranh và độc quyền) đến tốn thất xã hội

qua đó có thể định hướng việc điều chỉnh thuế hiệu quả.

Phạm vi phân tích thuế hiệu quả sẽ chủ yếu nhắm vào mức độ tổn thất của xã hội.

Về việc cân đối giữa tính hiệu quả của thuế và việc đảm bảo nguồn thu ngân sách sẽ được

phân tích rõ hơn trong phần thuế tối ưu của nhóm sau.

II. PHÂN TÍCH TÁC ĐỘNG CỦA THUẾ ĐỐI VỚI TỪNG LOẠI ĐỐI TƯỢNG

Việc đánh thuế của chính phủ không đơn giản chỉ là sự phân phối lại thu nhập từ các

đối tượng nộp thuế vào trong tay nhà nứớc mà còn gây ra những tác động phụ trội làm suy

giảm hiệu quả chung của nền kinh tế. muốn biết những tác động hiệu quả của thuế diễn ra

theo chiều hướng nào, cần thiết phải phân tích những tác động của thuế với từng loại đối

tượng sau:

1. Thị trường cạnh tranh:

a. Tính chất thuế

** Thuế trực thu: Tác động của thuế nhập khẩu đối với người tiêu dùng và

người sản xuất

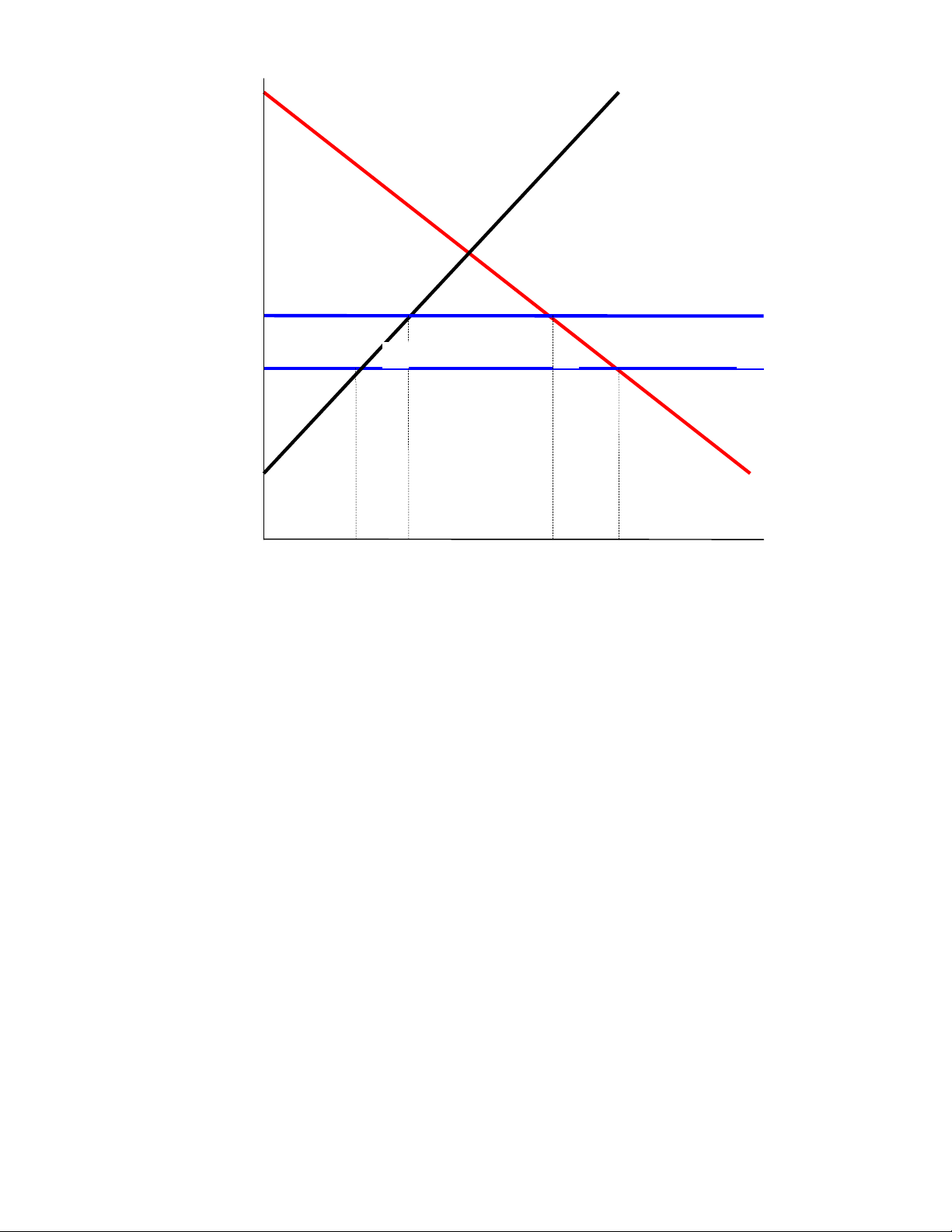

- Giả sử Dd là đường cầu về vải trong nước, Sd là đường cung của vải trong

nước. Trong tình trạng tự cung tự cấp, cân bằng cung cầu diễn ra tại điểm E( tại đó

giá là 25/m vải)

- Giả sử giá vải thế giới chỉ ở mức 10 với mức cung không hạn chế- thể hiện

bằng đường cung co giãn vô hạn Sw

- Trong điều kiên mậu dịch tự do không có bảo hộ thuế quan thì giá vải trong

nước cũng phải ở mức 10, lúc này nhu cầu vải tiêu dùng là 150 triệu m. Sản lượng

vải trong nước có thể cung cấp là 30 triệu m. Số lượng vải nhập khẩu là 120 triệu m.

- Giả sử nhà nước ban hành 1 loại thuế nhập khẩu với thuế suất 50% vào giá

trị vải nhập khẩu. Mỗi đơn vị sản phẩm vải nhập khẩu tăng 5/m, giá vải nhập khẩu là

15/m.(Điều này được minh họa bằng sự dịch chuyển đường Sw lên phái trên 1 đoạn

bằng mức thuế nhập khẩu thành đường T).

- Lúc này nhu cầu tiêu thụ vải giảm xuông còn 125, sản lượng sản xuất trong

nước tăng lên 45 triệu m, lượng vải nhập khẩu giảm xuống còn 80 triệu m.

Hình:

- Thuế nhập khẩu có tác động chuyển thu nhập từ người tiêu dùng sang ng

sản xuất.

- Thặng dư của người tiêu dùng trước thuế là diện tích 40,C,10; sau thuế là:

40,F,15. Như vậy phần 1,2,3,4 là phần giảm sụt thặng dư của người tiêu

dùng.

Đối với người sản xuất, thặng dư trước thuế là (7), sau thuế là (7)+(1). Vậy

phần (1) là phần tặng thặng dư của người sản xuất.

Phần (3) là phần thuế nhập khẩu mà nhà nước thu được.

Như vậy sự giảm sút thặng dư của người tiêu dùng chỉ được chuyển thành

tặng dư của nhà sản xuất (1) + số thuế nhà nước thu là (3). Còn phần (2), (4) là phần

mất trắng do thuế nhập khẩu gây ra hay còn gọi là gánh nặng phụ trội của thuế nhập

khẩu. Phần (2) liên quan đén việc tăng sản lượng sản xuất trong nước, thể hiện

lượng chi phí tăng thêm mà xã hội phải chịu cho việc thay thế lượng vải nhập khẩu.

Phần (4) liên quan đến việc giảm mức tiêu thụ của xã hội đối với mặt hàng vải. Sự

thay đổi hành vi của người tiêu dùng gây ra 1 sự suy giảm chung về mức hữu dụng

gọi là gánh nặng phụ trội đối với người tiêu dùng. Nói cách khác, thuế nhập khảu

D

d

S

w

Sd

E

C

T

150

125

45

10

15

40

30

1

4

3

2

7

F

C

Giá

Triệu m

gây ra sự suy giảm về mặt phúc lợi của toàn xã hội xét trên góc độ hiệu quả kinh tế

cục bộ.

** Gián thu: Thuế lương sẽ được phân tích ở phần sau.

b. Thuế suất

Tổn thất xã hội không chỉ xảy ra đối với thuế đánh vào hàng hóa mà còn xảy

ra đối với thuế đánh vào thu nhập.

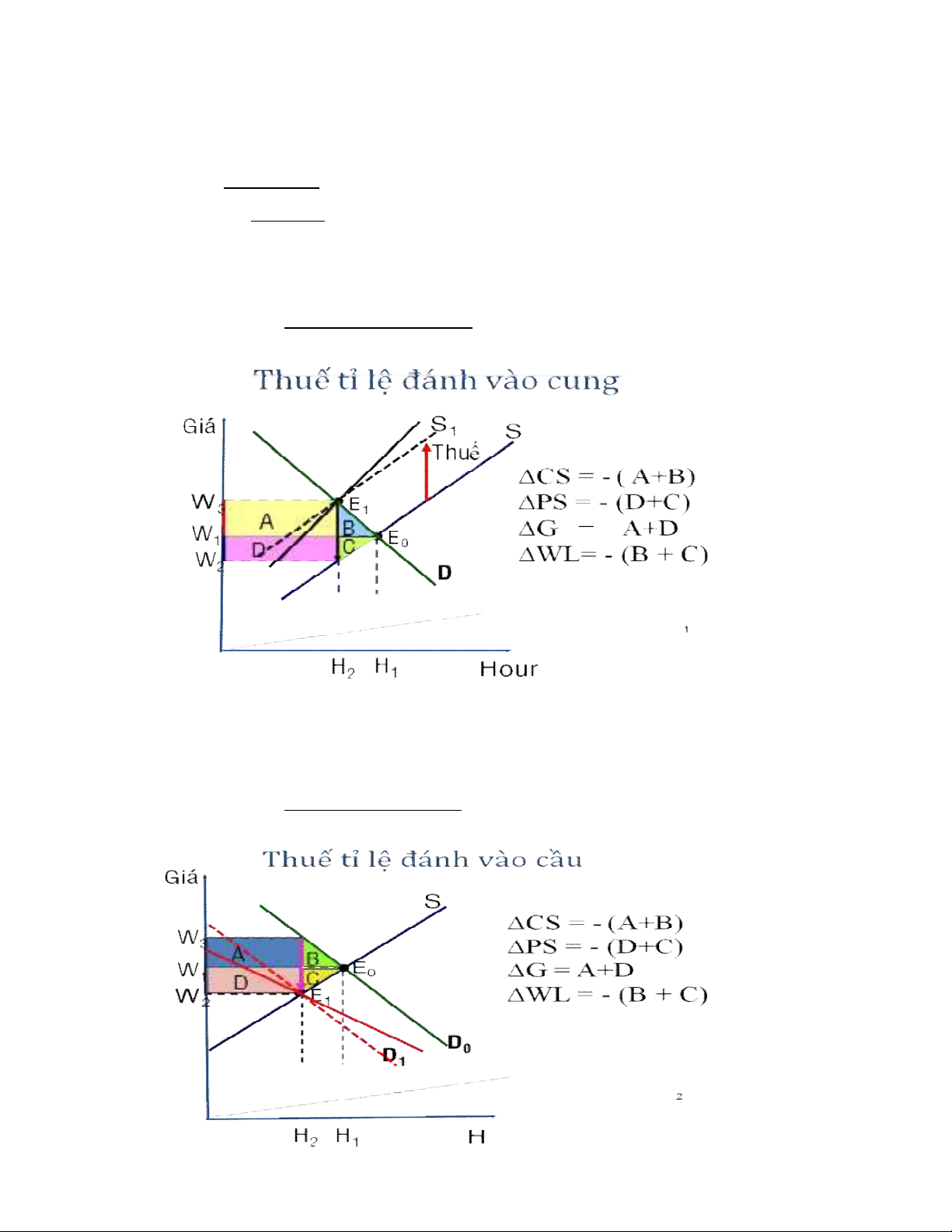

b.1. Thuế tỉ lệ đánh vào cung

Không có sự khác biệt giữa thuế tuyệt đối và thuế tỉ lệ khi thuế đánh vào cung. Tổn

thất xã hội phụ thuộc vào số thuế và số giờ làm việc.

b.2. Thuế tỉ lệ đánh vào cầu

![Báo cáo thực tập: Thực trạng kế toán các phần hành chủ yếu tại Công ty Cổ phần Hà An Ô tô [Mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251212/tambang1205/135x160/93591768810799.jpg)