1

BÀI TẬP MÔN NGÂN HÀNG THƯƠNG MẠI – CAO HỌC

PHẦN 1: TỔNG QUAN VỀ NGÂN HÀNG

Bài 1.1: Lựa chọn hai ngân hàng bất kỳ của Việt nam

a. Phân tích các báo cáo tài chính của hai ngân hàng này trong ba năm gần nhất và cho nhận

xét về các chỉ tiêu tài chính của hai ngân hàng này.

b. Sử dụng tiêu chí xếp loại tín nhiệm ngân hàng thương mại hiện tại đang được NHNN

Việt nam áp dụng, hãy tính toán mức xếp loại các NH này.

c. Sử dụng tiêu chí xếp loại hiện được một tổ chức đánh giá tín nhiệm xếp hạng trên thế

giới áp dụng, hãy tính toán mức xếp loại các NH này

Bài 1.2. Sử dụng các chỉ số CAMEL để tính toán và phân tích tài chính của một NHTM (tự

lựa chọn) trong 3 năm qua.

Bài 1.3. Dùng phương pháp Dupont để tính toán và phân tích ROE của một NHTM tự lựa

chọn trong 3 năm qua. Đánh giá các nhân tố ảnh hưởng tới sự biến động ROE của ngân hàng

đó.

PHẦN 2:

QUẢN LÝ TÀI SẢN – NỢ TRONG NGÂN HÀNG THƯƠNG MẠI

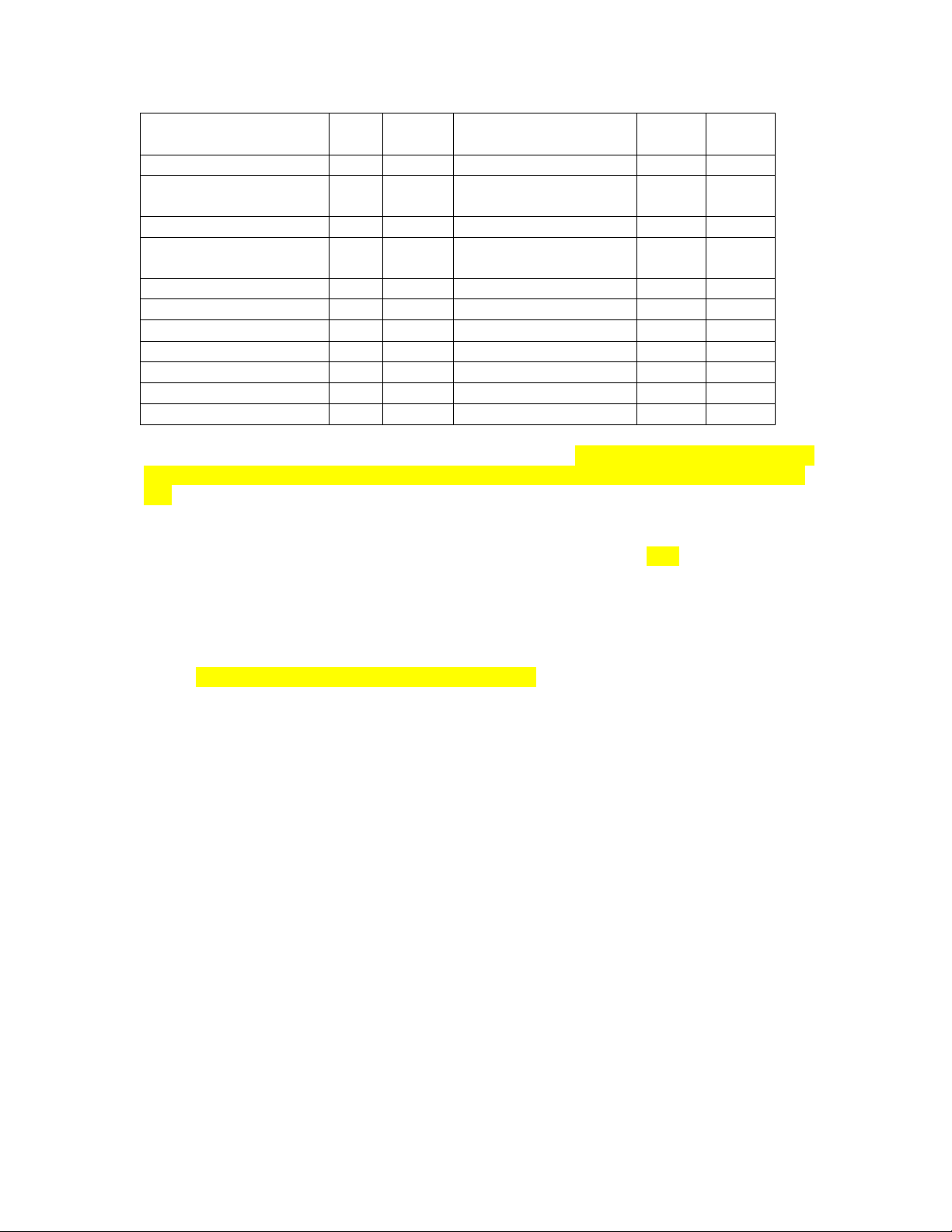

Bài 2.1

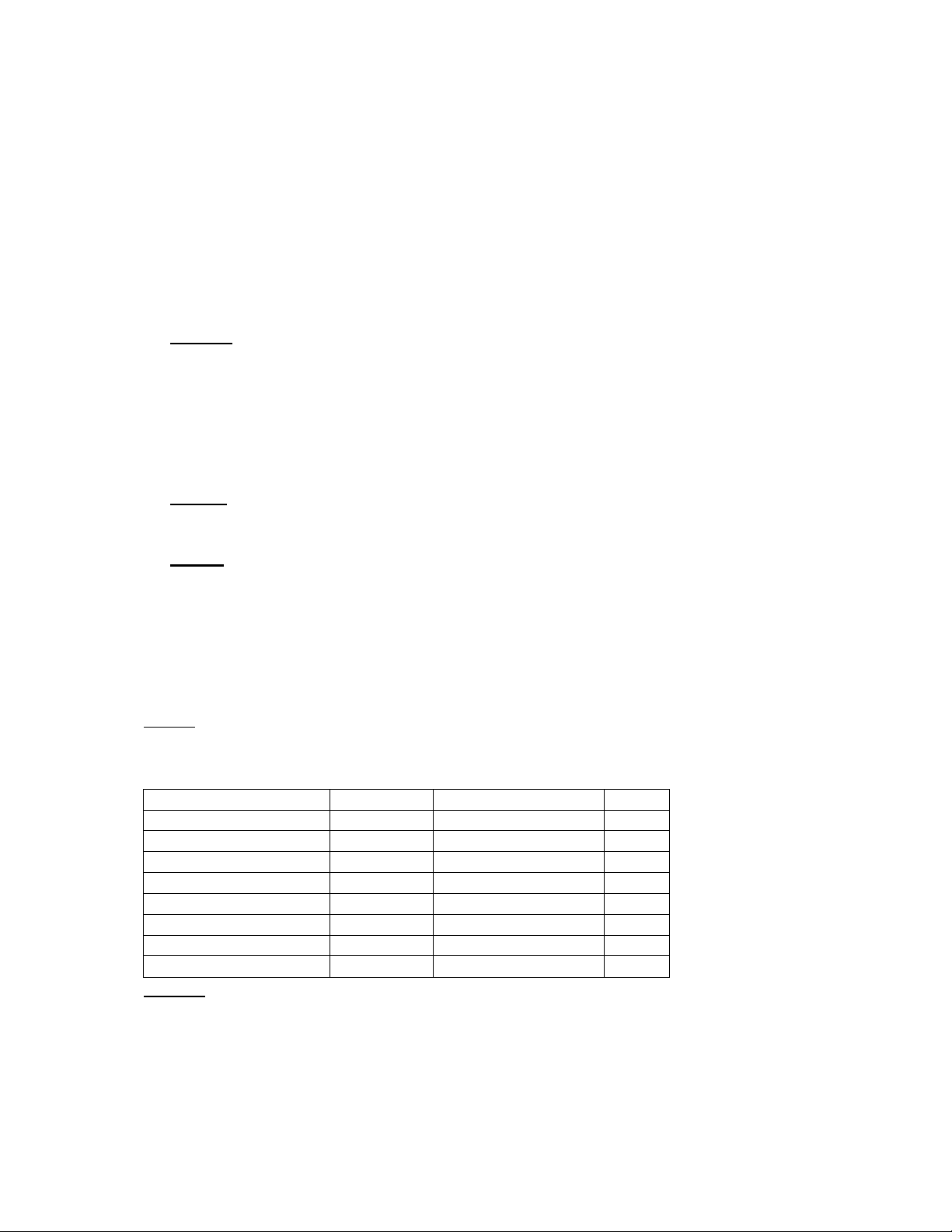

NHTM C có các số liệu sau (số dư đến 31/12/200X – đơn vị tỷ VND)

Tài sản Số dư Nguồn vốn Số dư

Tiền mặt 80 Tiền gửi thanh toán 800

Ti

ền gửi tại NHNN

285

Ti

ết kiệm ngắn hạn

1200

Tiền gửi tại TCTD khác 200 TK trung-dài hạn 1700

Tín phi

ếu KB ngắn hạn

350

Vay ng

ắn hạn

200

Cho vay ngắn hạn 1150 Vay trung-dài hạn 300

Cho vay trung hạn 935 Vốn chủ sở hữu 200

Cho vay dài h

ạn

1350

Tài sản khác 50

Yêu cầu

a. Tính tỷ lệ thanh khoản của tài sản, biết 10% các khoản cho vay ngắn hạn và 5% các khoản cho

vay trung dài hạn là sắp mãn hạn và có khả năng thu hồi cao. So sánh với tỷ lệ thanh khoản

chung của ngành 18% và kiến nghị đối với NH nhằm đảm bảo tính thanh khoản hợp lý.

2

b. Giả sử trong 3 tháng tới sẽ có những thay đổi sau

Kho

ản mục

Doanh s

ố tăng

Doanh s

ố giảm

Tiền gửi thanh toán 300 150

Tiết kiệm ngắn hạn 540 310

TK trung

-

dài h

ạn

310

620

Cho vay ngắn hạn 400 500

Cho vay trung h

ạn

720

640

Cho vay dài hạn 100 140

Biết tỷ lệ dự trữ thanh toán với tiền gửi thanh toán là 10%, tỷ lệ dự trữ bắt buộc với tiền gửi ≤ 12

tháng là10%, với tiền gửi trên 12 tháng là 5%. Dự trữ thanh toán được quản lý tại ngân quỹ, dự

trữ bắt buộc được quản lý tại NHNN.

b.1. Hãy dự tính cung – cầu thanh khoản trong ba tháng tới.

b.2. Hãy lập lại bảng cân đối kế toán vào ngày cuối quý I.

Bài 2.2

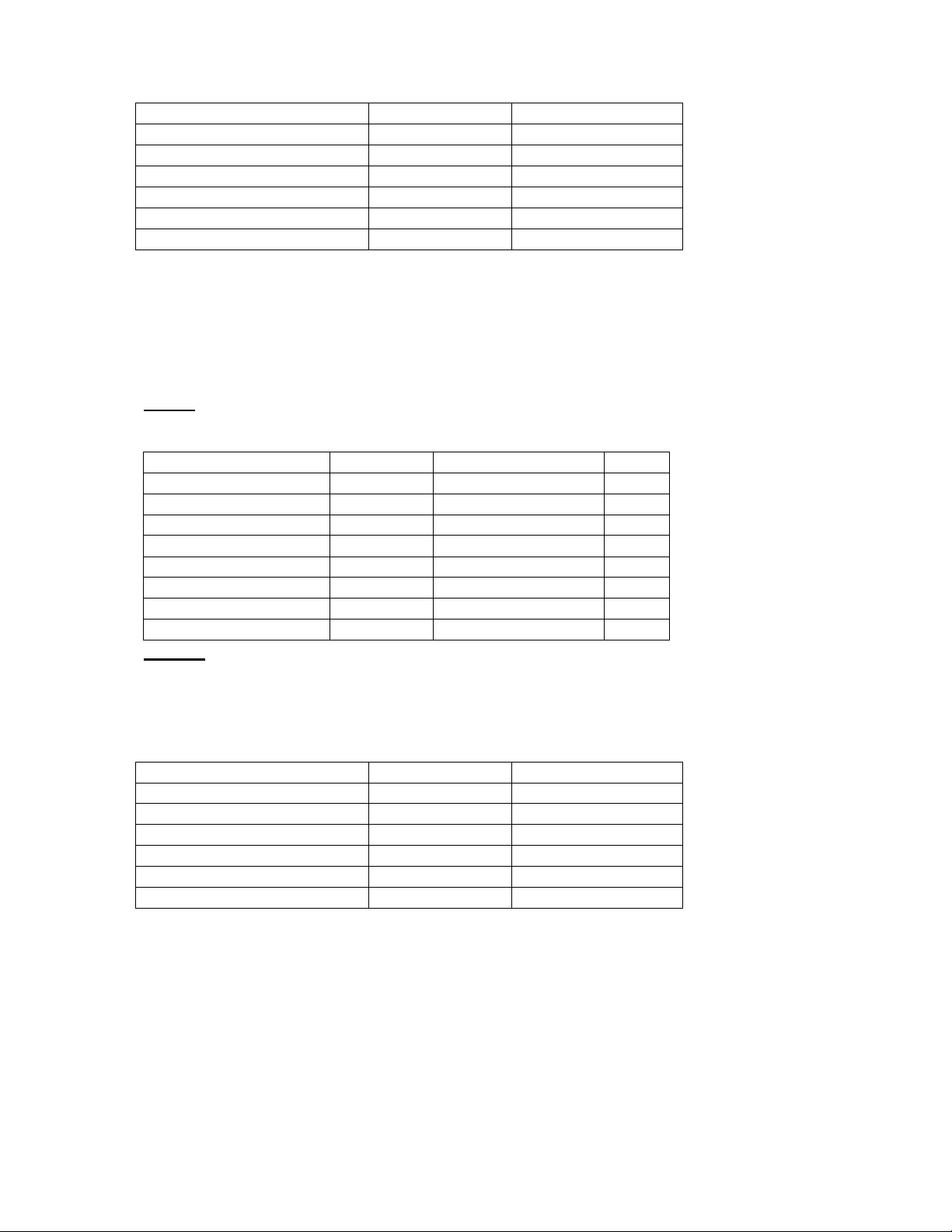

NHTM C có các số liệu sau (số dư đến 30/6/200X – đơn vị tỷ VND)

Tài s

ản

S

ố d

ư

Ng

u

ồn vốn

S

ố d

ư

Tiền mặt 420 Tiền gửi thanh toán 2800

Tiền gửi tại NHNN 2375 Tiết kiệm ngắn hạn 12200

Ti

ền gửi tại TCTD khác

200

TK trung

-

dài h

ạn

17500

Tín phiếu KB ngắn hạn 2350 Vay ngắn hạn 3200

Cho vay ng

ắn hạn

11500

Vay trung

-

dài h

ạn

2300

Cho vay trung hạn 12935 Vốn chủ sở hữu 1200

Cho vay dài h

ạn

8820

Tài sản khác 600

Yêu cầu

a. Tính tỷ lệ thanh khoản của tài sản, biết 15% các khoản cho vay ngắn hạn và 5% các khoản cho

vay trung dài hạn là sắp mãn hạn và có khả năng thu hồi cao. So sánh với tỷ lệ thanh khoản

chung của ngành 5% và kiến nghị đối với NH nhằm đảm bảo tính thanh khoản hợp lý.

b. Giả sử trong 6 tháng tới sẽ có những thay đổi sau

Khoản mục Doanh số tăng Doanh số giảm

Tiền gửi thanh toán 750 250

Tiết kiệm ngắn hạn 840 310

TK t

rung

-

dài h

ạn

310

1220

Cho vay ngắn hạn 1400 1500

Cho vay trung hạn 1720 1640

Cho vay dài hạn 1550 840

Biết tỷ lệ dự trữ thanh toán với tiền gửi thanh toán là 5%, tỷ lệ dự trữ bắt buộc với tiền gửi ≤ 12

tháng là 11%, với tiền gửi trên 12 tháng là 5%. Dự trữ thanh toán được quản lý tại ngân quỹ, dự

trữ bắt buộc được quản lý tại NHNN.

b.1. Hãy dự tính cung – cầu thanh khoản trong sáu tháng đầu năm.

b.2. Hãy lập lại bảng cân đối kế toán vào ngày cuối năm.

3

Bài 2.3

Ngân hàng B có các số liệu sau (số dư bình quân năm, lãi suất bình quân năm, đơn vị tỷ đồng)

Tài sản Số dư LS (%) Nguồn vốn Số dư

LS

(%)

Tiền mặt 1000 Tiền gửi thanh toán 2500

2

Ti

ền gửi tại NHNN

500

1

Ti

ết kiệm ngắn hạn

2800

5,5

Tiền gửi tại TCTD khác 700 2 TK trung - dài hạn 2050

9,5

Ch

ứng khoán KB ngắn hạn

5

Vay ng

ắn hạn

1200

6

- Theo mệnh giá 1100

-

Theo giá mua

1050

Cho vay ngắn hạn không có

tài sản bảo đảm 3000 9,5 Vay trung - dài hạn 1500

10,1

Trong đó: cho vay ưu đãi

của chính phủ 1000 4

Cho vay trung

hạn 2200 10,2 Vốn chủ sở hữu 500

Cho vay dài h

ạn

1800

12,5

Tài sản khác 300

Biết thu hoa hồng chiết khấu = 5%, thu khác ngoài chênh lệch mệnh giá và giá mua chứng

khoán = 28 ,chi khác = 89. Dự trữ bắt buộc đối với các khoản huy động tiết kiệm ngắn hạn là

5%, trung hạn 3%. Dự trữ thanh toán 10%.

a. Đánh giá mức dự trữ hiện tại của NH

b. Tính tỷ lệ thanh khoản của tài sản, biết 8% các khoản cho vay ngắn hạn có khả năng

chuyển đổi cao. So sánh với mức thanh khoản chung của ngành 22% và cho nhận xét.

Hãy cho biện pháp điều chỉnh cần thiết để NH có mức thanh khoản hợp lý. Tính chi

phí/lợi ích của việc điều chỉnh này

c. Biết 80% các khoản nợ thuộc nhóm 1, phần còn lại thuộc nhóm 2, các khoản cho vay

trung và dài hạn đảm bảo bằng bất động sản, mức cho vay đối với bảo đảm bằng bất động

sản là 70%, số dư quỹ dự phòng kỳ trước 25 tỷ, tỷ lệ trích lập dự phòng theo quy định

hiện hành, thuế suất thuế thu nhập = 25%. Tính NIM, ES, ROE.

d. Với các giả thiết câu c, hãy đưa ra biện pháp điều chỉnh phù hợp để ROE đạt mức 20%.

e. BiÕt trong tổng dư nợ không ưu đãi, Nợ nhóm 1 chiếm 60%, Nợ nhóm 2 chiếm 30%, còn

lại là Nợ nhóm 4. 100% các khoản nợ ưu đãi thuộc nhóm 1.

Nợ nhóm 4 là 70%. Số dư Quỹ dự phòng RRTD năm trước là 82 tỷ. Tính chi dự phòng.

Tính lại NIM, ES, ROE.

f. Tính hệ số CAR, sử dụng hệ số rủi ro theo quy định hiện hành. Biết các khoản cho vay

dài hạn 50% cho mục tiêu đầu tư bất động sản, phần còn lại cho vay kinh doanh chứng

khoán bảo đảm bằng bất động sản, vốn cấp 1 = 70%, vốn cấp 2 bằng 90% vốn chủ sở hữu

trong bảng cân đối kế toán, các khoản giảm trừ khỏi vốn chủ sở hữu = 0.

g. Hãy đưa ra những chính sách điều chỉnh cần thiết cho NH để đạt CAR =8%. Với các giả

thiết câu c, xác định mức độ ảnh hưởng của sự điều chỉnh danh mục tài sản đối với ROE.

Bài 2.4 (da sua – can sua cac bai 2.3-2.6)

4

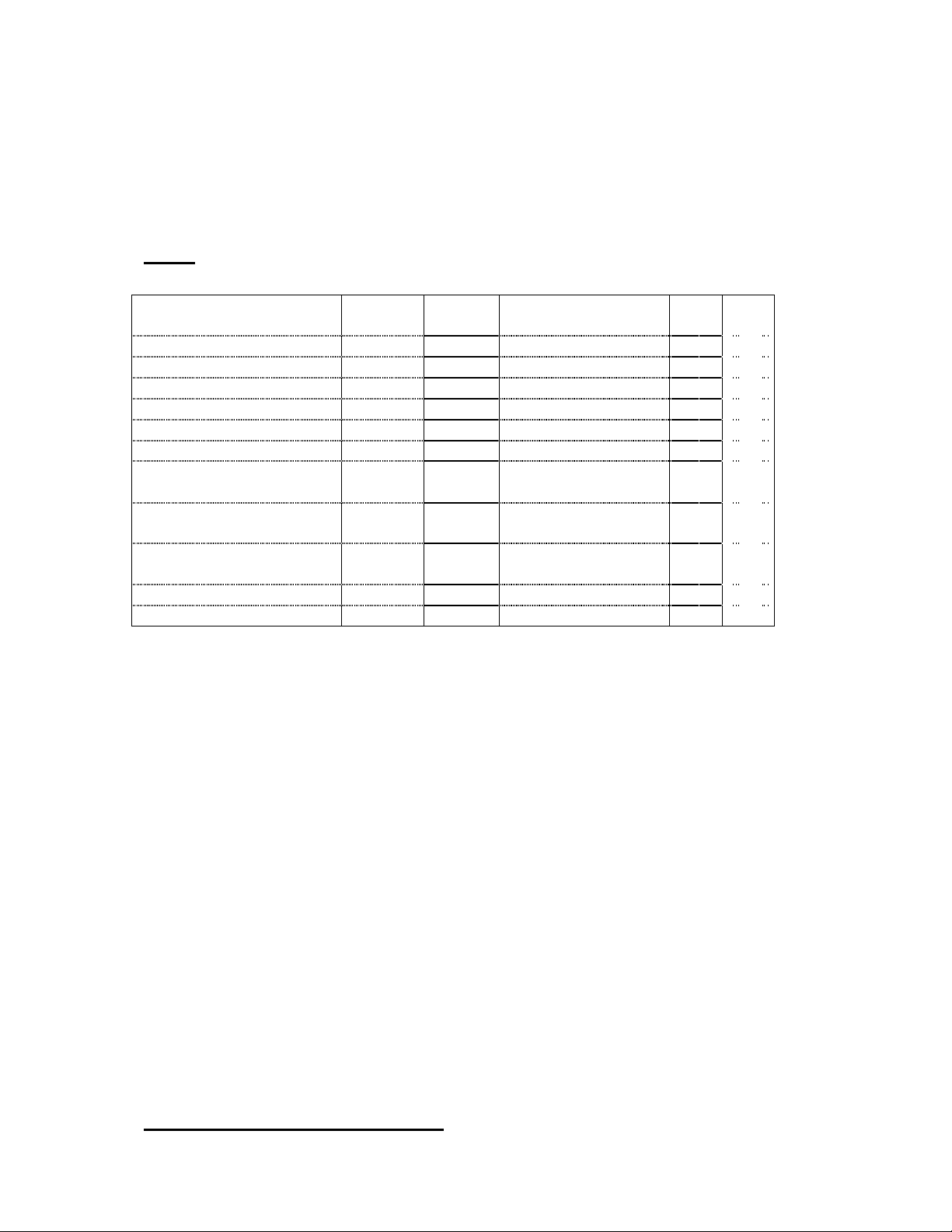

Ngân hàng B có các số liệu sau (số dư bình quân năm, lãi suất bình quân năm, đơn vị tỷ đồng)

Tài sản Số dư

Lãi suất

(%) Nguồn vốn Số dư Lãi suất

(%)

Ti

ền mặt

420

Ti

ền gửi thanh toán

1500

1,5

Ti

ền gửi tại NHNN

180

1,5

Tiền gửi tiết kiệm ngắn

h

ạn

1820

5,5

Tiền gửi tại TCTD khác 250 2,5 TGTK trung và dài hạn 1410 7,5

Chứng khoán ngắn hạn

kho bạc

4 Vay ngắn hạn 620 5,5

-

Theo m

ệnh giá

3

8

0

Vay trung và dài h

ạn

1200

8,8

-

Theo giá mua

420

V

ốn chủ sở hữu

350

Cho vay ngắn hạn 2310

9,5

Ngu

ồn khác 410

Trong đó: Cho vay ưu đ

ãi

310

5,5

Cho vay trung hạn 1470

11,5

Cho vay dài h

ạn

1850

13,5

Tài sản khác 410

Biết thu hoa hồng chiết khấu = 10%, thu khác ngoài chênh lệch mệnh giá và giá mua chứng

khoán = 128 ,chi khác = 289, thuế suất thuế thu nhập = 25%. Dự trữ bắt buộc đối với các khoản

huy động tiền gửi ≤ 12 tháng là 5%, trung hạn 3%. Dự trữ thanh toán với các khoản tiền gửi là

6%.

a. Đánh giá mức dự trữ hiện tại của NH.

b. Tính tỷ lệ thanh khoản của tài sản, biết 8% các khoản cho vay ngắn hạn có khả năng

chuyển đổi cao. So sánh với mức thanh khoản chung của ngành 19% và cho nhận xét.

Hãy cho biện pháp điều chỉnh cần thiết để NH có mức thanh khoản hợp lý. Tính chi

phí/lợi ích của việc điều chỉnh này.

c. Giả sử kỳ tới, dòng tiền dự tính vào NH là 450, ra khỏi NH là 915. Hãy tính rủi ro thanh

khoản. Thực hiện điều chỉnh cơ cấu tài sản để đảm bảo ngân quỹ cân bằng. Tính tổn thất

sau khi điều chỉnh.

d. BiÕt số dư quỹ dự phòng RRTD kỳ trước 170 tỷ. 70% các khoản nợ thuộc nhóm 1, 10%

thuộc nhóm 2; phần còn lại thuộc nhóm 4. Các khoản cho vay được đảm bảo bằng bất

động sản, tỷ lệ cho vay tài sản là bất động sản của NH là 70%, tỷ lệ trích lập dự phòng

theo quy định hiện hành. Tính NIM, ES, ROE. (chú ý: nợ từ nhóm 2 trở đi => Nh không

tính dự thu đối với các khoản đó)

e. Với các giả thiết câu d, hãy đưa ra biện pháp điều chỉnh phù hợp để ROE đạt mức 0%.

f. Trong tổng dư nợ không ưu đãi, Nợ nhóm 1 chiếm 60%, Nợ nhóm 2 chiếm 30%, còn lại

là Nợ nhóm 5; các khoản ưu đãi đều thuộc nhóm 1. Các khoản nợ nhóm 2 được đảm bảo

bằng bất động sản, và có giá trị 120% món nợ, các khoản đảm bảo nợ nhóm 5 là giấy tờ

có giá do 1 NHTM đã niêm yết phát hành có giá trị bằng 140% dư nợ. Số dư Quỹ dự

phòng RRTD năm trước là 70 tỷ. Tính chi dự phòng RRTD phải trích kỳ này. Tính NIM,

ES, ROE.

g. Dựa trên các giả thiết câu d, tính CAR của NH. Biết các khoản cho vay dài hạn 50% cho

mục tiêu đầu tư bất động sản, phần còn lại cho vay kinh doanh chứng khoán , vốn cấp 1 =

70%, vốn cấp 2 bằng 90% vốn chủ sở hữu trong bảng cân đối kế toán, các khoản giảm trừ

khỏi vốn chủ sở hữu = 0.

h. Hãy đưa ra những chính sách điều chỉnh cần thiết cho NH để đạt CAR =9%. Với các giả

thiết câu d, xác định mức độ ảnh hưởng của sự điều chỉnh danh mục tài sản đối với ROE.

i. Giả sử 3 tháng đầu năm sau, lãi suất thị trường bình quân tăng 0,1%/tháng. Tính lại NIM,

tính rủi ro lãi suất. Hãy thực hiện điều chỉnh cơ cấu tài sản để tổn thất = 0. Nhận xét về

tác động của phương án tới ROE, với các giả thiết câu d.

5

j. Giả sử 6 tháng đầu năm sau, lãi suất thị trường bình quân giảm 0,05%/tháng. Tính lại

NIM, tính rủi ro lãi suất. Hãy thực hiện điều chỉnh cơ cấu tài sản để tổn thất = 0. Nhận

xét về tác động của phương án tới ROE, với các giả thiết câu d.

Bài 2.5

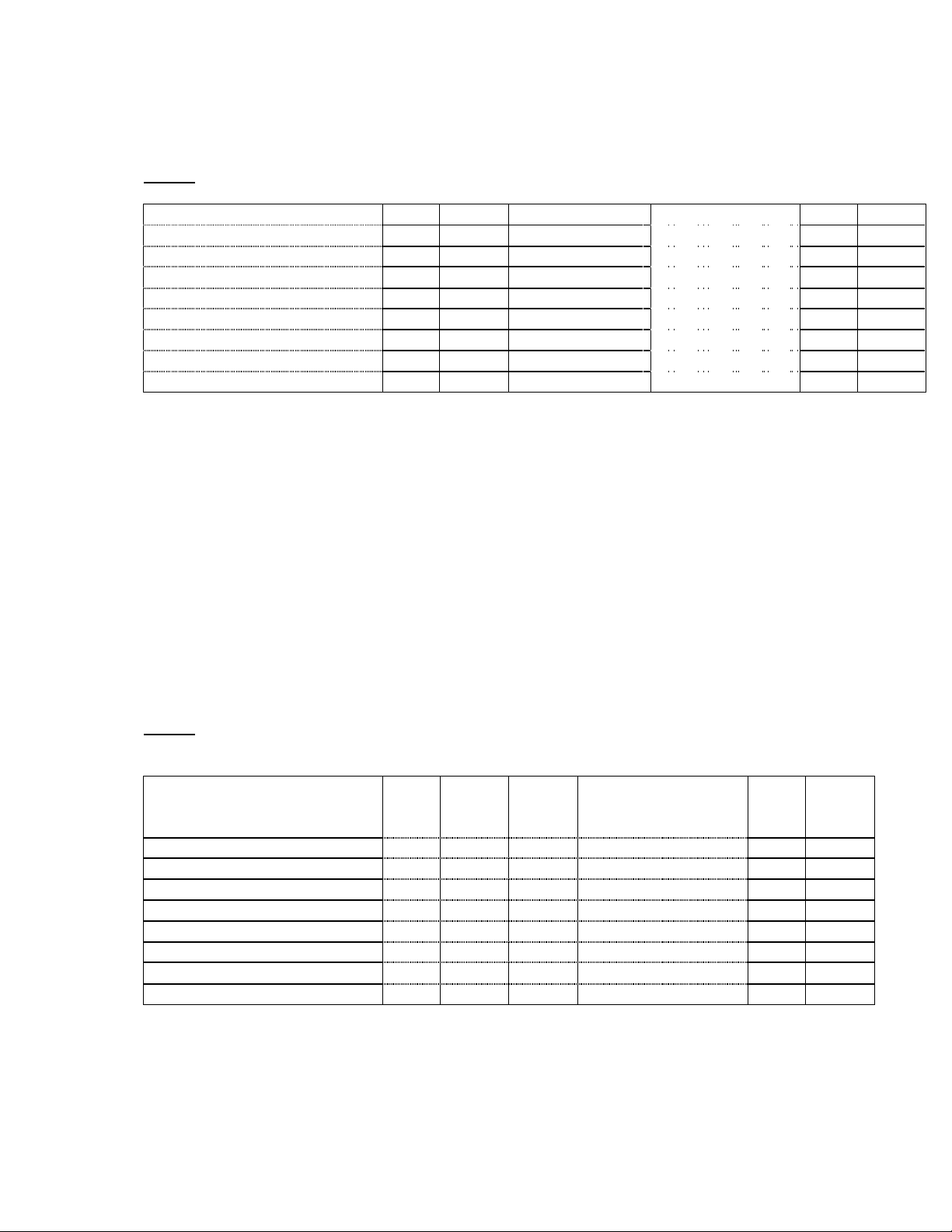

Ngân hàng A có các số liệu sau (số dư bình quân năm, lãi suất bình quân năm, đơn vị tỷ đồng)

a. Giả sử kỳ tới, dòng tiền dự tính vào ngân hàng là 3255, ra khỏi NH là 3811 (mỗi khoản mục

ngân quỹ còn lại 40% so với kỳ gốc). Hãy tính rủi ro thanh khoản, giả sử ngân quỹ tối thiểu bằng

3% dự trữ bắt buộc và 6% dự trữ thanh toán.

b. Thực hiện biện pháp để đảm bảo ngân quỹ tối thiểu. Tính chi phí Ngân hàng phải bỏ ra

c. Tính tỷ lệ an toàn vốn tối thiểu (CAR). Biết vốn cấp 1 = 80% vốn chủ sở hữu, vốn cấp 2 =

20% vay trung dài hạn. Nhận xét về tỷ lệ này và thực hiện điều chỉnh cơ cấu tài sản cần thiết để

tỷ lệ này đạt mức 8%. Tính chi phí khi ngân hàng thực hiện điều chỉnh.

d. Biết thu khác = 550, chi khác = 750, thuế suất TTN 25%. Tỷ lệ nợ quá hạn với các khoản cho

vay ngắn hạn là 5%, với các khoản cho vay trung và dài hạn là 3%. Các khoản quá hạn này hiện

thuộc nhóm 4. Các khoản cho vay ngắn hạn không có tài sản bảo đảm, các khoản cho vay trung

dài hạn có giá trị tài sản bảo đảm bằng trái phiếu do doanh nghiệp B hiện đang niêm yết trên

HNX phát hành, tính lại theo giá thị trường bằng 130% giá trị khoản vay, dự phòng kỳ trước =0.

Tính chi dự phòng, NIM, ROE.

e. Để ROE = 22%, lãi suất cho vay trung bình phải là bao nhiêu?

Bài 2.6

Ngân hàng A có các số liệu sau (số dư bình quân năm, lãi suất bình quân năm, đơn vị tỷ đồng)

Tài sản Số dư

LS (%)

Hệ số

rủi ro

(%) Nguồn vốn Số dư

LS (%)

Ti

ền mặt

3550

0

Ti

ền gửi thanh toán

13540

2

Tiền gửi tại NHNN 2500 1,2 0 Tiết kiệm ngắn hạn 16790

13,5

Ti

ền gửi tại TCTD khác

2800

5,5

20

TK trung

-

dài h

ạn

9460

17,5

Ch

ứng khoán KB ngắn hạn

3400

8,5

0

Vay ng

ắn hạn

5250

15

Cho vay ngắn hạn 15850

14,5 50 Vay trung - dài hạn 4170 18,1

Cho vay trung h

ạn

10460

16,2

50

V

ốn chủ sở hữu

650

Cho vay dài hạn 10750

18,5 100

Tài s

ản khác

550

100

Biết thu khác = 269, chi khác = 421, bảo lãnh dự thầu với giá trị 550 tỷ. 80% dư nợ thuộc nhóm

1, 15% thuộc nhóm 2 và phần còn lại nhóm 4. Các khoản cho vay được đảm bảo bằng chứng

khoán của công ty M phát hành, chưa niêm yết trên các sàn giao dịch , và giá trị = 130% dư nợ.

Dự phòng kỳ trước = 5 tỷ, thuế suất thuế thu nhập 25%.

a. Tính NIM, ROE

Tài sản Số dư

LS (%)

Hệ số rủi ro (%) Nguồn vốn Số dư

LS (%)

Tiền mặt 1550 0 Tiền gửi thanh toán 11540

2

Ti

ền gửi tại NHNN

2500

1

0

Ti

ết kiệm ngắn hạn

15790

7,5

Tiền gửi tại TCTD khác 1800 2,5 20 TK trung - dài hạn 9460 9,5

Ch

ứng khoán KB ngắn hạn

3400

4,5

0

Vay ng

ắn hạn

4250

13

Cho vay ngắn hạn 15850

10,5 50 Vay trung - dài hạn 4170 16,1

Cho vay trung hạn 10460

15,2 50 Vốn chủ sở hữu 650

Cho vay dài hạn 9750 17,5 100

Tài sản khác 550 100

![17 Bài tập nghiệp vụ ngân hàng [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2013/20131024/matem90/135x160/528266273.jpg)