C U TI N TẦ Ề Ệ

I.C u ti n t .ầ ề ệ

1. Khái ni m:ệ

C u ti n t bi u th l ng ti n mà các ch th kinh t mong mu n n m giầ ề ệ ể ị ượ ề ủ ể ế ố ắ ữ

2. Ch th c a c u ti n trong n n kinh t :ủ ể ủ ầ ề ề ế

Nhà n cướ : Nhà n c c n ti n đ th c hi n các chính sách, nh m ph c v cho cácướ ầ ề ể ự ệ ằ ụ ụ

ho t đ ng c a chính ph .ạ ộ ủ ủ

Doanh nghi pệ: DN có nhu c u ti n đ đ u t , kinh doanh nh m m c đích ki m l iầ ề ể ầ ư ằ ụ ế ợ

nhu n.ậ

T ng l p dân c :ầ ớ ư h có nhu c u ti n đ tiêu dùng.ọ ầ ề ể

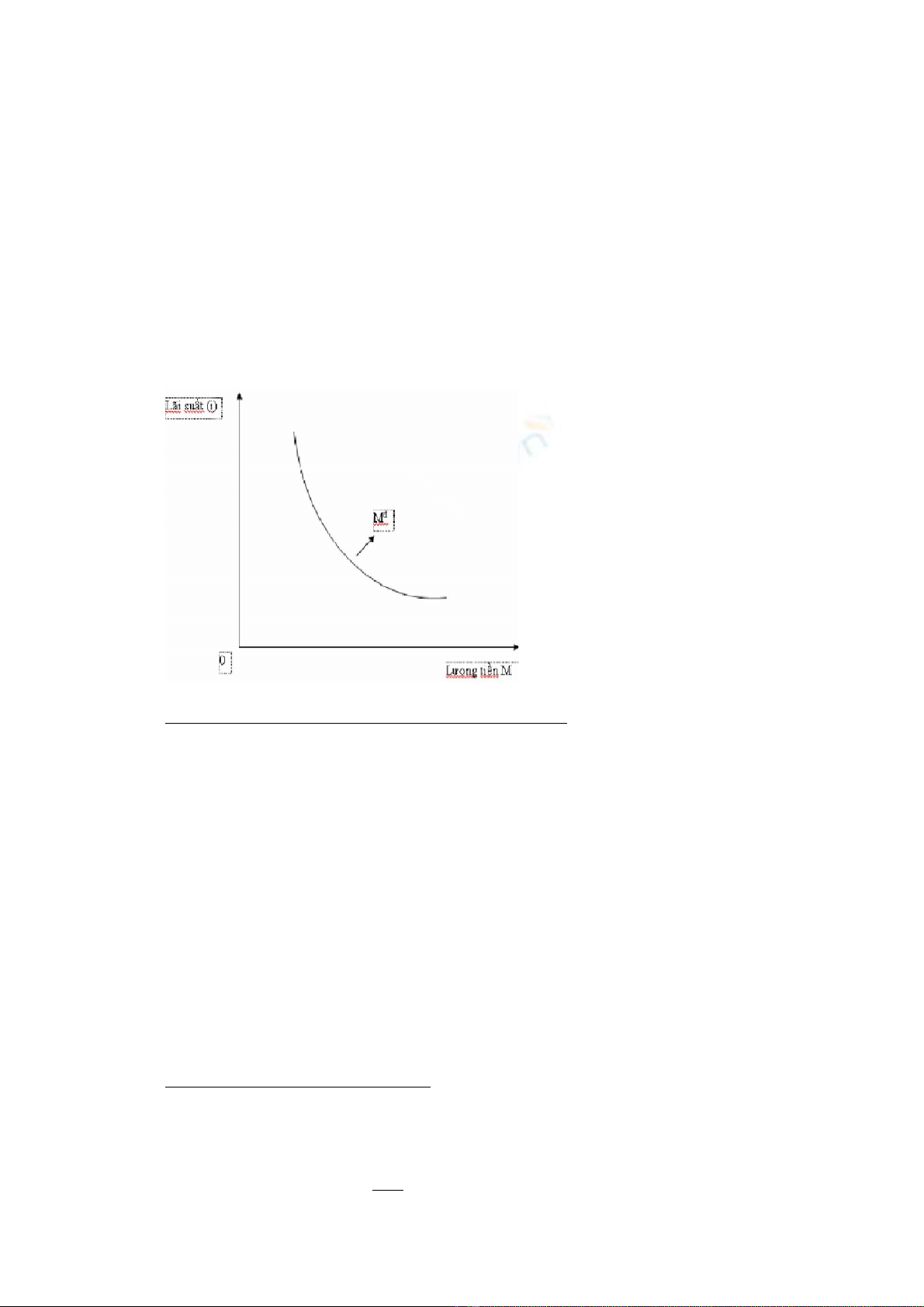

3. Đ ng c u ti n:ườ ầ ề

C u ti n ngh ch bi n v i lãi su t nên đ ng c u ti n theo lãi su t có đ d c âmầ ề ị ế ớ ấ ườ ầ ề ấ ộ ố

II. Các nhân t nh h ng đ n đ ng c u ti n:ố ả ưở ế ườ ầ ề

Ti n ch y u đ c dùng v i 2 m c đích: ề ủ ế ượ ớ ụ Tiêu dùng,

Đ u tầ ư

Các nhân t nh h ng đ n nhu c u ti n cho đ u t :ố ả ưở ế ầ ề ầ ư

Thu nh p: Thu nh p c a ng i dân chia làm 2 ph n: tiêu dùng và tích lũy.ậ ậ ủ ườ ầ

N uế

dân c có thu nh p cao thì kho n ti n h dành cho tiêu dùng và đ u t sư ậ ả ề ọ ầ ư ẽ

nhi u h n và ng c l i.ề ơ ượ ạ

Lãi su t ti n g i ngân hàng:trong kho n ti n tích lũy c a mình thì ng i dânấ ề ử ả ề ủ ườ

có

th đem đ u t ho c g i ngân hàngể ầ ư ặ ử

=>Lúc này h s xem xét t i lãi su t: n u lãi su t g i ngân hàng mà l n h nọ ẽ ớ ấ ế ấ ử ớ ơ

m c l i nhu n thu đ c t các d án đ u t thì ng i dân s ch n ph ngứ ợ ậ ượ ừ ự ầ ư ườ ẽ ọ ươ

án g i ti n vào ngân hàng. Và ng c l i, n u m c l i nhu n thu đ c t đ uử ề ượ ạ ế ứ ợ ậ ượ ừ ầ

t cao h n m c l i nhu n mà kho n ti n đó đem l i t vi c g i ngân hàng thìư ơ ứ ợ ậ ả ề ạ ừ ệ ử

h s ch n ph ng án ng c l i (dành ti n đó đem đ u t ).ọ ẽ ọ ươ ượ ạ ề ầ ư

Giá cả: giá c hàng hóa tiêu dùng cao, ng i dân s ph i tiêu nhi u ti n h n choả ườ ẽ ả ề ề ơ

các chi phí sinh ho t, kho n ti n dành cho tiêu dùng cũng tăng lên.ạ ả ề

III. Các h c thuy t v c u ti n:ọ ế ề ầ ề

1. QUAN ĐI M C A K.MARX V C U TI N:Ể Ủ Ề Ầ Ề

•T ng s ti n c n thi t trong l u thông b ng t ng giá c hàng hóa chia choổ ố ề ầ ế ư ằ ổ ả

t c đ luân chuy n ti n :ố ộ ể ề

V

QP

M.

=

PY

V

Md.

1

=

PY

V

Md.

1

=

),( +

−

=YiL

P

Md

K.Marx chính là ng i đ t n n móng cho lý lu n c a ti n t .ườ ặ ề ậ ủ ề ệ

2. H C THUY T L NG TI N (QUANTITY THEORY OF MONEY):Ọ Ế ƯỢ Ề

Đ c đi m c b n: không coi lãi su t là nhân t tác đ ng đ n c u ti n.ặ ể ơ ả ấ ố ộ ế ầ ề

•Phát tri n trên c s thi t l p m i quan h gi a t ng l ng ti n cungể ơ ở ế ậ ố ệ ữ ổ ượ ề

ng v i t ng nhu c u chi tiêu lên hàng hóa d ch v :ứ ớ ổ ầ ị ụ

V:Thông s vòng quay ti n tố ề ệ

P:M c giáứ

M:T ng l ng ti n cung ngổ ượ ề ứ

Y:T ng s n ph m qu c n i th cổ ả ẩ ố ộ ự

• Công th c trên cho th y gi a M v i P có m i quan h đ ng bi n hoàn h o. ứ ấ ữ ớ ố ệ ồ ế ả

• Gi đ nh:ả ị

V không đ i trong ng n h n.ổ ắ ạ

Y t i m c lao đ ng th a d ng là m t h ng s .ạ ứ ộ ỏ ụ ộ ằ ố

Đ l u thông đ c t ng thu nh p danh nghĩa là PY,thì l ng ti n cung ng ph iể ư ượ ổ ậ ượ ề ứ ả

là :

Đ th tr ng cân b ng thì cung ti n ph i b ng c u ti n, do đó, nhu c u n m giể ị ườ ằ ề ả ằ ầ ề ầ ắ ữ

ti n đ l u thông đ c t ng s n ph m danh nghĩa s là ề ể ư ượ ổ ả ẩ ẽ

Nh v y, h c thuy t s l ng ti n đã cho r ng ti n ph thu c duy nh t vào t ngư ậ ọ ế ố ượ ề ằ ề ụ ộ ấ ổ

s n ph m danh nghĩa mà không ch u nh h ng b i y u t lãi su t, nghĩa là, nhuả ẩ ị ả ưở ở ế ố ấ

c u n m gi ti n c a dân chúng nh m m c đích duy nh t là cho giao d ch.ầ ắ ữ ề ủ ằ ụ ấ ị

3. QUAN ĐI M C A TR NG PHÁI CAMBRIDGE:Ể Ủ ƯỜ

• D a vào ph ng trình t ng t nh trên : ự ươ ươ ự ư

Không lo i b v n đ lãi su t nh ng v n ch a th nêu ra đ c s nh h ng c aạ ỏ ấ ề ấ ư ẫ ư ể ượ ự ả ưở ủ

lãi su t t i c u ti nấ ớ ầ ề

4. H C THUY T U TIÊN THANH KHO NỌ Ế Ư Ả

C u ti n có 3 đ ng c :ầ ề ộ ơ

• Đ ng c giao d chộ ơ ị

• Đ ng c d phòngộ ơ ự

• Đ ng c đ u cộ ơ ầ ơ

• Keynes đ a ra k t lu n : C u ti n ngh ch bi n v i m c lãi su t hi n hànhư ế ậ ầ ề ị ế ớ ứ ấ ệ

• Keynes phân bi t gi a s d ti n danh nghĩa và s d ti n th c,v i là l ng ti nệ ữ ố ư ề ố ư ề ự ớ ượ ề

danh nghĩa thì c u ti n th c là ầ ề ự

=> Hàm s u tiên thanh kho n: ố ư ả

M

YP

V.

=

PY

V

M.

1

=

),( +

−

== YiL

Y

M

PY

V

),,,( −

++

−

=VPYiLM d

∫

−

−

−=

−−−

+rrrrr m

e

memb

d

Yp

P

M

π

,,,

=> C u ti n t l ngh ch v i lãi su tầ ề ỷ ệ ị ớ ấ

Khi th tr ng cân b ng,thay Mị ườ ằ d b ng M ta đ c :ằ ượ

Ph ng trình khái quát c u ti n :ươ ầ ề

5. THUY T L NG TI N HI N Đ I C A FRIEDMAN:Ế ƯỢ Ề Ệ Ạ Ủ

Hàm c u ti n c a Friedman ầ ề ủ

Md/P: S d c u ti n th c.ố ư ầ ề ự

Yp: Giá tr hi n t i c a t t c các kho n thu nh p trong t ng lai.ị ệ ạ ủ ấ ả ả ậ ươ

Rm: T su t sinh l i d tính c a ti n.ỉ ấ ờ ự ủ ề

Rb: T su t sinh l i d tính c a trái phi u.ỉ ấ ờ ự ủ ế

Re: T su t sinh l i d tính c a c phi u.ỉ ấ ờ ự ủ ổ ế

Πe : T l l m phát d tính.ỉ ệ ạ ự

• T l sinh l i c a ti n ph thu c vào 2 nhân t :ỷ ệ ờ ủ ề ụ ộ ố

- Các d ch v ngân hàng cung c p cho ti n g i.ị ụ ấ ề ử

- Lãi su t tr cho ti n g i thanh toán và các ti n g i khác.ấ ả ề ử ề ử

• Theo hàm s này c a Friedman, có th th y c u ti n liên h v i ba nhóm thamố ủ ể ấ ầ ề ệ ớ

s :ố

-Th nh t, c u ti n liên h d ng v i thu nh p th ng xuyên ứ ấ ầ ề ệ ươ ớ ậ ườ Yp

-Th hai, c u ti n liên h âm v i l i t c c a vi c n m gi trái phi u so v i n mứ ầ ề ệ ớ ợ ứ ủ ệ ắ ữ ế ớ ắ

gi ti n ữ ề

Th ba, c u ti n cũng liên h âm v i l i t c c a vi c n m gi c phi u so v i ti nứ ầ ề ệ ớ ợ ứ ủ ệ ắ ữ ổ ế ớ ề

và l i t c c a vi c n m gi các tài s n khác so v i ti n (trong tr ng h p có l mợ ứ ủ ệ ắ ữ ả ớ ề ườ ợ ạ

phát) .

IV. Nh n đ nh các h c thuy t v c u ti n:ậ ị ọ ế ề ầ ề

Fisher phát tri n các giao d ch d a trên lý thuy t v nhu c u ti n trong đó nhu c uể ị ự ế ề ầ ề ầ

v s d th c t là t l thu n v i thu nh p th c t và không nh y c m v i chuy nề ố ư ự ế ỉ ệ ậ ớ ậ ự ế ạ ả ớ ể

đ ng lãi su t. ộ ấ

Đi m c b n nh t c a lý thuy t này là không coi lãi su t là nhân t tác đ ng đ nể ơ ả ấ ủ ế ấ ố ộ ế

c u ti n. ầ ề

Nh n m nh khái ni m c t lõi c a Fisher là vòng quay ti n t là h ng s . ấ ạ ệ ố ủ ề ệ ằ ố

Tuy nhiên ki m ch ng th c t cho th y vòng quay ti n không ph i là m t h ng sể ứ ự ế ấ ề ả ộ ằ ố

nh gi thi t c a h c thuy t s l ng ti n, h n n a c u ti n còn ph thu c vàoư ả ế ủ ọ ế ố ượ ề ơ ữ ầ ề ụ ộ

bi n đ ng c a lãi su t.ế ộ ủ ấ

C u ti n theo tr ng phái Cambridge có ph ng trình gi ng h t v i Fisher. ầ ề ườ ươ ố ệ ớ

Các nhà kinh t h c thu c tr ng phái Cambridge coi vòng quay ti n t là h ng sế ọ ộ ườ ề ệ ằ ố

và đ ng ý v i Fisher r ng thu nh p danh nghĩa đ c xác đ nh d a trên c s l ngồ ớ ằ ậ ượ ị ự ở ở ượ

ti n.ề

( )

rr mb

−

( )

rr me −

( )

rm

e−

π

C hai h c thuy t trên đ u phát tri n m t ph ng pháp ti p c n c đi n t i c uả ọ ế ề ể ộ ươ ế ậ ổ ể ớ ầ

ti n, trong đó c u ti n là t l v i thu nh p. ề ầ ề ỉ ệ ớ ậ

Tuy nhiên 2 tr ng phái ti p c n khác nhau trong đó Fisher nh n m nh y u t côngườ ế ậ ấ ạ ế ố

ngh và chính sách trên có th tác đ ng đ n lãi su t trong c u ti n ng n han, trongệ ể ộ ế ấ ầ ề ắ

khi cách ti p c n c a tr ng phái Cambridge nh n m nh s l a ch n cá nhân vàế ậ ủ ườ ấ ạ ự ự ọ

không ch u tác đ ng c a lãi su t.ị ộ ủ ấ

H c thuy t u tiên thanh kho n m r ng các ph ng pháp ti p c n c a tr ngọ ế ư ả ở ộ ươ ế ậ ủ ườ

phái Cambridge, đó là cho th y 3 đ ng c đ gi ti n. ấ ộ ơ ể ữ ề

H c thuy t u tiên thanh kho n c a xem đ ng c giao d ch và đ ng c d phòng tọ ế ư ả ủ ộ ơ ị ộ ơ ự ỉ

l thu n v i thu nh p, và lý lu n r ng nh ng đ ng c đ u c s tác đ ng tiêu c cệ ậ ớ ậ ậ ằ ữ ộ ơ ầ ơ ẽ ộ ự

đ n m c lãi su t. ế ứ ấ

H c thuy t c u ti n c a Keynes có ng ý quan tr ng là vòng quay ti n t khôngọ ế ầ ề ủ ụ ọ ề ệ

ph i h ng s và thay đ i tích c c liên quan đ n lãi su t, dao đ ng đáng k . ả ằ ố ổ ự ế ấ ộ ể

Ông nghi ng thuy t l ng ti n c đi n mà thu nh p danh nghĩa đ c xác đ nh b iờ ế ượ ề ổ ể ậ ượ ị ở

l ng ti n cung ng trên th tr ngượ ề ứ ị ườ

Milton Friedman s d ng m t cách ti p c n t ng t nh Keynes và các nhà kinhử ụ ộ ế ậ ươ ự ư

t h c Cambridge v c u ti n. ế ọ ề ầ ề

Nh ng m t trái v i Keynes, Friedman đã xem ti n b c và hàng hóa thay th là sư ặ ớ ề ạ ế ự

l a ch n khi quy t đ nh gi bao nhiêu ti n. Gi đ nh r ng ti n b c và hàng hóa làự ọ ế ị ữ ề ả ị ằ ề ạ

ch t thay th cho th y nh ng thay đ i v s l ng ti n tác đ ng tr c ti p vào t ngấ ế ấ ữ ổ ề ố ượ ề ộ ự ế ổ

chi tiêu.

Không gi ng nh lý thuy t c a Keynes, Friedman đã cho r ng nh ng thay đ i v lãiố ư ế ủ ằ ữ ổ ề

su t ít tác đ ng đ n c u ti n và nhu c u v nh ng kho n ti n nh . Và nhu c u vấ ộ ế ầ ề ầ ề ữ ả ề ỏ ầ ề

ti n b c có th d đoán m t cách chính xác theo ch c năng c a c u ti n. ề ạ ể ự ộ ứ ủ ầ ề

Các lu n c khác nhau v c u ti n t p trung vi c c u ti n có nh y c m v i lãiậ ứ ề ầ ề ậ ở ệ ầ ề ạ ả ớ

su t hay không hay ch đ n thu n liên quan t i thu nh p, và t c đ chu chuy n c aấ ỉ ơ ầ ớ ậ ố ộ ể ủ

ti n có th ki m soát đ c hay không. ề ể ể ượ

C u ti n là n đ nh và ít ch u nh h ng b i s bi n đ ng c a lãi su t.ầ ề ổ ị ị ả ưở ở ự ế ộ ủ ấ

V.NHTW đi u ti t quan h cung c uề ế ệ ầ

1.Nghi p v th tr ng m .ệ ụ ị ườ ở

Bán CK =>gi m giá CK =>làm tăng l i lãi =>thu h p cung ti n(chính sách th tả ờ ẹ ề ắ

ch t)ặ

Mua CK=>tăng giá CK =>làm gi m l lãi =>n i r ng cung ti n(chính sách n iả ờ ớ ộ ề ớ

r ng)ộ

*Ki m soát.ể

Ch đ ng th c hi n mua bán =>ki m soát đ c kh i l ng kinh doanhủ ộ ự ệ ể ượ ố ượ

N u NHTW ph i s d ng vay chi t kh u không ki m soát đ c.ế ả ử ụ ế ấ ể ượ

* Tính linh ho t.ạ

Có th th c hi n nghi p v l n nh v i kh i l ng l nể ự ệ ệ ụ ớ ỏ ớ ố ượ ớ

Vi c đ o ng c các nghi p v trên th tr ng t do v i NHTW=> Đ n gi nệ ả ượ ệ ụ ị ườ ự ớ ơ ả

*D th c hi n.ễ ự ệ

Th c hi n giao d ch ch ng khoán nhanh chóng, không có s ch m trự ệ ị ứ ự ậ ễ

2.Chính sách chi t kh uế ấ

Ki m soát cung ti nể ề : đ t ra chính sách chi t kh uặ ế ấ

nh h ng đ n cung ti n:Ả ưở ế ề

Kh i l ng cho vay chi t kh u tăng=> tăng c s ti n, cung ti n và ng c l iố ượ ế ấ ơ ố ề ề ượ ạ

C a s chi t kh u:ử ổ ế ấ

Đ t ra giá c kho n vay chi t kh uặ ả ả ế ấ

Tác đ ng s l ng kho n vay qua các đi u kho nộ ố ượ ả ề ả

3.D tr b t bu cự ữ ắ ộ

Tăng d tr b t bu c=> gi m s nhân ti n t , cung ti n và ng c l iự ữ ắ ộ ả ố ề ệ ề ượ ạ

90% các ngân hàng đáp ng các yêu c u d tr d i d ng ti nứ ầ ự ữ ướ ạ ề

10% các ngân hàng l n có l ng ti n g i NHTW chi m 70% l ng ti n g iớ ượ ề ử ở ế ượ ề ử

4.H n m c tín d ngạ ứ ụ

H n m c tín d ng đ c xác đ nh trên c s : tăng tr ng kinh t , l m phát d ki nạ ứ ụ ượ ị ơ ở ưở ế ạ ự ế

hàng năm

H n ch vi c t o ti n quá m c c a NHTM(tăng kh i l ng ti n t ): NHTW quyạ ế ệ ạ ề ứ ủ ố ượ ề ệ

đ nh m c tín d ng t i đa căn c t tr ng cho vay trong quá kh so v i t ng cho vayị ứ ụ ố ứ ỉ ọ ứ ớ ổ

c a h th ng ngân hàngủ ệ ố

5.Qu n lý lãi su t các NHTMả ấ

NHTW quy đ nh lãi su t tr n ho c cung lãi su t :ị ấ ầ ặ ấ

B o v quy n l i c a các NH: quy đ nh m c lãi su t sàn t i đa cho ti n g i vàả ệ ề ợ ủ ị ứ ấ ố ề ử

lãi su t tr n t i thi u cho ti n vayấ ầ ố ể ề

Đ m b o quy n l i cho khách hàng:quy đ nh ng c l iả ả ề ợ ị ượ ạ

VI.TH C TR NG TI N T T I VI T NAMỰ Ạ Ề Ệ Ạ Ệ

1. Tình hình th gi i:ế ớ

T năm 2000 đ n nay, kinh t th gi i luôn tr i qua nhi u bi n đ ng. B từ ế ế ế ớ ả ề ế ộ ắ

đ u t s phá s n c a WorldCom năm 2003, Mardoff v i v l a đ o l ch sầ ừ ự ả ủ ớ ụ ừ ả ị ử

65 t USD năm 2005, và l n nh t là kh ng ho ng tín d ng M năm 2007, kéoỷ ớ ấ ủ ả ụ ỹ

theo s s p đ c a đ ch Lehman Brothers, cùng kh ng ho ng kinh t toànự ụ ổ ủ ế ế ủ ả ế

c u 2008-2009.ầ

•B c sang năm 2010, tuy nh h ng kh ng ho ng kinh t đã t m l ngướ ả ưở ủ ả ế ạ ắ

nh ng v n còn ti m n nhi u bi n đ ng, đi n hình là kh ng ho ng nư ẫ ể ẩ ề ế ộ ể ủ ả ợ

công c a Hi L p, các n c Châu Âu nh Tây Ban Nha, Ý và B Đào Nhaủ ạ ướ ư ồ

cũng đang đ ng tr c nguy c t ng t và bong bóng tài s n Trungứ ướ ơ ươ ự ả ở

Qu c.ố

2.Tình hình Vi t Nam:ệ

Vi t Nam thu c nhóm các n c đang phát tri n, m c dù không b nhệ ộ ướ ể ặ ị ả

h ng tr c ti p t s s p đ c a h th ng tài chính th gi i, nh ng v i vi cưở ự ế ừ ự ụ ổ ủ ệ ố ế ớ ư ớ ệ

gia nh p WTO, tr thành m t ph n không th tách r i c a kinh t th gi i,ậ ở ộ ầ ể ờ ủ ế ế ớ

Vi t Nam v n ph i ch u nh ng h u qu gián ti p n ng n t suy thoái kinhệ ẫ ả ị ữ ậ ả ế ặ ề ừ

t . M i bi n đ ng c a n n kinh t Vi t Nam trong nh ng năm g n đây cóế ọ ế ộ ủ ề ế ệ ữ ầ

m i t ng quan ch t ch v i bi n đ ng kinh t th gi iố ươ ặ ẽ ớ ế ộ ế ế ớ

•Vi t Nam đ t m c tăng GDP nhanh trong quý IV/2009 và quý II/2010, làmệ ạ ứ

tăng m nh thâm h t kép. Các kích thích tài chính (trong năm 2009) đ cạ ụ ượ

th c hi n v i m c tiêu đ t 8,7% t ng GDP. Thâm h t th ng m i l nự ệ ớ ụ ạ ổ ụ ươ ạ ớ

trong n a cu i năm 2009 và n a đ u 2010 cùng v i tình tr ng l m phát caoử ố ử ầ ớ ạ ạ

d n đ n s c n thi t ph i gi m các chính sách kích thích tài chính nhẫ ế ự ầ ế ả ả ư

vi c ệgi m giáả tr Đ ng (gi m4% trong tháng 11/2009 và 1% trong thángị ồ ả

2/2010) và tăng lãi su t.ấ

Tình tr ng vay n tăng m nh t i Vi t Nam có nh h ng đ n h th ngạ ợ ạ ạ ệ ả ưở ế ệ ố

ngân hàng, các kích thích tài chính làm tăng thâm h t t i 9% GDP. T ng tínụ ớ ổ

d ng c tính tăng 38% trong năm 2009, nhanh h n nhi u so v i 27% t c đụ ướ ơ ề ớ ố ộ

tăng ti n g i - do đó đ y t l cho vay trên ti n g i t i kho ng 150%. T lề ử ẩ ỷ ệ ề ử ớ ả ỷ ệ

tăng tín d ng gi m còn 10,3% trong tháng 6/2010, nh ng m c tiêu 25% vàoụ ả ư ụ

năm 2010 là quá cao

•Chính sách tài khoá th t ch t vào n a cu i năm 2008 đóng vai trò tr ngắ ặ ử ố ọ

y u trong vi c ki m ch áp l c c a th tr ng đang quá nóng, nh ngế ệ ề ế ự ủ ị ườ ư

nh ng kích thích m i sau đó đã giúp ch ng l i s suy thoái toàn c u – baoữ ớ ố ạ ự ầ

g m s c t gi m 30% thu cho các doanh nghi p v a và nh , 4% h trồ ự ắ ả ế ệ ừ ỏ ỗ ợ

![Tỷ giá hối đoái: Tóm tắt kiến thức cơ bản [chuẩn SEO]](https://cdn.tailieu.vn/images/document/thumbnail/2021/20210816/buidangnhat/135x160/8821629082845.jpg)

![Tỷ giá hối đoái: Tài liệu [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2014/20140523/duongxuan92/135x160/1681600_167.jpg)

![Mức lương tối thiểu và mức sống tối thiểu cho người lao động tại các doanh nghiệp ở Việt Nam [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260129/hoaphuong0906/135x160/43101769669594.jpg)