ÐI U KI N M L/CỀ Ệ Ở

•Ði u ki n m L/Cề ệ ở

•Cách th c m L/Cứ ở

•Ký quĩ m L/Cở

•Thanh toán phí m L/Cở

Ði u ki n m L/C:ề ệ ở

Ð đ c m L/C, Doanh nghi p ph i n p t i ngân hàngể ượ ở ệ ả ộ ạ

- Gi y đăng ký kinh doanhấ

- Tài kho n ngo i t t i Ngân hàng ( mu n m tài kho n ph i đóng ít nh t 500 USD vào tài kho nả ạ ệ ạ ố ở ả ả ấ ả

chu n b m cùng v i các gi y t sau:ẩ ị ở ớ ấ ờ

+ Quy t đ nh thành l p Công tyế ị ậ

+ Quy t đ nh b nhi m Giám đ c và K toán tr ngế ị ổ ệ ố ế ưở

Cách th c m L/C:ứ ở

* Các gi y t c n n p khi đ n Ngân hàng đ m L/Cấ ờ ầ ộ ế ể ở

- Ð i v i L/C at sight:ố ớ

+ Gi y phép nh p kh u (n u hàng hoá đ c qu n lý b ng gi y phép)ấ ậ ẩ ế ượ ả ằ ấ

+ Quota ( đ i v i hàng qu n lý b ng h n ng ch)ố ớ ả ằ ạ ạ

+ H p đ ng nh p kh u ( b n sao)ợ ồ ậ ẩ ả

+ Ð n xin m L/C at sight ( theo m u in s n c a Ngân hàng). C s vi t đ n là h p đ ng mua bánơ ở ẫ ẵ ủ ơ ở ế ơ ợ ồ

ngo i th ng đã ký k t.ạ ươ ế

- Ð i v i L/C tr ch mố ớ ả ậ

+ Gi y phép nh p kh u ( n u có) ho c quota nh pấ ậ ẩ ế ặ ậ

+ Ph ng án bán hàng đ thanh toán nh p kh uươ ể ậ ẩ

+ Ð n xin m L/C tr ch m (theo m u in s n c a Ngân hàng).C s vi t đ n là h p đ ng mua bánơ ở ả ậ ẫ ẵ ủ ơ ở ế ơ ợ ồ

ngo i th ng đã ký k t.ạ ươ ế

+ Ð n xin b o lãnh và cam k t tr n ( theo m u c a Ngân hàng)ơ ả ế ả ợ ẫ ủ

* L u ý khi làm đ n xin m L/Cư ơ ở

- C s vi t đ n là h p đ ng mua bán ngo i th ng đã ký k t nh ng nhà nh p kh u có th thêmơ ở ế ơ ợ ồ ạ ươ ế ư ậ ẩ ể

m t s n i dung có l i cho mình.ộ ố ộ ợ

- Trên đ n ph i có ch ký c a Giám đ c và K toán tr ng đ n v nh p kh u. N u th c hi n nh pơ ả ữ ủ ố ế ưở ơ ị ậ ẩ ế ự ệ ậ

kh u u thác thì trên đ n xin m L/C ph i có đ y đ 4 ch ký: ch ký c a Giám đ c và K toánẩ ỷ ơ ở ả ầ ủ ữ ữ ủ ố ế

tr ng đ n v nh p kh u u thác và ch ký c a Giám đ c và K toán tr ng c a đ n v nh n uưở ơ ị ậ ẩ ỷ ữ ủ ố ế ưở ủ ơ ị ậ ỷ

thác

- Ð tránh L/C ph i tu ch nh nhi u l n m t th i gian và t n kém, nhà nh p kh u có th fax đ n xinể ả ỉ ề ầ ấ ờ ố ậ ẩ ể ơ

m L/C đ n nhà xu t kh u xem tr c và xin ý ki n.ở ế ấ ẩ ướ ế

- Nhà nh p kh u nên xem L/C b n g c và đ ngh tu ch nh n u c n đ b o v quy n l i cho mìnhậ ẩ ả ố ề ị ỉ ế ầ ể ả ệ ề ợ

Ký quĩ m L/C:ở

Hi n nay các ngân hàng quy đ nh t l ký qũi ( 100%; d i 100% ho c không c n ký quĩ) đ i v iệ ị ỷ ệ ướ ặ ầ ố ớ

doanh nghi p nh p kh u căn c vào:ệ ậ ẩ ứ

- Uy tín thanh toán c a doanh nghi pủ ệ

- M i quan h c a doanh nghi p đ i v i ngân hàngố ệ ủ ệ ố ớ

- S d ngo i t trên tài kho n c a doanh nghi pố ư ạ ệ ả ủ ệ

- Công n c a doanh nghi p nh p kh uợ ủ ệ ậ ẩ

- Tính kh thi trong ph ng án kinh doanh hàng nh p kh u c a đ n v nh p kh uả ươ ậ ẩ ủ ơ ị ậ ẩ

* Cách th c ký quĩ:ứ

- N u s d tài kho n ti n g i c a khách hàng l n h n s ti n ký quĩ, ngân hành s trích t tàiế ố ư ả ề ử ủ ớ ơ ố ề ẽ ừ

kho n ti n g i chuy n sang tài kho n ký quĩ. Phòng nh p kh u tr c ti p làm phi u chuy n kho nả ề ử ể ả ậ ẩ ự ế ế ể ả

n i dung ký quĩ m L/C sau đó s chuy n sang Phòng K toán đ th c hi nộ ở ẽ ể ế ể ự ệ

- N u s d tài kho n ti n g i nh h n s ti n ký quĩ, gi i quy t b ng hai cách sau:ế ố ư ả ề ử ỏ ơ ố ề ả ế ằ

+ Mua ngo i t đ ký quĩạ ệ ể

+ Vay ngo i t đ ký quĩ.ạ ệ ể

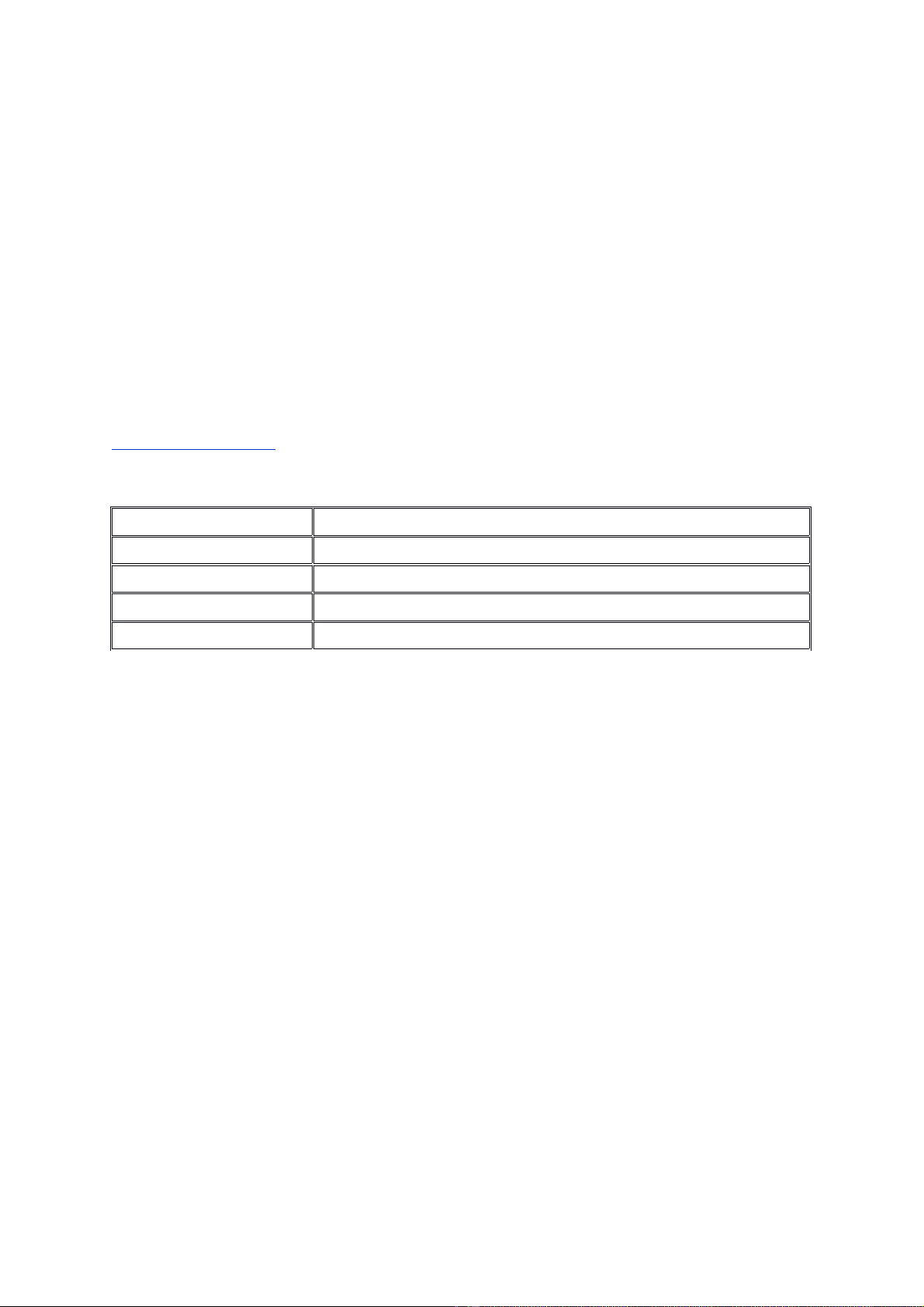

Thanh toán phí m L/C:ở

Phí m L/C tùy theo m c nhà nh p kh u th c hi n ký qu :ở ứ ậ ẩ ự ệ ỹ

Ví d : T i Vietcombankụ ạ

Ký qũi Phí m L/Cở

100% tr giá L/Cị0,075% tr giá L/C mị ở

30 - 50% tr giá L/Cị0,1% tr giá L/C mị ở

D i 30% tr giá L/Cướ ị 0,15% tr giá L/C m ( min 5 USD và max 200 USD)ị ở

Mi n ký quĩễ0,2% tr giá L/C m ( min 5 USD và max 300 USD )ị ở

Khi m L/C tr ch m: ph i có s b o lãnh c a ngân hàng nên nhà nh p kh u ph i tr thêm 0,2% -ở ả ậ ả ự ả ủ ậ ẩ ả ả

0,5% cho m i quý tùy vào t ng m t hàng nh p kh u.ỗ ừ ặ ậ ẩ

N I DUNG TH TÍN D NGỘ Ư Ụ

Home Tài li u tham kh oệ ả Th t c Xu t Nh p Kh uủ ụ ấ ậ ẩ Links Ti ng Anhế

N I DUNG TH TÍN D NGỘ Ư Ụ

•S hi u c a th tín d ngố ệ ủ ư ụ

•Đ a đi m và ngày m th tín d ngị ể ở ư ụ

•Ngày m L/Cở

•Lo i th tín d ngạ ư ụ

•Tên, đ a ch c a nh ng ng i liên quan đ n ph ng th c tín d ng ch ng tị ỉ ủ ữ ườ ế ươ ứ ụ ứ ừ

•S ti n c a th tín d ngố ề ủ ư ụ

•Th i h n hi u l c c a th tín d ngờ ạ ệ ự ủ ư ụ

•Th i h n tr ti n c a th tín d ng:ờ ạ ả ề ủ ư ụ

•Th i h n giao hàngờ ạ

•Các ch ng t mà ng i h ng l i ph i xu t trìnhứ ừ ườ ưở ợ ả ấ

•S cam k t c a ngân hàng m th tín d ngự ế ủ ở ư ụ

S hi u c a th tín d ng:ố ệ ủ ư ụ t o thu n ti n trong vi c trao đ i thông tin gi a các bên có liên quanạ ậ ệ ệ ổ ữ

trong quá trình giao d ch thanh toán và ghi vào các ch ng t liên quan trong b ch ng t thanh toán.ị ứ ừ ộ ứ ừ

Ð a đi m và ngày m th tín d ng:ị ể ở ư ụ

Ð a đi m m th tín d ng là n i ngân hàng m phát hành th tín d ng đ cam k t tr ti n cho ng iị ể ở ư ụ ơ ở ư ụ ể ế ả ề ườ

h ng l i. Ð a đi m này có ý nghĩa quan tr ng, vì nó liên quan đ n vi c tham chi u lu t l áp d ng,ưở ợ ị ể ọ ế ệ ế ậ ệ ụ

đ gi i quy t nh ng b t đ ng x y ra (n u có).ể ả ế ữ ấ ồ ả ế

Ngày m L/C:ở là ngày b t đ u phát sinh và có hi u l c s cam k t c a ngân hàng m L/C đ i v iắ ầ ệ ự ự ế ủ ở ố ớ

ng i h ng l i; là ngày ngân hàng m chính th c ch p nh n đ n xin m c a ng i NK; là ngày b tườ ưở ợ ở ứ ấ ậ ơ ở ủ ườ ắ

đ u tính th i h n hi u l c c a L/C và cũng là căn c đ ng i XK ki m tra xem ng i NK có m L/Cầ ờ ạ ệ ự ủ ứ ể ườ ể ườ ở

đúng th i h n không...ờ ạ

Lo i th tín d ng:ạ ư ụ khi m L/C ng i yêu c u m ph i xác đ nh c th lo i L/C. M i lo i L/C khácở ườ ầ ở ả ị ụ ể ạ ỗ ạ

nhau quy đ nh quy n l i và nghĩa v nh ng ng i liên quan t i th tín d ng cũng khác nhau.ị ề ợ ụ ữ ườ ớ ư ụ

Tên, đ a ch c a nh ng ng i liên quan đ n ph ng th c tín d ng ch ng t :ị ỉ ủ ữ ườ ế ươ ứ ụ ứ ừ

+ Ng i yêu c u m th tín d ngườ ầ ở ư ụ

+ Ng i h ng l iườ ưở ợ

+ Ngân hàng m th tín d ngở ư ụ

+ Ngân hàng thông báo

+ Ngân hàng tr ti n (n u có)ả ề ế

+ Ngân hàng xác nh n (n u có)ậ ế

S ti n c a th tín d ng:ố ề ủ ư ụ

S ti n ph i đ c ghi v a b ng s và b ng ch và ph i th ng nh t v i nhau. Tên đ n v ti n t ph iố ề ả ượ ừ ằ ố ằ ữ ả ố ấ ớ ơ ị ề ệ ả

ghi c th , chính xác. Không nên ghi s ti n d i d ng m t con s tuy t đ i, vì nh v y s có thụ ể ố ề ướ ạ ộ ố ệ ố ư ậ ẽ ể

khó khăn trong vi c giao hàng và nh n ti n c a bên bán. Cách t t nh t là ghi m t s l ng gi i h nệ ậ ề ủ ố ấ ộ ố ượ ớ ạ

mà ng i bán có th đ t đ c.ườ ể ạ ượ

Th i h n hi u l c c a th tín d ngờ ạ ệ ự ủ ư ụ

Là th i h n mà ngân hàng m cam k t tr ti n cho ng i h ng l i, n u ng i này xu t trình đ cờ ạ ở ế ả ề ườ ưở ợ ế ườ ấ ượ

b ch ng t trong th i h n hi u l c đó và phù h p v i quy đ nh trong th tín d ng đóộ ứ ừ ờ ạ ệ ự ợ ớ ị ư ụ

Th i h n tr ti n c a th tín d ng:ờ ạ ả ề ủ ư ụ

Liên quan đ n vi c tr ti n ngay hay tr ti n v sau (tr ch m). Ði u này hoàn toàn tuỳ thu c vàoế ệ ả ề ả ề ề ả ậ ề ộ

quy đ nh c a h p đ ng th ng m i đã ký k t.ị ủ ợ ồ ươ ạ ế

Th i h n tr ti n có th n m trong th i h n hi u l c c a th tín d ng (n u tr ti n ngay) ho c n mờ ạ ả ề ể ằ ờ ạ ệ ự ủ ư ụ ế ả ề ặ ằ

ngoài th i h n hi u l c (n u tr ch m). Trong tr ng h p này, c n l u ý là h i phi u có kỳ h n ph iờ ạ ệ ự ế ả ậ ườ ợ ầ ư ố ế ạ ả

đ c xu t trình đ ch p nh n trong th i h n hi u l c c a th tín d ng.ượ ấ ể ấ ậ ờ ạ ệ ự ủ ư ụ

Th i h n giao hàng:ờ ạ

Ð c ghi trong th tín d ng và cũng do h p đ ng mua bán ngo i th ng quy đ nh. Ðây là th i h nượ ư ụ ợ ồ ạ ươ ị ờ ạ

quy đ nh bên bán ph i chuy n giao xong hàng cho bên mua, k t khi th tín d ng có hi u l c.ị ả ể ể ừ ư ụ ệ ự

Th i h n giao hàng liên quan ch t ch v i th i h n hi u l c c a th tín d ng. N u hai bên thoờ ạ ặ ẽ ớ ờ ạ ệ ự ủ ư ụ ế ả

thu n kéo dài th i gian giao hàng thêm m t s ngày thì ngân hàng m th tín d ng cũng s hi uậ ờ ộ ố ở ư ụ ẽ ể

r ng th i h n hi u l c c a th tín d ng cũng đ c kéo dài thêm m t s ngày t ng ng.ằ ờ ạ ệ ự ủ ư ụ ượ ộ ố ươ ứ

Nh ng n i dung liên quan t i hàng hoá: tên hàng,s l ng,tr ng l ng, giá c , quy cách ph m ch t,ữ ộ ớ ố ượ ọ ượ ả ẩ ấ

bao bì, ký mã hi u... cũng đ c ghi c th trong n i dung th tín d ng.ệ ượ ụ ể ộ ư ụ

Nh ng n i dung v v n chuy n giao nh n hàng hoá: đi u ki n c s v giao hàng (ữ ộ ề ậ ể ậ ề ệ ơ ở ề FOB, CIF...), n iơ

giao hàng, cách v n chuy n, cách giao hàng,... cũng đ c th hi n đ y đ và c th trong n i dungậ ể ượ ể ệ ầ ủ ụ ể ộ

th tín d ng.ư ụ

Các ch ng t mà ng i h ng l i ph i xu t trình:ứ ừ ườ ưở ợ ả ấ

Ðây cũng là m t n i dung r t quan tr ng c a th tín d ng. B ch ng t thanh toán là căn c độ ộ ấ ọ ủ ư ụ ộ ứ ừ ứ ể

ngân hàng ki m tra m c đ hoàn thanh nghĩa v chuy n giao hàng hoá c a ng i xu t kh u đ ti nể ứ ộ ụ ể ủ ườ ấ ẩ ể ế

hành vi c tr ti n cho ng i h ng l i.ệ ả ề ườ ưở ợ

Ngân hàng m th tín d ng th ng yêu c u ng i h ng l i đáp ng nh ng y u t liên quan t iở ư ụ ườ ầ ườ ưở ợ ứ ữ ế ố ớ

ch ng t sau đây:ứ ừ

+ Các lo i ch ng t ph i xu t trình: căn c theo yêu c u đã đ c tho thu n trong h p đ ng th ngạ ứ ừ ả ấ ứ ầ ượ ả ậ ợ ồ ươ

m iạ

Thông th ng m t b ch ng t g m có:ườ ộ ộ ứ ừ ồ

\ H i phi u th ng m i (Commerial Bill of Exchange)ố ế ươ ạ

\ Hoá đ n th ng m i (ơ ươ ạ Commercial Invoice)

\ V n đ n hàng h i (ậ ơ ả Ocean Bill of Lading)

\ Ch ng nh n b o hi m (Insurance Policy)ứ ậ ả ể

\ Ch ng nh n xu t x (ứ ậ ấ ứ Certificate of Origin)

\ Ch ng nh n tr ng l ng (Certificate of quality)ứ ậ ọ ượ

\ Danh sách đóng gói (packing list)

\ Ch ng nh n ki m nghi m (Inspection Certificate)ứ ậ ể ệ

+S l ng b n ch ng t thu c m i lo iố ượ ả ứ ừ ộ ỗ ạ

+ Yêu c u v vi c ký phát t ng lo i ch ng tầ ề ệ ừ ạ ứ ừ

S cam k t c a ngân hàng m th tín d ngự ế ủ ở ư ụ

Ðây là n i dung ràng bu c trách nhi m mang tính pháp lý c a ngân hàng m th tín d ng đ i v i thộ ộ ệ ủ ở ư ụ ố ớ ư

tín d ng mà mình đã m . Ví d : ph n cam k t trong m t th tín d ng th ng đ c di n đ t nh sau:ụ ở ụ ầ ế ộ ư ụ ườ ượ ễ ạ ư

Chúng tôi cam k t v i nh ng ng i ký phát ho c ng i c m phi u trung th c r ng các h i phi uế ớ ữ ườ ặ ườ ầ ế ự ằ ố ế

đ c ký phát và chi t kh u phù h p v i các đi u kho n c a th tín d ng này s đ c thanh toán khiượ ế ấ ợ ớ ề ả ủ ư ụ ẽ ượ

xu t trình và các h i phi u đ c ch p nh n theo đi u kho n c a tín d ng s đ c thanh toán.ấ ố ế ượ ấ ậ ề ả ủ ụ ẽ ượ