1

3. Giao d ch ngo i h i t ng lai ị ạ ố ươ

(future transaction)

3.1 Khái ni mệ

3.2 H p đ ng ngo i h i t ng laiợ ồ ạ ố ươ

3.3 T ch c th tr ng ngo i h i t ng laiổ ứ ị ườ ạ ố ươ

t giá ngo i h i t ng laiỷ ạ ố ươ

Cách niêm y t t giáế ỷ

Ký qu , thanh toán và k t thúc h p đ ng t ng laiỹ ế ợ ồ ươ

3.4 Phân bi t h p đ ng t ng lai và h p đ ng kỳ h nệ ợ ồ ươ ợ ồ ạ

3.5 ng d ng c a h p đ ng t ng lai:Ứ ụ ủ ợ ồ ươ

Phòng ng a r i ro t giáừ ủ ỷ

Kinh doanh chênh l ch t giáệ ỷ

Đ u cầ ơ

2

3. Giao d ch ngo i h i t ng lai ị ạ ố ươ

(future transaction)

3.1 Khái ni m:ệ “giao d ch ngoịi h i t ng laiạ ố ươ là

GD theo đó 2 bên cam k t s mua hoế ẽ cặ bán v i ớ

nhau 1 l ng ngo i t theo m t m c t giá xác ượ ạ ệ ộ ứ ỷ

đ nh và vi c thanh toán s đ c th c hi n vào ị ệ ẽ ượ ự ệ

m t ộth i đi m ờ ể n đ nhấ ị trong t ng lai” ươ

3

3.2 H p đ ng ợ ồ

ngo i h i t ng lai ạ ố ươ

Các đi u ki n trong h p đ ng t ng lai đ u đ c tiêu ề ệ ợ ồ ươ ề ượ

chu n hoáẩ

VD: HĐ ngo i t t ng lai đ c giao d ch t i sàn ạ ệ ươ ượ ị ạ

Chicago v i đ c đi m nh sau:ớ ặ ể ư

-lo i ngo i t : EURO,GBP,JPY,AUD,CAD,CHF,NZD, ạ ạ ệ

MXN,RUB

-s l ng ti n t c a m i HĐ: ố ượ ề ệ ủ ỗ

100.000CAD;100.000AUD; 1000.000NZD; 62.500GBP;

125.000EUR; 125.000CHF;12.500.000JPY…

-Kỳ h n c a m i HĐ: 3,6,9,12 ho c 18 thángạ ủ ỗ ặ

-Th i h n thanh toán HĐ: th 4 c a tu n th 3 c a các ờ ạ ứ ủ ầ ứ ủ

tháng 3,6,9,12.

4

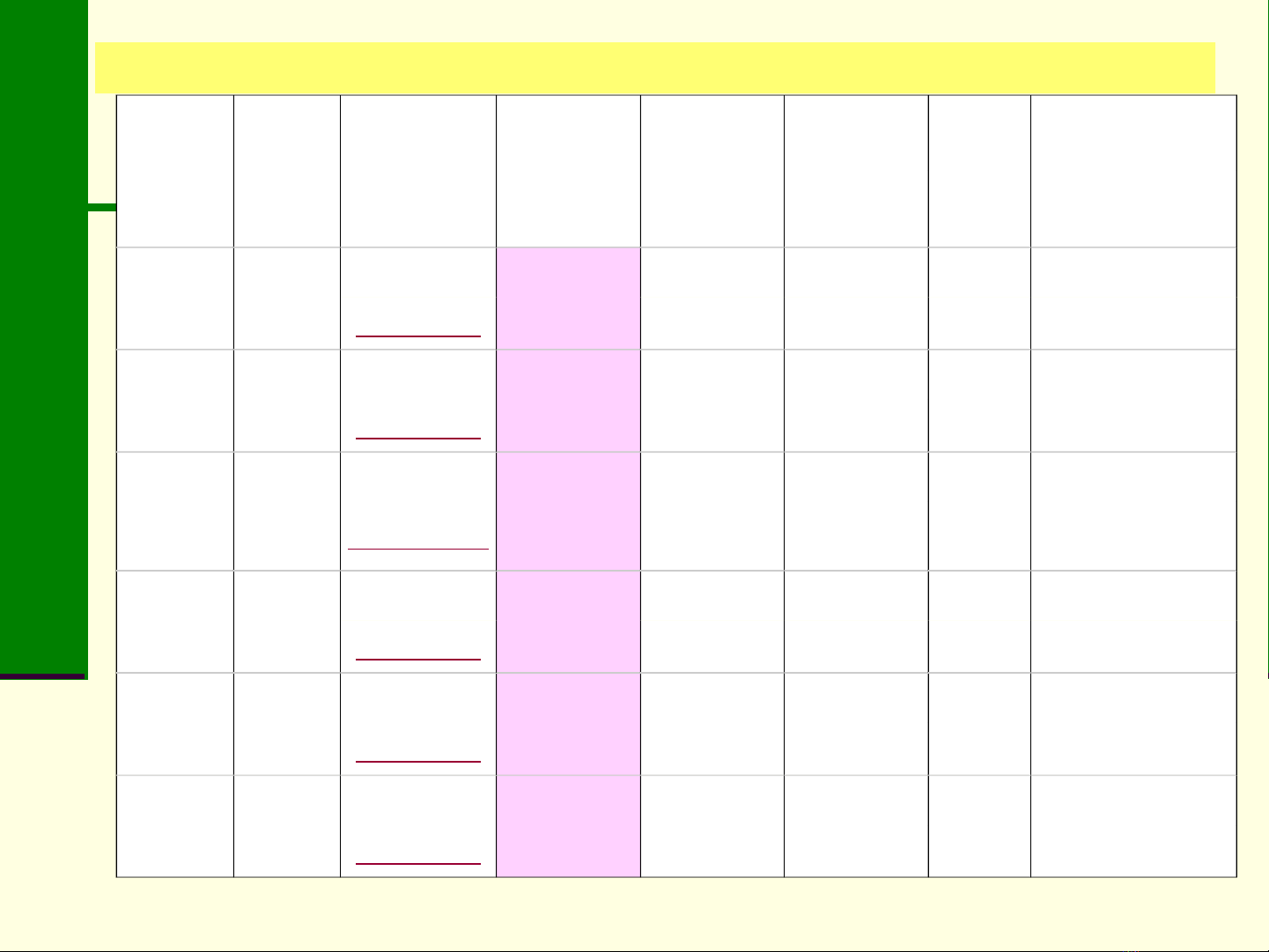

Contract

Month

Product

Code

First Trade

Settlement

First

Holding

First

Position

First

Notice First Delivery

Last Trade Last

Holding

Last

Position

Last

Notice Last Delivery

Jun-11 ECM11 12/15/2009 6/13/2011 - 6/13/2011 - 6/15/2011

6/13/2011 6/13/2011 6/13/2011 - 6/15/2011

Sep-11 ECU11 3/16/2010 9/19/2011 - 9/19/2011 - 9/21/2011

9/19/2011 9/19/2011 9/19/2011 - 9/21/2011

Dec-11 ECZ11

6/15/2010

12/19/2011

- 12/19/2011 - 12/21/2011

12/19/2011 12/19/201

112/19/2011 - 12/21/2011

Mar-12 ECH12 9/14/2010 3/19/2012 - 3/19/2012 - 3/21/2012

3/19/2012 3/19/2012 3/19/2012 - 3/21/2012

Jun-12 ECM12 12/14/2010 6/18/2012 - 6/18/2012 - 6/20/2012

6/18/2012 6/18/2012 6/18/2012 - 6/20/2012

Sep-12 ECU12 3/15/2011 9/17/2012 - 9/17/2012 - 9/19/2012

9/17/2012 9/17/2012 9/17/2012 - 9/19/2012

Product Calendar for EUR/USD Futures (© 2011 CME Group Inc.)

5

Đ c đi m c a HĐ ngo i h i t ng ặ ể ủ ạ ố ươ

lai :

-Đ c th c hi n t i các s giao d chượ ự ệ ạ ở ị

-HĐ đ c tiêu chu n hoá caoượ ẩ

-Vi c thanh toán HĐ ch đ c th c hi n thông qua ệ ỉ ượ ự ệ

trung tâm thanh toán bù tr và vào các th i đi m ừ ờ ể

nh t đ nh do sàn giao d ch quy đ nhấ ị ị ị

-Giao d ch thông qua nhà môi gi i (broker), trong đó ị ớ

ng i mua và ng i bán HĐ future ph i có kho n ườ ườ ả ả

ký qu (margin) t i broker và ph i tr phí cho ỹ ạ ả ả

broker

-t giá trong HĐ future th ng cao h n trong HĐ ỷ ườ ơ

forward do phí GD future th ng cao h nườ ơ

-Là giao d ch mang tính đ u c l nị ầ ơ ớ