Hệ thống ngân hàng thương mại ở Việt Nam GV: TS Lại Tiến Dĩnh

SVTH: Nguyễn Lệ Thanh Trang 1

HỆ THỐNG NGÂN HÀNG THƯƠNG MẠI Ở

VIỆT NAM

Chương I: Lý thuyết chung về hệ thống Ngân

hàng thương mại

1. Khái niệm NHTM:

Luật các tổ chức tín dụng do Quốc hội khoá X thông qua vào

ngày 12 tháng 12 năm 1997, định nghĩa:

Ngân hàng thương mại (NHTM) là một loại hình tổ chức tín

dụng được thực hiện toàn bộ hoạt động ngân hàng và các hoạt động

khác có liên quan. Luật này còn định nghĩa: Tổ chức tín dụng là loại

hình doanh nghiệp được thành lập theo quy định của Luật này và các

quy định khác của pháp luật để hoạt động kinh doanh tiền tệ, làm

dịch vụ ngân hàng với nội dung nhận tiền gửi và sử dụng tiền gửi để

cấp tín dụng và cung ứng các dịch vụ thanh toán.

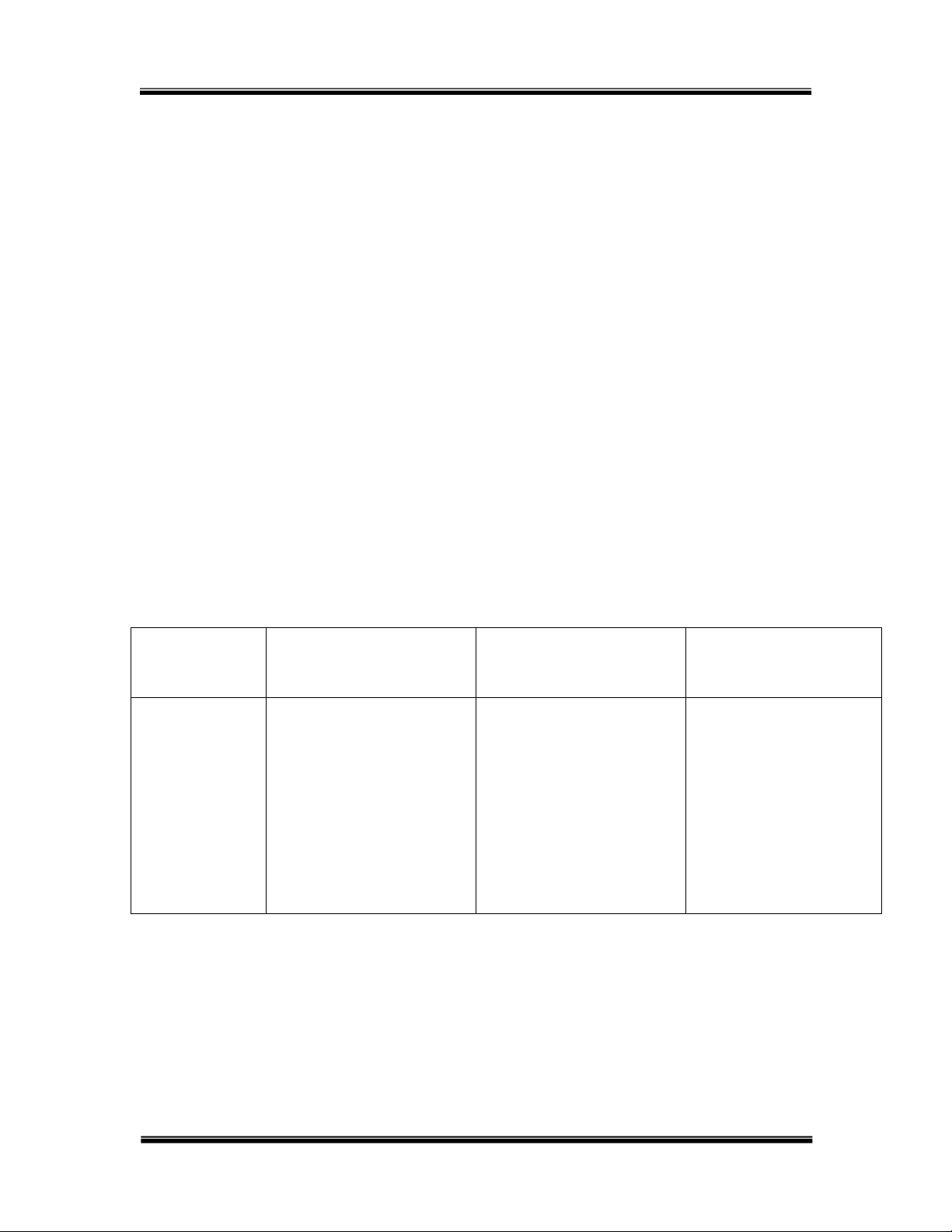

2. Sự phân biệt giữa Ngân hàng thương mại và tổ chức tín dụng

phi ngân hàng:

NHTM Tổ chức tín dụng phi ngân

hàng

* Là tổ chức tín dụng * Là tổ chức tín dụng

* Được thực hiện toàn bộ hoạt động * Được thực hiện một số hoạt

động ngân hàng ngân hàng

* Là tổ chức nhận tiền gửi * Là tổ chức không nhận tiền

gửi

* Cung cấp dịch vụ thanh toán * Không cung cấp dịch vụ

thanh toán

3. Chức năng của NHTM:

Có 3 chức năng cơ bản:

a. Chức năng trung gian tài chính:

![Bài giảng Kế toán ngân hàng thương mại Đại học Thương mại [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250806/kimphuong1001/135x160/60021754451420.jpg)

![Bài giảng Quản trị rủi ro tài chính Học viện Ngân hàng [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250806/kimphuong1001/135x160/6181754451421.jpg)