BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƢỜNG ĐẠI HỌC CÔNG NGHỆ TP. HCM

KHOA KẾ TOÁN – TÀI CHÍNH – NGÂN HÀNG

KHOÁ LUẬN TỐT NGHIỆP

ĐÁNH GIÁ CÁC YẾU TỐ TÁC ĐỘNG ĐẾN SỰ

HÀI LÒNG CỦA KHÁCH HÀNG KHI SỬ DỤNG

THẺ ATM TẠI NGÂN HÀNG AN BÌNH

CHI NHÁNH SÀI GÒN

Ngành : TÀI CHÍNH – NGÂN HÀNG

Chuyên ngành : TÀI CHÍNH NGÂN HÀNG

Giảng viên hướng dẫn : Th.S Ngô Đình Tâm

Sinh viên thực hiện : Giang Vĩnh Châu

MSSV: 1211190014 Lớp: 12DTNH01

TP. Hồ Chí Minh, 2016

i

LỜI CAM ĐOAN

Tôi cam đoan đây là đề tài nghiên cứu của tôi. Những kết quả và các số liệu

trong báo cáo thực tập tốt nghiệp được thực hiện tại ngân hàng An Bình – chi nhánh

Sài Gòn, không sao chép bất kỳ nguồn nào khác. Tôi hoàn toàn chịu trách nhiệm

trước nhà trường về sự cam đoan này.

TP. Hồ Chí Minh, ngày … tháng … năm 20…..

Tác giả (ký tên)

ii

LỜI CẢM ƠN

Qua bốn năm học tập, nghiên cứu , rèn luyện ở trường nhờ sự chỉ dạy tận tình

của quý thầy cô trường Đại học Công nghệ TP. HCM đặc biệt là quý thầy cô Khoa

Kế toán – Tài chính – Ngân hàng đã giúp em có được ngày càng nhiều kiến thức và

những hiểu biết sâu sắc trong học tập cũng như trong thực tiễn hằng ngày. Để hoàn

thành nhật kí thực tập này, trước hết em xin chân thành cảm ơn các thầy cô Khoa

Kế toán – Tài chính – Ngân hàng, trường Đại học Công nghệ TP.HCM đã trang bị

cho em vốn kiến thức quý báu trong suốt những năm học.

Em vô cùng cám ơn Thầy Ngô Đình Tâm đã tận tình hướng dẫn em trong suốt

thời gian thực hiện bài khoá luận này.

Bên cạnh đó, em cũng xin chân thành cảm ơn sâu sắc Ban Giám đốc cùng toàn

thể các cô chú, anh chị tại Ngân hàng An Bình – Chi nhánh Sài Gòn đã tạo điều

kiện cho em trong suốt thời gian thực tập tại Ngân hàng.

Mặc dù đã rất cố gắng để hoàn thiện Nhật ký này nhưng có thể đề tài vẫn còn

nhiều thiếu sót, vì vậy em mong nhận được những ý kiến đóng góp của quý thầy cô,

Ban giám đốc cùng cán bộ công nhân viên trong ngân hàng An Bình – chi nhánh

Sài Gòn.

Hồ Chí Minh , ngày tháng năm 2014

Sinh viên thực hiện

iii

iv

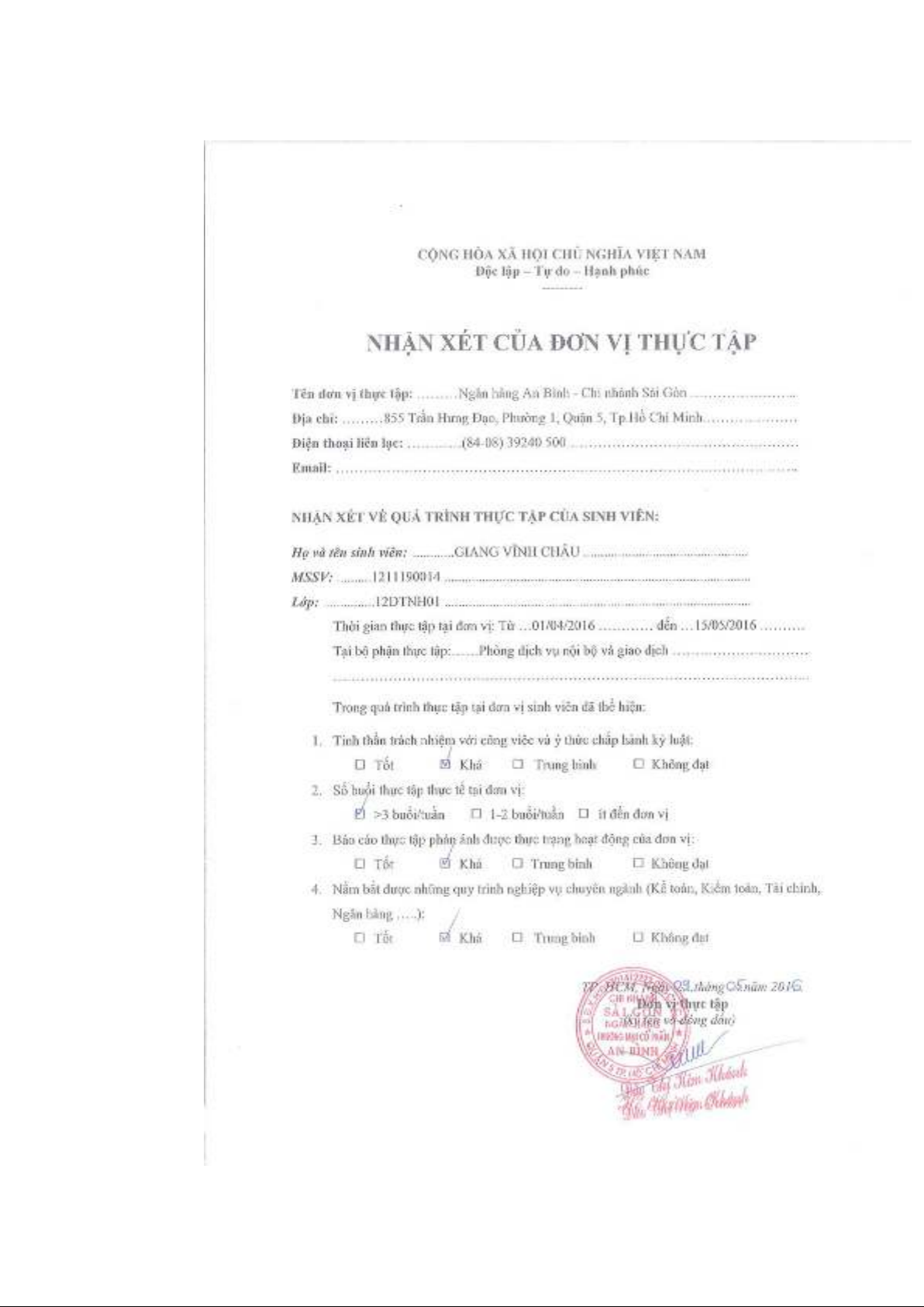

NHẬN XÉT CỦA GIÁO VIÊN HƢỚNG DẪN

NHẬN XÉT VỀ QUÁ TRÌNH THỰC TẬP CỦA SINH VIÊN :

Họ và tên sinh viên : ................................................................................................

MSSV : ......................................................................................................................

Lớp : .........................................................................................................................

Thời gian thưc tập: Từ …………… đến ………………..

Tại đơn vị: ……………………………………………………………

Trong quá trình viết báo cáo thực tập sinh viên đã thể hiện :

1. Thực hiện viết báo cáo thực tập theo quy định:

□ Tốt □ Khá □ Trung bình □ Không đạt

2. Thường xuyên liên hệ và trao đổi chuyên môn với Giảng viên hướng dẫn:

□ Thường xuyên □ Ít liên hệ □ Không

3. Đề tài đạt chất lượng theo yêu cầu:

□ Tốt □ Khá □ Trung bình □ Không đạt

TP. HCM, ngày …. tháng ….năm 201..

Giảng viên hƣớng dẫn

![Bài tập Tài chính doanh nghiệp có đáp án [kèm lời giải chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250927/aimy1105nd@gmail.com/135x160/92021759119232.jpg)