09/08/2012

2

Giảng viên: Ths Nguyễn Tiến Trung

TÌNH TRẠNG KHÓ XỬ CỦA KHOẢN VAY

5

Từ xưa, những người cho vay

đã luôn đòi hỏi những bảo đảm

chắc chắn cho sự hoàn trả nợ

vay. Khó khăn là mặc dù họ có

quyền đáng kể khi thương

lượng trước khi ký hợp đồng

cho khoản vay, nhưng người

vay ở thế có lợi hơn một khi

tiền đã được giải ngân.

Giảng viên: Ths Nguyễn Tiến Trung

RỦI RO TÍN DỤNG LÀ GÌ?

6

Khoản lỗ tiềm tàng vốn có được tạo

ra khi ngân hàng cấp tín dụng

Những thiệt hại, mất mát mà NH

gánh chịu do người vay vốn hay

người sử dụng vốn không trả đúng

hạn, không thực hiện đúng nghĩa vụ

cam kết trong hợp đồng TD vì bất kể

lý do gì

Giảng viên: Ths Nguyễn Tiến Trung

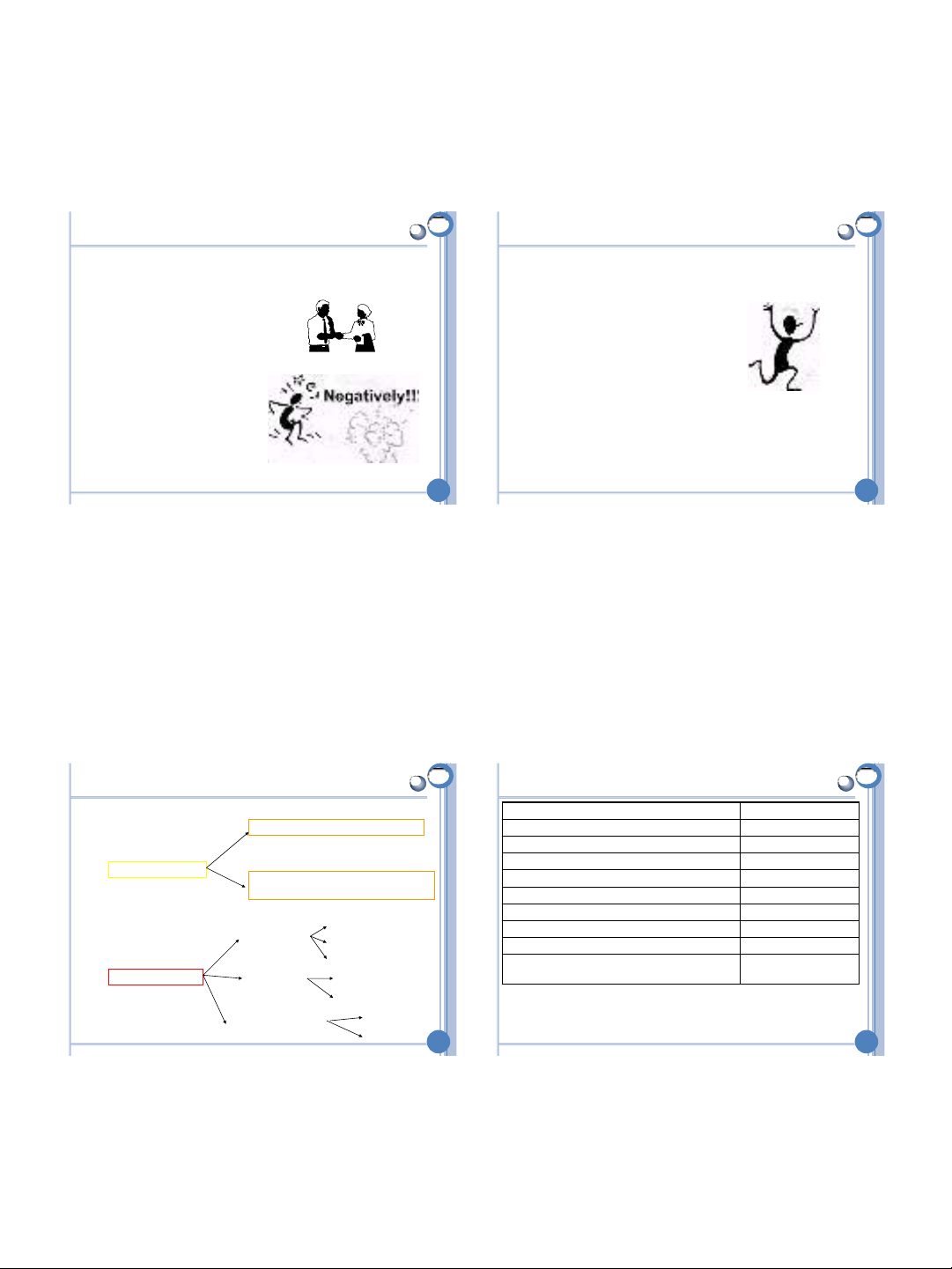

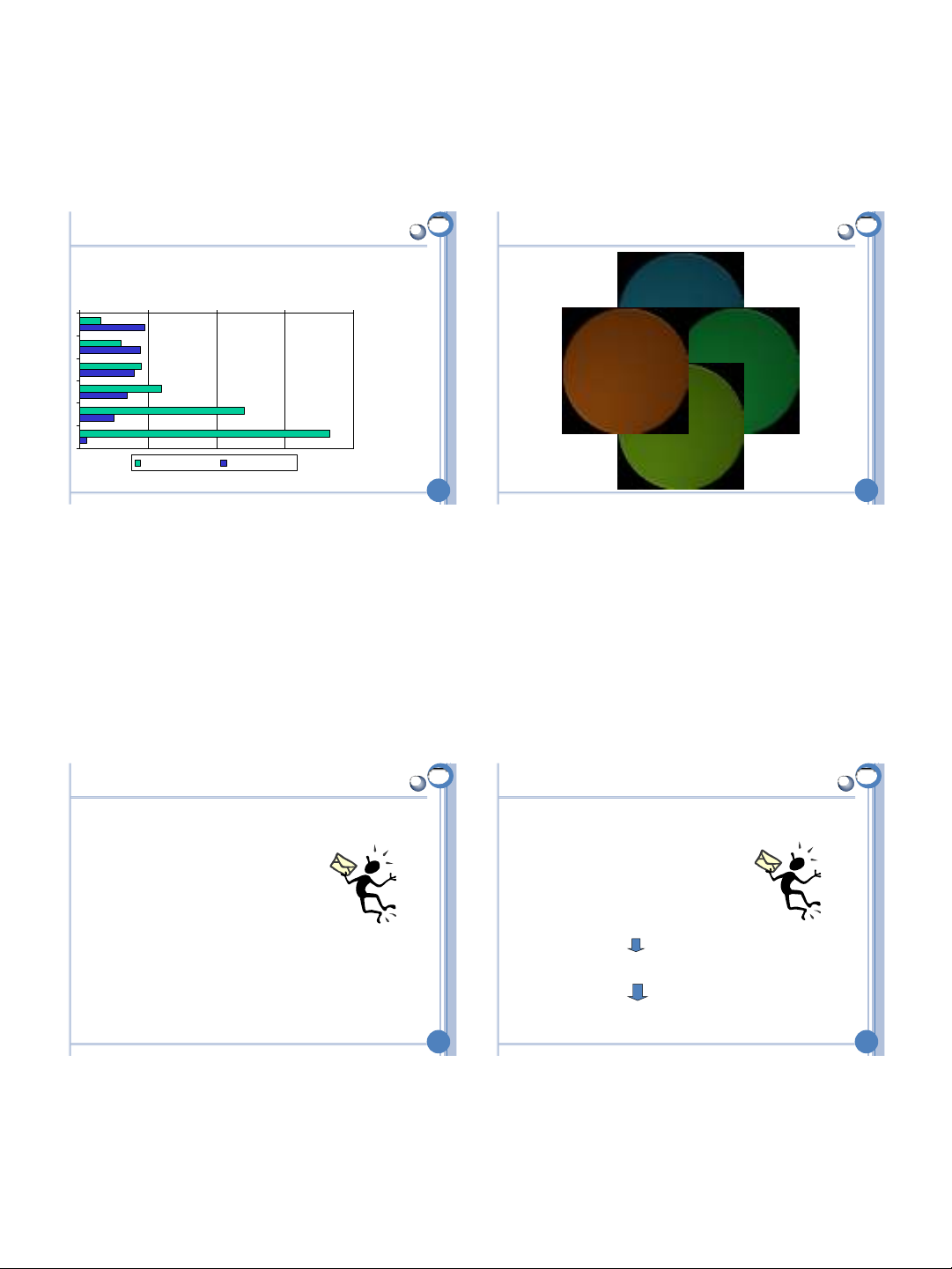

CÁC LOẠI RRTD VÀ ẢNH HƯỞNG

7

Rủi ro đọng vốn

Rủi ro mất vốn

ảnh hưởng đến KH sử dụng vốn

Gây cản trở và khó khăn cho việc

chi trả người gửi tiền

Tăng chi phí NQH và nợ khó đòi

Chi giám sát

Chi phí pháp lý

CF giảm sút VTD giảm

DT chậm lại hoặc mất

Khả năng SL giảm Mất gốc

Thực hiện dự trữ

Giảng viên: Ths Nguyễn Tiến Trung

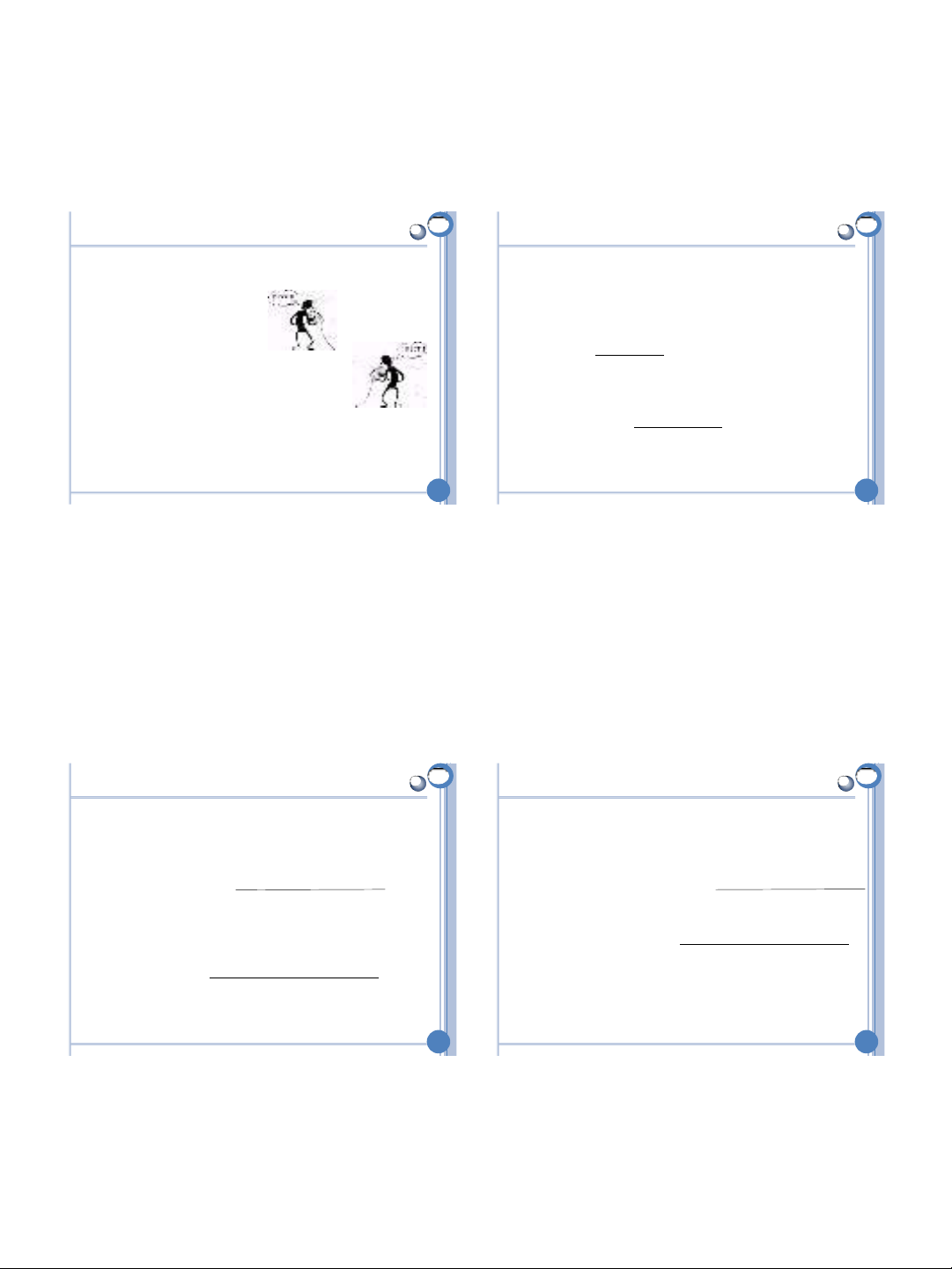

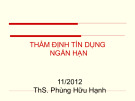

PHẢI THỰC HIỆN NHIỀU KHOẢN CHO VAY MỚI ĐỂ TẠO

ĐỦ THU NHẬP THAY THẾ CHO VỐN GỐC ĐÃ MẤT

Số tiền cho vay ban đầu 3000

Thời hạn cho vay tính theo tuần 46

Số trả nợ hàng tuần 75

Thu nợ thực tế (14 tuần) 1050

Số nợ khó đòi (32 tuần) 2400

Tổng số thu bị mất 2400

Thu từ lãi bị mất 312

Nợ gốc bị mất 2088

Thu nhập kiếm từ mỗi khoản vay 1000 cho 46 tuần 150

Số món vay cần thiết để bù đắp khoản vay đã mất 2400/150 =16 khoản vay

1000

8

![Bài giảng Kế toán ngân hàng thương mại Đại học Thương mại [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250806/kimphuong1001/135x160/60021754451420.jpg)

![Bài giảng Quản trị rủi ro tài chính Học viện Ngân hàng [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250806/kimphuong1001/135x160/6181754451421.jpg)