1

Chương 7

PHÁT HÀNH &

NIÊM YẾT CHỨNG KHOÁN

7-2

Phát hành chứng khoán và niêm yết chứng khoán

1. Khái niệm phát hành

2. Phân loại phát hành

3. Điều kiện phát hành

4. Thủ tục phát hành

5. Bản cáo bạch

6. Bảo lãnh phát hành

7. Đấu giá chứng khoán

8. Niêm yết chứng khoán

7-3

Trường hợp

nào tăng vốn

điều lệ của

công ty cổ

phần

?

7-4

1.Khái niệm phát hành

•Phát hành CK là việc tổ chức chào bán cho các

nhà đầu tư những giấy tờ có giá để trang trải cho

nhu cầu vốn đầu tư.

• Tổ chức phát hành có thể là: chính quyền trung

ương, chính quyền dịa phương, công ty, quỹ đầu

tư.

• Chứng khoán phát hành: trái phiếu, cổ phiếu,

chứng chỉ quỹ đầu tư.

1 2

3 4

2

7-5

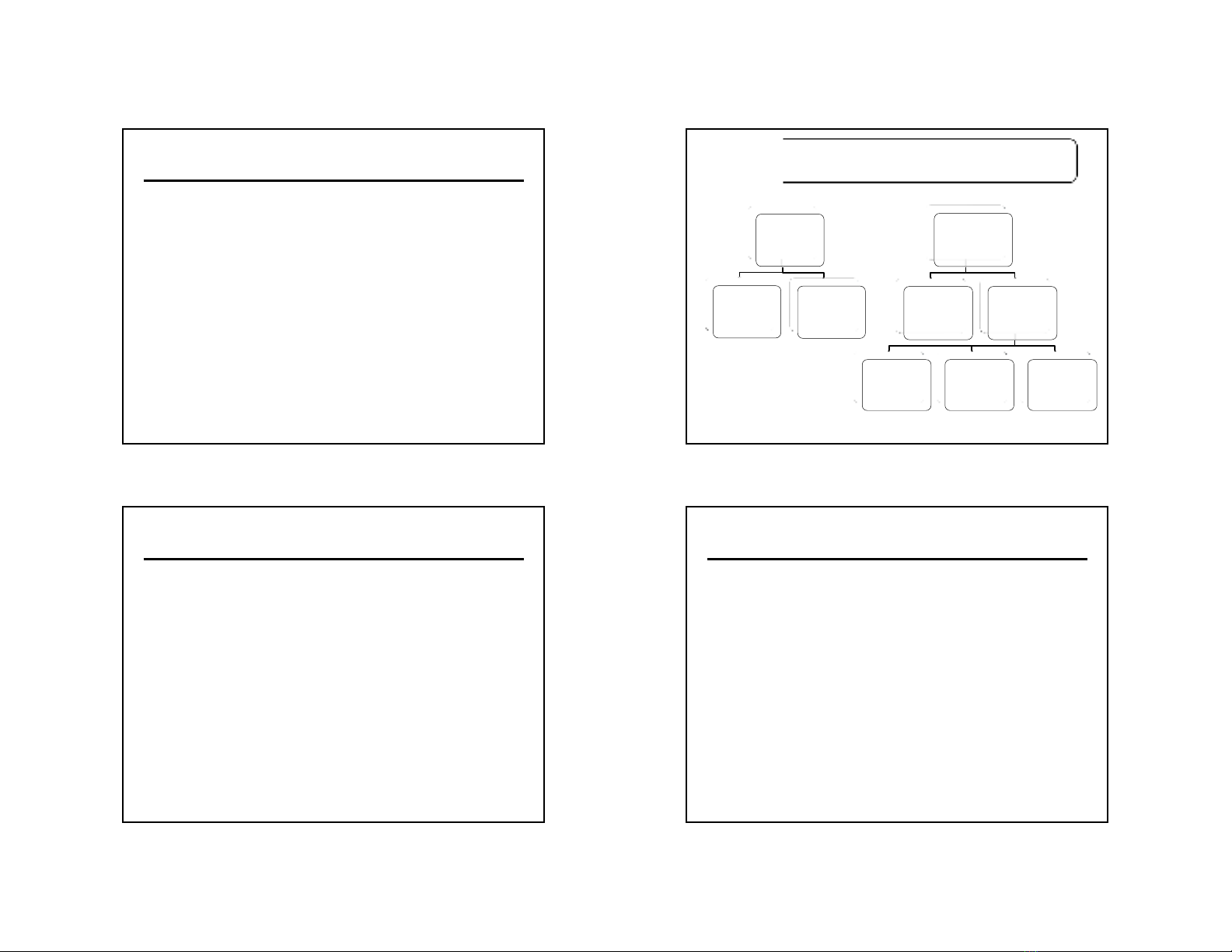

2.Phân loại phát hành

Phân loại theo đợt phát hành

•Phát hành CK lần đầu

•Phát hành CK các đợt tiếp theo

Phân loại theo đối tượng mua bán CK

•Phát hành riêng lẻ

•Phát hành CK ra công chúng

7-6

Theo đợt

phát hành

Phát hành

CK lần

đầu

Phát hành

CK bổ

sung

Theo hình

thức chào

bán CK

Chào bán

CK riêng lẻ

Chào bán

CK ra công

chúng

Chào bán lần

đầu CP,

chứng chỉ

quỹ (IPO)

Chào bán

thêm CP,

chứng chỉ

quỹ (SPO)

Chào bán trái

phiếu

Phân loại phát hành

7-7

Phát hành riêng lẻ

•Là việc phát hành trong đó CK được

bán trong phạm vi một số người nhất

định (thông thường là cho các nhà đầu

tư có tổ chức), với những điều kiện

hạn chế và khối lượng phát hành phải

đạt một mức nhất định.

7-8

Phát hành riêng lẻ

Các doanh nghiệp thường lựa chọn phát hành

riêng lẻ bởi một số nguyên nhân sau:

• Công ty không đủ tiêu chuẩn để phát

hành ra công chúng;

•Số lượng vốn cần huy động nhỏ, mục đích

chọn phát hành riêng lẻ để giảm chi phí.

•Phát hành cho cán bộ công nhân viên

chức của công ty.

• Công ty phát hành cổ phiếu nhằm mục đích duy

trì các mối quan hệ trong kinh doanh. Ví dụ

như phát hành cổ phiếu cho các nhà cung cấp hay

tiêu thụ sản phẩm, phát hành cho các đối tác...

5 6

7 8

3

7-9

Phát hành CK ra công chúng

Là hình thức phát hành trong đó CK

được phát hành rộng rãi ra công chúng

cho một số lượng lớn các nhà đầu tư

nhất định, trong đó phải đảm bảo một tỷ

lệ cho các nhà đầu tư nhỏ. Ngoài ra,

tổng khối lượng phát hành CK cũng

phải đạt một tỷ lệ theo quy định.

7-10

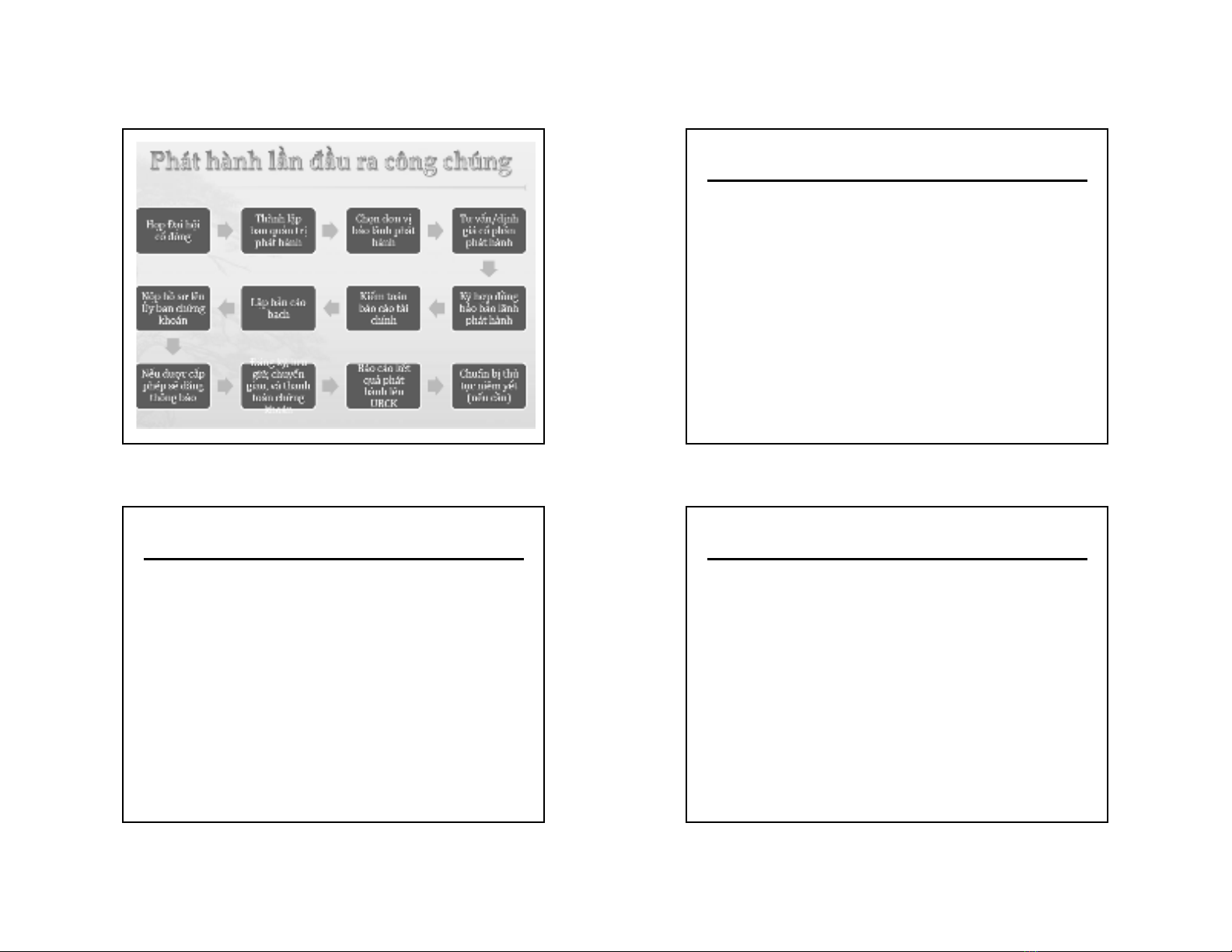

Phát hành cổ phiếu ra công chúng

Phát hành lần đầu ra công chúng (IPO - Initial

Public Offering): là việc phát hành trong đó

cổ phiếu của công ty lần đầu tiên được bán

rộng rãi cho công chúng đầu tư.

Nếu cổ phần được bán lần đầu cho công chúng

nhằm tăng vốn thì đó là IPO sơ cấp, còn khi cổ

phần được bán lần đầu từ số cổ phần hiện hữu

thì đó là IPO thứ cấp.

7-11

Phát hành cổ phiếu ra công chúng

Phát hành cổ phiếu ra công chúng:

-Chào bán sơ cấp (phân phối sơ cấp): là đợt phát

hành cổ phiếu bổ sung của công ty cho rộng rãi các

công chúng đầu tư.

Phát hành trái phiếu ra công chúng: thực hiện

bằng một phương thức duy nhất đó là chào bán sơ

cấp.

7-12

Các phương pháp phát hành ck ra công chúng

PP phát hành trực tiếp

PP ủy thác phát hành (bảo lãnh

phát hành)

Chào bán qua đấu thầu hay đấu

giá

9 10

11 12

4

7-13 7-14

a) Các chỉ tiêu định lượng:

• Công ty phải có quy mô vốn nhất định. Vốn

quy định tuỳ theo mỗi nước, có thể là quy định vốn

điều lệ tối thiểu ban đầu, vốn cổ phần (tỷ lệ nắm giữ

của các cổ đông cũng như số lượng các cổ đông

ngoài công ty)...

• Công ty phải hoạt động có hiệu quả

trong một số năm liên tục trước khi xin phép phát

hành ra công chúng.

3.Điều kiện phát hành CK lần đầu ra công chúng

7-15

3.Điều kiện phát hành CK lần đầu ra công chúng

a) Các chỉ tiêu định lượng:

•Tổng giá trị của đợt phát hành phải

đạt quy mô nhất định

• Một tỷ lệ nhất định của đợt phát hành phải được

bán cho một số lượng quy định công chúng đầu tư.

• Các thành viên sáng lập của công ty

phải cam kết nắm một tỷ lệ nhất định

vốn cổ phần của công ty trong một khoảng thời

gian quy định

7-16

b/Các chỉ tiêu định tính:

•Các nhà quản lý công ty bao gồm thành

viên Ban giám đốc điều hành và Hội

đồng quản trị phải có trình độ, kinh

nghiệm quản lý công ty

•Cơ cấu tổ chức của công ty phải hợp lý

và phải vì lợi ích của các nhà đầu tư.

3.Điều kiện phát hành CK lần đầu ra công chúng

13 14

15 16

5

7-17

3.Điều kiện phát hành CK lần đầu ra công chúng

b/Các chỉ tiêu định tính:

• Các báo cáo tài chính, bản cáo bạch và các tài liệu

cung cấp thông tin của cả phải có độ tin cậy cao

nhất, được chấp thuận kiểm toán bởi các tổ chức

kiểm toán có uy tín.

• Công ty phải có phương án khả thi về việc sử dụng

vốn thu được từ đợt phát hành.

• Công ty phải được một hoặc một số các tổ chức

bảo lãnh phát hành đứng ra cam kết bảo lãnh cho

đợt phát hành.

7-18

Điều kiện chào bán CỔ PHIẾU lần đầu ra công

chúng của công ty cổ phần (Điều 15 Luật CK 2019)

•Vốn điều lệ

- Mức vốn điều lệ đã góp tại thời điểm đăng ký chào

bán từ 30 tỷ đồng trở lên tính theo giá trị ghi trên

sổ kế toán

•Hoạt động kinh doanh

- Hoạt động kinh doanh của 02 năm liên tục liền trước

năm đăng ký chào bán phải có lãi,

- Không có lỗ lũy kế tính đến năm đăng ký chào bán.

•Kế hoạch chào bán

- Có phương án phát hành

- Có phương án sử dụng vốn thu được từ đợt chào

bán cổ phiếu được Đại hội đồng cổ đông thông qua.

7-19

Điều kiện chào bán CỔ PHIẾU lần đầu ra công

chúng của công ty cổ phần (Điều 15 Luật CK 2019)

•Tỉ lệ phần trăm số cổ phiếu tối thiểu

- Tối thiểu là 15% số cổ phiếu có quyền biểu quyết của tổ

chức phát hành phải được bán cho ít nhất 100 nhà đầu tư

không phải là cổ đông lớn;

- Trường hợp vốn điều lệ của tổ chức phát hành từ 1.000 tỷ

đồng trở lên, tỷ lệ tối thiểu là 10% số cổ phiếu có quyền

biểu quyết của tổ chức phát hành;

•Nghĩa vụ cam kết

- Cổ đông lớn phải cam kết cùng nhau nắm giữ ít nhất 20%

VĐL của tổ chức phát hành tối thiểu là 01 năm kể từ ngày

kết thúc đợt chào bán;

- Có cam kết và phải thực hiện NY hoặc đăng ký giao dịch

cổ phiếu trên hệ thống giao dịch CK sau khi kết thúc đợt

chào bán;

7-20

Điều kiện chào bán TRÁI PHIẾU lần đầu ra công

chúng của công ty cổ phần (Điều 15 Luật CK 2019)

•Về vốn điều lệ

- Doanh nghiệp có mức vốn điều lệ đã góp tại thời

điểm đăng ký chào bán từ 30 tỷ đồng trở lên tính

theo giá trị ghi trên sổ kế toán

•Về hoạt động kinh doanh

- Hoạt động kinh doanh của năm liền trước năm đăng

ký chào bán phải có lãi;

- Không có lỗ lũy kế tính đến năm đăng ký chào bán;

- Không có các khoản nợ phải trả quá hạn trên 01

năm.

17 18

19 20

![Đề thi Tài chính cá nhân kết thúc học phần: Tổng hợp [Năm]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251015/dilysstran/135x160/64111760499392.jpg)