TRƢỜNG ĐẠI HỌC NGOẠI THƢƠNG

KHOA KINH TẾ VÀ KINH DOANH QUỐC TẾ

CHUYÊN NGÀNH KINH TẾ ĐỐI NGOẠI

-------***-------

KHÓA LUẬN TỐT NGHIỆP

ĐỀ TÀI:

NGHIÊN CỨU VIỆC SỬ DỤNG NGHIỆP VỤ PHÁI SINH ĐỂ

PHÒNG NGỪA RỦI RO TỶ GIÁ ĐỐI VỚI CÁC DOANH

NGHIỆP XUẤT NHẬP KHẨU VIỆT NAM

Sinh viên thực hiện : Nguyễn Thị Thúy

Hƣơng

Lớp : Nhật 6

Khóa : 45

Giáo viên hướng dẫn : PGS,TS Đặng Thị Nhàn

Hà Nội, tháng 5/2010

DANH MỤC CÁC TỪ VIẾT TẮT

USD Đồng Đôla Mỹ

VND Tiền Đồng Việt Nam

VN Việt Nam

DN Doanh nghiệp

XNK Xuất nhập khẩu

NHNN Ngân hàng Nhà nƣớc

NHTM Ngân hàng thƣơng mại

TCTD Tổ chức tín dụng

ISDA Hiệp hội các nhà kinh doanh phái sinh và hoán đổi quốc tế

CBOT Chicago Board of Trade – Hội đồng mậu dịch Chicago

CME Chicago mercantile exchange – Sở Thƣơng mại Chicago

CBOE Thị trƣờng quyền chọn Chicago

LIFFE Thị trƣờng hợp đồng tƣơng lai quốc tế London

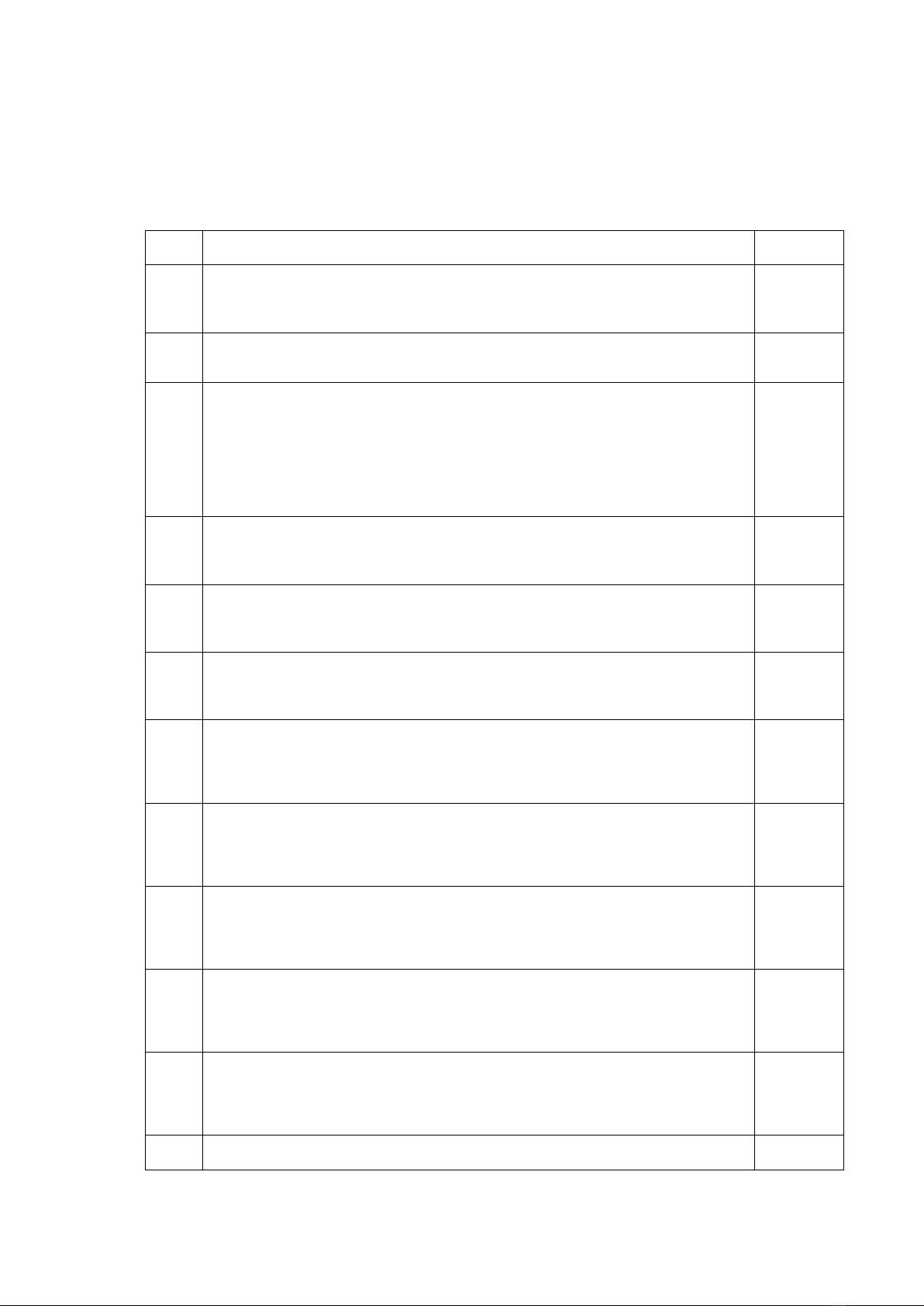

DANH MỤC CÁC BẢNG BIỂU

STT

TÊN

TRANG

1

BẢNG 1. BIẾN ĐỘNG TỶ GIÁ USD/VND TRONG NĂM 2008-

2009

7

2

BẢNG 2: CÁC YẾU TỐ TÁC ĐỘNG ĐẾN GIÁ QUYỀN CHỌN

57

3

BẢNG 3.BẢNG TỔNG HỢP PHƢƠNG PHÁP XÁC ĐỊNH TỶ

GIÁ KÌ HẠN THEO QUY ĐỊNH CỦA NHNN (TỶ GIÁ KÌ HẠN

TỐI ĐA=TỶ GIÁ GIAO NGAY TỐI ĐA+%BIÊN ĐỘ DAO

ĐỘNG

59,60

4

Biểu đồ 1. Đồ thị thu lợi trong hợp đồng mua quyền chọn mua

(Long Call)

22

5

BIỂU ĐỒ 2. ĐỒ THỊ THU LỢI TRONG HỢP ĐỒNG BÁN

QUYỀN CHỌN MUA (SHORT CALL)

23

6

BIỂU ĐỒ 3. ĐỒ THỊ THU LỢI TRONG HỢP ĐỒNG MUA

QUYỀN CHỌN BÁN (LONG PUT)

24

7

Biểu đồ 4. Đồ thị thu lợi trong hợp đồng bán quyền chọn bán (Short

Put)

24

8

BIỂU ĐỒ 5. SƠ ĐỒ CƠ CHẾ MUA BÁN HỢP ĐỒNG TƢƠNG

LAI

48

9

BIỂU ĐỒ 6. GIÁ TRỊ NHẬN ĐƢỢC CỦA NGƢỜI MUA A

TRONG HỢP ĐỒNG TƢƠNG LAI

49

10

Biểu đồ 7. Giá trị nhận đƣợc của ngƣời bán B trong hợp đồng tƣơng

lai

49

11

BIỂU ĐỒ 8. ĐỒ THỊ THU LỢI TRONG HỢP ĐỒNG QUYỀN

CHỌN Ở 4 TRƢỜNG HỢP

56

12

BIỂU ĐỒ 9.TỶ TRỌNG CỦA GIAO DỊCH PHÁI SINH TIÊN TỆ

63

SO VỚI CÁC GIAO DỊCH KHÁC TRÊN OTC(THÁNG 6/2007)

13

Biểu đồ 10. Các nguyên nhân ngăn trở việc sử dụng sản phẩm phái

sinh

72

MỤC LỤC

DANH MôC C¸C Tõ VIÕT T¾T ................................................................................. 0

DANH MôC C¸C B¶NG BIÓU .................................................................................... 0

LêI Më §ÇU .................................................................................................................. 1

Ch- ¬ng I: Tæng quan vÒ nghiÖp vô ph¸i sinh vµ vÊn ®Ò phßng

ngõa rñi ro tû gi¸ ë c¸c Doanh nghiÖp XuÊt nhËp khÈu ................ 5

I. Rñi ro tû gi¸ vµ phßng ngõa rñi ro tû gi¸ ë c¸c DN XNK ....................................... 5

1. Rñi ro tû gi¸ ........................................................................................................ 5

1.1. Kh¸i niÖm ....................................................................................................... 5

1.2. C¸c lo¹i rñi ro ................................................................................................. 6

1.2.1. Rñi ro tû gi¸ ®èi víi ho¹t ®éng xuÊt khÈu ............................................. 6

1.2.2. Rñi ro tû gi¸ víi ho¹t ®éng nhËp khÈu .................................................. 7

2. C¸c biÖn ph¸p th-êng dïng ®Ó phßng ngõa rñi ro tû gi¸ ®èi víi DN XNK ........ 8

2.1. Tr¸nh rñi ro..................................................................................................... 8

2.2. Tù b¶o hiÓm .................................................................................................... 9

2.3. B¶o hiÓm rñi ro b»ng c«ng cô ph¸i sinh ....................................................... 10

II. NghiÖp vô ph¸i sinh lµ g×? ..................................................................................... 10

1. Kh¸i niÖm ......................................................................................................... 10

2. Nguån gèc vµ lÞch sö h×nh thµnh ...................................................................... 11

3. Chñ thÓ tham gia ............................................................................................... 13

4. Lîi Ých vµ vai trß cña c¸c c«ng cô tµi chÝnh ph¸i sinh ...................................... 14

4.1. Qu¶n trÞ rñi ro ............................................................................................... 14

4.2. Th«ng tin hiÖu qu¶ h×nh thµnh gi¸................................................................ 15

4.3. C¸c lîi Ých vÒ ho¹t ®éng vµ tÝnh hiÖu qu¶ .................................................... 15

5. C¸c c«ng cô ph¸i sinh chñ yÕu ......................................................................... 16

5.1. Hîp ®ång k× h¹n (Forwards) ........................................................................ 17

5.1.1. §Þnh nghÜa ........................................................................................... 17

5.1.2. §Æc ®iÓm ............................................................................................. 17