1

1

B GIÁO DC VÀ ÀO TO NGÂN HÀNG NHÀ NC VIT NAM

TRNG I HC NGÂN HÀNG TP. H CHÍ MINH

NGUYN QUNH HOA

TÁI CU TRÚC H THNG

NGÂN HÀNG THƠNG MI VIT NAM

LUN ÁN TIN S KINH T

TP. H CHÍ MINH - NM 2014

2

2

B GIÁO DC VÀ ÀO TO NGÂN HÀNG NHÀ NC VIT NAM

TRNG I HC NGÂN HÀNG TP. H CHÍ MINH

NGUYN QUNH HOA

TÁI CU TRÚC H THNG

NGÂN HÀNG THƠNG MI VIT NAM

LUN ÁN TIN S KINH T

CHUYÊN NGÀNH: TÀI CHÍNH – NGÂN HÀNG

MÃ S: 62.34.02.01

NGI HNG DN KHOA HC:

PGS.,TS. OÀN THANH HÀ

2. TS. HOÀNG NGC TIN

TP. H CHÍ MINH - NM 2014

3

3

LI CAM OAN

Tôi tên là: Nguyn Qunh Hoa

Sinh ngày: 07/012/1974 Ni sinh: Ba Vì, Hà Tây

Quê quán: Xã Phc Long, huyn Tuy Phc, tnh Bình nh

Hin ang công tác ti: Trng i hc Ngân hàng Tp. HCM, s 36 Tôn

Tht m, Qun 1, Tp. HCM

Là Nghiên cu sinh khóa 14 ca Trng i hc Ngân hàng Tp. HCM

Mã nghiên cu sinh: 010114090004

Tên lun án: “Tái cu trúc h thng ngân hàng thng mi Vit Nam”

Ngi hng dn khoa hc:

1. PGS., TS. oàn Thanh Hà

2. TS. Hoàng Ngc Tin

Lun án c thc hin ti Trng i hc Ngân hàng thành ph H Chí

Minh

Tôi xin cam oan lun án này là kt qu ca quá trình hc tp, nghiên cu khoa hc

c lp và làm vic vi tinh thn nghiêm túc. S liu trong chuyên có ngun gc

rõ ràng và áng tin cy. Kt qu nghiên cu trong lun án là trung thc và cha

c công b toàn b ni dung trong bt k công trình nghiên cu nào khác.

Tôi hoàn toàn chu trách nhim v li cam oan ca mình.

Tp. H Chí Minh, ngày 10 tháng 02 nm 2014

Tác gi

NGUYN QUNH HOA

4

4

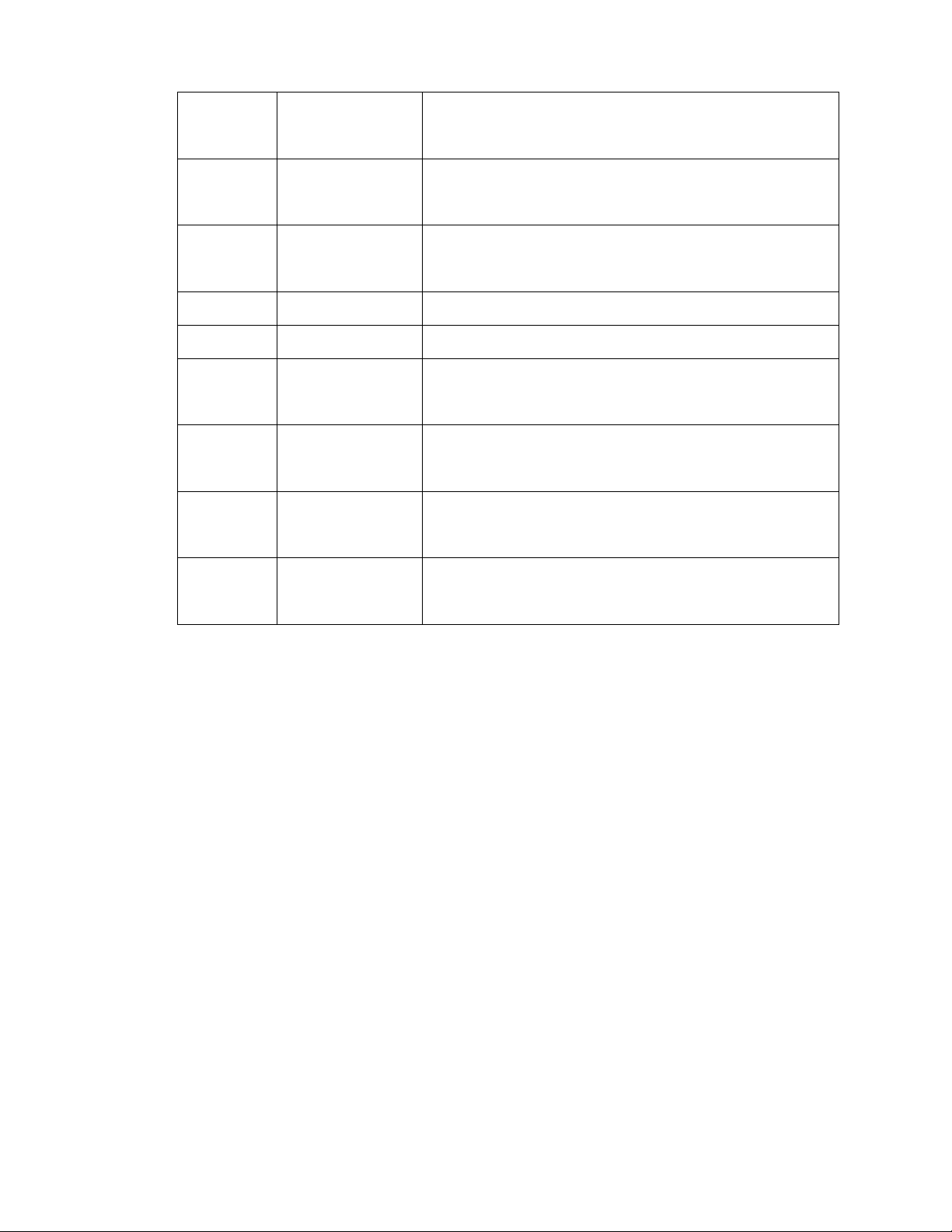

DANH MC CÁC T VIT TT

T vit

tt T ting Anh Ngha ting Vit

ACB Ngân hàng thng mi c phn Á Châu

Agribank Ngân hàng nông nghip và phát tri n nông thôn

Vit Nam

ATM Máy rút tin t ng

Bao Viet bank Ngân hàng thng mi c phn Bo Vit

BIDV Ngân hàng thng mi c phn u t và Phát tri n

Vit Nam

CAR Capital

Adequacy Ratio H s an toàn vn

DNNN Doanh nghip Nhà nc

Eximbank Ngân hàng thng mi c phn Xut nhp kh!u

Vit Nam

GDP Gross Domestic

Product Tng sn ph!m quc ni

M&A Mergers and

Acquisitions Sáp nhp và mua li

MHB Ngân hàng thng mi c phn phát tri n nhà ng

b"ng sông C#u Long

NHNN Ngân hàng Nhà nc

NHNNg Ngân hàng nc ngoài

NHTM Ngân hàng thng mi

NHTMNN

Ngân hàng thng mi Nhà nc

NHTMCP Ngân hàng thng mi c phn

NHTW Ngân hàng Trung ng

Maritime bank Ngân hàng thng mi c phn Hàng hi

MB Ngân hàng thng mi c phn quân i

Ocean bank Ngân hàng thng mi c phn i Dng

ROA Return On Asset T$ sut sinh li trên tng tài sn

5

5

ROE Return On

Equity T$ sut sinh li trên vn ch s% h&u

Sacombank Ngân hàng thng mi c phn Sài Gòn Thng

Tín

Saigonbank Ngân hàng thng mi c phn Sài Gòn Công

thng

STT S th t

TCTD T chc tín d'ng

Techcombank Ngân hàng thng mi c phn K( thng Vit

Nam

Vietinbank Ngân hàng thng mi c phn Công thng Vit

Nam

VCB Vietcombank Ngân hàng thng mi c phn Ngoi thng Vit

Nam

WTO Worrld Trade

Organnization T chc thng mi th gii