BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC CÔNG NGHỆ TP. HCM

KHOA KẾ TOÁN – TÀI CHÍNH – NGÂN HÀNG

KHÓA LUẬN TỐT NGHIỆP

PHÂN TÍCH TÌNH HÌNH HOẠT ĐỘNG TÍN DỤNG

CÁ NHÂN TẠI NGÂN HÀNG TMCP KỸ THƯƠNG

VIỆT NAM - TECHCOMBANK

Ngành: KẾ TOÁN – TÀI CHÍNH NGÂN HÀNG

Chuyên ngành: KẾ TOÁN – TÀI CHÍNH NGÂN HÀNG

Giảng viên hướng dẫn: ThS.Nguyễn Thị Diễm Hiền

Sinh viên thực hiện: Phạm Hồng Phúc

MSSV: 1154021485 Lớp: 11DTNH16

TP. Hồ Chí Minh, 2015

i

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC CÔNG NGHỆ TP. HCM

KHOA KẾ TOÁN – TÀI CHÍNH – NGÂN HÀNG

KHÓA LUẬN TỐT NGHIỆP

PHÂN TÍCH TÌNH HÌNH HOẠT ĐỘNG TÍN DỤNG

CÁ NHÂN TẠI NGÂN HÀNG TMCP KỸ THƯƠNG

VIỆT NAM - TECHCOMBANK

Ngành: KẾ TOÁN – TÀI CHÍNH NGÂN HÀNG

Chuyên ngành: KẾ TOÁN – TÀI CHÍNH NGÂN HÀNG

Giảng viên hướng dẫn: ThS.Nguyễn Thị Diễm Hiền

Sinh viên thực hiện: Phạm Hồng Phúc

MSSV: 1154021485 Lớp: 11DTNH16

TP. Hồ Chí Minh, 2015

ii

LỜI CAM ĐOAN

Tôi cam đoan đây là đề tài nghiên cứu của tôi. Những kết quả và các số

liệu trong khóa luận tốt nghiệp này được thực hiện không sao chép bất kỳ nguồn

nào khác. Tôi hoàn toàn chịu trách nhiệm trước nhà trường về sự cam đoan này.

TP. Hồ Chí Minh, ngày 24 tháng 08 năm 2015

iii

LỜI CẢM ƠN

Lời đầu tiên, tôi xin gửi lời cảm ơn tới Ban giám hiệu và toàn thể cán bộ

CNVC trường Đại học Công Nghệ TP.HCM đã tạo điều kiện tốt nhất cho tôi

trong suốt thời gian học tập tại đây. Tiếp đến, tôi xin cảm ơn các thầy cô giáo

trong khoa Kế toán – Tài chính – Ngân hàng của trường đã luôn tận tâm hướng

dẫn, giảng dạy và trang bị cho tôi những kiến thức cần thiết, hoàn thiện kiến thức

chung của tôi để thực hiện tốt nhất cho bài khóa luận này.

Và một lời cảm ơn chân thành đến cô Th.S Nguyễn Thị Diễm Hiền –

người trực tiếp hướng dẫn tôi thực hiện khóa luận tốt nghiệp này đã luôn hết lòng

chỉ dẫn và hỗ trợ tôi hoàn thành khóa luận này.

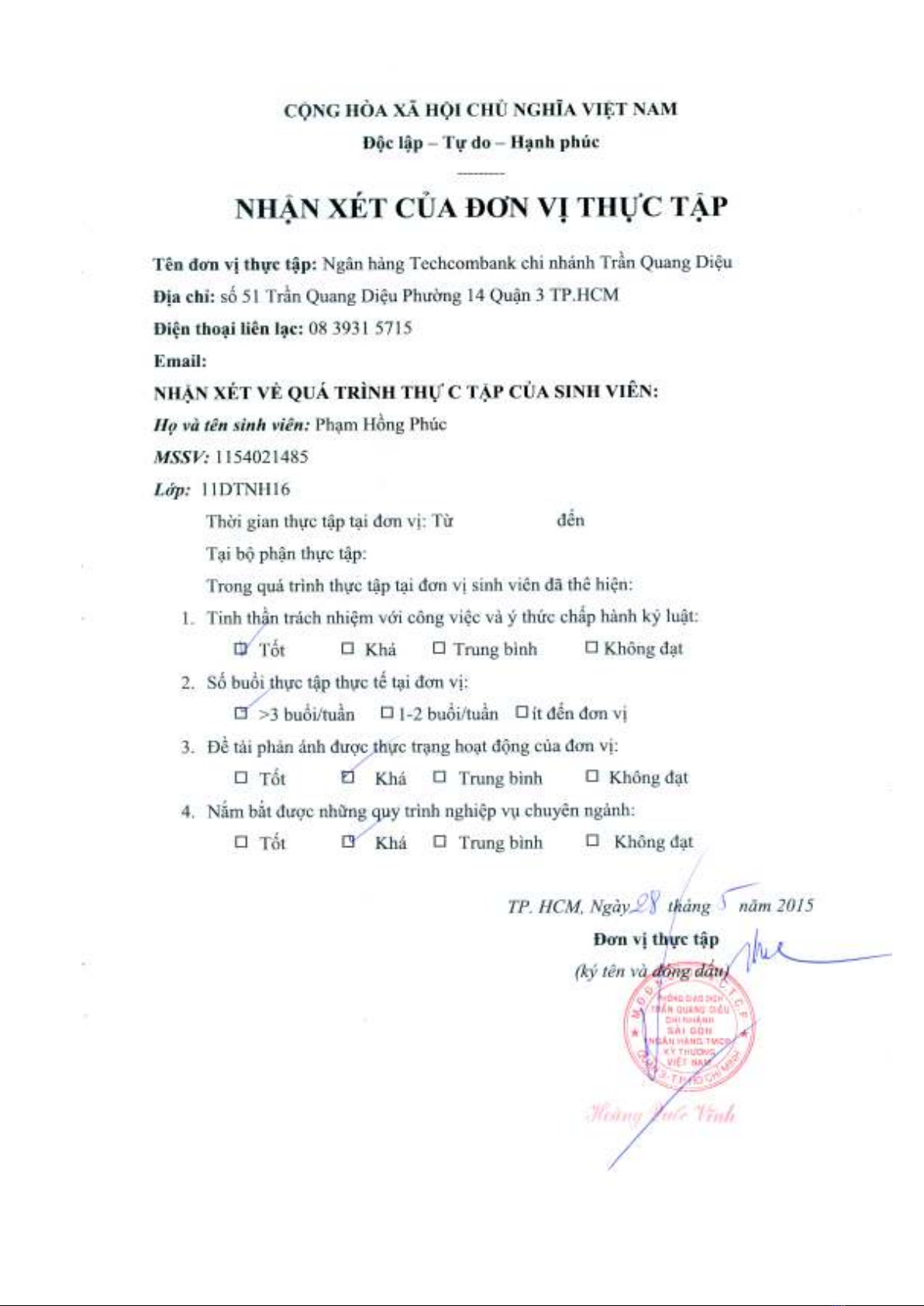

Cuối cùng, là lời cảm ơn đặc biệt đến ban lãnh đạo và các anh chị cán bộ

của Ngân hàng TMCP Kỹ Thương Việt Nam – Techcombank chi nhánh Trần

Quang Diệu đã tiếp nhận hướng dẫn và giúp đỡ tôi trong suốt thời gian thực tập

tại đây để có thông tin cụ thể hơn về Ngân hàng Kỹ Thương Việt Nam -

Techcombank và bổ sung thêm kiến thức của tôi.

Tôi xin chân thành cảm ơn!

iv

ho@techcombank.com.vn

13/04/15

02/06/15

Phòng tín dụng cá nhân

![Đề cương ôn tập Thị trường tài chính [năm] chi tiết, chuẩn nhất](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260126/hoaphuong0906/135x160/70211769415803.jpg)

![Bài giảng Tài chính tiền tệ Chương 9: [Mô tả nội dung bài giảng nếu có]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260126/hoaphuong0906/135x160/77091769412632.jpg)