Khái nim sut thu li

1

Phng

pháp

tính

IRR

2

NI DUNG CHÍNH

Phng

pháp

tính

IRR

2

Nguyên tc chn DA theo IRR

3

So sánh các PA theo IRR

4

So sánh phng pháp PW và IRR

5

KHÁI NIM SUT THU LI

Sut thu li (RR – Rate of Return):

T s tin li thu c trong mt thi on so vi

vn u t ban u (biu th bng %).

F = +$2.000

F = +$2.000

P = -$70

VD:

0

20

Tìm i=?

áp án: F = P(1+i)n

2.000 = 70(1+i)20 i = 18.25%

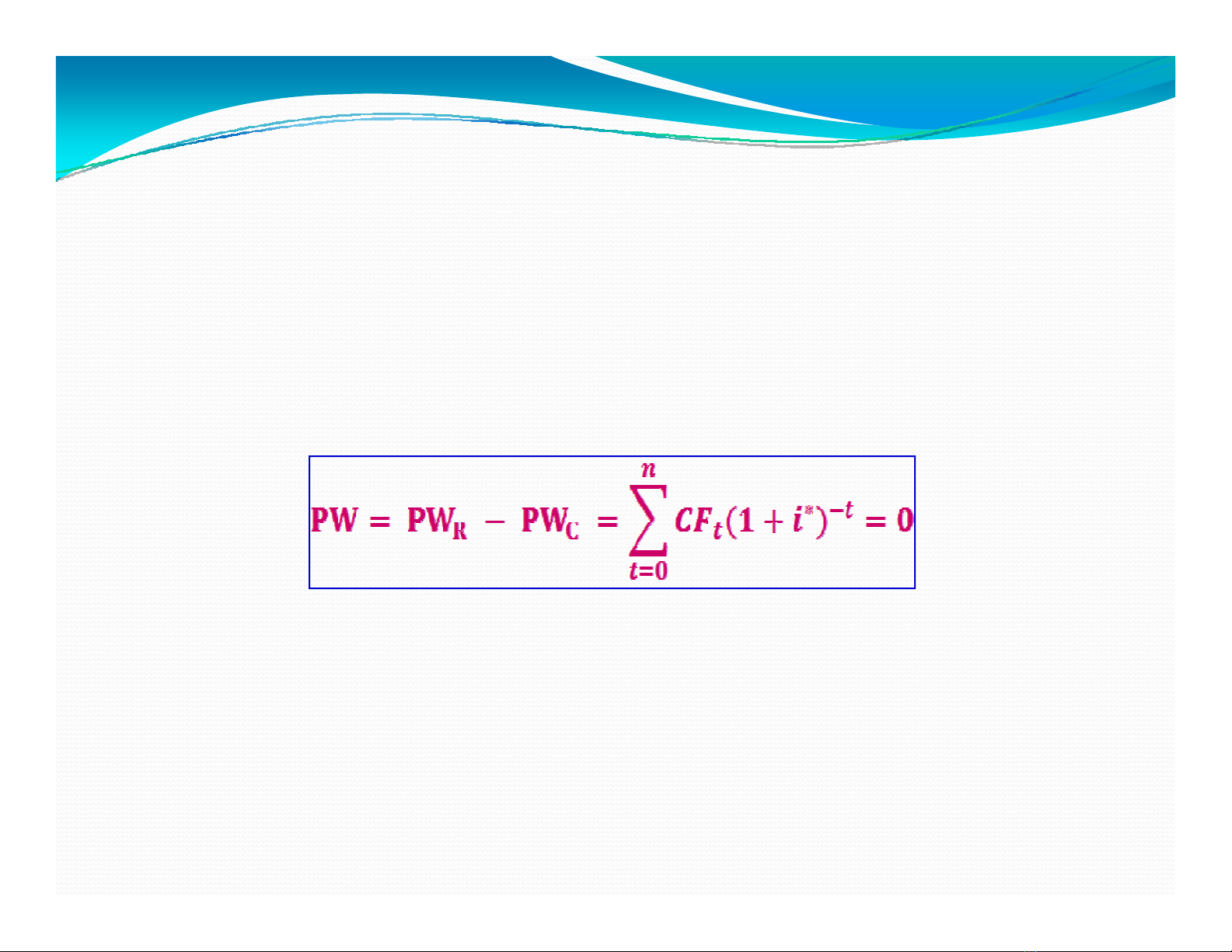

KHÁI NIM SUT THU LI

Sut thu li ni ti (IRR – Internal Rate of Return):

Mc lãi sut làm cho giá tr tng ng ca

phng án bng 0:

Khi ó giá tr hin ti ca thu nhp (PWR) s

cân bng vi giá tr hin ti ca chi phí (PWC).

PWR - PWC = 0 hay PWR = PWC

AWR - AWC = 0 hay AWR = AWC

KHÁI NIM SUT THU LI

Sut thu li ti thiu chp nhn c MARR:

(Minimum Acceptable Rate of Return)

Sut thu li có th t c (chi phí c hi)

Là mt hàm ca giá s dng vn trung bình,

thng xác nh cn c vào WACC.

MARR = WACC + Risk Premium (%)

![20 câu hỏi Quản lý dự án phần mềm có đáp án [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251003/hieu2004haha@gmail.com/135x160/78791759734259.jpg)

![Tài liệu Quản lý dự án: Kiến thức nền tảng toàn diện [chuẩn SEO]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250910/kimphuong1001/135x160/92631757496585.jpg)