Tuyển tập Hội nghị Khoa học thường niên năm 2021. ISBN: 978-604-82-5957-0

414

XÂY DỰNG CHỈ SỐ TỔNG HỢP PHẢN ÁNH RÀNG BUỘC

TÀI CHÍNH CỦA DOANH NGHIỆP NGÀNH CÔNG NGHIỆP

CHẾ BIẾN CHẾ TẠO VIỆT NAM

Phùng Mai Lan

Trường Đại học Thủy lợi, email: lanpm@tlu.edu.vn

1. GIỚI THIỆU CHUNG

Quản trị vốn là một trong những nội dung

quan trọng trong quản trị tài chính doanh

nghiệp Trong đó, mức độ hạn chế hay ràng

buộc tài chính mà các doanh nghiệp phải đối

mặt khi tiếp cận các nguồn tài chính bên

ngoài có thể được sử dụng để đánh giá khả

năng tiếp cận nguồn vốn trên thị trường tài

chính tiền tệ của doanh nghiệp. Nhìn chung,

doanh nghiệp càng ít bị ràng buộc tài chính

thì có khả năng tiếp cận nguồn vốn với chi

phí càng thấp. Tuy nhiên, việc đo lường ràng

buộc tài chính không đơn giản vì đây là một

biến số không quan sát một cách trực tiếp

cũng như không có một khoản mục nào trong

báo cáo tài chính thể hiện doanh nghiệp đang

bị ràng buộc tài chính hay không. Một số

nghiên cứu đã tiến hành đo lường ràng buộc

tài chính và cho rằng đó là nhân tố quan

trọng ảnh hưởng đến nhiều quyết định của

doanh nghiệp (Hadlock & Pierce, 2010;

Hennessy & Whited 2007; Lamont et al.

2010). Tuy nhiên, với các bối cảnh khác

nhau, các kết quả đo lường chỉ số ràng buộc

tài chính có sự khác biệt và đặc thù riêng.

Mục tiêu của nghiên cứu là xây dựng chỉ số

tổng hợp phản ánh ràng buộc tài chính của

các doanh nghiệp ngành công nghiệp chế

biến chế tạo Việt Nam.

2. PHƯƠNG PHÁP NGHIÊN CỨU

Nghiên cứu này phát triển từ nghiên cứu

của Hadlock & Pierce (2010) trong việc xây

dựng chỉ số tổng hợp ràng buộc tài chính tiền

tệ, gồm 2 bước:

Bước thứ nhất, xác định khả năng tiếp cận

vốn ngoài của doanh nghiệp dựa trên các chỉ

tiêu: tổng đầu tư FI, lỗ hổng tài chính FG, sự

thay đổi của tổng nợ DCH và chi trả lãi RIP.

Các chỉ tiêu được đo lường trong Bảng 1:

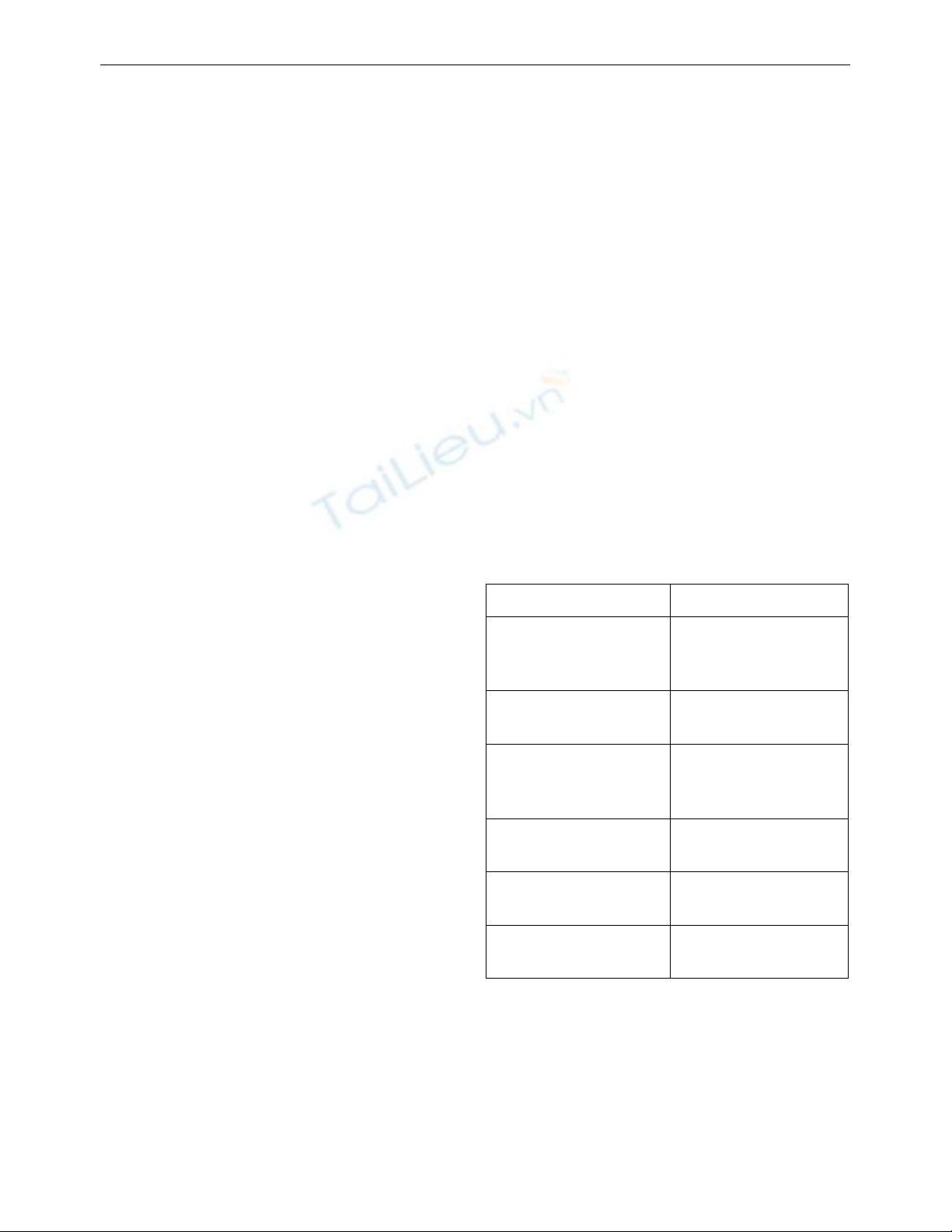

Bảng 1. Mô tả các biến được sử dụng

để phân nhóm ràng buộc tài chính

Tên biến Mô tả cách tính

Đầu tư TSCĐ (FI)

Sự gia tăng của TSCĐ

+ giá trị khấu hao

TSCĐ

Dòng tiền (CF) Lợi nhuận sau thuế +

giá trị khấu hao TSCĐ

Vốn lưu động (WC)

Tài sản lưu động, đầu

tư ngắn hạn – nợ phải

trả

Lỗ hổng tài chính (FG) Đầu tư TSCĐ + Vốn

lưu động – Dòng tiền

Thay đổi tổng nợ phải

trả trong năm (DCH)

Nợ phải trả cuối năm –

Nợ phải trả đầu năm

Lãi suất phải trả (RIP) Chi phí lãi vay/Tổng

nợ

Dựa trên việc kết hợp 7 trường hợp khác

nhau giữa các biến này, nghiên cứu phân các

doanh nghiệp vào 3 nhóm ràng buộc khác

nhau đó là ràng buộc tuyệt đối, tương đối và

không bị ràng buộc (Bảng 2). Việc phân

nhóm này cho phép khắc phục các nhược

điểm của cách tiếp cận đơn biến.

Tuyển tập Hội nghị Khoa học thường niên năm 2021. ISBN: 978-604-82-5957-0

415

Bảng 2. Phân nhóm ràng buộc tài chính

tiền tệ ở cấp độ doanh nghiệp

Trạng

thái tài

chính c

ủa

doanh

nghiệp

Đầu tư

của

doanh

nghiệp

(FI)

L

ỗ hổng

tài

chính

(FG)

Sự thay

đổi

trong

tổng nợ

(DCH)

Chi trả

lãi

(RIP)

DN không bị ràng buộc

1 0 < 0 0 -

2 0 0 > 0 IR

DN bị rằng buộc tương đối

3 0 < 0 < 0 -

4 0 0 > 0 IR

5 < 0 - > 0 -

DN bị ràng buộc tuyệt đối

6 0 0 0 -

7 < 0 - 0 -

Ghi chú: IR là lãi suất bình quân cho vay của

các ngân hàng thương mại cổ phần

Bước thứ 2, xây dựng chỉ số ràng buộc

tổng hợp. Dựa trên kết quả của Bảng 2, hồi

quy thứ bậc probit sẽ được thực hiện để tính

xác suất có điều kiện mà các doanh nghiệp sẽ

rơi vào một trong ba loại ràng buộc. Chỉ định

mô hình hồi quy thứ bậc probit/logit viết

dưới dạng tổng quát như sau:

it it i

FCI X

(1)

Trong đó: FCIit là biến không quan sát

được đo lường các ràng buộc tài chính tiền tệ

của doanh nghiệp thứ i trong năm t và

it

FCI 0,1,2

tương đương với 3 nhóm ràng

buộc mà các doanh nghiệp phải đối mặt

(không bị ràng buộc, ràng buộc tương đối và

ràng buộc tuyệt đối). Xit là tập các biến hồi

quy quan sát được có tác động đến mức độ

ràng buộc tài chính tiền tệ của các doanh

nghiệp gồm:

- Lnquymo: Logarit tổng tài sản của doanh

nghiệp

- Gdthu: Tăng trưởng doanh thu ngành

- Thanhkhoan: Mức thanh khoản của

doanh nghiệp, đo lường bằng tài sản lưu

động/nợ phải trả

- CF: Dòng tiền CF

- Donbay: Đòn bẩy tài chính, đo lường

bằng Tổng nợ/Tổng tài sản

- Ganhnang: Gánh nặng chi trả nợ của

doanh nghiệp, đo lường bằng chi phí tài

chính/doanh thu

- FDI, DNNN là biến giả loại hình sở hữu

Dựa trên kết quả hồi quy của phương trình

(1), chỉ số tổng hợp ràng buộc tài chính tiền

tệ (FCIf) được tính toán trên cơ sở giá trị xác

suất dự báo được cho các kết cục xảy ra từ

hồi quy thứ bậc probit và chỉ số này sẽ được

sử dụng để đo mức độ ràng buộc tài chính

tiền tệ ở cấp độ doanh nghiệp. Chỉ số FCIf

được tính bằng bình quân trọng số xác suất

của biến chỉ số phản ánh mức độ ràng buộc

tài chính tiền tệ của các doanh nghiệp như

phương trình sau:

it it

j 0,1,2 ˆ

FCIf jPr(FCI j)

i 1 N t 1 T

K K (2)

Trong đó: it

ˆ

Pr(FCI j)

là các xác suất dự

báo được cho từng doanh nghiêp i biến đổi

theo thời gian t và thuộc 1 trong 3 nhóm ràng

buộc tài chính tiền tệ j.

Ưu điểm của chỉ số tổng hợp (FCIf) là có

thể được gộp lại để đánh giá mức độ các ràng

buộc tài chính ở cấp độ ngành theo thời gian.

3. KẾT QUẢ NGHIÊN CỨU THỰC NGHIỆM

3.1. Nguồn số liệu

Nghiên cứu sử dụng bộ dữ liệu điều tra

doanh nghiệp hằng năm của Tổng cục Thống

kê từ 2012 đến 2019. Dữ liệu phục vụ cho

nghiên cứu là dạng dữ liệu mảng cân gồm

72.592 quan sát. Các biến giá trị đã được

điều chỉnh giảm phát.

Bảng 3. Thống kê mô tả các biến

đưa vào mô hình

Tên biến Mean Std. Skewness

FCI 0,76 0,84 0,48

Quymo (trđ)

16244,61

247224,6

130,75

Gdthu 0,149 0,174 1,70

Thanhkhoan

11,66 198,43 81,53

CF (trđ) 320,87 19825,5

383,68

Donbay 0,58 0,71 263,57

Ganhnang 0,36 70,27 234,85

Nguồn: Tính toán từ dữ liệu điều tra GSO

Tuyển tập Hội nghị Khoa học thường niên năm 2021. ISBN: 978-604-82-5957-0

416

3.2. Kết quả nghiên cứu thực nghiệm

Kết quả kiểm định khuyết tật mô hình cho

thấy mô hình không bị hiện tượng đa cộng

tuyến (VIF=2.5), không bị hiện tượng tự

tương quan và có hiện tượng phương sai sai

số thay đổi và đã được khắc phục.

Bảng 4. Kết quả hồi quy mô hình Probit

Biến phụ thuộc FCI Hệ số

Lnquymo -0,133*** (0,00215)

Gdthu 0,305*** (0,0325)

Thanhkhoan -0,00077***(0,000016)

CF -2.62e-07*(1.51e-07)

Donbay 0,738**(0,378)

Ganhnang 0,0354* (0,021)

FDI -0,053*** (0,0148)

DNNN 0,452*** (0,0142)

Wald chi2(8) 9970,87***

Sai số chuẩn trong ngoặc ( )

*** p<0.01, ** p<0.05, * p<0.1

Nguồn: Tính toán từ số liệu của GSO

Biến Lnquymo cho thấy có tác động âm và

có ý nghĩa thống kê đối với ràng buộc tài

chính tiền tệ. Quy mô tài sản của doanh

nghiệp càng lớn khả năng tiếp cận vốn ngoài

của doanh nghiệp cũng sẽ tốt hơn. Cấu trúc

tài chính của các doanh nghiệp quy mô nhỏ

thường bị các tổ chức tài chính tín dụng đánh

giá thấp. Biến Gdthu mang dấu dương và có

ý nghĩa thống kê. Doanh thu ngành càng tăng

có thể doanh nghiệp mở rộng quy mô sản

xuất hơn, lượng vốn vay với doanh nghiệp

quy mô lớn gia tăng để đáp ứng nhu cầu sản

xuất có thể làm giảm khả năng tiếp cận vốn

của các doanh nghiệp quy mô nhỏ trong khi

nhóm này chiếm tới 71% mẫu quan sát. Hệ

số ước lượng của biến đòn bẩy tài chính

(donbay) biến gánh nặng trả nợ (Ganhnang)

mang dấu dương và và có ý nghĩa ở mức ý

nghĩa thống kê. Điều này cho thấy đúng như

trong thực tế các doanh nghiệp có tỷ lệ nợ

lớn hơn, hầu như sẽ bị đối mặt với ràng buộc

tài chính tiền tệ lớn hơn và sẽ khó khăn hoặc

mất thêm các chi phí để có thể tiếp cận thêm

các khoản vay mới. Doanh nghiệp có dòng

tiền nhiều hơn sẽ làm giảm ràng buộc tài

chính tiền tệ phải đối mặt. Doanh nghiệp FDI

ít bị phụ thuộc về tài chính trong khi doanh

nghiệp Nhà Nước thường có mức độ ràng

buộc tài chính lớn hơn. Dựa trên kết quả hồi

quy probit, chỉ số tổng hợp ràng buộc tài

chính tiền tệ được tính trên cơ sở bình quân

trọng số xác suất dự báo được doanh nghiệp

sẽ rơi vào trạng thái ràng buộc tài chính hay

không. Kết quả nghiên cứu chỉ ra có 50,4%

doanh nghiệp không bị ràng buộc tài chính,

23% ràng buộc tương đối và 26,4% bị ràng

buộc tuyệt đối. Các ngành bị ràng buộc tài

chính lớn nhất là ngành sản xuất xe có động

cơ, đóng tàu và chế biến thực phẩm trong khi

ngành ít bị ràng buộc tài chính nhất là sản

xuất than, sản xuất thiết bị văn phòng.

4. KẾT LUẬN

Nghiên cứu đã chỉ ra doanh thu trung bình

ngành, đòn bẩy tài chính và gánh nặng nợ

càng tăng sẽ càng làm tăng ràng buộc tài

chính mà doanh nghiệp phải đối mặt trong

khi quy mô doanh nghiệp, dòng tiền càng lớn

khả năng tiếp cận vốn bên ngoài của doanh

nghiệp sẽ tốt hơn. Có 50,4% doanh nghiệp

không bị ràng buộc tài chính, 23% ràng buộc

tương đối và 26,4% bị ràng buộc tuyệt đối.

Kết quả nghiên cứu có thể giúp đánh giá mức

độ các ràng buộc tài chính ở cấp độ ngành

theo thời gian cũng như dự báo doanh nghiệp

bị ràng buộc tài chính ở mức độ nào.

5. TÀI LIỆU THAM KHẢO

[1] Hadlock C., & Pierce J.R., (2010), “New

Evidence on Measuring Financial

Constraints: Moving Beyond the KZ

index”, The Review of Financial Studies,

23(5), 1909-1940.

[2] Hennessy, C. A., & T. M. Whited. (2007).

“How Costly Is External Financing?

Evidence from a Structural Estimation”,

Journal of Finance, 62, 1705-45.

[3] Lamont, O., C. Polk, and J. Saa-Requejo.

(2001), “Financial Constraints and Stock

Returns” Review of Financial Studies,

14,529-54.