CÁC CÔNG C K THU TỤ Ỹ Ậ

i/ Đ ng trung bình (Moving Average)ườ

Đ ng trung bình là m t trong nh ng công c ph bi n và d s d ng nh t đ phân tích kườ ộ ữ ụ ổ ế ễ ử ụ ấ ể ỹ

thu t. Đ ng trung bình giúp làm ph ng d li u và nh đó d nh n bi t đ c xu h ng, đi uậ ườ ẳ ữ ệ ờ ễ ậ ế ượ ướ ề

này đ c bi t h u d ng đ i v i th tr ng bi n đ ng. Đ ng trung bình cũng làm n n t ng choặ ệ ữ ụ ố ớ ị ườ ế ộ ườ ề ả

vi c xây d ng nhi u công c khác.ệ ự ề ụ

Có 02 lo i đ ng trung bình ph bi n nh t là ạ ườ ổ ế ấ SMA (Simple Moving Average, đ ng trungườ

bình đ n gi n) và EMA (Exponential Moving Average, đ ng trung bình lũy th a)ơ ả ườ ừ

Simple Moving Average (SMA)

M t đ ng SMA đ c t o thành b ng cách tính giá trung bình c a m t kho ng th i gian.ộ ườ ượ ạ ằ ủ ộ ả ờ

Đ ng SMA có th đ c tính toán b ng giá cao, th p ho c giá m nh ng h u h t đ ng trungườ ể ượ ằ ấ ặ ở ư ầ ế ườ

bình đ c tính toán b ng giá đóng. VD : m t đ ng SMA 5-day đ c tính b ng t ng giá đóngượ ằ ộ ườ ượ ằ ổ

c a 5 ngày cu i cùng và chia t ng cho 5.ủ ố ổ

10+ 11 + 12 + 13 + 14 = 60

(60 / 5) = 12

Vi c tính toán đ c l p l i cho m i v ch giá (price bar) trên đ th . Sau đó các đi m trung bìnhệ ượ ặ ạ ỗ ạ ồ ị ể

đ c n i k t l i t o thành đ ng u n khúc đ y chính là đ ng trung bình. Ti p t c ví d trên,ượ ố ế ạ ạ ườ ố ấ ườ ế ụ ụ

n u giá đóng c a ngày k ti p là 15, v y thì giá m i s đ c c ng vào và giá cũ nh t s đ cế ủ ế ế ậ ớ ẽ ượ ộ ấ ẽ ượ

b ra (giá tr 10). Và giá tr SMA 5-day m i s đ c tính nh sau :ỏ ị ị ớ ẽ ượ ư

11 + 12 + 13 + 14 +15 = 65

(65 / 5) = 13

Theo 2 ngày cu i cùng, SMA chuy n t 12 lên 13. Khi nh ng ngày m i đ c thêm vào, nh ngố ể ừ ữ ớ ượ ữ

ngày cũ đ c b ra và đ ng trung bình s ti p t c bi n đ i theo th i gian.ượ ỏ ườ ẽ ế ụ ế ổ ờ

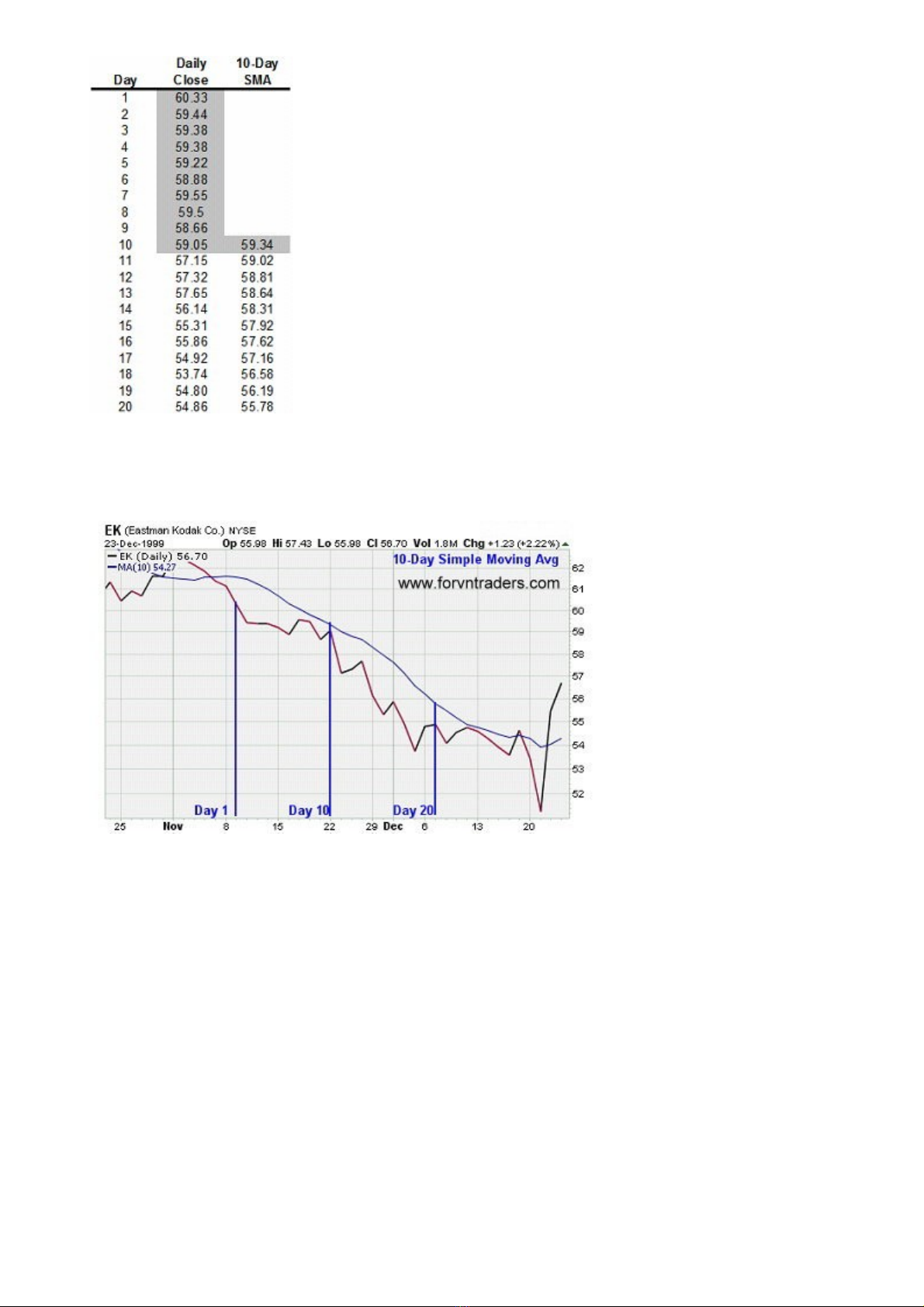

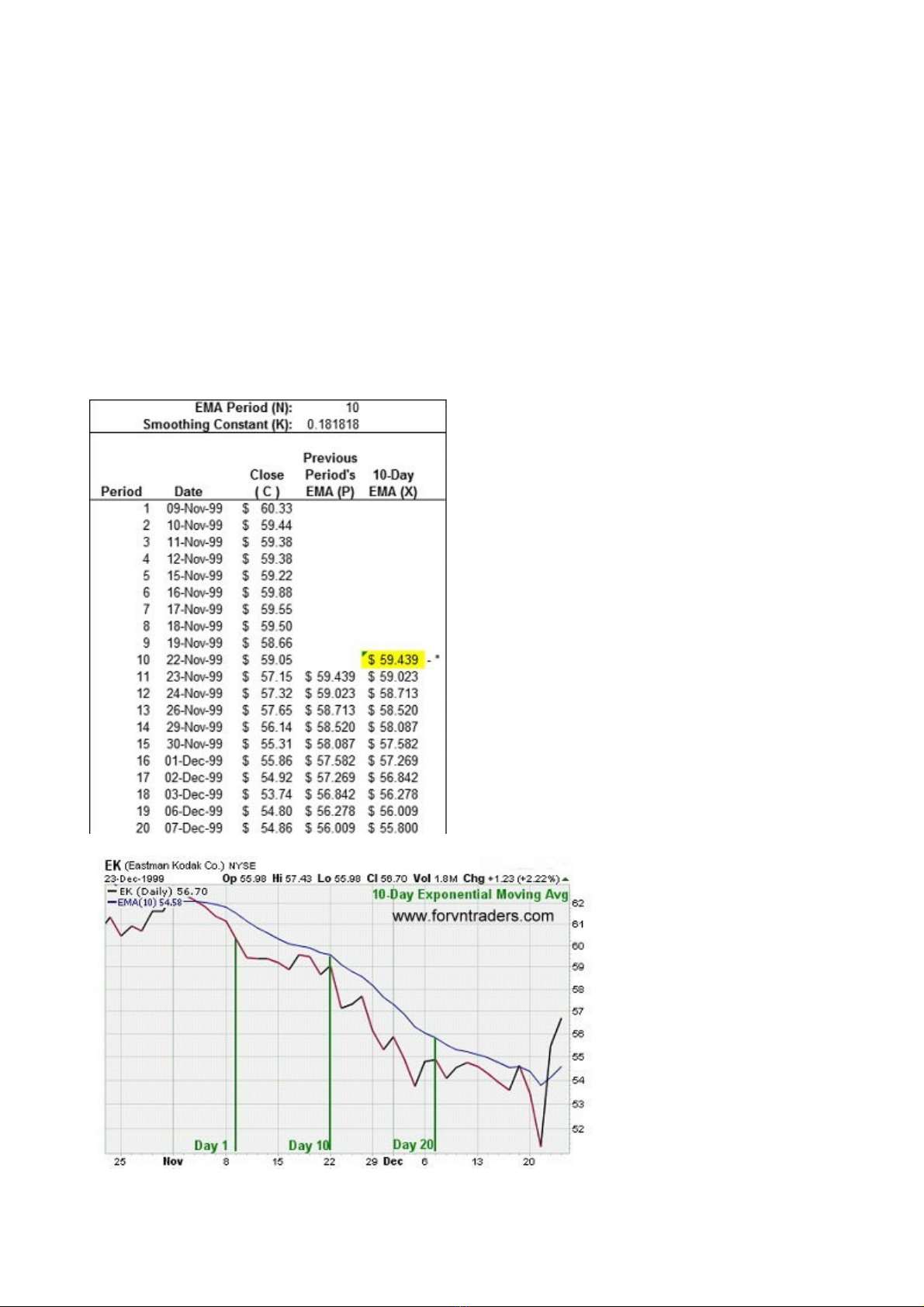

Trong VD trên, ngày 10 là ngày đ u tiên có th tính m t SMA 10-day. Khi ti p t c tính, ngàyầ ể ộ ế ụ

m i nh t đ c thêm vào và ngày cũ nh t đ c lo i ra. SMA 10-day cho ngày 11 đ c tính b ngớ ấ ượ ấ ượ ạ ượ ằ

cách tính t ng giá t ngày 2 đ n ngày 11 và chia cho 10…ổ ừ ế

T t c các đ ng trung bình là các công c báo bi u tr (lagging indicator) và luôn luôn theo sauấ ả ườ ụ ể ễ

giá th t. Giá c a Eastman Kodak (EK) đang đi xu ng nh ng SMA 10-day n m trên giá. N u giáậ ủ ố ư ằ ế

đang lên thì SMA h u h t s n m bên d i giá. B i vì các đ ng trung bình là nh ng công cầ ế ẽ ằ ướ ở ườ ữ ụ

báo bi u tr nên chúng đ c x p vào lo i công c báo bi u theo sau xu h ng. Khi giá theo xuể ễ ượ ế ạ ụ ể ướ

h ng thì đ ng trung bình ho t đ ng t t, nh ng không ph i lúc nào giá cũng theo xu h ng doướ ườ ạ ộ ố ư ả ướ

đó đ ng trung bình có th đ a ra tín hi u sai l ch.ườ ể ư ệ ệ

Exponential Moving Average (EMA)

Đ gi m đ tr trong đ ng SMA, ng i ta th ng dùng đ ng EMA. Đ ng EMA gi m để ả ộ ễ ườ ườ ườ ườ ườ ả ộ

tr b ng cách áp d ng “m c nh h ng” (weight) nhi u đ i v i các giá g n so v i các giá cũễ ằ ụ ứ ả ưở ề ố ớ ầ ớ

h nơ

Cách tính EMA

Đ ng EMA có th đ c xác đ nh b ng 20 cách : EMA d a trên ph n trăm (a percent-basedườ ể ượ ị ằ ự ầ

EMA, s d ng tham s là m t s ph n trăm) và EMA d a trên th i gian (a period-based EMA,ử ụ ố ộ ố ầ ự ờ

s d ng tham s là kho ng th i gian). ử ụ ố ả ờ

Công th c tính m t EMA là :ứ ộ

EMA(current) = ( (Price(current) - EMA(prev) ) x Multiplier) + EMA(prev)

Đ i v i m t EMA d a trên ph n trăm, "Multiplier" b ng t l % đ c ch đ nh cho EMA. Đ iố ớ ộ ự ầ ằ ỷ ệ ượ ỉ ị ố

v i EMA d a trên th i gian, "Multiplier" b ng 2/(1+N) trong đó N là s kho ng th i gian.ớ ự ờ ằ ố ả ờ

VD, đ i v i 10-period EMA thì Multiplier đ c tính nh sauố ớ ượ ư

(2 / (Time periods + 1) ) = (2 / (10 + 1) ) = 0.1818 (18.18%)

Nghĩa là m t 10-period EMA thì t ng đ ng 18.18% EMA.ộ ươ ươ

B ng bên d i là k t qu tính cho EMA c a Eastman Kodak :ả ướ ế ả ủ

(C - P) = (57.15 - 59.439) = -2.289

(C - P) x K = -2.289 x .181818 = -0.4162

( (C - P) x K) + P = -0.4162 + 59.439 = 59.023

Chú ý r ng m i m t giá đóng tr c đó trong chu i d li u đ c s d ng đ tính cho m t EMAằ ỗ ộ ướ ỗ ữ ệ ượ ử ụ ể ộ

đ t o đ ng EMA. S nh h ng c a d li u cũ gi m theo th i gian nh ng không bao giể ạ ườ ự ả ưở ủ ữ ệ ả ờ ư ờ

m t hoàn toàn. nh h ng c d li u cũ gi m nhanh đ i v i EMA ng n nh ng không bao giấ Ả ưở ủ ữ ệ ả ố ớ ắ ư ờ

hoàn toàn m t đi.ấ

SMA so v i EMAớ

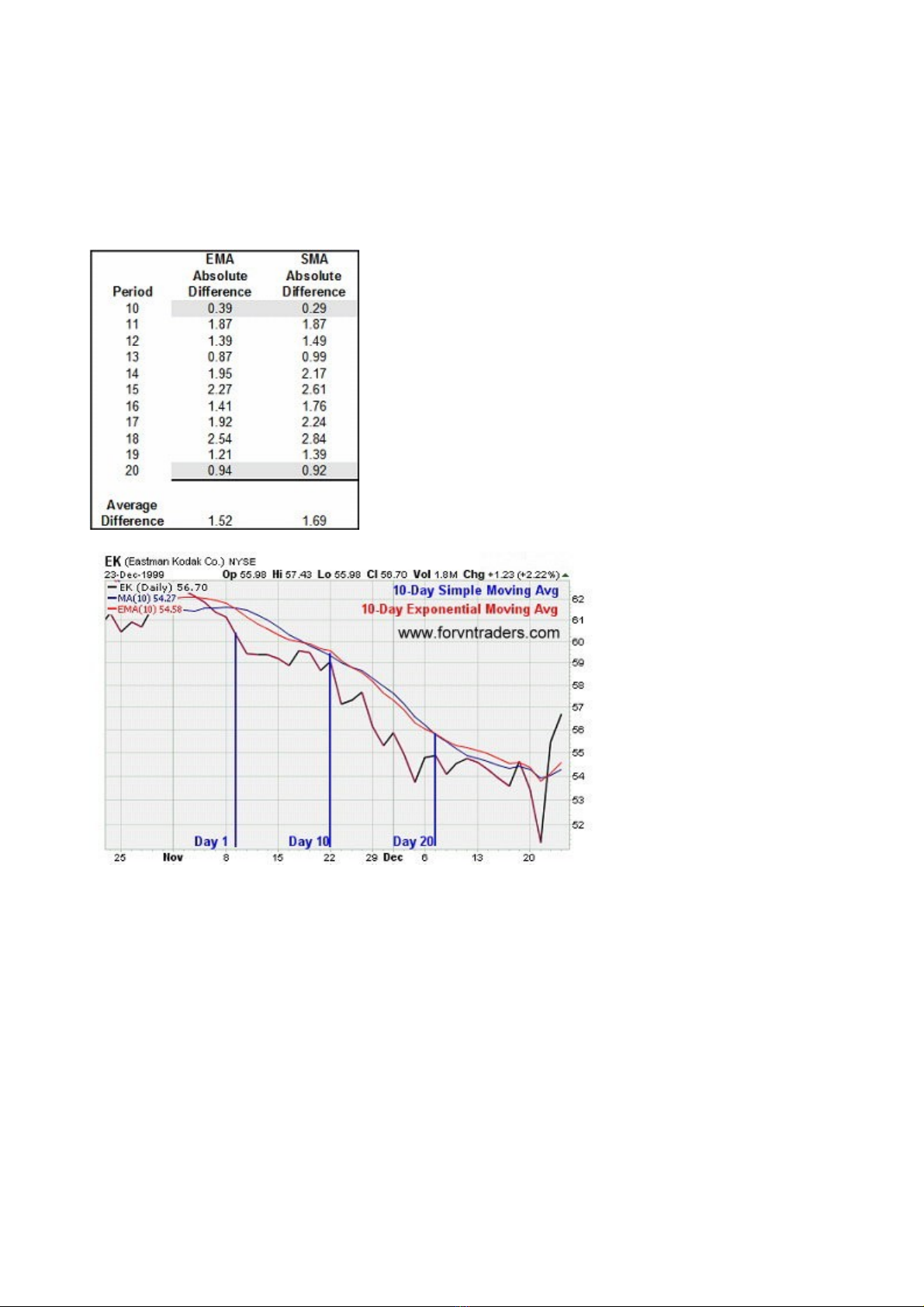

S khác nhau gi a EMA và SMA là r t nh . Trong ví d này ch s d ng 20 ngày và s khácự ữ ấ ỏ ụ ỉ ử ụ ự

bi t r t nh tuy nhiên v n có s khác bi t. Đ ng EMA th ng g n v i giá th c h n so v iệ ấ ỏ ẫ ự ệ ườ ườ ầ ớ ự ơ ớ

đ ng SMA.ườ

T ngày 10 đ n 20, đ ng EMA g n giá th c h n đ ng SMA (8/11 l n). S sai bi t trung bìnhừ ế ườ ầ ự ơ ườ ầ ự ệ

c a đ ng EMA so v i giá th c là 1.52 và đ ng SMA là 1.69. Đi u này nghĩa là đ ng EMAủ ườ ớ ự ườ ề ườ

có 1.52 đi m n m trên và d i giá th c và đ ng SMA có 1.69 đi m n m trên và d i giá th c.ể ằ ướ ự ườ ể ằ ướ ự

Khi Kodak ng ng đi xu ng và b t đ u đi ngang đ ng SMA v n gi h ng xu ng. Trongừ ố ắ ầ ườ ẫ ữ ướ ố

kho ng th i gian này, đ ng SMA g n giá th c h n EMA. Đ ng EMA b t đ u kh ng l i vàả ờ ườ ầ ự ơ ườ ắ ầ ự ạ

r i xa giá th c. Đi u này là do giá th c b t đ u kh ng l i. Do giá th c kh ng l i nên đ ngờ ự ề ự ắ ầ ự ạ ự ự ạ ườ

SMA ti p t c gi m và g n ch m giá th c vào ngày 13/12ế ụ ả ầ ạ ự

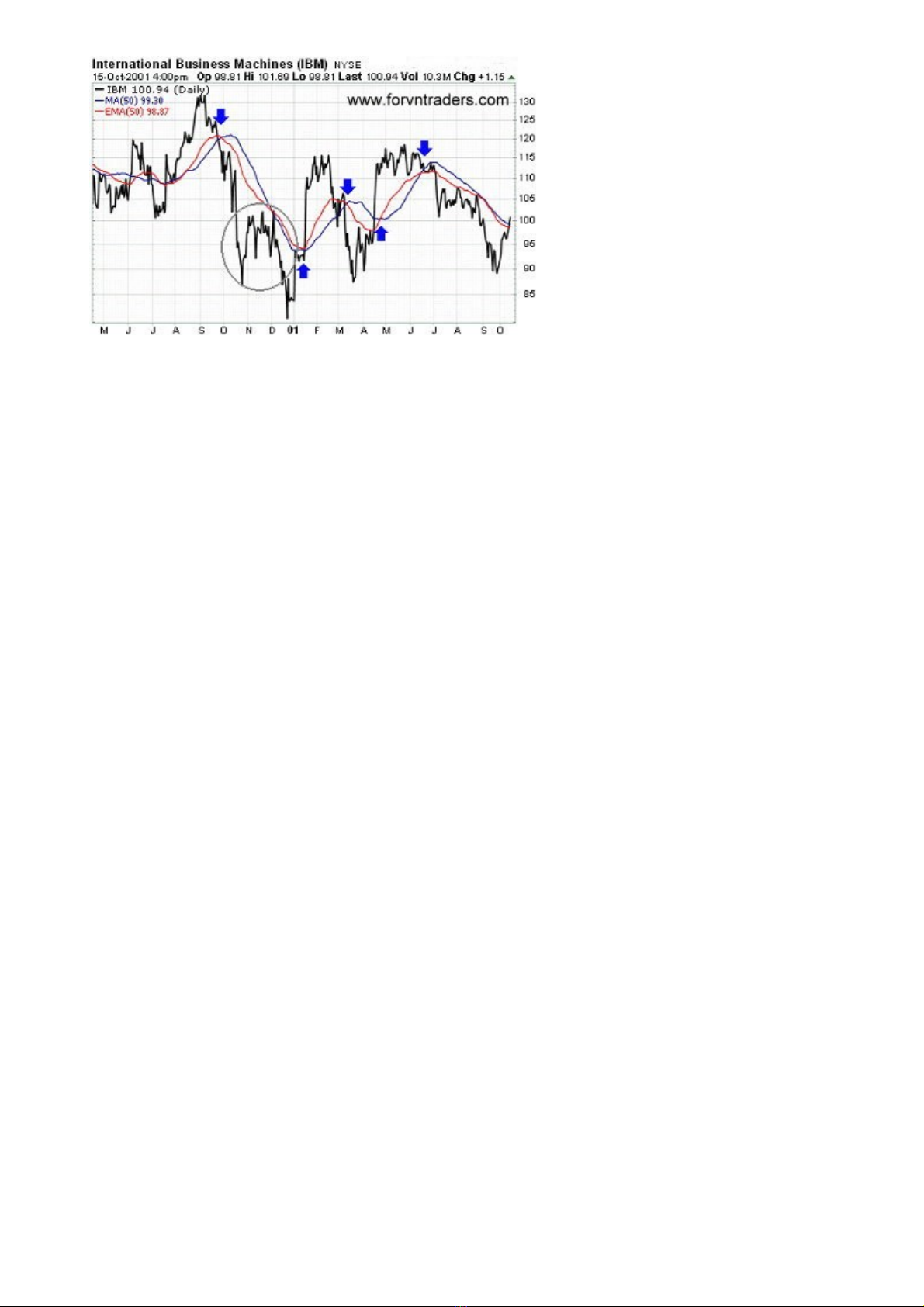

So sánh gi a đ ng EMA 50-day và SMA 50-day c a IBM cũng th y r ng đ ng EMA theo xuữ ườ ủ ấ ằ ườ

h ng nhanh h n đ ng SMA. Các mũi tên xanh đánh d u khi c phi u b t đ u m t xu h ngướ ơ ườ ấ ổ ế ắ ầ ộ ướ

m nh. Do đ t m c nh h ng cao h n đ i v i giá g n, đ ng EMA nh h ng nhanh h n soạ ặ ứ ả ưở ơ ố ớ ầ ườ ả ưở ơ

v i SMA và g n giá th c. Vòng tròn xám th hi n khi xu h ng b t đ u ch m l i và th tr ngớ ầ ự ể ệ ướ ắ ầ ậ ạ ị ườ

đi ngang. Khi thay đ i xu h ng b t đ u, đ ng SMA g n giá th c. Khi đ n năm 2001, c 02ổ ướ ắ ầ ườ ầ ự ế ả

đ ng trung bình h i t . Tr c 2001, giá b t đ u xu h ng lên và EMA nhanh chóng h ng lênườ ộ ụ ướ ắ ầ ướ ướ

theo giá th c và g n v i giá th c h n SMA.ự ầ ớ ự ơ

Đ ng nào t t h n?ườ ố ơ

Đ ng trung bình mà b n s d ng s tùy thu c vào s thích và cách giao d ch c a b n. Đ ngườ ạ ử ụ ẽ ộ ở ị ủ ạ ườ

SMA hi n nhiên có m t đ tr , đ ng EMA có th b t đ c đ o chi u nhanh h n. M t sể ộ ộ ễ ườ ể ắ ượ ả ề ơ ộ ố

trader thích s d ng đ ng EMA đ i v i kho ng th i gian ng n đ n m b t đ c các thay đ iử ụ ườ ố ớ ả ờ ắ ể ắ ắ ượ ổ

nhanh h n. Nh ng m t s trader khác l i thích s d ng đ ng SMA trên kho n th i gian dài đơ ư ộ ố ạ ử ụ ườ ả ờ ể

xác đ nh thay đ i xu h ng dài h n. ị ổ ướ ạ

M t s ng i nghĩa r ng các tín hi u nh y h nộ ố ườ ằ ệ ạ ơ và nhanh h n thì t t, nh ng đi u này khôngơ ố ư ề

luôn luôn đúng và đây là m t đi u l ng nan trong phân tích k thu t : cân b ng gi a đ nh yộ ề ưỡ ỹ ậ ằ ữ ộ ạ

và đ tin c y. Các tín hi u có đ nh y cao thì càng b sai l m nhi u.ộ ậ ệ ộ ạ ị ầ ề

Đ i v i đ ng trung bình, đ ng trung bình ng n h n s nh y h n và t o nhi u tín hi u h n.ố ớ ườ ườ ắ ơ ẽ ạ ơ ạ ề ệ ơ

Đ ng EMA nh y h n đ ng SMA và s cho nhi u tín hi u h n. Tuy nhiên đi u này cũngườ ạ ơ ườ ẽ ề ệ ơ ề

đ ng nghĩa v i vi c tín hi u sai tăng lên. Đ ng trung bình dài h n s ch m h n và t o ít tínồ ớ ệ ệ ườ ơ ẽ ậ ơ ạ

hi u h n. Các tín hi u này s có đ tin c y cao h n, nh ng chúng cũng tr h n. M i trader cóệ ơ ệ ẽ ộ ậ ơ ư ễ ơ ỗ

kinh nghi m s d ng đ ng trung bình khác nhau và có cách cân b ng gi a đ nh y và đ tinệ ử ụ ườ ằ ữ ộ ạ ộ

c y riêng.ậ

Công c theo sau xu h ngụ ướ

Các đ ng trung bình làm ph ng d li u giúp d xác đ nh xu h ng. B i vì giá trong quá khườ ẳ ữ ệ ễ ị ướ ở ứ

đ c s d ng đ t o ra đ ng trung bình nên chúng đ c xem là công c tr ho c theo sau xuượ ử ụ ể ạ ườ ượ ụ ễ ặ

h ng. Đ ng trung bình s không tiên đoán m t thay đ i trong xu h ng, mà theo sau xuướ ườ ẽ ộ ổ ướ

h ng hi n t i. Do đó, chúng phù h p v i m c đính xác đ nh xu h ng, không dùng tiên đoán xuướ ệ ạ ợ ớ ụ ị ướ

h ng.ướ

Khi nào s d ngử ụ

B i vì đ ng trung bình theo sau xu h ng, chúng làm vi c t t khi c phi u đang có xu h ngở ườ ướ ệ ố ổ ế ướ

và không hi u qu khi ch ng khoán đi ngang. Vì đi u này, các trader nên xác đ nh c phi u có xuệ ả ứ ề ị ổ ế

h ng hay không tr c khi quy t đ nh phân tích b ng đ ng trung bình.ướ ướ ế ị ằ ườ

![Bài giảng Cộng hưởng từ EPR - NMR: Tổng hợp kiến thức [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2016/20160917/maiyeumaiyeu10/135x160/861474077701.jpg)