289

HỆ SINH THÁI FINTECH VÀ NHỮNG XU HƯỚNG TRONG ĐÀO

TẠO VÀ NGHIÊN CỨU KHOA HỌC Ở VIỆT NAM

Lê Quốc Thành

Trường Đại học Tài Chính – Marketing

Nguyễn Hữu Huy Nhựt

Trường Đại học Kinh Tế Tp.HCM

Nguyễn Khắc Quốc Bảo

Trường Đại học Kinh Tế Tp.HCM

Tóm tắt

Fintech (Financial technology) – công nghệ tài chính một thuật ngữ mới nổi từ sau

2008 trong cả giới hàn lâm và nhà quản trị, là sự kết hợp chặt chẽ giữa đổi mới sáng tạo

(ĐMST) đột phá trong công nghệ thông tin và ứng dụng vào ngành tài chính ngân hàng,

cho phép ra đời sản phẩm mới và phương thức cung cấp dịch vụ mới được cho là ưu việt

hơn các phương thức truyền thống. Làn sóng ĐMST này tạo ra nhiều thách thức/cơ hội

cho ngành tài chính nói chung và các ngành hỗ trợ có liên quan, trong đó đào tạo nhân

lực là một thành tố quan trọng của hệ sinh thái Fintech. Bài nghiên cứu này được phát

triển nhằm tổng kết một số nghiên cứu có liên quan, thảo luận về hệ sinh thái Fintech và

phác thảo một số cơ hội trong đào tạo và nghiên cứu khoa học, nhằm đáp ứng nhu cầu

ngành tài chính ngân hàng trong xu hướng phát triển mạnh của Fintech hiện nay.

Từ khoá: Fintech, kinh tế số, cách mạng công nghiệp lần thứ 4.

1. Giới thiệu

Ngành tài chính ngân hàng luôn đóng vai trò quan trọng trong nền kinh tế quốc gia và

thế giới. Đây cũng là một ngành được cho là có xu hướng luôn đi đầu trong cập nhật ứng

dụng nhiều công nghệ hiện đại nhằm cung cấp sản phẩm dịch vụ ngày càng tốt hơn cho

khách hàng. Fintech xuất hiện rõ nét sau năm 2008 có thể là bước đột phá đổi mới sáng

tạo trong ứng dụng công nghệ thông tin vào ngành tài chính cho phép ra đời các sản

phẩm dịch vụ mới, phương thức cung ứng sản phẩm dịch vụ mới cũng như phương thức

quản lý mới đang được đón nhận bởi các tổ chức tài chính-ngân hàng truyền thống, các

quỹ đầu tư, cộng đồng khởi nghiệp, khách hàng và các tổ chức có liên quan.

Sự phát triển của Fintech, dù mới ở giai đoạn đầu, đã và đang đặt ra nhiều thách thức

và cơ hội cho ngành tài chính ngân hàng và các ngành liên quan, trong đó có giáo dục

đào tạo đặc biệt ở bậc đại học và sau đại học. Tuy nhiên hiểu biết của chúng ta, đặc biệt

tại Việt Nam về lĩnh vực này là rất hạn chế. Nghiên cứu này hướng đến tổng kết một số

nghiên cứu hàn lâm và ứng dụng trên thế giới, thảo luận và nhận định về các thách thức

cũng như cơ hội phát triển của Fintech tại Việt Nam, tình hình ứng dụng Fintech hiện tại

và hệ sinh thái Fintech trong đó công tác đào tạo nhân lực phục vụ cho phát triển của

Fintech được định vị. Hy vọng, thông qua nghiên cứu này, các tổ chức giáo dục đào tạo

bậc đại học và trên đại học, các nhà nghiên cứu hàn lâm, hoạch định chính sách và quản

trị có một góc nhìn tổng quan hơn về chuyên ngành mới nổi này.

2. Tổng quan về Fintech

Thuật ngữ Fintech được bắt đầu được sử dụng rộng rãi từ sau khủng hoảng tài chính

toàn cầu 2008. Tuy nhiên, nếu nhìn lại quá khứ, sự kết hợp giữa công nghệ thông tin và

tài chính ngân hàng đã bắt đầu từ thế kỷ 19 khi thông tin được truyền bằng tín hiệu Morse

và hạ tầng thông tin được phát triển giữa các trung tâm giao dịch hàng hóa lớn có nhu cầu

290

thanh toán liên vùng nhanh và an toàn. Thanh toán qua hệ thống thông tin liên lạc lần đầu

được cho là thực hiện bởi Western Union in 1872 dựa trên mạng thông tin điện tín.

Người gửi tiền thanh toán đến nộp tiền cho Bưu điện nhận thanh toán kèm tên địa chỉ

người nhận, Bưu điện phát thanh toán mời người nhận, kiểm tra nhân thân và giao tiền

sau đó cân đối với Bưu cục nhận thanh toán. ể từ 1872 cho đến 1987, tiến bộ trong công

nghệ thông tin liên lạc ngày phát triển hỗ trợ phát triển các dịch vụ ngân hàng tài chính.

Thời kỳ này được một số học giả gọi là Fintech 1.0 ( rner, Barberis & Buckley, 2015),

biểu trưng bằng quá trình phát triển truyền tín hiệu thông tin từ tín hiệu điện từ, tín hiệu

radio, telex, tín hiệu tương tự (analog).

Từ 1987-2008, khi Internet phát triển mạnh cho phép tín hiệu dạng số (digital) được

truyền và truy cập gần như không giới hạn giúp nhiều dịch vụ tài chính ngân hàng được

thực hiện thông qua Internet. Phát triển này góp phần làm giảm đáng kể chi phí hoạt động

của các ngân hàng, tổ chức tài chính giúp cung cấp dịch vụ rẻ cạnh tranh hơn cho khách

hàng. Điển hình là nhiều dịch vụ của ngân hàng và các tổ chức tài chính được giao tiếp

với khách hàng hoàn toàn dựa trên các trang Web, internet và máy tính cá nhân. Thời kỳ

này được cho là thời kỳ Fintech 2.0.

Tuy nhiên, dù đã có nhiều tiến bộ, nhưng hoạt động của ngành tài chính ngân hàng

vẫn tồn tại một số hạn chế truyền thống nhìn từ góc độ khách hàng: (1) Các trung gian tài

chính vẫn tồn tại trong các giao dịch; (2) Chi phí cho các tổ chức này là một vấn đề đáng

chú ý, theo nghiên cứu của Bazot (2017) và Philippon (2016) cho thấy chi phí đơn vị

(unit cost) của các Trung gian tài chính tại nh, Đức, Pháp …v.v, là gần như không đổi

khoảng 2% trong suốt 130 năm qua. (3) Giao dịch dù đã thực hiện nhanh hơn nhưng chưa

đạt mong đợi của khách hàng là theo thời gian thực (real-time transaction). Với chính phủ

và các nhà hoạch định chính sách, thì các tổ chức trung gian tài chính và ngân hàng là

một thành tố của nền kinh tế cần quản trị nghiêm ngặt, bằng các đạo luật và cơ chế riêng

rẽ. Một số cuộc khủng hoàng tài chính lớn được cho là bắt đầu từ sự thiếu minh bạch, nới

lỏng các nguyên tắc tài chính trong cho vay từ quyết định nội bộ các tổ chức này. Ngoài

ra, các tổ chức này, xét theo góc độ kinh tế học luôn có xu hướng phát triển thành độc

quyền tự nhiên nên có quyền lực thị trường từ việc định giá cao cho các dịch vụ lẫn ảnh

hưởng lên đời sống xã hội và thậm chí cả chính trị. Do vậy, cân đối giữa khuyến khích

phát triển nhưng giảm ảnh hưởng của các tổ chức này lên kinh tế xã hội là một nhu cầu

tất yếu của các chính phủ, chính trị gia và nhà hoạch định chính sách.

Fintech ra đời sau năm 2008 được cho là bước đi đột phá có thể góp phần làm giảm

các hạn chế trên mà vẫn giúp ngành tài chính ngân hàng ngày càng tăng khả năng cạnh

tranh. Cụ thể, việc kết hợp giữa những thành tựu mới trong công nghệ thông tin cho phép

ra đời các sản phẩm tài chính, bảo hiểm, …v.v, cũng như phương thức cung ứng giao tiếp

mới với khách hàng, theo tiêu chí “tốt hơn, nhanh hơn, rẻ hơn”. Thời kỳ từ 2009 cho đến

hiện tại được gọi là thời kỳ Fintech 3.0. Cụ thể Fintech hiện đang được ứng dụng trong

tài chính ngân hàng trong ba nhóm (1) Cho vay/tiền gửi/huy động vốn; (2) Thanh toán

(bán buôn, bán lẻ); (3) Quản lý đầu tư. Chi tiết như bảng sau.

291

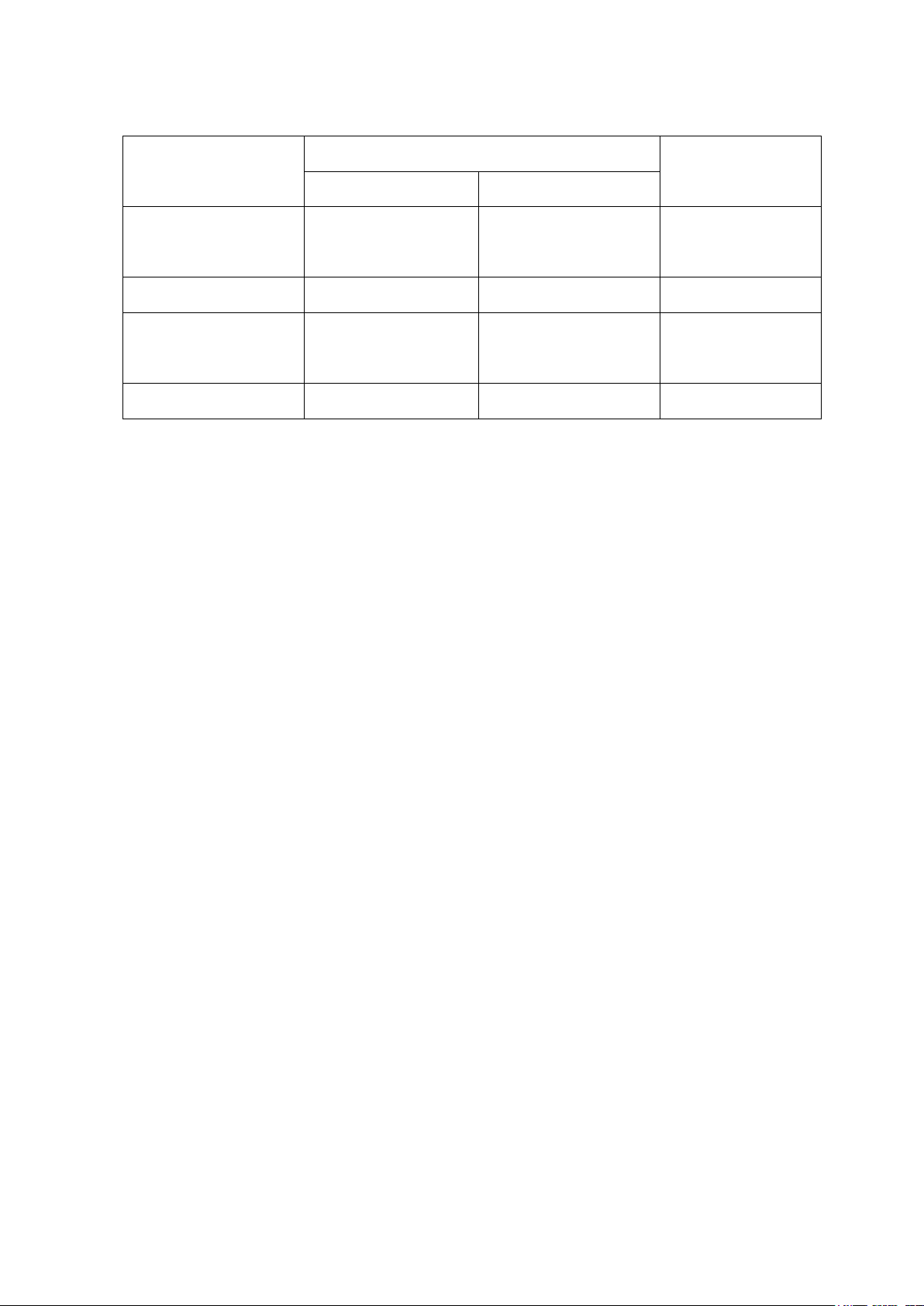

Bảng 1. Các ứng dụng của Fintech

Cho Vay/tiền

gửi/huy động vốn

Thanh toán/Bảo lãnh Thanh toán

Dịch vụ quản lý

đầu tư

Bán lẻ

Bán buôn

Gọi vốn cộng đồng

Ví di động

Mạng lưới thanh

toán

Giao dịch siêu

tần suất (HFT)

Sàn cho vay

Chuyển khoản P2P

Giao dịch F

Copy giao dịc

Ngân hàng di động

Tiền điện tử

Sàn giao dịch số

hóa

Giao dịch điện tử

Đánh giá tín dụng

Tư vấn tự động

Nguồn: BCBS (2018)

Để hỗ trợ phát triển các dịch vụ trên, hạ tầng cơ sở công nghệ thông tin và các

dịch vụ hỗ trợ thị trường được phát triển bao gồm (1) Các cổng thông tin và cơ sở dữ

liệu; (2) Hệ sinh thái Fintech; (3) Các ứng dụng phân tích dữ liệu lớn, dự báo; (4) Công

nghệ phân tán sổ cái (blockchain, hợp đồng thông minh); (5) Công tác bảo mật hệ thống

và dữ liệu; (6) Điện toán đám mây; (7) Internet vạn vật/thiết bị di động; (8) Trí tuệ nhân

tạo (robot, giao dịch tự động, ứng dụng các thuật toán). Ngoài ra cũng cần phải nhấn

mạnh, internet băng thông rộng tốc độ cao là hạ tầng căn bản nhất, dựa trên đó tương tác

giữa các thành tố được thực hiện.

3. Hệ sinh thái Fintech

Hệ sinh thái Fintech được hiểu là một cộng đồng có tính hệ thống và ngày càng

được hoàn chỉnh bao gồm các cấu phần có chức năng chuyên biệt nhưng tương tác chặt

chẽ cộng sinh với nhau tạo điều kiện cho các ứng dụng Fintech, các công ty khởi nghiệp

Fintech, cũng như các thành tố hỗ trợ khác phát triển. Hệ sinh thái cũng cần bao gồm các

thành tố có vai trò duy trì luật lệ, đảm bảo an ninh và đảm bảo sân chơi cạnh tranh công

bằng giúp các doanh nghiệp cạnh tranh lành mạnh. Hệ thống này thường bao gồm cả

phần cứng (hạ tầng cơ sở thông tin), các ứng dụng dưới dạng phần mềm. Theo In & Shin

(2018), một hệ sinh thái Fintech bao gồm 5 thành tố là : (1) Các công ty khởi nghiệp phát

triển các ứng dụng Fintech; (2) Các nhà phát triển và cung cấp công nghệ; (3) Chính phủ

mà cụ thể là các cơ quan quản lý nhà nước về tài chính, ngân hàng bảo hiểm…v.v, nơi

ban hành các quy định quản lý liên quan đến Fintech; (4) hách hàng của các ứng dụng

Fintech bao gồm cá nhân và tổ chức; (5) Các tổ chức tài chính ngân hàng truyền thống đã

nhận thức về sự cần thiết của Fintech và từng bước tham gia chuyển đổi một phần dịch

vụ theo Fintech.

Tuy nhiên, hệ sinh thái Fintech theo In & Shin (2018) chưa đề cập đến vai trò của

các tổ chức cung cấp nguồn nhân lực được trang bị các kỹ năng và kiến thức mới nhằm

đáp ứng cho phát triển Fintech ngày càng sâu rộng trong thị trường. Rõ ràng, nhân lực

cho phát triển Fintech là chuyên biệt và ngày càng phải được đào tạo bài bản. Qua nghiên

cứu một số dịch vụ ứng dụng Fintech, có thể phác họa các nhóm nhân lực cần thiết cho

Fintech như sau.

292

Thứ nhất là, nhóm nhân lực khối kỹ thuật chủ yếu liên quan đến công nghệ thông

tin bao gồm chuyên gia mạng, an ninh mạng và bảo mật, phần mềm, phân tích dữ liệu, trí

tuệ nhân tạo, phát triển các thuật toán ứng dụng….v.v, nhằm đảm bảo cho các dịch vụ hạ

tầng và dịch vụ hỗ trợ phát triển thị trường phục vụ tốt cho các ứng dụng Fintech ngày

càng đa dạng cho các đối tượng khách hàng khác nhau. Nhóm nhân lực cần thiết thiết cho

tất cả các thành tố của hệ sinh thái Fintech và đặc biệt là các công ty khởi nghiệp Fintech.

Thứ hai là, do giao dịch của khách hàng và bên cung ứng dịch vụ tài chính qua

Fintech đã thay đổi chủ yếu là qua mạng, các thiết bị vi tính điện tử và các thiết bị di

động (giao dịch không giấy) chứ không thể hiện bằng văn bản như các giao dịch truyền

thống, nên đứng ở góc độ quản lý nhà nước, cần có các chuyên gia pháp lý am hiểu

Fintech cũng như môi trường giao dịch này, giúp cơ quan quản lý chuyên ngành tài chính

ngân hàng đề ra các chính sách, quy định cụ thể sát với yêu cầu ngày càng rộng mở của

thị trường. Qua đó kích thích phát triển và đảm bảo phát triển lành mạnh, bảo vệ các chủ

thể hợp pháp trong các giao dịch trên, cũng như phân định các tranh chấp có thể phát sinh

trong các hoạt động của thị trường liên quan đến Fintech. Nhóm nhân lực này cũng cần

thiết cho các tổ chức tài chính ngân hàng truyền thống có nhu cầu chuyển đổi các sản

phẩm/dịch vụ sử dụng Fintech, đảm bảo các tương tác, giao dịch với khách hàng phù hợp

các quy định của luật pháp, giảm rủi ro, đảm bảo quyền lợi hợp pháp của tổ chức cung

ứng cũng như khách hàng sử dụng sản phẩm ứng dụng Fintech.

Thứ ba là, các sản phẩm ứng dụng Fintech phần nhiều là các sản phẩm có tính đổi

mới sáng tạo hay được tiếp thị, cung ứng theo một phương thức sáng tạo, do vậy, nhân

lực khối kinh tế nói chung và ngành tài chính nói riêng cần được trang bị các kiến thức về

tiếp thị số, khởi nghiệp, đổi mới sáng tạo bên cạnh các kiến thức tài chính ngân hàng

truyền thống, nhằm đảm bảo tốt công tác thiết kế, phát triển các sản phẩm dịch vụ tài

chính ứng dụng Fintech theo hướng đổi mới sáng tạo, nâng cao tính cạnh tranh của sản

phẩm dịch vụ.

Thứ tư là, nhóm nhân lực được đề cập cuối cùng trong nghiên cứu này, theo các

tác giả có vai trò quan trọng nhất đó là nhóm nhân lực tiềm năng trở thành các chiến lược

gia cho ngành tài chính ngân hàng bảo hiểm trong tương lai. Nhóm nhân lực này cần sự

am hiểu rất đa dạng về toàn bộ hệ sinh thái Fintech cũng như cách thức vận hành của hệ

sinh thái này, bên cạnh các kiến thức về tài chính, ngân hàng, am hiểu hoạt động của thị

trường và thị hiếu khách hàng. Nhóm nhân lực này được kỳ vọng phải am hiểu kiến thức

về những đồng tiền trong tương lai có tính phi truyền thống, thị trường và khách hàng

tiềm năng tương lai cũng như các loại giao dịch trong tương lai có xét đến sự phát triển

không ngừng của các ứng dụng Fintech.

4. Xu hướng đào tạo về tài chính & quản trị phục vụ hệ sinh thái Fintech

Theo khảo cứu đến năm 2018, số lượng các đại học trên thế giới đào tạo cao học

chuyên ngành Fintech còn rất khiêm tốn. Trong khuôn khổ thảo luận này, nhóm tác giả

đề xuất cách tiếp cận về đào tạo một cách thận trọng nhằm đảm bảo hạn chế rủi ro thấp

nhất cho người học cũng như cần thời gian cho công tác chuẩn bị của các cơ sở đào tạo.

Trước tiên cần trang bị bổ sung cho các sinh viên bậc đại học ngành tài chính ngân

hàng các kiến thức về các sản phẩm tài chính hiện có đang sử dụng Fintech cũng như các

yêu cầu hạ tầng căn bản và cách thức các sản phẩm dịch vụ đó được tiếp thị và cung cấp.

Cần hình thành các câu lạc bộ chuyên về Fintech nơi sinh viên chuyên ngành tài chính

ngân hàng có các hoạt động trao đổi với sinh viên ngành công nghệ thông tin, sinh viên

293

ngành luật, các nhà khởi nghiệp Fintech, các chuyên gia Fintech và các tổ chức tài chính

ngân hàng truyền thống đang mong muốn chuyển đổi dịch vụ theo sự phát triển của

Fintech. Tại các CLB này, kiến thức về khởi nghiệp ĐMST cũng cần được cổ súy trao

đổi dưới các hình thức hội thảo nhóm, hay các khóa học ngắn hạn.

Bước tiếp theo là bổ sung một số môn học về Fintech trong chương trình chính

khóa cho bậc cao học và/hoặc đại học như : Tổng quan về Fintech, thị trường, đồng tiền

và các giao dịch trong tương lai với ứng dụng Fintech. Các khóa này nên được thiết kế

trọng tâm vào ứng dụng, giành thời gian nhất định trong khóa học để có các trao đổi giữa

sinh viên, giảng viên và chuyên gia Fintech, chuyên gia khởi nghiệp đổi mới sáng tạo

trong ngành tài chính ngân hàng. Thông qua các hoạt động này, không chỉ sinh viên mà

cả các giảng viên sẽ có cơ hội trao đổi kiến thức thực tiễn về Fintech, kết hợp với công

tác tự nghiên cứu nhằm hoàn thiện kiến thức/khả năng của giảng viên cho các chương

trình đào tạo chuyên ngành về Fintech trong tương lai gần.

5. Nghiên cứu khoa học về “tài chính số” (digital finance) và Fintech

Đào tạo về Fintech nhất thiết phải đi đôi với công tác nghiên cứu hàn lâm, cận ứng dụng

và ứng dụng về Fintech, nhằm tìm hiểu, trau dồi và bổ sung kiến thức cho công tác đào

tạo. Có lẽ cần thực hiện nghiên cứu về Fintech trong khái niệm rộng hơn là “tài chính số”

(digital finance) một thuật ngữ đang được một số học giả trên thế giới sử dụng song hành

với Fintech. Theo Gomber, och & Siering ( 2017), Tài chính số là một khái niệm tổng

quan mô tả quá trình chuyển đổi số hóa của ngành tài chính bao gồm từ các sản phẩm và

dịch vụ tài chính trên nền tảng điện tử như các thẻ tín dụng sử dụng chip điện tử, thanh

toán chuyển tiền điện tử, máy TM, dịch vụ ngân hàng tại nhà (e-Finance)…v.v, cho đến

các ứng dụng thanh toán trên thiết bị di động hiện nay, phủ đến các vùng xa không có

internet.

Điểm khác biệt cơ bản của Tài chính số và Fintech có lẽ là Tài chính số không bao

gồm các mô hình kinh doanh và dịch vụ đổi mới sáng tạo dựa trên nền tảng công nghệ

mới sử dụng mạng internet như một phần không thể tách rời và đây là phần làm Fintech

có xu hướng ngày càng vượt trội do tính đổi mới sáng tạo đột phá (disruptive innovation),

lợi dụng sự phát triển của hạ tầng thông tin qua internet và xử lý số liệu tự động. Do vậy

các công ty Fintech thường có mô hình kinh doanh mới có khả năng uyển chuyển hơn

phù hợp với thị trường năng động và khách hàng, hệ thống kinh doanh an ninh hơn, hiệu

quả hơn và hứa hẹn nhiều cơ hội hơn các nhà cung ứng dịch vụ tài chính truyền thống

(Lee, 2015 trích dẫn trong Gomber, Koch & Siering, 2017).

Gomber, och & Siering (2017), đề xuất một khung tổng quát kết hợp giữa 3

hướng phát triển như Hình 1 bao gồm 3 cấu phần : (1) Các chức năng kinh doanh của của

Tài chính số; (2) Công nghệ tài chính số và các khái niệm công nghệ liên quan; (3) Các

định chế tài chính số.

Tài chính số bao hàm nhiều chức năng kinh doanh như huy động vốn, đầu tư, tiền

kỹ thuật số, thanh toán và tư vấn tài chính dưới dạng số hóa. Các công nghệ tài chính số

và khái niệm công nghệ liên quan đến tài chính số hiện tại có thể bao gồm bockchain,

mạng xã hội, phân tích dữ liệu, công nghệ P2P, NFC. Ở hướng các tổ chức tài chính số

bao gồm 2 thành phần chính là các công ty Fintech và các công ty cung cấp dịch vụ tài

chính truyền thống đang chuyển đổi ứng dụng Fintech. Qua tổng kết của Gomber, och

& Siering (2017), chúng ta có một bản đồ cập nhật hoàn chỉnh về các hướng nghiên cứu

hiện tại trên thế giới về Tài chính số trong đó Fintech là một cấu phần chính đang phát

triển mạnh và rất cần giới Nghiên cứu hàn lâm tại Việt Nam ưu tiên nghiên cứu.

![Fintech và Ngân hàng tại Việt Nam: Hợp tác hay Cạnh tranh? [Phân tích mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250628/nomoney1/135x160/3441751105045.jpg)