Chuyên đề 7:

NGÂN HÀNG TRUNG ƯƠNG

& CHÍNH SÁCH TIỀN TỆ

Dr. Nguyễn Thị Lan

NỘI DUNG:

I- SỰ RA ĐỜI VÀ PHÁT TRIỂN CỦA HỆ THỐNG

NGÂN HÀNG TRUNG ƯƠNG

II- CÁC MÔ HÌNH CỦA NHTƯ

III- CHỨC NĂNG CỦA NHTƯ

IV- ĐiỀU HÀNH CHÍNH SÁCH TiỀN TỆ CỦA NHTƯ

3

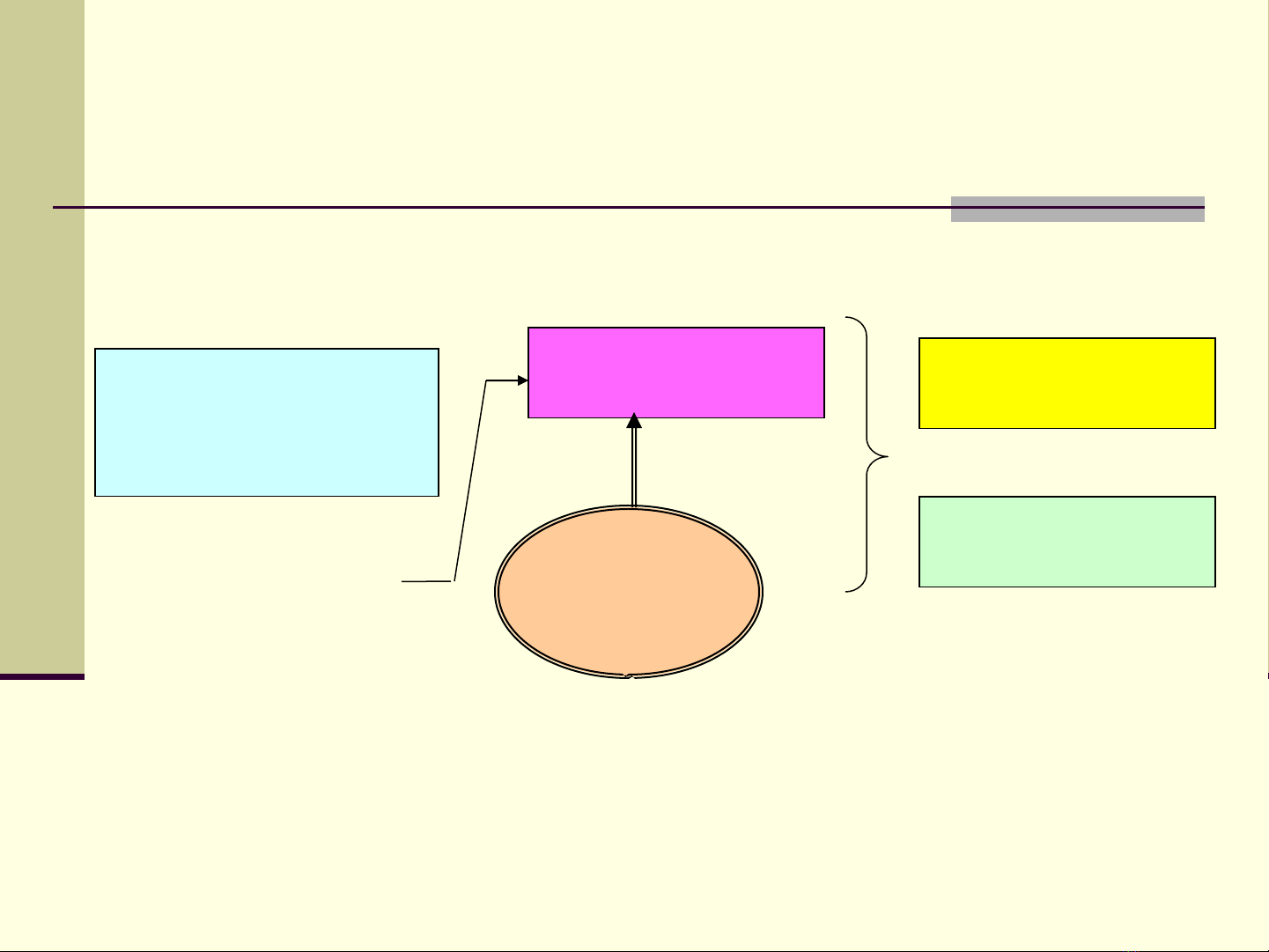

Thế kỷ 17 đến thế kỷ 19

thời kỳ phân hóa của hệ

thống NH

Ngân hàng phát

hành

Ngân hàng trung

gian

Sự phân hoá hệ

thống Ngân hàng

Bất ổn trong lưu

thông tiền tệ

Ngân hàng - Doanh

nghiệp kinh

doanh tiền tệ

- Giữ tiền hộ

- Phát hành tiền

- Cho vay

- Thanh toán

- Bảo lãnh

- Chiết khấu thương

phiếu…

1- SỰ RA ĐỜI VÀ PHÁT TRIỂN CỦA HỆ

THỐNG NHTƯ

Nhà nước

can thiệp

4

Hai xu thế đầu thế

kỷ 20

Tách rời chức năng độc quyền phát

hành và kinh doanh tiền tệ

Thành lập mới các NHTW với đầy đủ

bản chất

- Anh: Bank of England (1694)*

-Thụy Điển: Risksbank (1668)*

-Nhật Bản: Bank of Japan (1882)*

- Mỹ: Federal reseve system- Fed (1913)*

Cuối TK 19- đầu TK 20: Sự ra đời của NHTƯ

1- SỰ RA ĐỜI VÀ PHÁT TRIỂN CỦA HỆ

THỐNG NHTƯ

Ảnh hưởng của NHTW Anh và Pháp và hội nghị TC-TT (1920)

dẫn đến việc thành lập hàng loạt NHTW mới.

5

Từ đầu thế kỷ 20 đến nay:

Khủng hoảng

kinh tế 1929-33

+ Học thuyết

Keynes

Quốc hữu hoá NHTW hoặc thành

lập mới các NHTW thuộc sở hữu

Nhà nước

-Các chức năng của NHTƯ được hoàn thiện dần

-Hàng loạt các NHTƯ thuộc sở hữu nhà nước

Sau thế chiến lần II: chức năng của NHTW được hoàn thiện như ngày nay

I- SỰ RA ĐỜI VÀ PHÁT TRIỂN CỦA HỆ

THỐNG NHTƯ

![Ngân hàng câu hỏi trắc nghiệm Lý thuyết Tài chính - Tiền tệ: Học phần [Mô tả thêm về nội dung học phần nếu có]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251003/kimphuong1001/135x160/26991759476043.jpg)

![Bài tập Tài chính doanh nghiệp có đáp án [kèm lời giải chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250927/aimy1105nd@gmail.com/135x160/92021759119232.jpg)