1

Chương 2

CÁC PHƯƠNG TIỆN

THANH TOÁN QUỐC TẾ

KHÁI NIỆM

Phương tiện thanh toán (payment instrument) là công

cụ được sửdụng trong việc chi trảtiền lẫn cho nhau

Các phương tiện thanh toán đang được sửdụng:

Tiền mặt (sửdụng chủyếu trong thanh toán nội địa)

Hối phiếu (sửdụng phổbiến trong thanh toán ngoại

thương)

Kỳphiếu

Sec

Thẻngân hàng

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

QUÁ TRÌNH HÌNH THÀNH VÀ PHÁT TRIỂN

• Cơ sởkinh tế đầu tiên của hối phiếu là hình thức tín dụng thương

mại nhằm đáp ứng nhu cầu mua bán chịu hàng hóa giữa các bên

tham gia.

• HP dần hòan thiện vềhình thức và nội dung, thoát ly khỏi cơ sở

kinh tế ban đầu: sau khi được ký phát, hối phiếu trởthành một loại

giấy tờcó giá độc lập hòan toàn với giao dịch kinh tếsản sinh ra nó.

• HP được sửdụng trong quan hệtín dụng thương mại, tín dụng

ngân hàng, chiết khấu, cầm cố, thếchấp, là phương tiện thanh toán

trong các giao dịch khác, là hàng hóa để mua bán trên thị trường

tiền tệ.

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

QUÁ TRÌNH HÌNH THÀNH VÀ PHÁT TRIỂN

• 1930: Công ước Geneve 1930 vềLuật hối phiếu thống nhất được phê

chuẩn (Uniform Law for Bills of Exchange – Geneve Convention 1930), có

hiệu lực tại các nước Châu Âu (ngoại trừAnh).

•Hệthống Luật các nước thuộc khối Anglo – saxon dựa trên cơ sở luật Hối

phiếu của Anh quốc (Bill of Exchange Act 1882)

•Luật thương mại thống nhất 1962 của Mỹ (Uniform Commercial Codes of

1962)

• Năm 1982, Ủy ban Luật thương mại quốc tếcủa Liên hợp quốc đã ban

hành văn kiện về“Hối phiếu và kỳphiếu quốc tế- International Bills of

Exchange and Promissory Notes”.

•Việt Nam: pháp lệnh về thương phiếu(dựa trên nền tảng công ước

Geneve 1930) có hiệu lực từngày 01/07/2000 - Luật các công cụchuyển

nhượng, có hiệu lực từ01/07/2006

NỘI DUNG ULB

Gồm 9 chương, 78 điều

Các nội dung chủyếu:

Phát hành và hình thức hối phiếu

Ký hậu hối phiếu

Chấp nhận hối phiếu

Bảo lãnh hối phiếu

Thời hạn thanh toán hối phiếu

Thanh toán hối phiếu

Truy đòi không chấp nhận hoặc không thanh toán hối phiếu

Các bản của một bộ, các bản copy của hối phiếu

2

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

KHÁI NIỆM

• Hối phiếu là một tờmệnh lệnh yêu cầu trảtiền vô điều kiện, do một

người ký phát cho người khác, yêu cầu người này:

Hoặc khi nhìn thấy phiếu

Hoặc tại một ngày cụthể trong tương lai

Hoặc tại một ngày có thểxác định trong tương lai

Phải trảmột sốtiền nhất định cho một người nào đó, hoặc theo

lệnh của người này trả cho người khác, hoặc trả cho người cầm phiếu

•Theo điều 4, “Luật các công cụchuyển

nhượng” của Việt Nam:

“Hối phiếu là giấy tờcó giá do người ký

phát lập, yêu cầu người bịký phát thanh

toán không điều kiện một sốtiền xác định

khi có yêu cầu hoặc vào một thời gian

nhất định trong tương lai cho người thụ

hưởng”

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

CÁC BÊN THAM GIA

1. Người ký phát/người phát hành (drawer): người lập và ký phát hành

hối phiếu

•Người bán

2. Người bịký phát/người trảtiền (drawee): người có trách nhiệm thanh

toán sốtiền ghi trên hối phiếu

•Người mua

• Bên thứ 3 được chỉ định (NH xác nhận, NH phát hành L/C,…)

3. Người hưởng lợi (beneficiary): người có quyền được nhận thanh toán

sốtiền ghi trên hối phiếu

•Người ký phát

• Bên thứ 3 được chỉ định

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

4. Người cầm phiếu (holder/bearer): người thụ hưởng

•HP đích danh: là người hưởng lợi ghi trên mặt trước của hối phiếu

•HP vô danh: người nào cầm phiếu sẽ đều trởthành người hưởng lợi

•HP theo lệnh: người cầm phiếu là người hưởng lợi cuối cùng của HP

•Mọi trường hợp: người ký phát là người thụ hưởng

5. Người chấp nhận (acceptor)

6. Người chuyển nhượng (endorser/assignor)

7. Người bảo lãnh (avaliseur): bất cứ người nào ký tên vào hối phiếu, ngoại

trừ người ký phát và người bịký phát.

•Trách nhiệm: thanh toán hối phiếu cho người hưởng lợi, nếu hối phiếu

đến hạn mà không được người chấp nhận thanh toán

•Quyền: truy đòi bất kỳ người nào đã ký tên vào hối phiếu, kểcả người

ký phát.

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

CÁC ĐẶC ĐIỂM CỦA HỐI PHIẾU

1.Tính trừu tượng của hối phiếu (tính độc lập

của khoản nợghi trên hối phiếu)

2.Tính bắt buộc trảtiền của hối phiếu

3.Tính lưu thông của hối phiếu

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

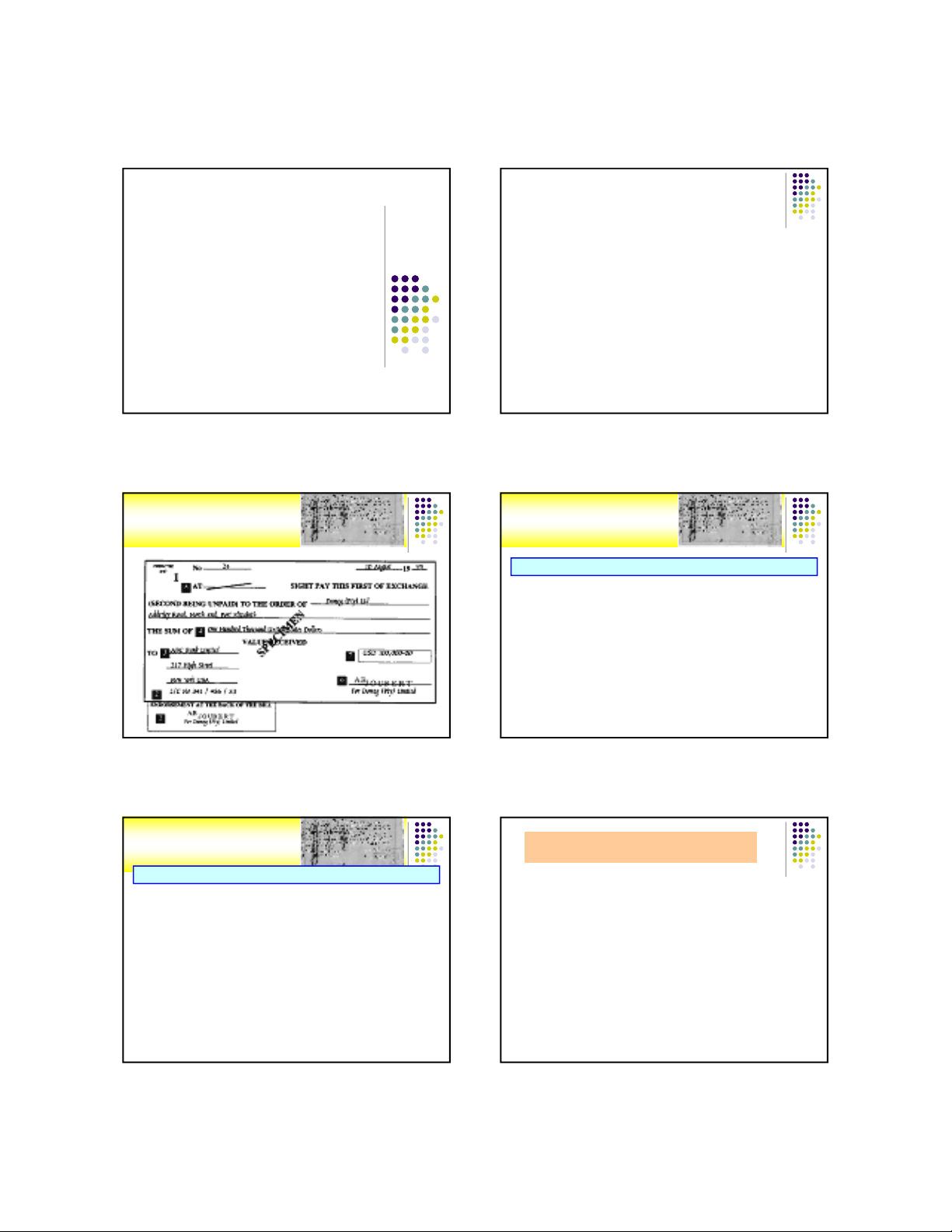

BILL OF EXCHANGE (1)

No:……………

For:…………… Hanoi,…………(7)………………………….

At……(4)…………….sight of this first Bill of Exchange (second of the same tenor

and date being unpaid)

Pay to the order of……(6)………………..the sum of………………………(2)………….

Value received as per our invoice(s) No…………….dated………………………………..

Drawn under…………………………………………………………………………………….

Confirmed / irrevocable / without recourse L/C No………………………………………

Dated/Wired……………………………………………………………………………………...

TO:…………(3)………(5)………………… Name and address of Drawer

(signature) (8)

3

Lưu ý

(khi thành lập HP trên mẫu in sẵn)

Việc điền nội dung thực hiện bằng đánh máy hoặc

viết tay, bằng mực ko phai, ko dùng mực đỏ

Ngôn ngữ điền vào chỗtrống phải thống nhất với

ngôn ngữcủa mẫu in sẵn (ngoại trừtên các bên,

địa danh ko thểphiên âm hay phiên dịch được)

Đ/v HP trảchậm, vịtrí dành để thực hiện thủtục

chấp nhận thường ởgóc trái, bềmặt trước của

HP.

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

NHỮNG NỘI DUNG BẮT BUỘC CỦA HỐI PHIẾU

1. Phải có chữHỐI PHIẾU ghi trên chứng từ(theo ULB)

2. Lệnh thanh toán hoặc chấp nhận thanh toán vô điều kiện một

sốtiền nhất định

3. Tên và địa chỉcủa người bịký phát

4. Thời hạn thanh toán hối phiếu

5. Địa điểm thanh toán

6. Tên và địa chỉcủa người hưởng lợi

7. Ngày tháng và nơi phát hành hối phiếu

8. Tên, địa chỉvà chữký của người ký phát hối phiếu

1.Phải có chữHỐI PHIẾU ghi trên

mặt trước chứng từ(theo ULB)

• Phải ghi cùng bằng thứtiếng lập hối phiếu

•Quy định nhằm phân biệt vềmặt hình thức một chứng từcó là

hối phiếu hay không

• Chú ý:

Theo BEA và UCC, ko nhất thiết phải ghi tiêu đề HỐI PHIẾU

2. Lệnh thanh toán / chấp nhận thanh toán

vô điều kiện một sốtiền nhất định

•Mệnh lệnh đòi tiền

•Vô điều kiện:

Đối với người ký phát: khi đưa ra lệnh thanh

toán, không kèm theo bất kỳ điều kiện, lý do gì.

Đối với người bịký phát: chỉcó 2 lựa chọn

thanh toán/chấp nhậnhoặc từchối thanh

toán/chấp nhận mà không đưa ra bất cứlý do gì .

2. Lệnh thanh toán / chấp nhận thanh toán

vô điều kiện một sốtiền nhất định

Sốtiền nhất định: sốtiền được quy định cụthểtrên HP

ULB ko cho phép ghi tỷsuất lợi tức. Như vậy, người ký phát cần

tính ra sốtiền lãi phải trả, cộng với sốtiền trảchậm, thành “số

tiền nhất định” ghi trong HP.

Đ/v HP trảngay khi nhìn thấy hoặc sau khi nhìn thấy một thời

gian nhất định, ULB cho phép ghi kèm theo “sốtiền nhất định”

một mức lãi suất (nếu có) vì người ký phát ko thểxác định chính

xác thời gian HP đến tay người trảtiền.

Sốtiền ghi trên HP:

Nếu sốtiền bằng chữvà sốtiền bằng sốko khớp nhau, sốtiền

thanh toán căn cứ vào sốtiền ghi bằng chữ.

Nếu sốtiền cùng ghi bằng chữhoặc cùng bằng số nhưng không

khớp nhau thì sốtiền nhỏ hơn là cơ sở đểthanh toán.

3. Tên và địa chỉ người bịký phát

• Giúp người thụ hưởng xác định cần phải xuất trình

hối phiếu cho ai để được thanh toán/chấp nhận

•Người bịký phát là người nhập khẩu (phương thức

nhờthu); là ngân hàng mởL/C (phương thức tín

dụng chứng từ)

• Quyền lợi và nghĩa vụcủa người bịký phát hối phiếu

4

4. Thời hạn thanh toán hối phiếu

• Thanh toán ngay khi nhìn thấy/khi xuất trình (payable at

sight / payable on demand / payable on presentment):

AT SIGHT

• Thanh toán tại một thời điểm nhất định sau khi nhìn thấy

AT X DAYS AFTER SIGHT

• Thanh toán tại một thời điểm nhất định sau ngày ký phát

AT X DAYS AFTER DATE

• Thanh toán tại một thời điểm nhất định sau ngày vận đơn

AT X DAYS AFTER BILL OF LADING DATE

• Thanh toán tại một ngày nhất định trong tương lai

ON …

• Chú ý: thời hạn xuất trình để thanh toán

trong vòng 1 năm (ULB 1930)

90 ngày (Luật các công cụchuyển nhượng của VN)

5. Địa điểm thanh toán

Nếu ko có quy định khác, địa chỉ

của người bịký phát được xem là

địa điểm thanh toán của hối

phiếu

Hiện nay, thường chọn ngân

hàng nơi người bịký phát mởtài

khoản giao dịch làm địa điểm

thanh toán (trên hối phiếu sẽghi

cảsốtài khoản của người bịký

phát)

6. Tên và địa chỉ người thụ hưởng

Người thụ hưởng chính là người ký phát:

“thanh toán cho tôi (công ty) sốtiền…”

Người thụ hưởng đích danh khác:

“thanh toán cho ông/bà…sốtiền…”

Chuyển nhượng: bằng hình thức ký hậu (ULB)

Người thụ hưởng theo lệnh:

“ thanh toán theo lệnh của ông/bà…sốtiền…”

Chuyển nhượng: bằng hình thức ký hậu

Người thụ hưởng là người cầm phiếu (BEA và UCC

cho phép):

“thanh toán cho người cầm phiếu” hoặc để trống

Chuyển nhượng: bằng hình thức trao tay

Trong hoạt động ngoại thương, người thụ hưởng hối phiếu

thường được quy định là ngân hàng phục vụnhà xuất khẩu theo

luật quản lý ngoại hối

7. Ngày tháng và nơi phát hành hối phiếu

Luật pháp của nơi phát hành sẽ điều chỉnh hối phiếu.

Nếu trên hối phiếu không ghi rõ địa điểm phát

hành, thì địa chỉghi bên cạnh người phát hành

được xem là nơi phát hành hối phiếu.

Nếu ko ghi cả địa chỉ người phát hành thì hối phiếu

vô giá trị.

Hối phiếu không ghi ngày tháng cũng vô giá trịvì không

xác định được chính xác thời hạn thanh toán, thời hạn

xuất trình HP.

8. Tên, địa chỉ, chữký của người ký phát

hối phiếu

Chỉnhững người có thẩm quyền mới được

phép ký tên với tư cách người ký phát HP

Chữký phải được ký bằng tay

Không được đóng dấu đè lên chữ ký

Người ký phát chịu trách nhiệm thanh toán

cuối cùng cho những người hưởng lợi HP

Một sốnội dung khác

Sốbản của HP:

HP có thể được ký phát thành nhiều bản, có giá trị

pháp lý như nhau.

Mỗi bản HP có đánh sốthứtự1,2,3 và ghi chú “…”.

Cách đánh số như vậy chỉcó ý nghĩa ghi nhớ, ko

phân biệt bản chính, bản phụ.

5

Value received as per our invoice(s)

No…………….dated…………………………………….

Drawn under………………………………………………..

Confirmed / irrevocable / without recourse L/C No …

Dated/Wired…………………………………………………

Một sốnội dung khác

•Nội dung này ko bắt buộc phải thểhiện

•Chỉlà thông tin có tính chất tham chiếu và hướng dẫn

•Ko phải là căn cứ đểtrảtiền hoặc từchối HP

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

PHÂN LOẠI HỐI PHIẾU

HP đích danh (nominal bill)

HP vô danh (bearer bill)

HP theo lệnh

Tính chuyển nhượng

HP trơn (clean bill)

HP kèm chứng từ

(documentary bill)

Chứng từkèm theo

HP trảtiền ngay (at sight bill)

HP có kỳhạn (usance/time bill)

Thời hạn thanh toán

Các loại hối phiếuCăn cứ phân loại

HỐI PHIẾU THƯƠNG MẠI

(Bill of Exchange/ Draft)

PHÂN LOẠI HỐI PHIẾU

HP chưa được ký chấp nhận

HP đã được ký chấp nhận

Trạng thái chấp nhận

HP nội tệ

HP ngoại tệ

Loại tiền ghi trên HP

HP thương mại (trade bill)

HP ngân hàng (bank bill)

Người ký phát

Các loại hối phiếuCăn cứ phân loại

HỐI PHIẾU NGÂN HÀNG

(BANK DRAFT)

Hối phiếu ngân hàng thực chất là một tấm sec do một

ngân hàng ký phát hành, ra lệnh cho một ngân hàng đại

lý thanh toán một sốtiền nhất định cho người hưởng lợi

được chỉ định.

Nếu chuyển tiền bằng VND, ngân hàng nước ngoài phải

mởtài khỏan bằng VND tại ngân hàng Việt Nam; Hối

phiếu được ký phát để ghi Có tài khoản VOSTRO.

Nếu chuyển tiền bằng ngoại tệ, ngân hàng Việt Nam

phải mởtài khỏan và duy trì số dư bằng ngoại tệ đểphát

hành sec; hối phiếu được ký phát để ghi Nợtài khoản

NOSTRO.

HỐI PHIẾU NGÂN HÀNG

Nếu khách hàng chuyển tiền bằng VND:

Ngân hàng trong nước (vd VCB) ghi Nợtài khỏan khách

hàng bằng VND

VCB phát hành cho khách hàng tờsec bằng VND tương

ứng.

Khách hàng VN dùng tờséc này để thanh toán cho

người thụ hưởng nước ngoài

Người thụ hưởng xuất trình tờséc cho ngân hàng phục

vụmình (ở nước ngoài)

Ngân hàng nước ngoài chuyển tờ sec đến VCB để được

ghi Có vào tài khoản VOSTRO

Khi được báo Có, ngân hàng nước ngoài tiến hành ghi

Có cho người thụ hưởng sốtiền tương ứng.

HỐI PHIẾU NGÂN HÀNG

Nếu khách hàng chuyển tiền bằng ngoại tệ:

Ngân hàng trong nước (vd VCB) ghi Nợtài khỏan khách

hàng bằng ngoại tệhoặc VND tương đương

VCB phát hành cho khách hàng tờsec bằng ngoại tệ

tương ứng.

Khách hàng VN dùng tờséc này để thanh toán cho

người thụ hưởng nước ngoài

Người thụ hưởng xuất trình tờséc cho ngân hàng phục

vụmình (ở nước ngoài)

Ngân hàng nước ngoài ghi Nợtài khoản NOSTRO và

ghi Có cho người thụ hưởng

Ngân hàng nước ngoài gửi giấy báo Nợ đến VCB

![Tài liệu môn học Thanh toán quốc tế [mới nhất/chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250516/phongtrongkim0906/135x160/10281750731675.jpg)

![Tài liệu Thanh toán quốc tế: [Hướng dẫn/Mẫu/Thông tin chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2014/20140520/tranhuynhvan/135x160/1680195_356.jpg)

![Đề thi cuối kì Chính sách thương mại quốc tế: Tổng hợp [năm]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251112/llinhlinhlinhlinhh@gmail.com/135x160/60241762917589.jpg)

![Đề thi Luật Thương mại quốc tế học kì 1 năm 2024-2025 có đáp án (Đề 1) - [kèm đề thi]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250925/kimphuong1001/135x160/14521758785752.jpg)