29/10/2013

1

HOÀN THIỆN CÔNG TÁC QUẢN LÝ

RỦI RO TÍN DỤNG

TẠI NGÂN HÀNG OCEAN BANK

NHÓM 6

Lưu Thị Phương Anh

Hoàng Thị Việt Chi

h hị ằ h

P

h

ạm T

hị

H

ằ

ng Hạn

h

Hà Cẩm Ninh

Khuất Thị Mai Phương

Lê Mai Phương

Nguyễn Minh Phương

Ngô Thanh Phương

Đinh Thị Tươi

∗Phần I: Tổng quan về rủi ro tín dụng và quản lý rủi ro

tín d

ụ

n

g

tron

g

ho

ạ

t đ

ộ

n

g

kinh doanh của NHTM

Nội dung

ụggạ ộ g

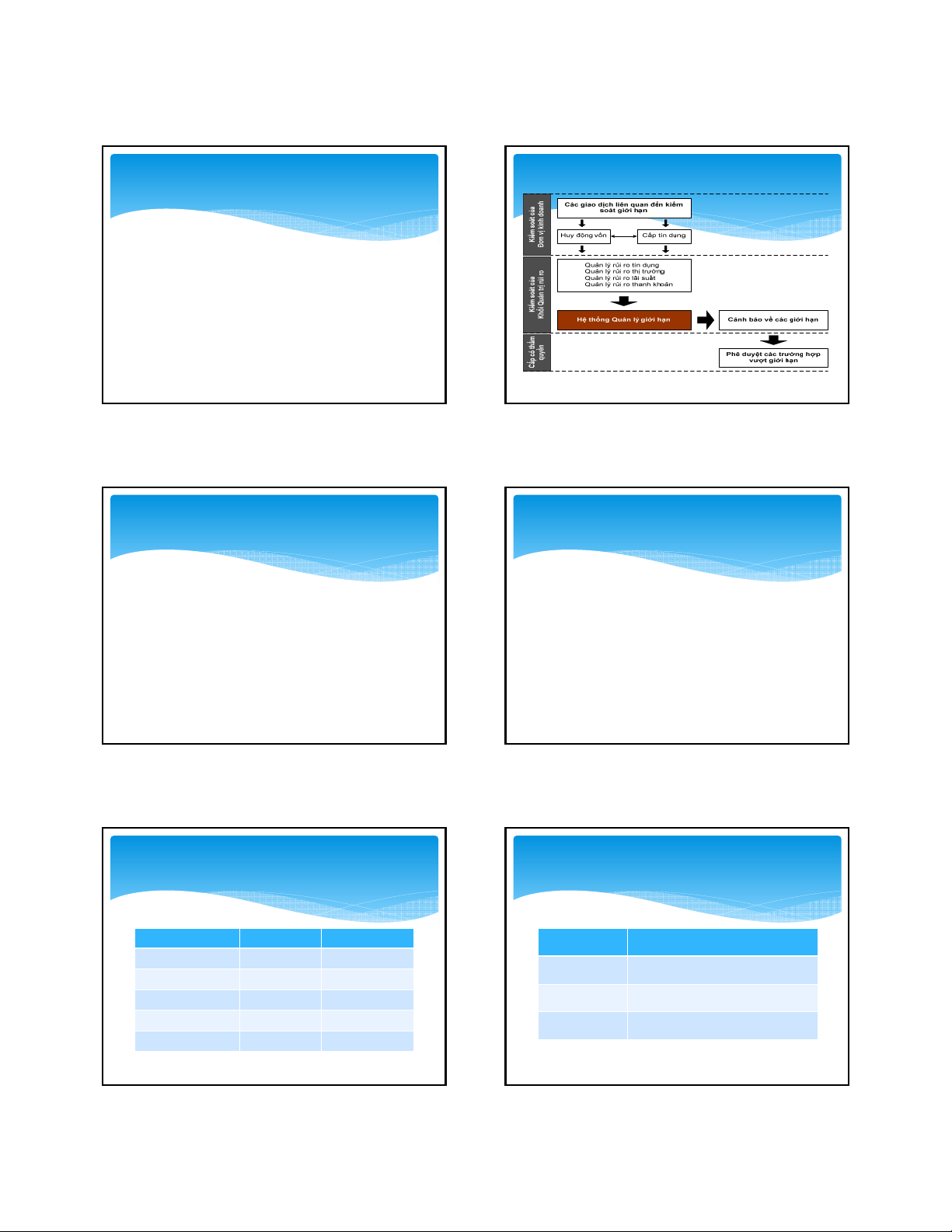

∗Phần II: Thực trạng công tác quản lý rủi ro tín dụng tại

ngân hàng Ocean Bank

∗Phần III: Giải pháp hoàn thiện công tác quản lý rủi ro

tín dụng tại ngân hàng Ocean Bank

Phần I: Rủi ro tín dụng và quản lý

rủi ro tín dụng

Rủi ro

tín dụng Quản lý

rủi ro

tín dụng

Chỉ tiêu

đánh giá

1. Rủi ro tín dụng

Là biế ố ả tá

•

Là

biế

n c

ố

x

ả

y ra

t

rong qu

á

trình cấp tín dụng

•Biểu hiện là việc khách hàng

không thực hiện nghĩa vụ trả

nợ hoặc trả nợ không đúng hạn

đã cam kết trong hợp đồng

Khái

niệm

1. Rủi ro tín dụng

Ng

u

y

ên nhân

gy

Khách quan

Môi trường vĩ

mô Môi trường

ngành

Chủ quan

1. Rủi ro tín dụng