1

ĐẠI HỌC QUỐC GIA HÀ NỘI

KHOA LUẬT

NGUYỄN PHÚC LINH

PHÁP LUẬT VỀ MUA BÁN VÀ SÁP NHẬP

DOANH NGHIỆP Ở VIỆT NAM

KHÓA LUẬN TỐT NGHIỆP ĐẠI HỌC

NGÀNH: LUẬT KINH DOANH

Hệ đào tạo: Chính quy

Khóa học: QH – 2013 – L

NGƯỜI HƯỚNG DẪN: TS. NGUYỄN THỊ THUẬN

(Cơ quan công tác: Ủy ban Chứng khoán Nhà nước)

Hà Nội, 2017

2

LỜI CAM ĐOAN

Tôi xin cam đoan đây là công trình nghiên cứu của riêng tôi và được sự

hướng dẫn khoa học của TS. Nguyễn Thị Thuận. Các nội dung nghiên cứu, kết quả

trong đề tài này là trung thực và chưa được công bố dưới bất kỳ hình thức nào trước

đây. Những số liệu trong các bảng biểu phục vụ cho việc phân tích, nhận xét, đánh

giá được chính tác giả thu thập từ các nguồn khác nhau có ghi rõ trong phần tài liệu

tham khảo.

Ngoài ra, trong luận văn còn sử dụng một số nhận xét, đánh giá cũng như số

liệu của các tác giả khác, cơ quan tổ chức khác đều có trích dẫn và chú thích nguồn

gốc. Nếu phát hiện có bất kỳ sự gian lận nào tôi xin hoàn toàn chịu trách nhiệm về

nội dung luận văn của mình. Khoa Luật – Trường Đại học Quốc gia Hà Nội không

liên quan đến những vi phạm tác quyền, bản quyền do tôi gây ra trong quá trình

thực hiện (nếu có).

Hà Nội, ngày 5 tháng 5 năm 2017

Người cam đoan

Sinh viên

Nguyễn Phúc Linh

3

MỤC LỤC

BẢNG KÝ HIỆU, CHỮ VIẾT TẮT ........................................................................ 5

DANH MỤC CÁC BẢNG, ĐỒ THỊ, SƠ ĐỒ ......................................................... 7

CHƯƠNG 1 : NHỮNG VẤN ĐỀ LÝ LUẬN VÀ PHÁP LUẬT VỀ HOẠT

ĐỘNG SÁP NHẬP VÀ MUA BÁN DOANH NGHIỆP ...................................... 13

1.1 Những vấn đề lý luận ....................................................................................... 13

1.1.1 Khái niệm hoạt động sáp nhập và mua bán doanh nghiệp ........................ 13

1.1.2 Đặc điểm khác biệt của thị trường sáp nhập và mua bán doanh nghiệp so

với các thị trường khác: ...................................................................................... 24

1.1.3 Ý nghĩa của hoạt động sáp nhập và mua bán doanh nghiệp ..................... 24

1.2 Những vấn đề pháp lý về sáp nhập và mua bán doanh nghiệp ........................ 26

1.2.1 Khái niệm pháp luật về sáp nhập và mua bán doanh nghiệp .................... 26

1.2.2 Nội dung của pháp luật sáp nhập và mua bán doanh nghiệp .................... 26

1.2.3 Vai trò của pháp luật trong việc điều chỉnh hoạt động mua bán và sáp

nhập doanh nghiệp .............................................................................................. 27

1.2.4 Quy định về hoạt động mua bán sáp nhập doanh nghiệp (M&A) của một

số quốc gia trên thế giới ..................................................................................... 27

CHƯƠNG 2: THỰC TRẠNG PHÁP LUẬT VỀ SÁP NHẬP VÀ MUA BÁN

DOANH NGHIỆP Ở VIỆT NAM .......................................................................... 31

2.1 Hoạt động M&A Việt Nam trong những năm gần đây: .................................. 31

2.2 Một số thương vụ M&A điển hình tại Việt Nam: ........................................... 37

2.3 Nội dung pháp luật về sáp nhập và mua bán doanh nghiệp ở Việt Nam ......... 40

4

2.3.1 Một số quy định của Luật Doanh Nghiệp hiện hành đối với hoạt động

mua bán sáp nhập doanh nghiệp tại Việt Nam ................................................... 41

2.3.2 Một số quy định của Luật Đầu tư hiện hành đối với hoạt động mua bán

sáp nhập doanh nghiệp tại Việt Nam ................................................................. 48

2.3.3 Một số quy định của Luật Cạnh tranh hiện hành đối với hoạt động mua

bán sáp nhập doanh nghiệp tại Việt Nam ........................................................... 52

2.3.4 Một số quy định của Luật các tổ chức tín dụng hiện hành đối với hoạt

động mua bán sáp nhập ngân hàng thương mại tại Việt Nam ........................... 53

2.3.5 Một số quy định của Luật Kinh doanh bất động sản hiện hành 2014 đối

với hoạt động mua bán sáp nhập doanh nghiệp tại Việt Nam ............................ 55

2.4 Một số những bất cập trong pháp luật về sáp nhập và mua bán doanh nghiệp ở

Việt Nam ................................................................................................................ 58

CHƯƠNG 3: HOÀN THIỆN PHÁP LUẬT VỀ SÁP NHẬP VÀ MUA BÁN

DOANH NGHIỆP Ở VIỆT NAM .......................................................................... 66

3.1 Yêu cầu hoàn thiện .............................................................................................. 66

3.2 Nội dung hoàn thiện ............................................................................................ 66

3.3 Giải pháp hoàn thiện ........................................................................................... 67

KẾT LUẬN .............................................................................................................. 73

TÀI LIỆU THAM KHẢO ...................................................................................... 75

PHỤ LỤC ................................................................................................................. 78

5

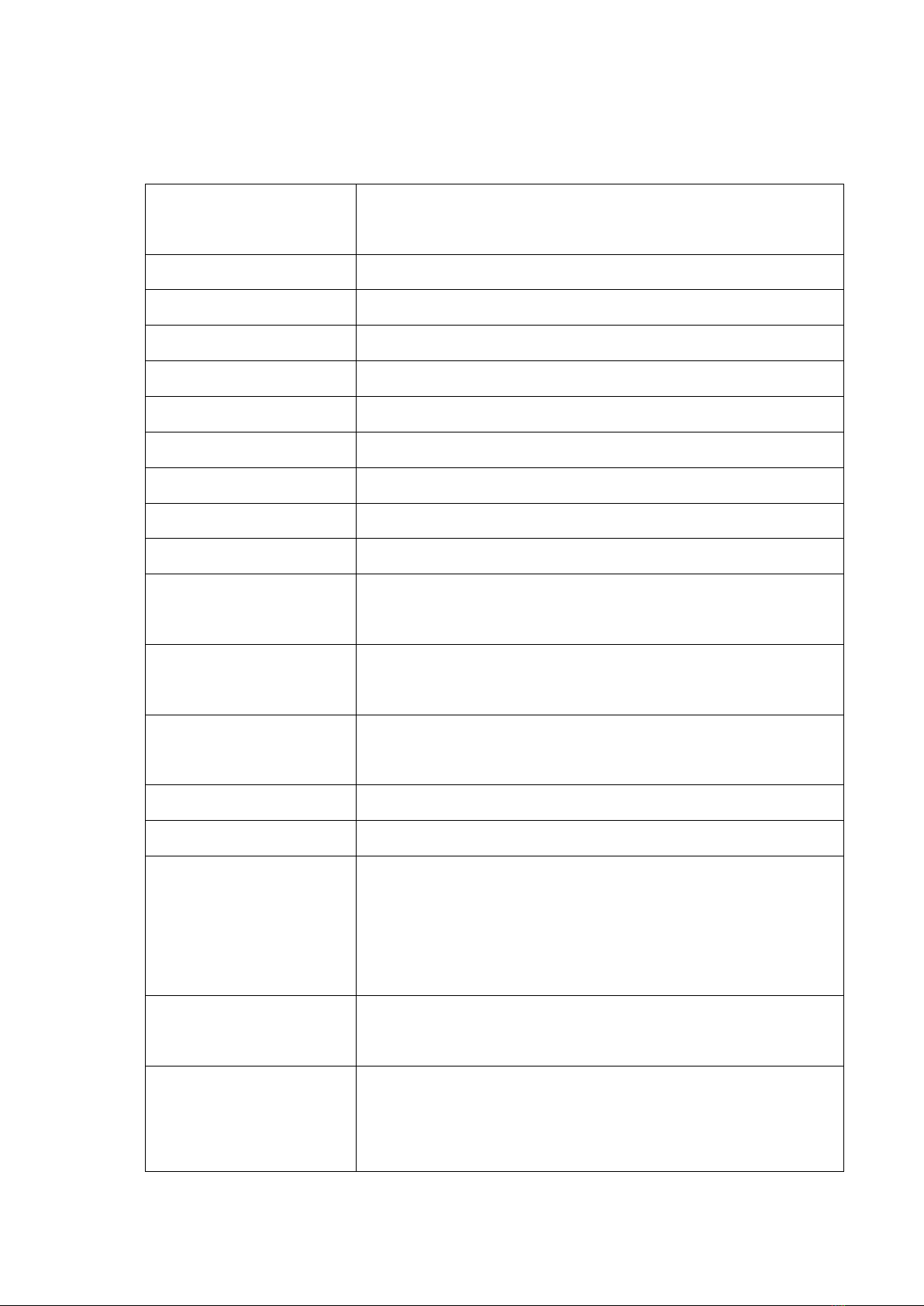

BẢNG KÝ HIỆU, CHỮ VIẾT TẮT

Ký hiệu, chữ viết tắt

Diễn giải

CTCP

Công ty cổ phần

DN

Doanh nghiệp

NĐ-CP

Nghị định Chính phủ

SKHĐT

Sở Kế hoạch và Đầu tư

TCTD

Tổ chức tín dụng

TNHH

Trách nhiệm hữu hạn

TT-BKHĐT

Thông tư của Bộ Kế hoạch và Đầu tư

TT-BTC

Thông tư của Bộ Tài chính

TT-NHNN

Thông tư của Ngân hàng Nhà nước

AEC

ASEAN Economic Community: Cộng đồng kinh tế chung

ASEAN

BCC

Business Cooperation Contract: Hợp đồng hợp tác kinh

doanh

CFA

Financial Analyst Institute: Cơ quan phân tích tài chính

Hoa Kỳ

FDI

Foreign Direct Investment: Đầu tư trực tiếp nước ngoài

FTA

Free Trade Aggrement: Hiệp định thương mại tự do

IMAA

Institute of Mergers, Acquisitions and Alliances: Viện

Hợp nhất, Mua lại và Liên kết: một tổ chức tư vấn phi lợi

nhuận được công nhận và bảo đảm trên toàn thế giới

IPO

Initial Public Offering: Phát hành cổ phiếu ra công chúng

M&A

Mergers and Acquisitions: Hoạt động mua bán và sáp

nhập doanh nghiệp