Trường Đại học Kinh tế Nghệ An

16

PHÁT TRIỂN CÔNG NGHỆ TÀI CHÍNH Ở VIỆT NAM

CƠ HỘI VÀ THÁCH THỨC

Lê Thùy Dung1,*

1Trường Đại học Kinh tế Nghệ An, *Email: lethuydung@naue.edu.vn

Tóm tắt: Bài viết đề cập đến những cơ hội và thách thức trong quá trình phát triển công

nghệ tài chính (Fintech) tại Việt Nam, một trong những thị trường tiềm năng ở khu vực Đông

Nam Á. Với nhu cầu về công nghệ số của dân số trẻ gia tăng, các công ty công nghệ lớn chú

trọng khởi nghiệp về Fintech, tỷ lệ lớn các doanh nghiệp nhỏ và vừa, đây là những cơ hội

tiềm năng để phát triển Fintech tại Việt Nam trong thời gian tới. Bên cạnh đó, quá trình phát

triển Fintech tại Việt Nam cũng phải đối mặt với những thách thức lớn về cơ sở hạ tầng công

nghệ, cơ chế chính sách chưa đồng bộ và thiếu sự liên kết giữa các bên liên quan. Những

khuyến nghị đưa ra trong bài viết này kỳ vọng góp phần thúc đẩy sự phát triển của Fintech ở

Việt Nam trong thời gian tới.

Từ khóa: Công nghệ tài chính, Fintech, Cơ hội, Thách thức, Việt Nam.

1. GIỚI THIỆU

Sự bùng nổ của Fintech đã làm thay đổi

vai trò của công nghệ trong lĩnh vực dịch vụ

tài chính trên toàn thế giới, hành vi của người

tiêu dùng (Gozman & cộng sự, 2018). Số hóa

tài chính thông qua cung cấp các công nghệ

mới có khả năng cải thiện khả năng tiếp cận

tài chính cho các công ty và cung cấp các tiện

ích khả thi mới cho các nhà đầu tư góp phần

tăng chất lượng dịch vụ và hiệu quả hoạt

động của hệ thống tài chính hiện đại so với

các dịch vụ tài chính truyền thống (Buchak &

cộng sự, 2018; Shin & Choi, 2019). Sự phát

triển mạnh mẽ trong lĩnh vực Fintech những

năm gần đây đã mang đến hàng loạt cơ hội

chuyển đổi số trong lĩnh vực tài chính, góp

phần thúc đẩy hội nhập tài chính và mục tiêu

phát triển bền vững của Việt Nam. Việt Nam

là một trong những quốc gia có tỷ lệ dân số

trẻ và tỷ lệ sử dụng thiết bị thông minh cao,

Fintech tại Việt Nam được kỳ vọng phát triển

trong thời gian tới. Tuy nhiên, sự phát triển

Fintech vẫn tồn tại những thách thức nhất

định về sự ổn định, bảo vệ người tiêu dùng

và các rủi ro về tài chính. Bài viết tập trung

trao đổi về tình hình phát triển Fintech tại

Việt Nam, những cơ hội và thách thức.

2. MỘT SỐ VẤN ĐỀ CƠ BẢN VỀ

FINTECH

2.1. Khái niệm và một số lĩnh vực đặc

trưng có sự tham gia của Fintech

Theo Gomber và cộng sự (2017), Fin-

tech là một thuyết tân học liên quan “tài

chính” và “công nghệ”, đề cập đến sự kết nối

giữa công nghệ Internet hiện đại và các hoạt

động kinh doanh đã được thiết lập của lĩnh

vực ngân hàng. Nhóm tác giả cho rằng các

sáng kiến trong lĩnh vực tài chính đang thách

thức các mô hình kinh doanh và cung cấp

dịch vụ truyền thống bằng cách giới thiệu

các ứng dụng mới dựa trên công nghệ.

Tạp chí Khoa học, Tập 1, Số 1/2022

17

Hiện nay, Fintech tham gia vào một

số lĩnh vực đặc trưng, bao gồm: thanh toán

(các định chế tài chính), cho vay ngang hàng

(P2P lending), gọi vốn cộng đồng, quản lý

tài sản (wealth management), tự động hóa

đầu tư chứng khoán (robo trading), công

nghệ bảo hiểm (insurtech), tiền kỹ thuật số

(bitcoin), công nghệ blockchain. Trong lĩnh

vực thanh toán, các công ty Fintech cung

cấp các loại tiền ảo (cryptocurrency) như

một phương án thay thế cho tiền truyền

thống. Sự phát triển của các công nghệ tiên

tiến đã làm cho các giao dịch thanh toán

trở nên nhanh chóng và dễ dàng (Dermaku,

2018). Liên quan đến các cách thức tài trợ

vốn, sự xâm lấn của Fintech giúp giải quyết

vấn đề thiếu nguồn vốn một cách kịp thời

bằng việc huy động vốn từ cộng đồng và

cho vay mà không cần thế chấp thông qua

các nền tảng trực tuyến (P2P). Thông qua

nền tảng P2P, người đi vay và người cho

vay dễ dàng tiếp cận với nhau. Nhìn chung,

các phương pháp huy động vốn này giúp

xóa các rào cản liên quan thiếu nguồn lực tài

chính đối với các doanh nghiệp nhỏ và vừa

do khó khăn trong huy động vốn từ ngân

hàng. Fintech cũng giúp xử lý và quản lý

tài sản thông qua tư vấn tự động (robo-ad-

vice), quản lý tài chính cá nhân (PFM - kế

hoạch hóa tài chính cá nhân, bằng cách sử

dụng phần mềm hoặc các dịch vụ dựa trên

ứng dụng), đầu tư và banking; tự động hóa

đầu tư chứng khoán thông qua việc sử dụng

các thuật toán, các Robo tự động giao dịch

theo lệnh được cài đặt; ứng dụng công nghệ

vào thiết lập mô hình rủi ro, mô hình nhu

cầu, phát hiện gian lận, xử lý bồi thường…

Nhìn chung, cùng với sự bùng nổ của cuộc

cách mạng công nghệ số thì việc áp dụng

Fintech vào các lĩnh vực trong nền kinh tế

ngày càng được mở rộng và nhận được sự

ủng hộ từ phía người dùng.

2.2. Lợi ích từ việc sử dụng Fintech

Ngay từ khi ra đời, Fintech với nhiều

sản phẩm có những tính năng vượt trội,

đã đem lại cho các công ty và người dùng

những lợi ích nhất định (Buchak & cộng sự,

2018). Fintech giúp cải thiện dịch vụ khách

hàng, cung cấp các dịch vụ tài chính an toàn,

cá nhân hóa và thân thiện với người dùng.

Người dùng có thể tiếp cận các dịch vụ Fin-

tech phức tạp cùng với Robo hoặc Cố vấn

con người, điều này làm cho mọi mọi giao

dịch trở nên dễ dàng và tiện lợi hơn.

Hơn nữa, sự phát triển của Fintech góp

phần làm cho hoạt động tài chính trở nên

tinh gọn và nhanh chóng, khả năng tiếp cận

tín dụng thuận tiện hơn (Buchak & cộng

sự, 2018), tăng cơ hội đầu tư kinh doanh,

thúc đẩy tăng trưởng các khoản đầu tư và

số lượng nhà đầu tư. Hơn nữa, giúp các

công ty có ứng dụng Fintech có thể tối ưu

hóa quá trình kinh doanh, tiết kiệm chi phí,

tăng hiệu quả hoạt động, tăng năng lực cạnh

tranh, quản lý rủi ro tốt hơn (Shin & Choi,

2019; Milena, 2020).

2.3. Tác động của Fintech đến các

công ty dịch vụ tài chính truyền thống

Công nghệ blockchain làm nền tảng ra

đời cho các loại tiền điện tử khác nhau, nhiều

ứng dụng thanh toán trở nên quen thuộc

đối với người dùng venmo, alipay, apple

pay, paypal… Tiền điện tử đóng vai trò là

phương tiện trao đổi phổ biến trong thời kỳ

số và nhận được nhiều sự quan tâm, đặc biệt

trong bối cảnh quốc tế hóa, nhu cầu thanh

toán xuyên biên giới gia tăng. Điều này ảnh

hưởng đến thị phần của các công ty dịch vụ

tài chính truyền thống.

Trường Đại học Kinh tế Nghệ An

18

Sự ra đời của các sản phẩm và dịch vụ

mới như mua ngay-trả-sau (BNPL), nền tảng

cho vay ngang hàng (P2P) và nhiều chương

trình bảo lãnh phát hành nhanh chóng và tự

động hoá cao (sử dụng các thuật toán dựa

trên AI và RPA) để thúc đẩy quyết định tín

dụng nhanh chóng và cấp vốn cho khách

hàng, giảm phiền hà đối với người dùng so

với việc đến các chi nhánh ngân hàng. Bên

cạnh đó, cùng với sự xuất hiện của ngân

hàng ảo, các cố vấn robot (wealthsimple),

ứng dụng tiết kiệm (acorn), giúp người dùng

tiết kiệm thời gian và chi phí. Chính điều này

đã thu hút sự quan tâm của người dùng, đặc

biệt là giới trẻ, một lượng lớn người dùng đã

thay đổi thói quen vay tiền theo phương thức

truyền thống.

Nhìn chung, sự ra đời và phát triển

nhanh chóng của Fintech đã dần chiếm lĩnh

thị phần của các công ty cung ứng dịch vụ

tài chính truyền thống. Vì vậy, để có thể tồn

tại và giữ được thị phần phát triền, cần có

sự liên kết chặt chẽ giữa các công ty Fintech

và các công ty cung ứng dịch vụ tài chính

truyền thống.

3. TÌNH HÌNH PHÁT TRIỂN

FINTECH TẠI VIỆT NAM - CƠ HỘI VÀ

THÁCH THỨC

3.1. Fintech tại Việt Nam giai đoạn

2017-2021

Ngành công nghệ FinTech của Việt Nam

tăng gần gấp ba lần từ năm 2017 đến năm

2020, tuy nhiên đang phải đối mặt với sự cạnh

tranh từ các đối thủ mới lớn có sự phát triển

mạnh mẽ của các công nghệ mới như Big Data

(Dữ liệu lớn), AI (trí tuệ nhân tạo), công nghệ

blockchain, điện thoại thông minh… Theo

thống kê tại báo cáo FinTech in ASEAN 2021,

76% tổng thị phần Fintech tại Việt Nam bao

gồm thanh toán kỹ thuật số, cho vay ngang hàng

(P2P), tiền điện tử và blockchain, công nghệ

đầu tư và điểm bán hàng, trên 70% là các công

ty khởi nghiệp như 2C2P, VTPay, OnePay,

BankPlus, VinaPay, VNPay, NganLuong,

BaoKim,… Số lượng người dùng Fintech tại

Việt Nam tăng 97,11% năm 2021 so với 2017.

Số lượng các công ty Fintech tại Việt Nam có

sự tăng trưởng giai đoạn 2017-2021, từ chỉ có

112 công ty vào năm 2017, 169 vào năm 2019

và tăng lên 188 công ty vào tháng 9 năm 2021.

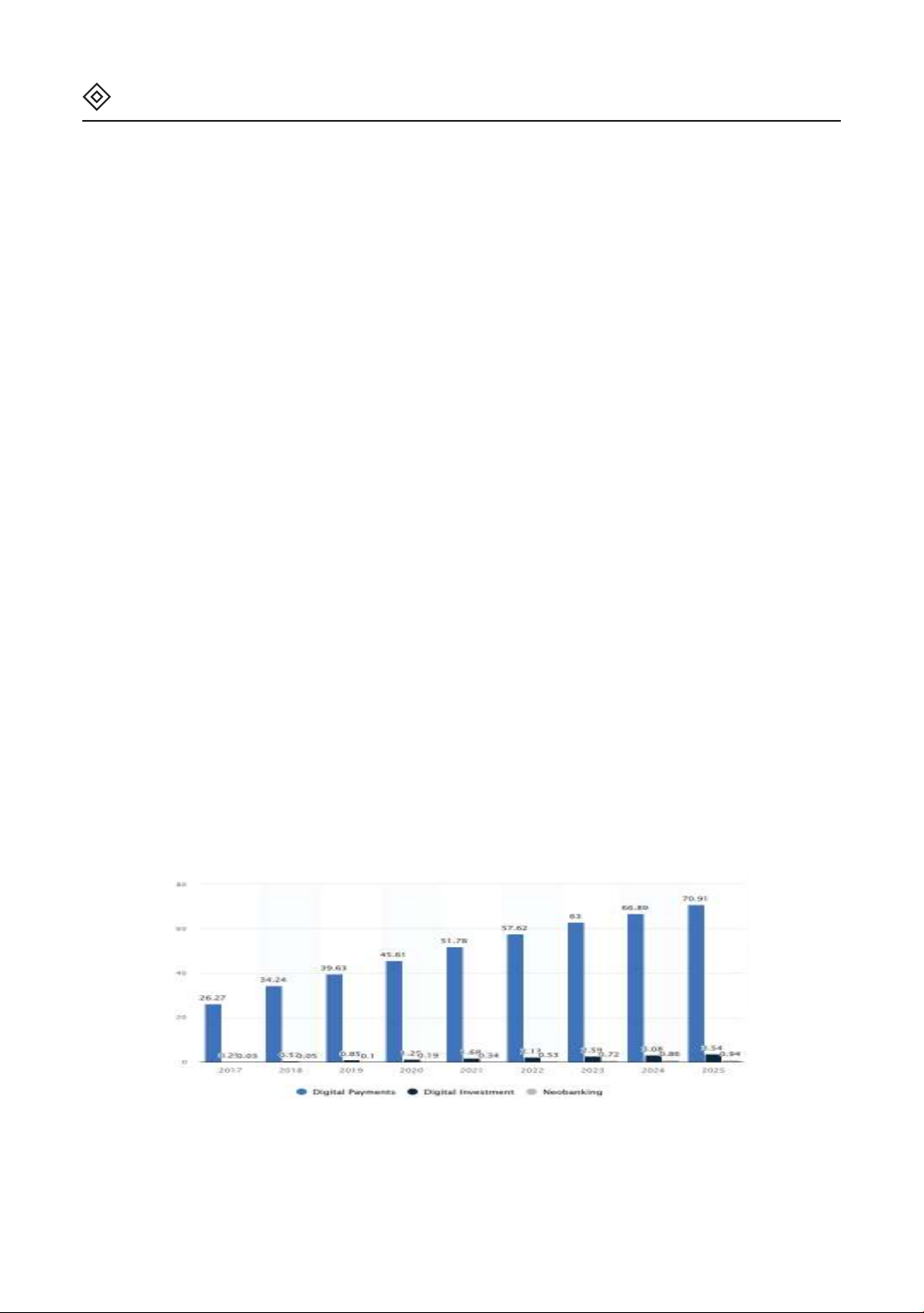

Đvt: triệu người dùng

Biểu đồ 1: Số lượng người dùng trong lĩnh vực Fintech tại Việt Nam từ năm 2017

dự kiến đến năm 2025 theo phân khúc

Nguồn: https://www.statista.com/

Tạp chí Khoa học, Tập 1, Số 1/2022

19

Tuy nhiên, Fintech tại Việt Nam vẫn

còn non trẻ trong ASEAN - 6 (Singapore,

Indonesia, Malaysia, Thái Lan, Philippines

và Việt Nam). Việt Nam đứng thứ ba về giá

trị thương vụ Fintech, với 375 triệu USD

được tài trợ vào năm 2021, chiếm 11% tổng

số thương vụ trong ASEAN-6. Fintech phát

triển mạnh trong lĩnh vực ngân hàng, tính

đến cuối năm 2021, cả nước có 16 NHTM

Việt Nam đang triển khai định danh điện tử

(eKYC) như MBBank, VIB, NamABank…

với hơn 900.000 tài khoản hoạt động; 80

NHTM triển khai dịch vụ Internetbanking,

44 ngân hàng cung cấp dịch vụ Mobile

Banking, hơn 90.000 điểm thanh toán QR,

gần 298.000 POS (Đỗ Quang Trị, 2021).

Giai đoạn 2017-2021, Việt Nam đã có

bước chuyển nổi bật về sự phát triển của

Fintech cả về số lượng người dùng, quy mô

đầu tư, thị phần hoạt động. Số liệu phản ánh

tại Biểu đồ 1 cho thấy số lượng người dùng

tăng dần qua các năm, kỳ vọng còn tiếp tục

tăng trưởng trong giai đoạn 2022 - 2025

theo phân khúc. Đây là tiền đề để thúc đẩy

sự phát triển Fintech tại Việt Nam trong thời

gian tới.

3.2. Một số văn bản chỉ đạo xây dựng

khung pháp lý Fintech tại Việt Nam

Hiện nay, tại Việt Nam chưa có khung

pháp lý rõ ràng về quản lý hoạt động Fintech,

mà mới chỉ có một số văn bản chỉ đạo xây

dựng khung pháp lý Fintech, bao gồm:

Quyết định số 328/QĐ-NHNN ngày 16

tháng 03 năm 2017 về việc thành lập Ban chỉ

đạo và tổ giúp việc Ban chỉ đạo về lĩnh vực

tài chính của ngân hàng nhà nước nhằm hỗ

trợ nghiên cứu các hoạt động Fintech, xây

dựng và phát triển khung pháp lý cho Fintech

(Ngân hàng Nhà nước Việt Nam, 2017).

Quyết định số 999/QĐ-TTg ngày 12

tháng 08 năm 2019 về quyết định phê duyệt

Đề án thúc đẩy mô hình kinh tế chia sẻ, trong

đó nhằm khuyến khích đổi mới sáng tạo, ứng

dụng công nghệ số và phát triển nền kinh tế

số (Thủ tướng Chính phủ, 2019).

Quyết định số 283/QĐ-TTg ngày 19

tháng 02 năm 2020 của Thủ tướng Chính phủ

phê duyệt Đề án tái cơ cấu ngành dịch vụ đến

năm 2020, định hướng đến năm 2025, trong

đó đẩy mạnh ứng dụng công nghệ chủ chốt

của cuộc cách mạng công nghiệp lần thứ

tư vào quản lý, phát triển và cung cấp các

sản phẩm và dịch vụ ngân hàng (Thủ tướng

Chính phủ, 2020).

Hiện nay, ngân hàng nhà nước đang ban

hành dự thảo Nghị định quy định về Cơ chế

thử nghiệm có kiểm soát hoạt động công nghệ

tài chính (Fintech) trong lĩnh vực ngân hàng.

3.3. Cơ hội và thách thức trong quá

trình phát triển Fintech tại Việt Nam

3.3.1. Cơ hội

Với việc phát triển dựa trên hệ thống

công nghệ thông tin và viễn thông, không

cần mạng lưới chi nhánh và phòng giao dịch

rộng lớn, FinTech đang chiếm lấy thị phần

của các ngân hàng truyền thống. Fintech

giúp cá nhân hóa các dịch vụ hóa, giải quyết

truy vấn nhanh chóng và khả năng truy cập

mọi lúc/mọi nơi. Thêm vào đó, nhu cầu của

dân số trẻ, năng động về kỹ thuật số của Việt

Nam gia tăng mạnh. Theo số liệu thống kê tại

Báo cáo thị trường Digital năm 2022, tỷ lệ sử

dụng Internet ở Việt Nam tính đến đầu năm

2022 đạt trên 73% tổng dân số, tỷ lệ sử dụng

điện thoại thông minh trên 63%, đứng thứ 10

trên toàn thế giới. Đây là thị phần tiềm năng

đối với các công ty Fintech trong tương lai.

Trường Đại học Kinh tế Nghệ An

20

Hiện nay, tại Việt Nam có một bộ phận

doanh nghiệp lớn chú trọng đến hoạt động

khởi nghiệp Fintech như Vietel, VNPT, FPT

(Đỗ Quang Trị, 2021). Việc chú trọng vào

các hoạt động sáng tạo khởi nghiệp, hứa hẹn

sẽ phát minh các sản phẩm mới góp phần cải

tiến chất lượng và hiệu quả các dịch vụ của

các công ty Fintech.

Ngoài ra, số liệu thống kê tại Báo

cáo chính sách doanh nghiệp nhỏ và vừa

(DNNVV) và khởi nghiệp tại Việt Nam

2021 thì số lượng DNNVV chiếm trên 96%

tổng số doanh nghiệp trong cả nước (OECD,

2021). Đây là cơ hội lớn để phát triển các ý

tưởng sáng tạo khởi nghiệp về các sản phẩm

tài chính công nghệ của các doanh nghiệp

nhỏ và vừa, là thị trường tiềm năng để thúc

đẩy sự phát triển của Fintech. Với tốc độ tăng

trưởng và nền chính trị ổn định so với các

quốc gia khác trong khu vực, Việt Nam trở

thành điểm đến hấp dẫn của các nhà đầu tư

quốc tế, đây là cơ hội để phát triển Fintech

thông qua quá trình mua bán và sáp nhập

xuyên biên giới.

3.3.2. Thách thức

Mặc dù lợi ích mà Fintech mang lại rất

to lớn trong bối cảnh số hóa tài chính phát

triển trên phạm vi toàn cầu. Tuy nhiên, việc

phát triển Fintech tại Việt Nam vẫn phải đối

mặt với một số thách thức.

Thứ nhất, việc xây dựng cơ sở hạ tầng

về công nghệ chưa đồng bộ giữa các khu

vực, các lĩnh vực đã trở thành rào cản phát

triển Fintech tại Việt Nam. Các công ty

FinTech luôn phải đối mặt với việc cân bằng

giữa phát triển công nghệ thuê ngoài và phát

triển công nghệ nội bộ. Do đó, áp lực đầu tư

cho công nghệ gia tăng. Bên cạnh đó, khoảng

cách kỹ thuật số gây ra bởi việc ứng dụng

công nghệ thông minh không cân bằng trong

các khu vực và nhóm khác nhau đang ngày

càng trở nên nổi bật, đặc biệt là giữa các khu

vực thành thị với nông thôn, miền núi, giữa

độ tuổi trẻ và người già.

Thứ hai, do thiếu sự liên kết chặt chẽ

giữa các bên liên quan như: Chính phủ, tổ

chức tài chính và các doanh nghiệp Fintech,

quỹ đầu tư, hạ tầng tài chính - viễn thông dẫn

đến sự phát triển của Fintech cũng gặp những

thách thức không nhỏ về rủi ro hệ thống và

phi hệ thống phát sinh liên quan như rủi ro

chiến lược, rủi ro nghiệp vụ, rủi ro mạng và

rủi ro tuân thủ.

Thứ ba, cơ chế chính sách thiếu đồng

bộ, chưa có quy định riêng về quản lý

Fintech, mà chỉ mới ban hành dự thảo. Chỉ

một số phân khúc Fintech, chẳng hạn như

giao dịch kỹ thuật số, nền tảng thương mại

điện tử và thanh toán kỹ thuật số (ví dụ: ví

điện tử, điểm bán hàng hoặc cổng thanh

toán) được quy định, trong khi hầu hết các

phân khúc Fintech không được công nhận ở

Việt Nam, chẳng hạn như peer-to-peer cho

vay (cho vay P2P), huy động vốn từ cộng

đồng và blockchain (bao gồm nhưng không

giới hạn đối với các loại tiền ảo trên nền tảng

blockchain), vì không có khuôn khổ pháp lý

để quản lý. Thêm vào đó, xuất phát từ khó

khăn trong việc hiểu và đánh giá rủi ro của

các sản phẩm và dịch vụ mới mà lĩnh vực

Fintech đem lại dẫn đến các quy định ban

hành có thể không phù hợp và ảnh hưởng

đến sự phát triển Fintech tại Việt Nam.

4. KẾT LUẬN VÀ KHUYẾN NGHỊ

Công nghệ tài chính ở Việt Nam có

những bước tiến nổi bật với quy mô người

dùng tăng qua liên tục qua các năm gần đây.

Với lợi thế dân số trẻ, nhanh nhạy về công