Sổ tay thuế

Việt Nam 2022

www.pwc.com/vn

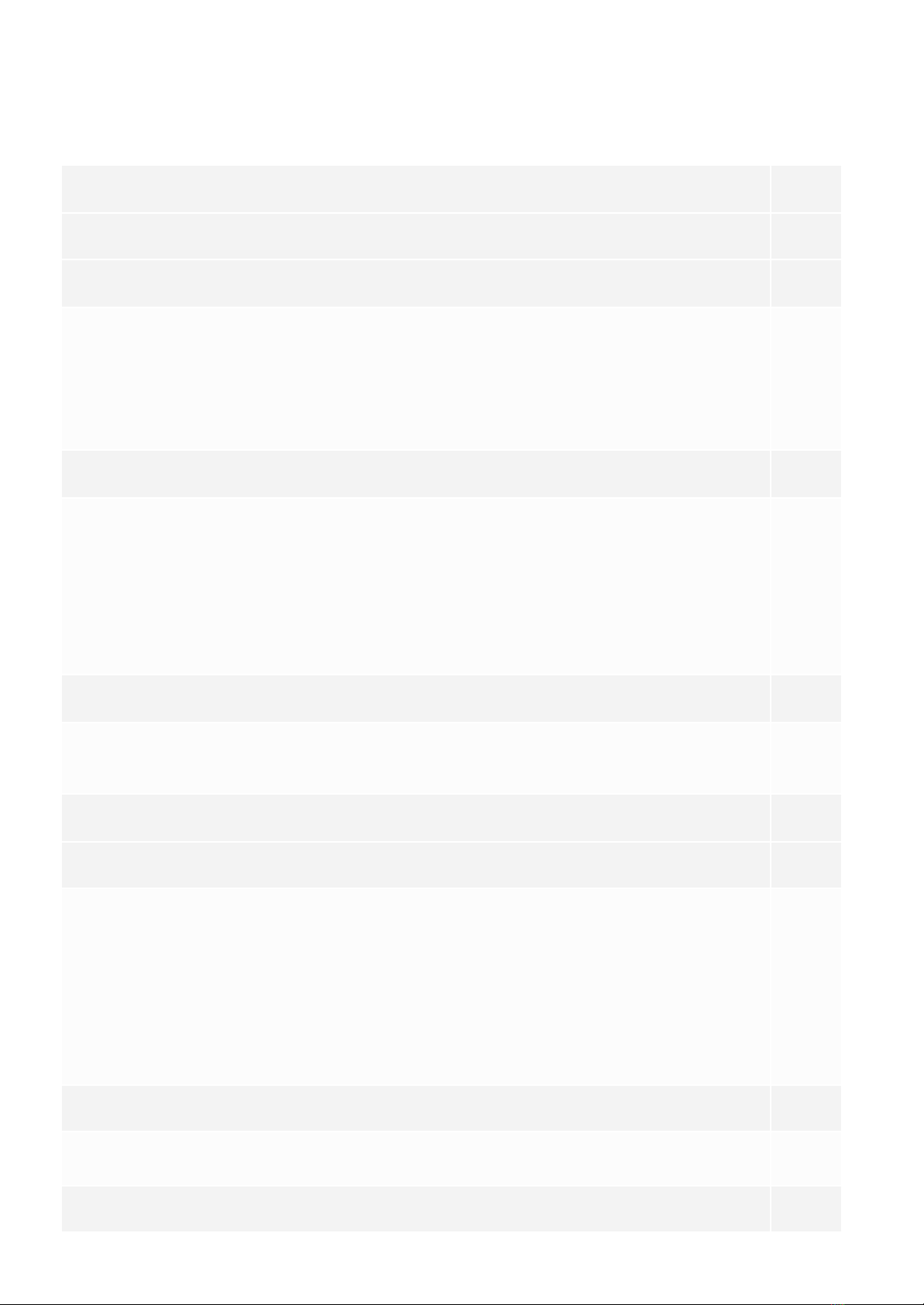

Nội dung

Hệ thống thuế

Tổng quan

6

Thuế thu nhập doanh nghiệp

7

● Thuế suất

● Ưu đãi thuế TNDN

● Xác định thu nhập chịu thuế TNDN

● Các khoản chi không được trừ

● Chuyển lỗ

● Kê khai và nộp thuế

● Chuyển lợi nhuận ra nước ngoài

Giá giao dịch liên kết

10

● Định nghĩa các bên liên kết

● Phương pháp xác định giá giao dịch liên kết

● Tờ khai thông tin về giao dịch liên kết

● Hồ sơ xác định giá giao dịch liên kết

● Thanh tra/kiểm tra giá giao dịch liên kết

● Nguyên tắc bản chất quyết định hình thức

● Giao dịch cung cấp dịch vụ giữa các bên liên kết

● Mức khống chế đối với tổng chi phí lãi vay trên EBITDA

● Thỏa thuận trước về phương pháp xác định giá tính thuế

Thuế nhà thầu nước ngoài

12

● Phạm vi áp dụng

● Phương pháp nộp thuế NTNN

● Các hiệp định tránh đánh thuế hai lần

Thuế chuyển nhượng vốn

15

Thuế giá trị gia tăng

16

● Phạm vi áp dụng

● Các trường hợp không phải kê khai, tính nộp thuế GTGT

● Đối tượng không chịu thuế GTGT

● Thuế suất

● Hàng hóa, dịch vụ xuất khẩu

● Phương pháp tính, kê khai và nộp thuế GTGT

● Chiết khấu và khuyến mãi

● Hàng hóa và dịch vụ tiêu dùng nội bộ

● Kê khai, nộp thuế

● Hoàn thuế

Hóa đơn

20

● Hóa đơn thuế

● Hóa đơn điện tử

Thuế tiêu thụ đặc biệt

21

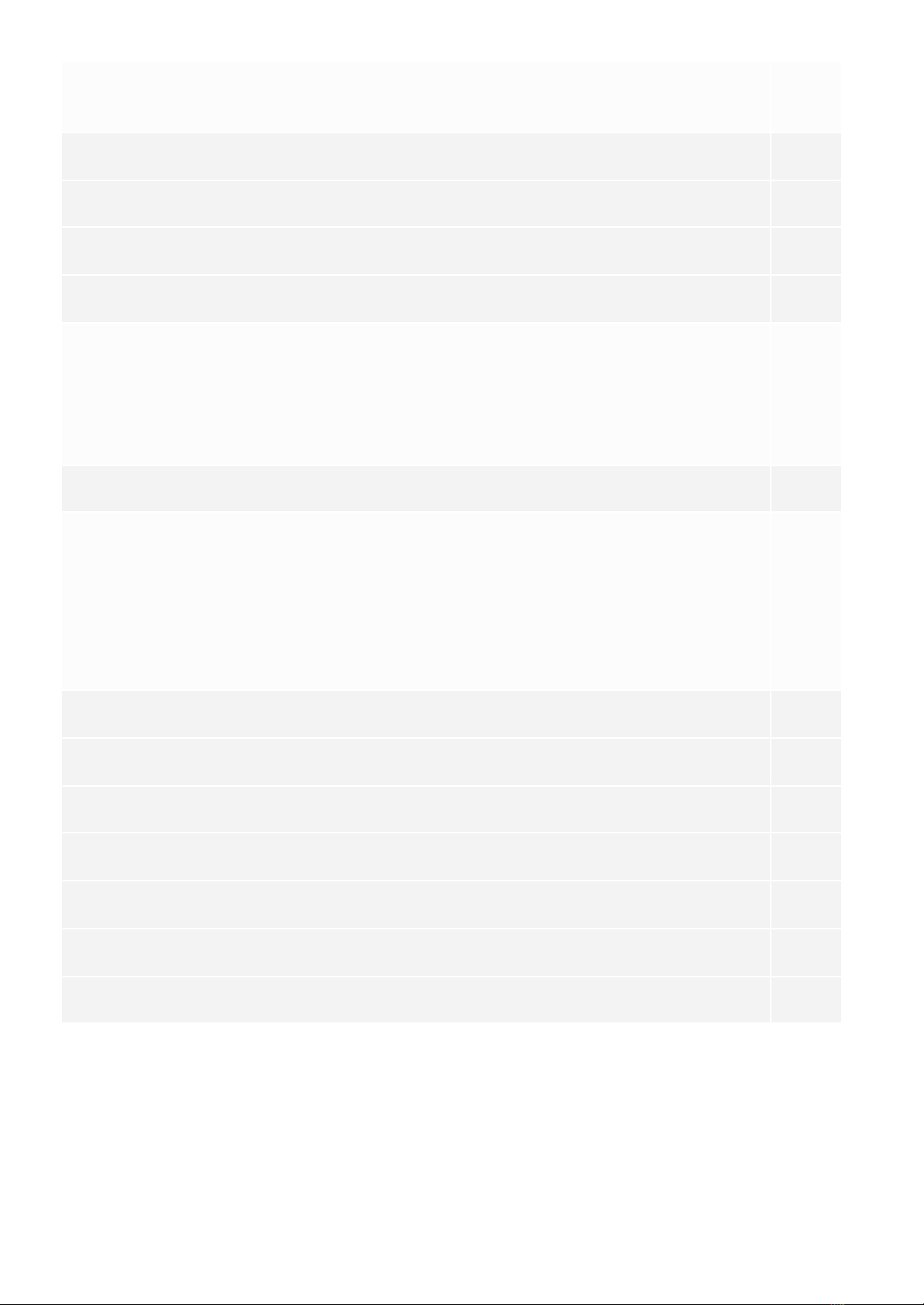

3 | Sổ tay thuế 2022

● Giá tính thuế TTĐB

● Khấu trừ thuế TTĐB

● Thuế suất thuế TTĐB

Thuế tài nguyên

23

Thuế bất động sản

24

Thuế bảo vệ môi trường

25

Thuế xuất nhập khẩu

26

● Thuế suất

● Cách tính thuế

● Miễn thuế

● Hoàn thuế

● Thuế xuất khẩu

● Các loại thuế khác đối với hàng nhập khẩu

● Kiểm tra

Thuế thu nhập cá nhân

28

● Đối tượng cư trú thuế

● Năm tính thuế

● Thu nhập từ tiền lương/ tiền công

● Thu nhập khác ngoài tiền lương/ tiền công

● Thu nhập không chịu thuế

● Khấu trừ thuế đã nộp tại nước ngoài

● Các khoản giảm trừ thuế

● Thuế suất

● Đăng ký, kê khai, nộp thuế

Các khoản đóng góp vào bảo hiểm xã hội, bảo hiểm y tế và bảo hiểm thất nghiệp

32

Các loại thuế khác

33

Kiểm tra/thanh tra thuế và các mức phạt

34

Kế toán và kiểm toán

35

Phụ lục I – Các hiệp định tránh đánh thuế hai lần

37

Dịch vụ của PwC tại Việt Nam

39

Liên hệ

41

4 | Sổ tay thuế 2022

Tóm lược về hệ thống thuế Việt Nam

Sổ tay này cung cấp thông tin tóm lược dựa trên những văn bản pháp luật về thuế và thông lệ về thuế hiện hành,

bao gồm một số dự thảo, tính đến thời điểm 31/12/2021.

Sổ tay này chỉ đưa ra những hướng dẫn mang tính tổng quát nhất. Việc áp dụng các quy định có thể thay đổi tùy

thuộc vào từng trường hợp và từng giao dịch cụ thể, do đó xin quý vị vui lòng liên hệ với các chuyên gia tư vấn

của chúng tôi để được tư vấn cụ thể.

5 | Sổ tay thuế 2022