Định Giá Cổ Phiếu – Phương Pháp Chiết Khấu

Dòng Cổ Tức

Bài trước chúng ta đã bàn về thị giá của cổ phiếu ABC – được biểu diễn

bằng đường màu xanh trên thị trường, bài này chúng ta sẽ bàn về giá trị nội

tại của một cổ phần ABC – được biểu diễn bằng đường đen trên đồ thị. Một

điều cần lưu ý là giá trị nội tại phải là một con số tuyệt đối chính xác. Với

cùng những dữ kiện, những con số tài chính của một công ty, cùng những

phương pháp tính toán giống nhau, hai chuyên viên định giá sẽ cho 2 con số

có thể rất gần bằng nhau nhưng hầu như không thể như nhau. Đó là vì mỗi

một chuyên gia có quan điểm khác nhau về tiềm năng trong tương lai của

công ty, có độ “tiếp nhận” rủi ro khác nhau…

Chiết Khấu Dòng Tiền: Nguyên tắc cơ bản nhất để xác định giá trị nội

tại của bất cứ tài sản nào.

Phương pháp cơ bản nhất để định giá trị một cổ phiếu hay bất kỳ tài sản nào

đó là chúng ta phải định giá tất cả những dòng tiền mà chúng ta nhận được

từ cổ phiếu hay tài sản đó trong tương lai. Ở đây có hai việc chúng ta phải

làm, thứ nhất là dự báo được những dòng tiền trong tương lai, thứ hai là đưa

giá trị của những dòng tiền đó về hiện tại bằng cách chiết khấu chúng theo

một tỷ lệ lãi suất xác định.

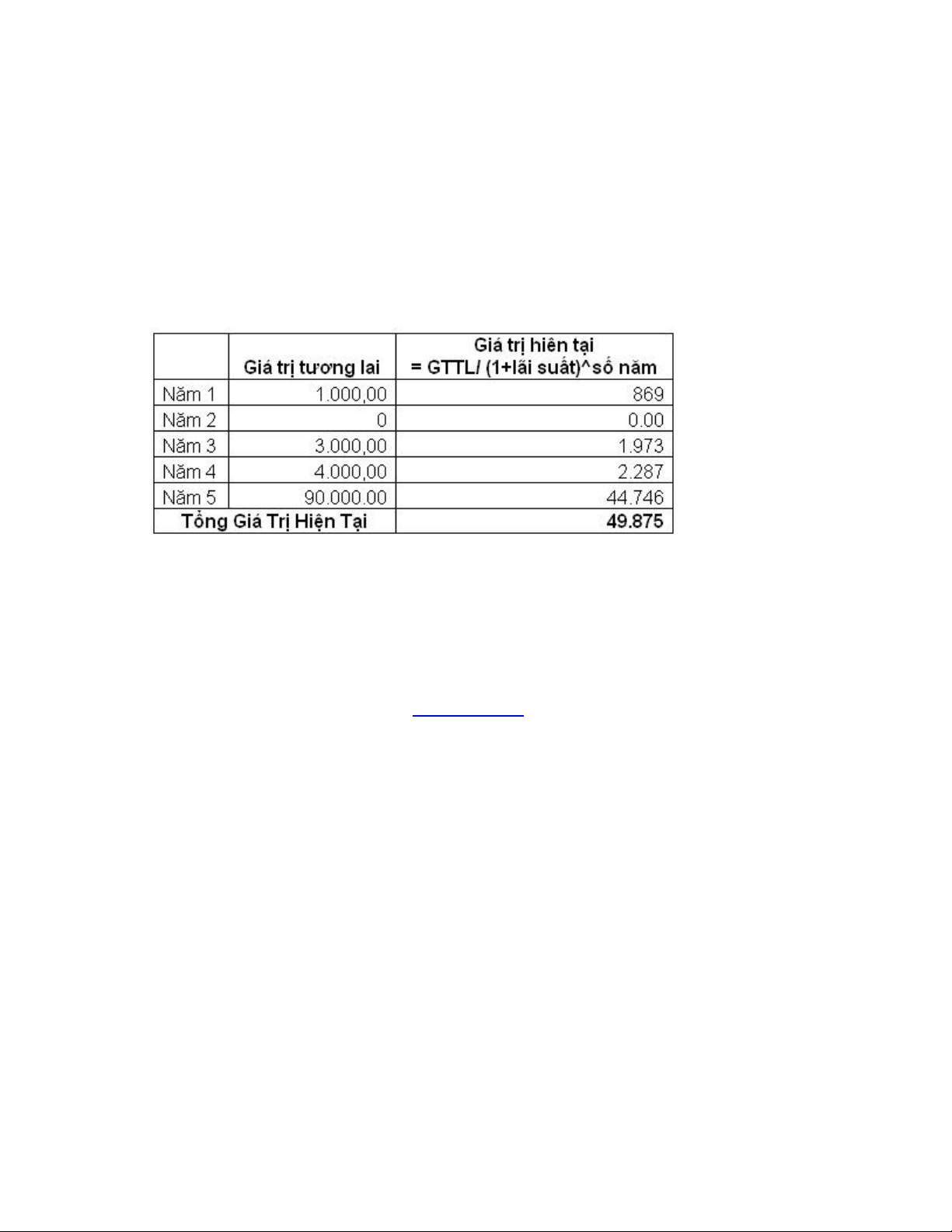

Chúng ta chọn tỷ lệ lãi suất để chiết khấu là 15%/năm. Xin lưu ý, việc chọn

tỷ lệ lãi suất chiết khấu, hay trong trường hợp này cũng chính là chi phí vốn

chủ sỡ hữu rất quan trọng trong việc định giá, chúng tôi sẽ giới thiệu vấn đề

này trong một bài khác. Giả sử rằng toàn bộ dòng tiền này xảy ra vào thời

điểm cuối năm, công thức tính giá trị hiện tại như sau:

Giá trị hiện tại = Giá trị tương lai/ (1+ lãi suất)^số năm.

Sau đây là bảng tính giá trị hiện tại của cổ phiếu ABC:

49.875 sẽ là giá trị của đường đen tại thời điểm lúc này trên đồ thị. Nếu lúc

này đường thị giá – màu xanh nằm trên điểm này: cổ phiếu ABC đã được thị

trường định giá cao hơn so với giá trị nội tại (overpriced). Nếu đường thị giá

– màu xanh nằm dưới điểm này: cổ phiếu ABC đã được thị trường định giá

thấp hơn so với giá trị nội tại (underpriced). Sự khác biệt này, nếu xảy ra

đúng như vậy chính là lợi nhuận đầu tư. Ở thời điểm lúc này khi nó chưa xảy

ra nó được gọi là biên độ an toàn. Nhà đầu tư giá trị sẽ mua khi biên độ an

toàn này đạt đến độ lớn chấp nhận được. Tuy nhiên, nếu thận trọng quá, thị

giá có thể đổi chiều và từ cổ phiếu ABC đang ở dạng underpriced có thể trở

thành overpriced.

Việc xác định chính xác cổ tức và giá bán một cách chính xác theo ví dụ

trên là rất khó. Thay vào đó, các nhà nghiên cứu đã phát triển hai mô hình

đơn giản hơn để tính giá trị nội tại của cổ phiếu. Bài này xin giới thiệu

những ý cơ bản của mô hình chiết khấu cổ tức – một trong những mô hình

khá phổ biến trong việc định giá cổ phiếu.

Mô Hình Chiết Khấu Dòng Cổ Tức (Dividend Discount Model)

Khi một nhà đầu tư mua cổ phiếu, họ kỳ vọng nhận được hai loại dòng tiền:

dòng tiền cổ tức trong thời gian họ nắm giữ cổ phiếu và dòng tiền bằng với

giá bán khi họ quyết định bán ra cổ phiếu. Thế nhưng giá bán của cổ phiếu

lại cũng lại được dự đoán dựa vào những cổ tức mà cổ phiếu đó đem lại

trong tương lai. Do đó, giá trị nội tại của cổ phiếu chính là giá trị hiện tại

của toàn bộ cổ tức mà cổ phiếu đó mang lại trong thời gian vô thời hạn. Hay

nói một cách khác, chúng ta có thể giả sử chúng ta nắm giữ cổ phiếu và

hưởng cổ tức vô thời hạn. Giá trị hiện tại của toàn bộ cổ tức này chính là giá

trị nội tại của cổ phiếu.

Mô Hình Cổ Tức Tăng Trưởng Một Giai Đoạn – Mô Hình Tăng

Trưởng Gordon.

Mô hình này áp dụng cho cổ phiếu đang trong giai đoạn ổn định với tốc độ

tăng trưởng cổ tức không đổi và bền vững. Thay vì tính giá trị hiện tại của

từng dòng cổ tức và cộng lại, Giáo Sư Myrin Gordon đã phát triển công thức

tính giá trị nội tại hết sức đơn giản như sau:

Khi dự đoán tỷ lệ tăng trưởng, chúng ta phải lưu ý rằng, không chỉ một

mình cổ tức tăng trưởng với tốc độ đó, mà các chỉ số tài chánh quan trọng

khác, quan trọng nhất là lợi nhuận cũng phải phải tăng trưởng với cùng tốc

độc. Khi đó tỷ lệ tăng trưởng của cổ tức sẽ được lợi nhuận và các chỉ số khác

hỗ trợ, và vì thế được duy trì bền vững. Ngoài ra chúng ta phải lưu ý rằng tỷ

lệ tăng trưởng bền vững này chỉ có thể nhỏ hơn hay cao nhất là bằng tỷ lệ

tăng trưởng của nền kinh tế. Không có doanh nghiệp nào có thể tăng trưởng

mãi mãi với tốc độ cao hơn tỷ lệ tăng trưởng chung của nền kinh tế.

Trường hợp đặc biệt: Khi tỷ lệ tăng trưởng bằng 0, tức là công ty chia cổ tức

đều đặn, giá trị nội tại của cổ tức sẽ bằng:

Giá trị nội tại của cổ tức = Cổ tức kỳ vọng năm tới / (Tỷ lệ lợi nhuận kỳ

vọng- Tỷ lệ tăng trưởng cổ tức)

Mô Hình Tăng Trưởng Cổ Tức Hai Giai Đoạn:

Mô hình này áp dụng cho cổ phiếu có tốc độ tăng trưởng cao trong một số

năm sau đó trở về tốc độ tăng trưởng ổn định và bền vững.

Giá trị nội tại của cổ phiếu = Giá trị hiện tại của cổ tức trong thời gian tăng

trưởng nóng (giai đoạn 1) + Giá trị hiện tại của cổ tức trong thời gian tăng

trưởng ổn định (giai đoạn 2)

Ví dụ : Cổ phiếu Y có hai giai đoạn tăng trưởng, giai đoạn 1 gồm 5 năm với

tỷ lệ tăng trưởng 20%/năm, và giai đoạn hai, từ năm thứ sáu trở đi, tăng

trưởng bền vững với tỷ lệ 7%/năm. Để đơn giản ta giả sử tỷ lệ lợi nhuận

mong đợi hay chi phí vốn chủ sỡ hữu trong cả hai giai đoạn đều là 15%.

![Câu hỏi trắc nghiệm và bài tập Thị trường chứng khoán [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260127/hoahongcam0906/135x160/57691769497618.jpg)