Chương 6: Định giá cổ phiếu

1. Khái quát về cổ phiếu

2. Các loại giá của cổ phiếu

3. Định giá cổ phiếu

Nội dung

Minhnv@thanhdong.edu.vn

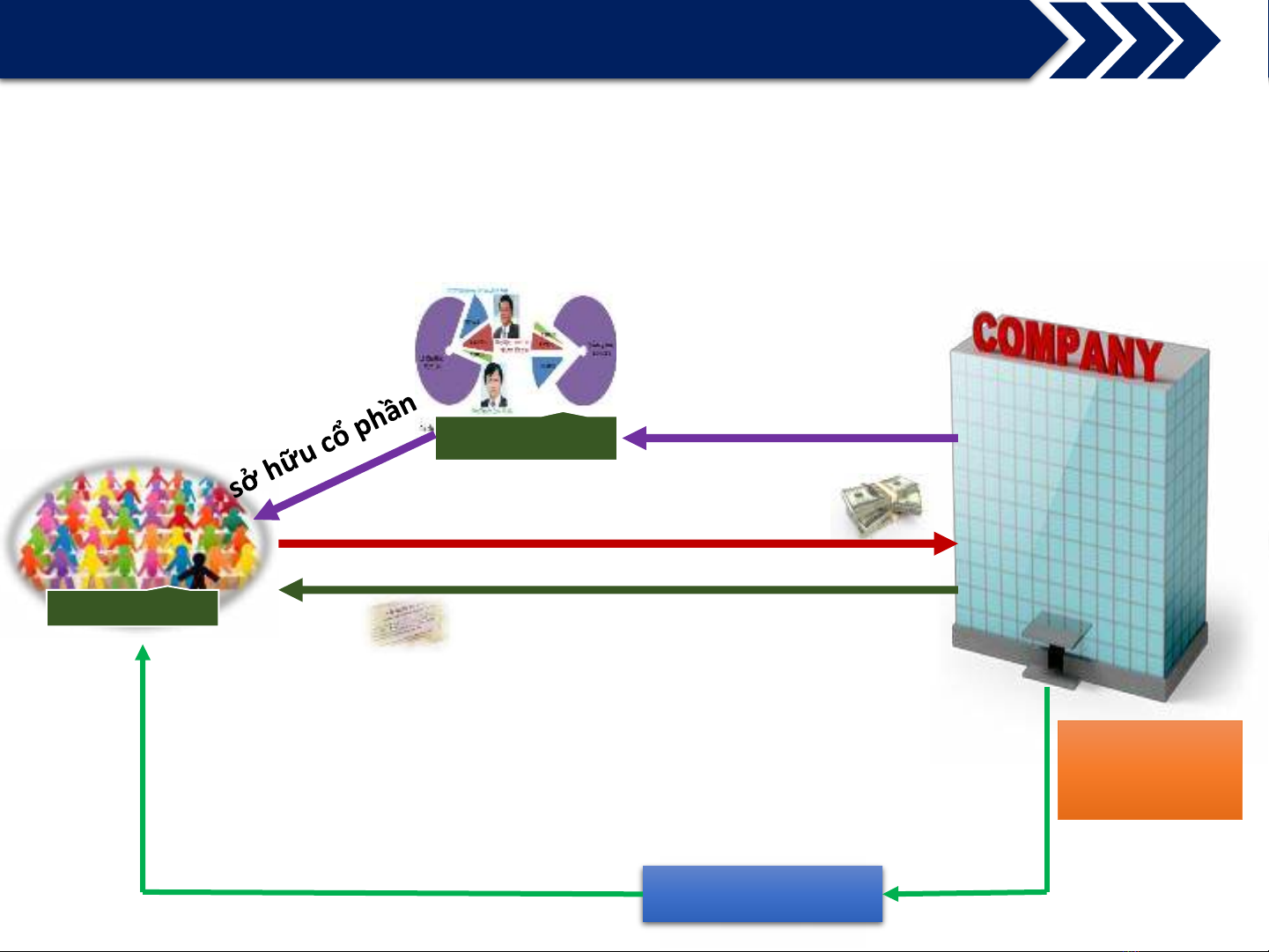

6.1. Khái quát về cổ phiếu

Cổ đông

Cổ phần

Vốn được chia thành

nhiều phần bằng nhau

Góp vốn bằng cách mua cổ phần

Chứng khoán (cổ phiếu)

Phát triển

SXKD

Lợi nhuận

Chia lợi nhuận

cho cổ đông dưới dạng cổ tức

Cổ phiếu là một loại chứng khoán được phát hành dưới dạng chứng

chỉ hay bút toán ghi sổ xác định rõ quyền sở hữu và lợi ích hợp

pháp của người sở hữu cổ phiếu đối với tài sản hoặc vốn của công ty

cổ phần.

6.1. Khái quát về cổ phiếu

Cổ phiếu phổ thông Cổ phiếu ưu đãi

Được

hưởng cổ tức không cố

định:

cao, thấp tùy theo kết quả

kinh

doanh

Được

hưởng cổ tức cố định bất kể

kết

quả

kinh doanh cao hay thấp.

Được

hưởng cổ tức sau cổ phiếu

ưu

đãi

Được

hưởng cổ tức trước cổ phiếu

phổ

thông

Được

chia tài sản sau cùng trong

trường

hợp công ty bị thanh lý

Được

chia tài sản trước khi chia cho

cổ

đông phổ thông khi công ty bị

thanh

lý.

Giá

dao động mạnh hơn cổ phiếu

ưu

đãi.

Giá

ít dao động hơn cổ phiếu phổ

thông

Lợi

nhuận và rủi ro cao hơn

Lợi

nhuận và rủi ro thấp hơn cổ phiếu

phổ

thông.

Căn cứ vào quyền của cổ đông, Cổ phiếu được chia làm 2 loại:

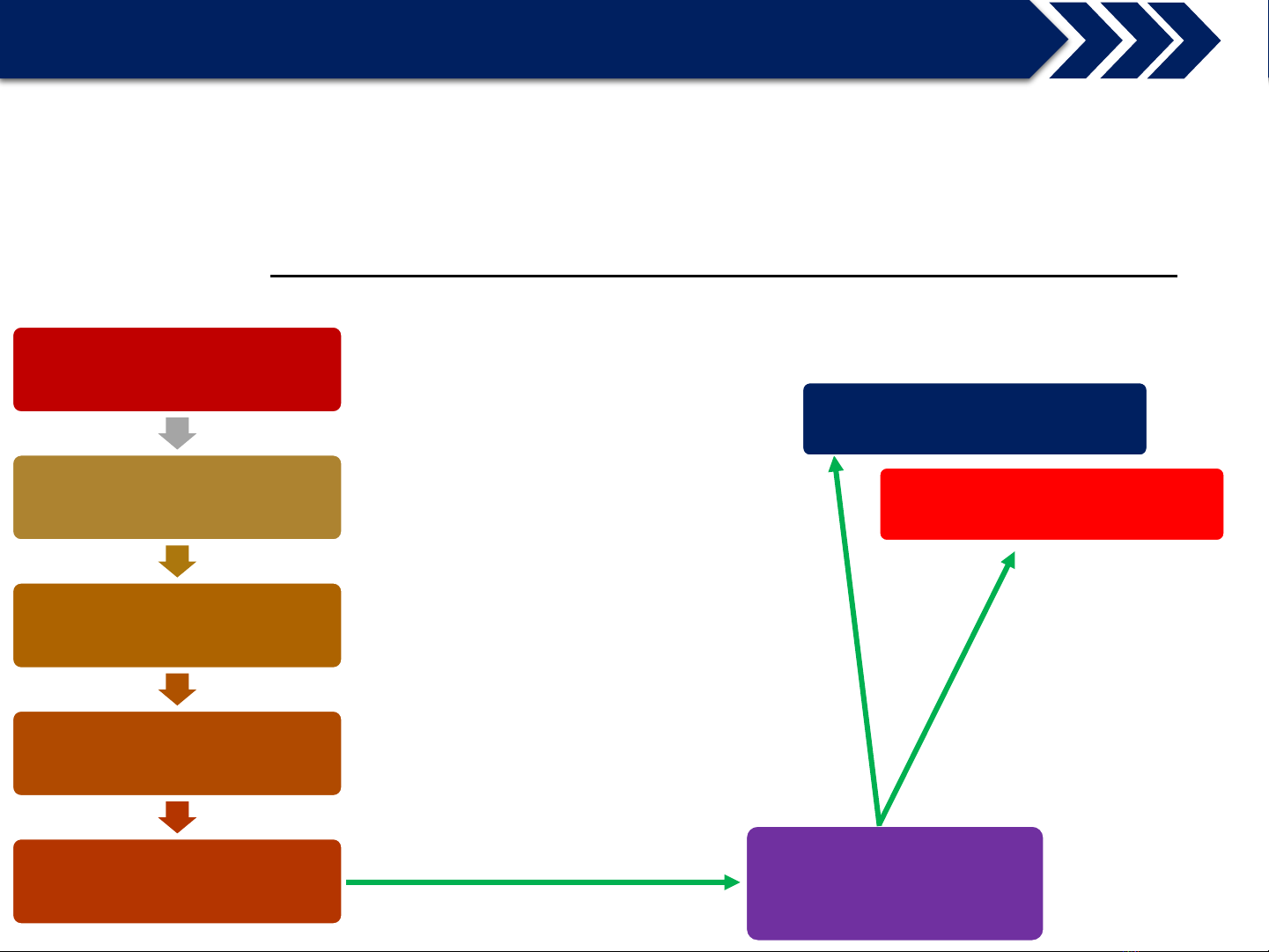

6.1. Khái quát về cổ phiếu

Cổ tức là một phần lợi nhuận sau thế mà công ty cổ phần trả cho

cổ đông.

Cổ tức = 𝑳ợ𝒊𝒏𝒉𝒖ậ𝒏𝒓ò𝒏𝒈−𝑪ổ𝒕ứ𝒄𝒕𝒓ả𝒄𝒉𝒐𝑪𝑷ƯĐ−𝑻𝒓í𝒄𝒉𝒒𝒖ỹ𝒕í𝒄𝒉𝒍ũ𝒚

𝑺ố𝒄ổ𝒑𝒉ầ𝒏đ𝒂𝒏𝒈𝒍ư𝒖𝒉à𝒏𝒉

Doanh thu thuần

Lãi gộp

EBIT

LN trước thuế

Lãi ròng

- GVHB

-Chi phí hoạt động

- Lãi vay

-Thuế TNDN

-Cổ tức CPUĐ

Thu nhập

CP thường

Trích quỹ tích lũy

Cổ tức CP thường

6.1. Khái quát về cổ phiếu

Hình thức trả cổ tức

Tiền mặt Cổ phiếu Các tài sản khác

Ví dụ cổ tức trả bằng tiền mặt:Mệnh giá của là 10.000 đồng.Tỷ lệ chi trả

là 12%. Cổ đông Asở hữu 100CP, số cổ tức nhận được?

Ví dụ trả cổ tức bằng cổ phiếu:Doanh nghiệp tuyên bố trả cổ tức bằng

cổ phiếu là 9% một năm.Nghĩa là cổ đông hiện hành sở hữu 100 cổ phiếu

sẽ có thêm được 9cổ phiếu nữa.

![Bài giảng Cổ phiếu và định giá [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2015/20150912/tsmttc_007/135x160/531442069258.jpg)

![Câu hỏi trắc nghiệm và bài tập Thị trường chứng khoán [mới nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2026/20260127/hoahongcam0906/135x160/57691769497618.jpg)