NGÂN HÀNG MỞ VÀ THỰC TRẠNG TẠI VIỆT NAM

ThS. Phạm Thị Quỳnh Nga1

Tóm tắt: Financial Brand dự báo ngân hàng mở (open banking) là một trong những xu hướng Fintech quan trọng nhất trong hệ sinh thái ngân hàng.

Mô hình ngân hàng mở giúp các ngân hàng tiếp cận nhiều khách hàng hơn thông qua các ứng dụng của đối tác, rút ngắn thời gian xử lý giao dịch, tăng

khả năng cạnh tranh và hiệu quả kinh doanh. Tại Việt Nam đã có một số ngân hàng mạnh dạn ứng dụng mô hình ngân hàng mở như VietinBank, BIDV,

VPBank,… Bài viết này khái lược thực trạng ngân hàng mở tại Việt Nam đến thời điểm hiện tại bằng phương pháp: Nghiên cứu tài liệu về Fintech và

ngành ngân hàng - tài chính của các tổ chức, cá nhân uy tín trong và ngoài nước; Tham dự các hội thảo về Fintech và ngân hàng - tài chính; Trải nghiệm

thực tế dịch vụ ngân hàng của một số ngân hàng ứng dụng mô hình ngân hàng mở tại Việt Nam. Qua đó đưa ra một vài khuyến nghị phát triển mô hình

này tại Việt Nam trong thời gian tới.

Từ khóa: Công nghệ tài chính, ngân hàng mở, giao diện lập trình ứng dụng mở.

Abstract: Financial Brand predicts open banking as one of the most important Fintech trends in the banking ecosystem. The open banking model helps

banks reach more customers through partner applications, shorten transaction processing time, and increase competitiveness and business efficiency.

In Vietnam, some banks boldly apply the open banking model such as VietinBank, BIDV, VPBank, etc. This article summarizes the current situation

of open banking in Vietnam up to the present time by Method: Research documents on Fintech and the banking and finance industry from reputable

domestic and foreign organizations and individuals; Attend seminars on Fintech and banking - finance; Experience the actual banking services of some

banks applying the open banking model in Vietnam. Thereby providing some implications for promoting the development of this model in Vietnam in

the future.

Keywords: Open banking, Fintech (Financial Technology), Application Programming Interface (API).

1. NHẬN THỨC CHUNG VỀ NGÂN HÀNG MỞ

Thuật ngữ ngân hàng mở (Open Banking) bắt nguồn từ năm 2017 tại Vương quốc Anh. Ngân

hàng mở là mô hình cho phép ngân hàng (dưới sự đồng ý của khách hàng) được quyền chia sẻ

thông tin tài chính của khách hàng với bên thứ ba (như Fintech, công ty thương mại điện tử, viễn

thông, trung gian thanh toán, dịch vụ công,…) thông qua các giao diện lập trình ứng dụng mở

(Open Application Programming Interface - Open API) được bảo mật, để từ đó tạo ra cơ hội cung

cấp dịch vụ cho khách hàng một cách toàn diện (Nguyễn Hưng, 2023).

Theo cách truyền thống, ngân hàng lưu giữ tất cả dữ liệu giao dịch và tài khoản khách hàng

của họ vì lý do bảo mật. Tuy nhiên, ngân hàng mở đã và đang chuyển đổi ngành ngân hàng tài

chính một cách mạnh mẽ bằng cách phá bỏ mô hình dữ liệu khép kín của ngân hàng truyền thống,

ngân hàng mở cho phép các ngân hàng chia sẻ dữ liệu với bên thứ ba vì lợi ích của khách hàng

(Ketan, 2021).

1 Phân viện Học viện Hành chính Quốc gia tại Thành phố Hồ Chí Minh, Email: ngaptq@napa.vn.

895

PHẦN 3: KHAI THÁC TIỀM NĂNG VÀ KHƠI THÔNG ĐỘNG LỰC PHÁT TRIỂN CỦA FINTECH TẠI VIỆT NAM

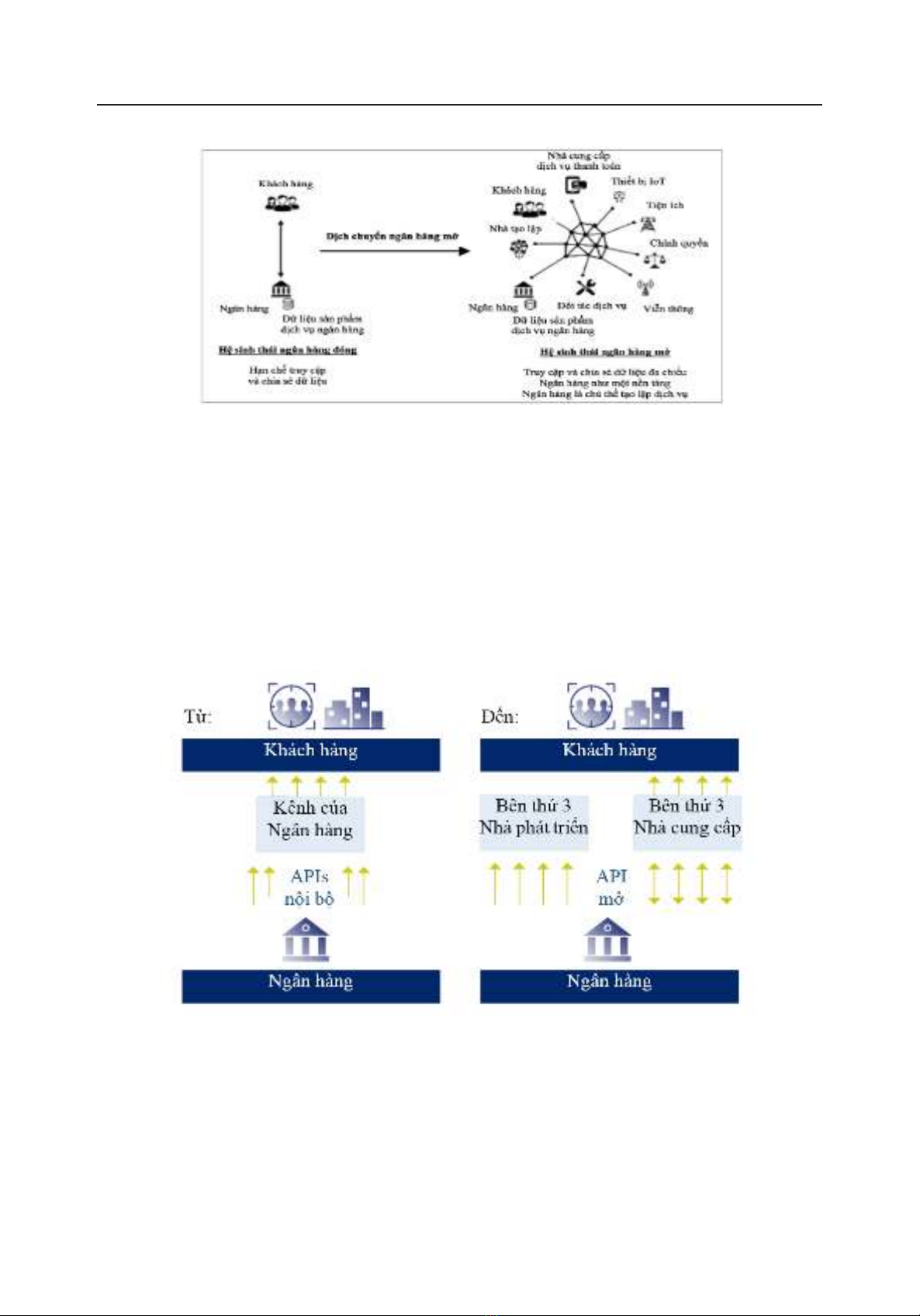

Hình 1: Sự dịch chuyển hệ sinh thái ngân hàng đóng sang hệ sinh thái ngân hàng mở

Nguồn: Deloite, 2021

Về mặt công nghệ, ngân hàng mở dựa trên các API. API là một phương tiện giao tiếp kết nối

hai phần mềm với nhau để trao đổi dữ liệu ở định dạng chuẩn. API mở không chỉ cho phép các

tương tác được chuẩn hóa giữa các bên tham gia mà còn thúc đẩy đổi mới trong mô hình kinh

doanh. Nhờ các API mở mà các bên thứ ba (gồm nhà phát triển và nhà cung cấp) có thể tạo các

chương trình, công cụ hoặc ứng dụng phù hợp với thông tin do ngân hàng cung cấp để đưa ra các

sản phẩm phù hợp hơn với khách hàng (Kanika, 2023).

Hình 2: Ngân hàng mở - Mô hình hợp tác dựa trên chia sẻ dữ liệu thông qua API

Nguồn: Kanika, 2023

Về mặt dữ liệu, vì có bên thứ ba trong mô hình ngân hàng mở nên dữ liệu và an toàn dữ liệu

là một những khía cạnh cơ bản thúc đẩy hoặc ngược lại sẽ hạn chế sự phát triển của mô hình này.

Theo Chandana và Tunde (2021), các ngân hàng áp dụng mô hình ngân hàng mở đều quy định

quyền truy cập vào ba loại dữ liệu chính gồm:

896 KỶ YẾU HỘI THẢO QUỐC TẾ HOÀN THIỆN HỆ SINH THÁI PHÁT TRIỂN FINTECH TẠI VIỆT NAM

− Dữ liệu dịch vụ chung: Thông tin có sẵn công khai về các sản phẩm, dịch vụ cụ thể mà tổ chức tài

chính đang cung cấp, như: lãi suất, tỷ giá, vị trí mạng lưới chi nhánh, vị trí hệ thống ATM,...

− Dữ liệu khách hàng: Thông tin nhận dạng cá nhân của khách hàng được yêu cầu cho các mục đích

đăng ký tài khoản và quản trị, như: tên khách hàng, số chứng minh thư/căn cước công dân, giới tính, ngày

tháng năm sinh, địa chỉ, email, số điện thoại,…

− Dữ liệu giao dịch: Thông tin về các giao dịch mà khách hàng thực hiện, như: thông tin tài khoản

chuyển tiền đi, thông tin tài khoản nhận tiền đến, ngày giao dịch, số tiền giao dịch,…

Sở dĩ mô hình ngân hàng mở trở thành xu thế tất yếu và đang nổi lên nhanh chóng, mạnh mẽ

do mô hình này đem đến những lợi ích đột phá cho tất cả những bên tham gia gồm khách hàng,

ngân hàng và bên thứ ba.

− Lợi ích đối với khách hàng: Thông thường, khách hàng có thể có nhiều tài khoản, thẻ và các sản

phẩm ngân hàng khác tại nhiều ngân hàng. Ngân hàng mở giúp tổng hợp toàn bộ thông tin tài chính của

khách hàng từ nhiều ngân hàng khác nhau lên trên một ứng dụng duy nhất và liền mạch. Nhờ đó, khách

hàng có được bức tranh tổng thể về tình hình tài chính của họ và cho phép khách hàng phân tích thu chi, lập

ngân sách tài chính tốt hơn (Laura, 2017). Nhờ ngân hàng mở, khách hàng sẽ có nhiều lựa chọn để quyết

định sản phẩm tài chính nào họ cần, dễ dàng tìm được sản phẩm phù hợp với nhu cầu thực tế của mình với

giá cạnh tranh hơn, chất lượng dịch vụ tốt hơn. Ví dụ, khách hàng dễ dàng lựa chọn được ngân hàng để gửi

tiết kiệm với lãi suất tốt hơn; hoặc lựa chọn hình thức thanh toán đa dạng, ngay lập tức; hoặc được cung

cấp các khoản vay nhanh hơn do việc đánh giá rủi ro tín dụng của khoản vay đang dần được chuyển đổi

sang tự động hóa thông qua phân tích dữ liệu của ngân hàng mở (như lịch sử mua sắm, lịch sử trả nợ,…).

Nhìn chung, các ngân hàng trong thời đại ngân hàng mở phải cạnh tranh hơn để giành được khách hàng,

lấy khách hàng làm trung tâm, dẫn đến khách hàng có nhiều quyền lựa chọn hơn và trải nghiệm khách

hàng được cải thiện.

− Lợi ích đối với ngân hàng: Ngân hàng mở tạo ra các lợi thế cạnh tranh, cơ hội kinh doanh mới cho

ngân hàng. Các ngân hàng có thể thu hút thêm nhiều khách hàng mới từ hệ sinh thái của bên thứ ba, sáng

tạo thêm nhiều sản phẩm, tối ưu hóa chất lượng dịch vụ, từ đó gia tăng thu nhập cho ngân hàng. Ngân hàng

mở cũng là bước đi quan trọng trong lộ trình hướng tới chuẩn ngân hàng số (digital banking), tiết giảm chi

phí hoạt động của ngân hàng (Laura, 2017).

− Lợi ích đối với bên thứ ba: Ngân hàng mở cho phép các nhà cung cấp dịch vụ bên thứ ba truy

cập vào dữ liệu tài chính của khách hàng để phát triển các dịch vụ mới, sáng tạo hơn đối với khách hàng

(cá nhân hóa).

Bên cạnh các cơ hội mang lại, mô hình ngân hàng mở cũng tiềm ẩn một số rủi ro và thách

thức không thể coi thường:

− Rủi ro dữ liệu: Có thể nói rủi ro lớn nhất liên quan đến quyền riêng tư và bảo mật dữ liệu. Sự cởi

mở chia sẻ dữ liệu của mô hình ngân hàng mở, trong bối cảnh tội phạm mạng ngày càng gia tăng, dẫn

đến rủi ro bị đánh cắp dữ liệu. Khách hàng cũng không thể kiểm soát hoàn toàn về những gì ngân hàng và

bên thứ ba làm với dữ liệu của mình. Để giảm thiểu rủi ro, ngân hàng và bên thứ ba cần phải rất chủ động

trong quản lý, xây dựng hệ thống bảo mật dữ liệu khách hàng khi chia sẻ, kết nối với đối tác (Ariadne và

Stefan, 2020).

− Rủi ro công nghệ: Ngân hàng và bên thứ ba cần liên tục nâng cấp nền tảng công nghệ linh hoạt

và có thể mở rộng để tạo điều kiện thuận lợi cho việc cung cấp các dịch vụ được chuẩn hóa và tùy chỉnh

nhanh chóng, đáp ứng lưu lượng sử dụng khổng lồ (Sarina và Max, 2022).

897

PHẦN 3: KHAI THÁC TIỀM NĂNG VÀ KHƠI THÔNG ĐỘNG LỰC PHÁT TRIỂN CỦA FINTECH TẠI VIỆT NAM

− Rủi ro về mô hình hợp tác: Để tránh những tranh chấp và tổn thất xảy ra trong quá trình ngân hàng

hợp tác với bên thứ ba, các bên tham gia cần xây dựng một mô hình hoạt động phân định rõ vai trò, trách

nhiệm, quy trình xử lý của các bên khi xảy ra sự cố thất thoát dữ liệu, tổn thất tài chính cho khách hàng

(Sarina và Max, 2022).

2. THỰC TRẠNG NGÂN HÀNG MỞ TRÊN THẾ GIỚI VÀ VIỆT NAM

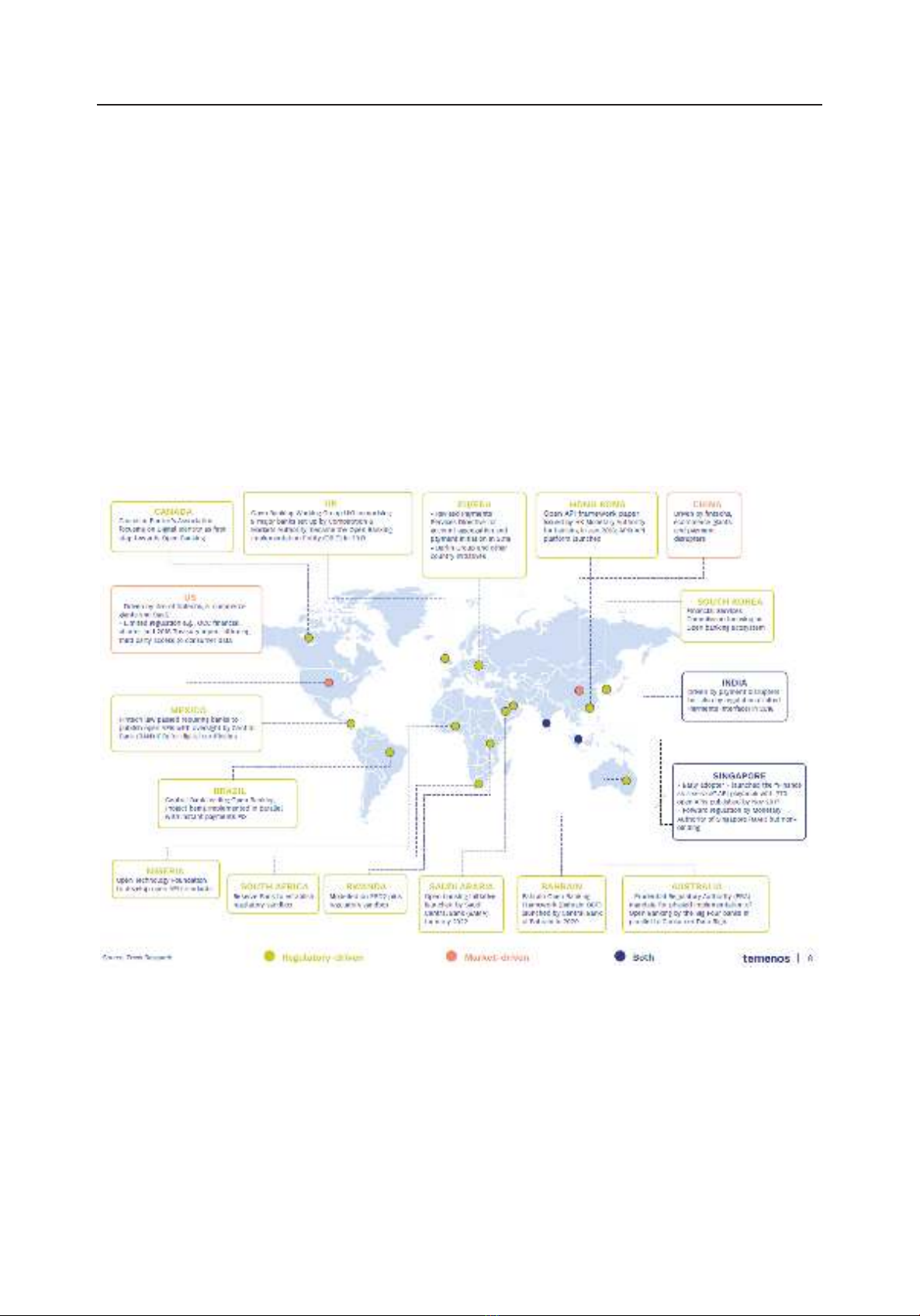

Qua quan sát các quốc gia đang triển khai mô hình ngân hàng mở, việc này có thể bắt buộc theo luật

định hoặc tự nguyện. Một số quốc gia chọn cách tiếp cận dựa trên quy định theo mô hình của Châu Âu và

Vương quốc Anh, như Úc, Canada, Hồng Kông. và gần đây hơn là Brazil, Mexico, Bahrain, Ả-rập Xê-út,

với các tiêu chuẩn API và quyền truy cập dữ liệu bắt buộc. Tại một số quốc gia khác, ngân hàng mở được

dẫn dắt bởi định hướng thị trường. Ví dụ, ngân hàng mở tại Mỹ được thúc đẩy bởi sự phát triển của các đối

thủ Fintech, trong khi đó ngân hàng mở tại một số nước ở Châu Á như Trung Quốc và Ấn Độ được thúc

đẩy bởi những công ty thương mại điện tử khổng lồ (Kanika, 2023).

Hình 3: Bức tranh về ngân hàng mở trên thế giới

Nguồn: Kanika, 2023

Mặc dù ngân hàng mở mang theo những rủi ro khó lường nhưng mô hình này là một cuộc

cách mạng với vô số cơ hội cho tất cả mọi người, là xu thế tất yếu buộc phải nắm bắt và tham gia

trong thế giới ngày càng cạnh tranh. Việt Nam là một trong số các quốc gia sớm đề ra chiến lược

đặt nền tảng và khai thác tiềm năng của ngân hàng mở. Ngày 27/09/2019, Bộ Chính trị đã ra Nghị

quyết số 52-NQ/TW về việc Chủ động, tích cực tham gia cuộc Cách mạng công nghệ 4.0. Nhưng

trước đó, Thủ tướng Chính phủ đã ban hành Chỉ thị số 16/CT-TTg ngày 04/05/2017 về việc tăng

cường năng lực tiếp cận cuộc Cách mạng công nghệ 4.0 trong đó chỉ đạo khẩn trương tiếp cận

898 KỶ YẾU HỘI THẢO QUỐC TẾ HOÀN THIỆN HỆ SINH THÁI PHÁT TRIỂN FINTECH TẠI VIỆT NAM

cuộc cách mạng công nghiệp lần thứ tư. Cụ thể các ngành, các cấp phải tập trung phát triển hạ tầng

công nghệ thông tin, khuyến khích doanh nghiệp đổi mới công nghệ... để tận dụng tối đa lợi thế

cuộc cách mạng 4.0 đem lại.

Thực hiện theo tinh thần chỉ đạo như vậy, Ngân hàng Nhà nước (NHNN) bước đầu nghiên cứu

xây dựng, thử nghiệm và dần hoàn thiện khung pháp lý để quản lý hoạt động ngân hàng mở. Trước đó

với tinh thần chủ động nắm bắt cơ hội do cuộc cách mạng lần thứ tư mang lại, ngày 16/3/2017 Thống

đốc NHNN đã có quyết định thành lập Ban Chỉ đạo về lĩnh vực Fintech với một trong số các nhiệm

vụ trọng tâm là nghiên cứu, xây dựng việc kết nối, chia sẻ dữ liệu thông qua giao diện chương trình

ứng dụng Open API. Đến tháng 6/2018, Cục Công nghệ thông tin thuộc NHNN đã tiến hành khảo sát

Open API trong lĩnh vực tài chính, ngân hàng giúp NHNN sớm ban hành chuẩn dữ liệu về ngân hàng

mở, tạo điều kiện cho các ngân hàng và các công ty Fintech phát triển hoạt động ngân hàng mở theo

đúng định hướng, thỏa mãn yêu cầu nắm bắt các xu thế phát triển công nghệ thông tin, công nghệ số

trên thế giới đồng thời đảm bảo được mục tiêu ổn định tài chính quốc gia.

Nhằm tăng cường an toàn dữ liệu, ngày 11/09/2018, Chính phủ đã ban hành Nghị định 117/2018/

NĐ-CP về giữ bí mật, cung cấp thông tin khách hàng của tổ chức tín dụng, chi nhánh ngân hàng nước

ngoài. Tiếp đến ngày 21/10/2020, Ngân hàng Nhà nước Việt Nam đã ban hành Thông tư 09/2020/

TT-NHNN quy định về an toàn hệ thống thông tin trong hoạt động ngân hàng. Gần đây, Chính phủ

ban hành Nghị định 13/2023/NĐ-CP ngày 17/04/2023 về bảo vệ dữ liệu cá nhân đã phần nào hoàn

thiện hơn khung pháp lý hỗ trợ phát triển mở rộng mô hình ngân hàng mở tại Việt Nam.

Với những định hướng và chỉ đạo sát sao của cơ quan quản lý chuyên môn, các ngân

hàng thương mại ở Việt Nam dần nhận thức được tiềm năng, thách thức cũng như nhu cầu

cấp thiết phải xây dựng hệ sinh thái ngân hàng mở. Hiện nay đã có nhiều ngân hàng đang ứng

dụng ngân hàng mở trong hoạt động như TPBank, Timo, Vietcombank, VietinBank, BIDV,

VPBank, Nam A Bank,...

TPBank đã phát triển hệ sinh thái đa dạng phục vụ đổi mới số thông qua hợp tác với các đối

tác đa lĩnh vực: mở tài khoản, thẻ tín dụng trên nền tảng đối tác; giao dịch thanh toán kết nối với

11 ví điện tử; hơn 50 mini-app và hơn 2.000 dịch vụ thanh toán trên app TPBank (dịch vụ công,

giáo dục, y tế, giải trí, du lịch, bảo hiểm, đầu tư,…); đăng ký vay tiêu dùng và giải ngân tự động

qua kênh đối tác thứ ba (Momo, Shopee, VNPost,…). Không chỉ đa dạng hóa dịch vụ tài chính

cho khách hàng cá nhân, TPBank cũng mang đến những giải pháp quản lý tài chính toàn diện cho

doanh nghiệp: Biz Connex - giải pháp tích hợp dịch vụ ngân hàng vào hệ thống quản trị của doanh

nghiệp (ERP, phần mềm kế toán); Biz Ecosys - cung cấp dịch vụ tài chính cho toàn bộ hệ sinh thái

đối tác; Biz Gov - giải pháp thanh toán dịch vụ công. Nhờ những thành tựu này, 2 năm liền TPBank

được đánh giá là hệ sinh thái số số 1 Việt Nam bởi tạp chí The Asian Banker (Nguyễn Hưng, 2023).

Timo, ngân hàng số đầu tiên tại Việt Nam, đã tạo nên phương cách hoạt động ngân hàng hoàn

toàn mới nhờ tận dụng lợi thế công nghệ. Timo cung cấp đầy đủ những chức năng của một ngân

hàng đích thực và mọi giao dịch ngân hàng đều được thực hiện trực tuyến mà không phải đến chi

nhánh. Timo đã trở thành nhân tố trung tâm và cộng sự tài chính trong hệ sinh thái số với các đối

tác chiến lược trong hầu hết các lĩnh vực như Momo, Zalo, McDonald’s, 7-Eleven,… Điều này

giúp Timo tăng độ phủ sóng ở khắp nơi và có thể gia tăng tập khách hàng trong thời gian ngắn.

Không chỉ các ngân hàng cổ phân tư nhân mà các ngân hàng cổ phần quốc doanh cũng nhanh

chóng nắm bắt xu thế ngân hàng mở. Ví dụ: VietinBank đã phát triển nền tảng chia sẻ giao diện lập